LMNP & location meublée – Ces dernières années, le marché de l’investissement immobilier s’est fortement développé et l’immobilier est plus que jamais la classe d’actif préférée des Français. En plus de cela, nous avons connus un environnement extrêmement propice à l’investissement immobilier avec des taux d’emprunts historiquement bas, jusque début 2022.

L’immobilier est un des moyens d’enrichissement les plus simples (simple ne veut pas dire facile), puisque vous pouvez profiter d’un levier bancaire important (dette) contrairement à d’autres investissements comme la bourse ou le crowdfunding immobilier. En France, il est assez facile d’en profiter pour réaliser des projets en nom propre, il existe deux modalités principale de location :

- la location meublée (LMNP)

- la location nu

Cet article a pour objectif de vous donner les premiers éléments à propos de la location meublée, plus particulièrement du statut de Loueur Meublé Non Professionnelle (LMNP) qui est l’un des statuts préférés des investisseurs. Avec son cadre fiscal souple et avantageux, il risquerait de fortement vous intéresser pour développer votre patrimoine immobilier.

Dans cet article, je vais vous expliquer ce qu’est le statut de Loueur Meublé Non Professionnel (LMNP), et pourquoi c’est probablement le statut le plus avantageux pour commencer.

Le statut de LMNP

La location meublée non professionnelle (LMNP) est un dispositif juridique et fiscal qui correspond au statut d’un particulier qui concède un bail sur son bien immobilier en location meublée et en dehors de son activité professionnelle principale en complément de ses revenus.

Il faut également noter que le bien immobilier peut être intégré et faire partie d’une résidence de services.

Qu’est-ce qu’un bien meublé ?

Le bien peut être ancien ou neuf, mais doit être à usage d’habitation, il sera considéré comme meublé à condition de l’équiper, d’au minimum :

- Une literie avec des draps et des couvertures

- Des meubles de rangement

- Des luminaires

- Un four à micro-ondes ou un four classique

- Des volets ou rideaux épais

- Une plaque de cuisson

- Un réfrigérateur ainsi qu’un congélateur

- Une table ainsi que des chaises

- Ustensiles de cuisine

- Du matériel pour entretenir correctement le logement

Vous pourrez trouver sur le site Légifrance le décret (Décret n° 2015-981 du 31 juillet 2015) qui fixe la liste précise des meubles et équipements à fournir au locataire qu’il faut respecter en tant que bailleur. Vous pouvez aussi consulter la page du service public sur le sujet.

Maintenant que nous avons défini la définition du statut LMNP et vu dans l’ensemble son fonctionnement et ces conditions, intéressons-nous à sa fiscalité.

Les régimes fiscaux du LMNP

Le loueur meublé non professionnel (LMNP) doit choisir entre 2 dispositifs fiscaux pour sa location :

- Le Micro-Bic

- Le réel simplifié

Ce choix est important, car le dispositif choisi sera appliqué à tous les biens loués meublés de l’investisseur.

Chacun de ces régimes fiscaux à ses spécificités et offres des avantages et des inconvénients . Avant de pouvoir choisir son régime fiscal, il faut d’abord pouvoir bénéficier du dispositif LMNP en respectant toutes les conditions pour y être éligible.

Pour pouvoir bénéficier du statut de non-professionnel, il faut respecter la condition la mieux disante pour votre cas :

- La somme des loyers perçus par le bailleur sur sa location (loyers charges comprises) ne doit pas être supérieure à 23 000 €

- La somme gagnée doit être inférieure ou égale aux autres revenus des personnes du même foyer fiscal

Deux exemples :

- Votre foyer fiscal dispose de 15 000 € de revenus, vous pourrez alors cumuler jusqu’à 23 000 € de loyer (charges comprises) en statut LMNP.

- Votre foyer fiscal dispose de 50 000 € de revenus, vous pourrez alors cumuler jusqu’à 50 000 € de loyer (charges comprises) en statut LMNP.

Si ces deux conditions ne sont pas respectées et qu’il y a un dépassement de plafond, alors vous devenez automatiquement Loueur Meublé Professionnel, et la fiscalité s’en trouve grandement changée (nous en toucherons quelques mots).

Le régime micro-BIC

Le régime micro-BIC est celui attribué par défaut si vos revenus sont inférieurs à 72 600€ pour une location meublée classique et 176 200€ pour des chambres d’hôte ou des meublés de tourisme classés.

Le régime micro prévoit un abattement de 50% pour les locaux meublés classiques et les meublés de tourisme classé bénéficient d’un abattement de 71% (Plus d’information, sur cet article ou le site du gouvernement).

Cet abattement forfaitaire représente l’entièreté de vos charges, il sera impossible de déduire des charges supplémentaites à vos revenus. Il vous faudra déclarer le montant total des loyers perçus (charges incluses).

Les sommes perçues des loyers de votre location seront imposées dans la catégorie des bénéfices industriels et commerciaux (BIC, d’où le nom du régime). Votre BIC représenter le total de vos revenus déclarés avec la diminution de l’abattement (50% ou 71%).

Voyons un exemple d’un investissement LMNP en Micro-Bic :

- Vous louez un logement meublé dans une résidence étudiante pour 550€ par mois, soit revenu locatif annuel de 6600€

- Sans autre activité locative, vous pouvez choisir le régime micro-BIC.

- Avec l’abattement de 50%, vous serez imposé sur la base de 3300 €

Ce régime est intéressant si vos charges sont inférieures à la moitié (ou 71 % selon votre cas) de vos recettes, ce sera le cas si :

- vous avez des revenus très importants sur un bien, ce qui est souvent le cas de la location courte durée

- vous n’avez plus beaucoup de charges ou d’amortissement (on y reviendra)

Pour réaliser la déclaration de vos revenus, il faut aussi savoir qu’avec le régime micro-BIC, vous devrez compléter un document annexe à la déclaration de revenus classique, le formulaire 2042 C PRO.

Le régime réel simplifié

C’est le régime fiscal qui sera obligatoirement appliqué si vos revenus annuels dépassent la limite d’application du régime micro de 72 600€. En dessous de 72 600 €, il sera possible de le choisir, il sera souvent avantageux.

En régime réel, vous devez tenir une comptabilité. L’aide d’un expert-comptable est conseillée – surtout pour les débutants – afin de gérer toutes les formalités (tâches administratives, déclarations, etc.), cependant cette aide n’est pas obligatoire. Il existe également des services en lignes (jedeclaremonmeuble.com par exemple) pour vous aider dans vos démarches.

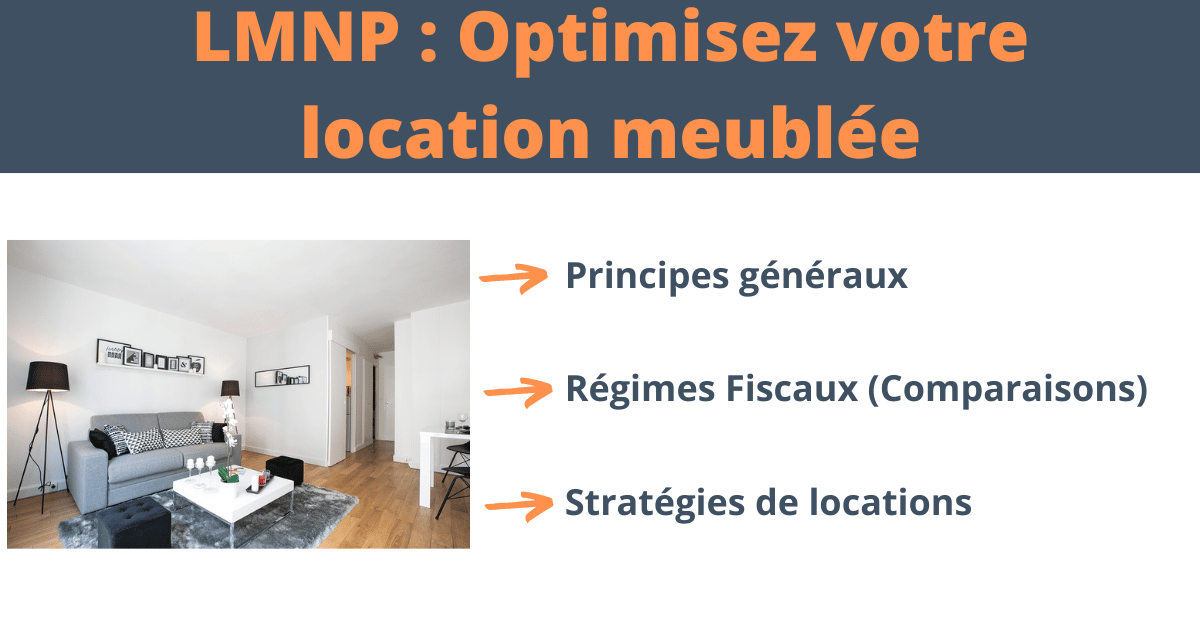

Comment le choisir ?

Si vous voulez opter pour ce régime dès le début de votre activité, vous pourrez indiquer ce choix sur la déclaration d’existence P0i, à réaliser en début d’activté ou par le dépôt d’une déclaration de résultat n°2031. Ce sont des formulaires à remplir lors de la mise en location d’un bien meublé.

Si vous choisissez le régime Micro-BIC, il suffira de cocher « Micro » au lieu de » Réel simplifié ». Voici un lien qui pourra vous aider à remplir le formulaire P0i.

Si vous voulez changer en cours d’activité, vous pouvez changer de régime en adressant votre décision par courrier à votre service des impôts des entreprises (SIE) de référence.

Quels sont donc les avantages ?

Le régime du réel simplifié peut permettre de réaliser d’importantes économies d’impôt. En effet, la plupart du temps dans le cadre d’une location longue durée, le montant des charges déductibles plus l’amortissement sont supérieurs à 50% des recettes annuelles.

Ces charges déductibles doivent être conformes aux conditions générales de déduction des charges en BIC. C’est-à-dire qu’elles doivent :

- Être conforme à une charge effective tout en étant appuyées de justification suffisante.

- Être comprises dans les charges de l’exercice au cours duquel elles ont été engagées.

- Être rattaché à la gestion normale de l’entreprise ou être exposé dans l’intérêt direct de l’exploitation.

Les charges déductibles

Il vous est possible de déduire les charges que vous avez payées avant le calcul de l’impôt, c’est-à-dire :

- Les frais de notaire et autres relatifs à l’acquisition du logement

- Les dépenses liées à l’entretien et à la réparation du logement, factures à l’appui

- La taxe foncière

- Les provisions pour risque (copropriété)

- Les frais d’assurance

- Les frais issus d’un gestionnaire immobilier

- Les frais de déplacement

- Les intérêts du prêt immobilier, les frais de dossier et les frais de constitution des garanties et prime d’assurance

- Les honoraires de l’expert-comptable

- Les éventuels frais de procédure avec un locataire

- Les frais divers liés à l’exploitation de votre logement en location

Pour le mobilier et les travaux, toute dépense est une charge à condition qu’elles soient inférieures ou égales à 600 €.

En plus de ces charges, vous pourrez amortir le bien, les meubles et les travaux

La gestion de l’amortissement

Le loueur peut déduire l’amortissement du prix d’achat des biens (immobiliers comme meubles) s’ils sont utilisés pour le bien locatif :

- l’amortissement du mobilier, qui correspondra à la prise en compte de sa perte de valeur au cours de son utilisation

- l’amortissement des travaux réalisés pour la location, qui représente la dévaluation de ces travaux dans le temps (usure, changement de norme)

- l’amortissement du bien en lui-même, pour prendre en compte l’usure de ce dernier

Pour le mobilier et les travaux, toutes les dépenses sont amortissables à condition qu’elles soient supérieures à 600 €.

L’amortissement du bien peut être fait de deux manières différentes :

- Un amortissement global

- Un amortissement par composant

Il existe des règles comptables pour l’amortissement, vous ne pouvez amortir votre bien sur la période qui vous arrange pour éviter l’impôt, vous risqueriez un redressement fiscal.

L’amortissement global

C’est le plus simple, il consiste à dire que le bien se dévalue équitablement chaque année. Par exemple, un amortissement global sur 30 ans. Sur un bien à 120 000 €, vous pourrez déduire 4 000 € de vos loyers chaque année.

L’amortissement par composants

Ce type d’amortissement revient à expliquer que chaque partie du bien ne vieillit pas de la même manière, ce qui est plus proche de la réalité.

La durée d’amortissement dépendra du composant comme le toit, l’installation électrique, la plomberie, la cuisine, les revêtements des sols, le mobilier etc. Généralement, chaque composant est amorti pendant une période de 12 à 60 ans.

Le mobilier quant à lui a une durée d’amortissement du mobilier oscille souvent entre 5 et 10 ans.

Les amortissements ne peuvent pas générer de déficit comptable, ils sont alors reportés.

Comparaison Micro BIC vs Réel simplifié

Prenons le cas d’un bien à 100 000 €, financé avec un prêt à 100 000 € à 3 % TAEG sans travaux. Vous le louez à 600 € par mois charge comprise. Pour simplifier les calculs, nous prendrons un amortissement de la valeur de 2,5 % de la valeur du bien.

| Recettes et déductions | Régime Micro Bic | Régime réel simplifié |

| Loyer annuel | 7 200 € | 7 200 € |

| Déduction forfaitaire | 3 600 € (50 %) | 0 € |

| Entretien courant | 0 € | 350 € |

| Taxe foncière | 0 € | 600 € |

| Assurance | 0 € | 120 € |

| Charge de l’immeuble | 0 € | 600 € |

| Frais de déplacement | 0 € | 150 € |

| CFE | 0 € | 150 € |

| Amortissement | 0 € | 2 500 € |

| Intérêt crédit | 0 € | 2 500 € |

| Montant imposable | 3 600 € | 230 € |

Le montant imposable est le montant que vous devrez reporter sur votre fiche d’impôt. Vous voyez que la charge fiscale sera beaucoup plus élevé en Micro BIC dans le cas le plus commun (location longue durée avec crédit). Le régime réel simplifié est souvent le plus intéressant.

Comparaison Location nu vs Location meublé

Nous prendrons un cas identique au précédent

| Recettes et déductions | Nu : Micro Foncier | LMNP : Micro Bic | Nu : Réel simplifié | Meublé : Réel simplifié |

| Loyer annuel | 7 200 € | 7 200 € | 7 200 € | 7 200 € |

| Déduction forfaitaire | 2 160 € (30 %) | 3 600 € (50 %) | 0 € | 0 € |

| Entretien courant | 0 € | 0 € | 350 € | 350 € |

| Taxe foncière | 0 € | 0 € | 600 € | 600 € |

| Assurance | 0 € | 0 € | 120 € | 120 € |

| Charge de l’immeuble | 0 € | 0 € | 600 € | 600 € |

| Frais de déplacement | 0 € | 0 € | 0 € | 150 € |

| CFE | 0 € | 0 € | 0 € | 150 € |

| Amortissement | 0 € | 0 € | 0 € | 2 500 € |

| Intérêt crédit | 0 € | 0 € | 2 500 € | 2 500 € |

| Montant imposable | 5 040 € | 3 600 € | 3030 € | 230 € |

Si l’on compare les options principales de locations offertes comme particulier, on s’aperçoit que le micro-BIC / micro-foncier est généralement moins avantageux, surtout lors les premières années lorsqu’il y a un montant important d’intérêts et d’amortissements à déduire.

Le régime réel du LMNP est beaucoup plus avantageux que celui du nu grâce à la prise en compte de l’amortissement du bien et de charges supplémentaires. La Cotisation Foncière des Entreprises (CFE) est un impôt supplémentaire en LMNP que vous ne payez pas en nu.

Je tiens à citer le mécanisme de déficit foncier en nu. Il permet de déduire ces travaux de vos loyers, mais aussi sur une partie de vos revenus (10 700 € maximum par année), c’est intérrssant pour des biens mis en location nu après de lourds travaux. Ce qui permet de ne pas être imposé sur vos loyers pendant parfois plusieurs années, en plus de bénéficier d’une réduction d’impôt sur le revenu. Il s’agit d’une stratégie connue d’investissement en nu.

Point rapide sur le LMP

Maintenant que nous avons vu en détail les deux différents régimes fiscaux disponibles en LMNP, faisons un point rapide sur le LMP. Nous ne creuserons pas davantage le sujet, ce n’est pas le sujet de cet article.

| LMP | LMNP | |

| Conditions |

Les revenus de la location meublé peut dépasser l’un des deux seuils |

Les revenus de la location meublé ne doivent pas excéder l’un de ces deux seuils et aucune inscription au RCS n’est obligatoire |

| Catégorie d’Imposition IR | Bénéfices industriels et commerciaux (BIC) | Bénéfices industriels et commerciaux (BIC) |

| Déficits | Imputables sur le revenu global (de tous les revenus) | Imputables sur le revenu des revenus issus de la location meublée seulement |

| Amortissement | Amortissement possible sous le régime réel | Amortissement possible sous le régime réel en LMNP classique, mais pas en LMNP Censi Bouvard |

| Frais d’adhésion CGA | Réduction des frais de comptabilité et adhésion CGA (plafonnement à 915€) | Réduction des frais de comptabilité et adhésion CGA (plafonnement à 915€) |

| Plus-values de cession |

Régime de plus-values professionnelles, donc exonération : Partielle si plus de 5 ans d’exercice et recettes entre 90000€ et 126000€ Totale si plus de 5ans d’exercice et recettes inférieures à 90000€ |

Régime de plus-values des particuliers, donc exonération totale : Au bout de 22 ans de détention pour l’impôt sur le revenu Au bout de 30 ans pour les prélèvements sociaux |

| Charges sociales professionnelles, CSG, CRDS | RSI de 20.15% à 43.20% du revenu net professionnel CSG/CRDS sur les revenus d’activités (9.7%) | Aucune charge sociale professionnelle, CSG/CRDS sur les revenus du capital (17.2%) |

| TVA | Pas assujetti à la Tva sauf bail commercial à un exploitant hôtelier | Pas assujetti à la Tva sauf bail commercial à un exploitant hôtelier |

Le propriétaire LMP doit gérer son patrimoine immobilier comme s’il était une société, car il est professionnel, ce qui implique une connaissance juridique et fiscale à avoir pour éditer la liasse fiscale ou amortir les meubles et les logements.

Le statut LMP a ses avantages et ses inconvénients, par exemple vous pouvez être exonérés totalement de plus-value, si vous détenez un bien depuis plus de 5 ans et que vous avez moins de 90 000 € de recettes. Par contre, vous serez redevable de cotisation sociale (RSI).

Bref, si vous êtes contraint de passer LMP, ne vous affolez pas, il vous sera possible d’optimiser votre stratégie pour tirer parti des avantages que propose le statut LMP. Dans ce cas, demandez conseil à un profesionnel (expert-comptable, avocat fiscaliste).

Exemple de stratégies de location LMNP

Je viens de vous donner les éléments de base pour commencer pour comprendre le fonctionnement global de la location meublée. Cependant, vous vous doutez bien que je ne peux pas être exhaustif.

Pour cela, je vous conseille très chaudement le livre « Les nouvelles règles de la location meublée » qui est une pépite écrite par Maître Jean-Louis Le Boulc’h. Ce seront sûrement les 30 € les mieux investis de votre vie !

Les Baux existants

Il existe 3 types de bail différents pour les locations meublées :

· Le bail classique (longue durée)

· Le bail mobilité

· Le bail de courte durée

Le bail classique dure au minimum 1 an et est ouvert à tout le monde. Le bail mobilité est quant à lui réservé à des locataires en situation de mobilité, c’est-à-dire des personnes en formation professionnelle, en études supérieures, en contrat d’apprentissage etc. Il doit durer 1 mois et 10 mois maximum.

Le bail de courte durée est, comme son nom l’indique, fait pour de la courte durée. Le même locataire ne doit pas louer le logement pendant plus de 90 jours par an. Le logement peut être loué à la journée, à la semaine ou au mois.

Pour trouver des exemples de baux, vous pouvez vous inscrire sur Rentila, qui propose des baux à jour des dernières lois.

La location longue durée meublée

Il s’agit de la stratégie la plus classique, vous achetez votre bien,vous le rénovez et l’équipez si nécessaire. Ensuite, vous le louez avec un bail de location longue durée. Vous pouvez, par ailleurs, confier la gestion de votre bien à une agence.

Cette stratégie vise généralement à offrir un logement à des étudiants ou des jeunes actifs. Elle est particulièrement adaptée dans des villes et proches des universités sur de petites surfaces (T1 / T2).

C’est une stratégie simple, le risque pris est mesuré si vous investissez dans une ville avec une forte demande (ville étudiante, ou proche d’un pôle économique). Je la recommande pour un premier investissement puisque vous passerez par toutes les étapes de l’investissement avec des enjeux limités. De plus, il est possible d’avoir un autofinancement dans beaucoup de villes en France sur cette typologie d’actifs.

Points forts :

- Simplicité, parfait pour commencer

- Prise de risque limité (typologie d’actif)

- Rendement intéressant

- Avec une bonne localisation, ça tourne tout seul

Points faibles:

- Turnover plus élevé que le même type de location en nu

- Typologie d’actif restreint (Studio, T2 majoritairement)

- Rendement souvent limité

La colocation

La colocation est très semblable à la location longue durée, sauf que plusieurs personnes habitent sous le même toit. Cela permet d’utiliser le régime de la location meublé pour des logements plus grands (T3 à TXX) et par la même d’optimiser le rendement de ce type de bien.

Le plus souvent, chaque colocataire à son propre bail ce qui amène une complexité supplémentaire à la gestion (plus de locataire = plus de soucis), il y a en plus un facteur humain à gérer puisque plusieurs personnes ne se connaissant pas et vivant sous le même toît peut amener son lot de conflit.

Pour limiter le risque financier, il est bien de vérifier que l’opération est viable pour vous si le bien n’est loué qu’à moitié ou si vous devez arrêter la collocation pour faire une location classique.

Points forts :

- Rendement intéressant (6 – 10%)

- Possibilité de louer en meublé des logements plus grands (T4 / T5 / T6)

Points faibles:

- Turnover élevé

- Gestion accrue

- Facteur humain

La location courte durée

Il s’agit de louer un bien sur de la courte durée. Il s’agit d’appartements ou de maisons aménagés, généralement avec un certain standing, pour accueillir des voyageurs (vacances ou affaires).

Aujourd’hui, de plus en plus de personnes utilisent ce type de location pour avoir une certaine autonomie et des prestations plus haut de gamme à prix comparable dans un hôtel. Il existe ce type de location partout sur le territoire, ce qui est un avantage pour une clientèle d’affaires qui a souvent un choix plus important en terme de localisation par ce type de location.

Ce type de location demande un fort engagement en terme de motivation et de temps puisque vous être susceptible d’accueillir plusieurs locataires par semaine. Vous devrez probablement vous organiser avec un service de ménage et une conciergerie pour vous faciliter la tâche à terme. En bref, ce type de location doit être considéré comme une entreprise.

Cette gestion plus exigeante est récompensée par des rendements que vous ne pourrez retrouver dans aucun autre type de location, dépassant parfois assez largement les 10 % de rendement net par an.

Points forts :

- Rendement très important

- La diversité de projets possibles (Logement de vacances, Maison pour séminaire, location de luxe, bien à thème, love room ….)

- Si vous automatisez votre gestion, vous pouvez revendre votre bien plus cher que le marché, comme une entreprise.

Points faibles:

- Cette approche n’est absolument pas passive, vous devenez un vrai chef d’entreprise, avec ces prestataires (ménages, conciergerie) et ses clients

- Vous êtes considérés comme un pro par la banque, elle va attendre d’avoir 2-3 ans de recul sur votre premier bien pour continuer à vous prêter

- Standing et coût des travaux supérieurs

Optimisation : Location longue durée + courte durée

Les étudiants quittent régulièrement leurs logements l’été et des biens situés proches d’universités se retrouvent parfois vides de tout locataire. Cette optimisation consiste à profiter de cette opportunité pour louer votre bien en courte durée l’été.

Cela est possible grâce au bail mobilité, qui vous permet de louer pendant la durée de l’année scolaire et d’être certains que votre logement sera libéré durant l’été(durait de bail entre 1 et 10 mois).

Cette optimisation va avoir les mêmes avantages et inconvénients que les deux modes de locations séparés. L’été, vous devrez vous occuper de votre bien alors que vous serez plutôt tranquille le reste de l’année.

La principale difficulté sera de trouver les partenaires qui accepteront de vous fournir un service seulement quelques mois dans l’année. Ces prestataires sont souvent chargés, car cette stratégie fonctionne avant tout dans des zones touristiques l’été (proche mer notamment).

Les résidences de service

Ces résidences de services sont gérées par un exploitant professionnel, ce qui vous permet d’être déchargé des contraintes administratives. Vous recevez directement les loyers de votre investissement, mais vous n’avez pas à vous charger de la gestion de la location meublée ! De plus l’exploitant s’engage généralement sur un bail de 9 ans. En général, la rentabilité de ces résidences de tourisme varie entre 2,5 et 5 % selon l’emplacement.

D’ailleurs, cette société de gestion est potentiellement un point faible, puisqu’elle peut décider de quitter les locaux à la fin du bail commercial. Vous pouvez vous retrouver à devoir gérer votre bien dans ce cas.

Les différents types de résidences :

- Les résidences de tourisme

- Les résidences étudiantes

- Les résidences d’affaires

- Les résidences pour séniors

- Les résidences pour personnes âgées dépendantes

Un des avantages de la résidence de service

L’un des avantages de la location en meublé non professionnelle au travers d’une résidence de service est la récupération de la TVA sur le prix d’acquisition du bien. Pour cela, il faut investir dans un bien neuf relevant du régime parahôtelier et proposant au moins trois des quatre services suivants :

- le petit déjeuner

- l’entretien quotidien des locaux

- la réception

- la blanchisserie.

Attention, si vous décidez de revendre votre bien immobilier avant 20 ans, vous devrez rembourser une partie de la TVA à l’administration fiscale !

La loi Censi-Bouvard

Le dispositif Censi-Bouvard permet de réduire le montant de son impôt sur le revenu dans la limite du prix de revient des logements.

Le bien acheté doit nécessairement être mis en location dans les douze mois qui suivent son achèvement. Le logement doit être loué en meublé et sa gestion doit être soumise à un bail commercial pour une durée de 9 ans au minimum.

Cependant, le dispositif vous permet de récupérer la TVA sur le prix d’achat de votre logement. Vous pouvez donc avoir une réduction de 20 % sur le prix de votre bien immobilier.

Comme tout dispositif, il est souvent utilisé pour faire gonfler les prix, soyez prudent et n’oubliez pas que vous achetez un bien immobilier (des mètres carrés) et non un rendement.

Points forts :

- Investissement très passif

- Produit assez structuré, de nature à rassurer la banque

- Éventail de produits disponibles

Points faibles:

- Rendement faible, voir très faible

- Possibilité de non-renouvellement du bail, voir de faillite du gestionnaire

- Aucune personnalisation possible du bien

Conclusion

Le statut de location meublée non professionnel – LMNP – se révèle très intéressant et plein d’opportunités.

La variété des projets possible, la possibilité d’amortir votre bien en régime réel simplifié et la comptabilité simplifiée permettra à n’importe quel investisseur de trouver profiter de ce type de location avantageuse. Il est généralement possible de réduire grandement voir annuler ces impôts pendant 5 à 12 ans selon votre projet (sauf location à haut rendement – type courte durée).

Cependant, malgré cette fiscalité avantageuse, il ne faut pas oublier d’investir là où l’offre de locative est importante. Il faudra donc bien étudier la zone géographique dans laquelle l’on souhaite investir. Les 3 règles de l’immobilier restent : l’emplacement, l’emplacement et l’emplacement.

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d’une banque privée, il a décidé de partager son expérience d’investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d’investissements (assurances vie, CTO, PEA …).

Woaw super article, un grand merci à toi Alexandre !

J’espère réussir à me lancer dans ce type d’investissement dans un futur proche, quand les prêts et l’immobilier seront un peu plus facile d’accès…

En attendant, j’ai énormément appris dans tes articles, c’est vraiment généreux de ta part de partager avec nous toutes ces informations 🙂

Hello Nono,

Bon courage, ça demande pas mal d’effort mais c’est très gratifiant de pouvoir louer un bien.

Bien à toi,

Alexandre