En diversifiant votre portefeuille avec des SCPI européennes, vous pouvez bénéficier d’une fiscalité plus avantageuse sur les dividendes versés. En effet, ces revenus sont soumis à des conventions fiscales bilatérales, qui permettent souvent de réduire l’imposition par rapport aux SCPI françaises.

Si vous souhaitez en savoir plus sur le fonctionnement et mon avis sur la SCPI, vous pouvez consulter cet article.

Qu’est-ce qu’une SCPI européenne ?

Les Sociétés Civiles de Placement Immobilier européennes investissent majoritairement dans des actifs immobiliers situés dans d’autres pays européens.

Elles vous permettent de diversifier votre patrimoine immobilier au-delà des frontières françaises, tout en profitant de règles fiscales spécifiques aux loyers dans ces pays, qui peuvent se révéler plus avantageuses selon les conventions en vigueur.

Le fonctionnement d’une SCPI européenne

Le fonctionnement d’une SCPI européenne est identique à celui d’une SCPI traditionnelle, c’est un véhicule d’investissement de droit Français.

La société de gestion s’occupe de toutes les démarches administratives, juridiques et fiscales liées à l’investissement à l’étranger. Elle :

- Sélectionne les biens ;

- Gère les locataires ;

- Assure la maintenance des immeubles.

Les revenus locatifs perçus sont ensuite redistribués entre tous les investisseurs sous forme de dividendes, proportionnellement au nombre de parts que vous détenez.

La seule différence se situe sur les actifs achetés. Comme leur nom l’indique, les SCPI européennes ne se contentent plus du territoire français, ce qui leur permet d’offrir une diversification géographique plus large.

Pour être plus précis, une SCPI européenne dispose d’une majorité de son patrimoine en Europe et elle a une stratégie tournée vers l’international, en proposant par exemple des actifs situés en Espagne, au Royaume-Uni et en Allemagne.

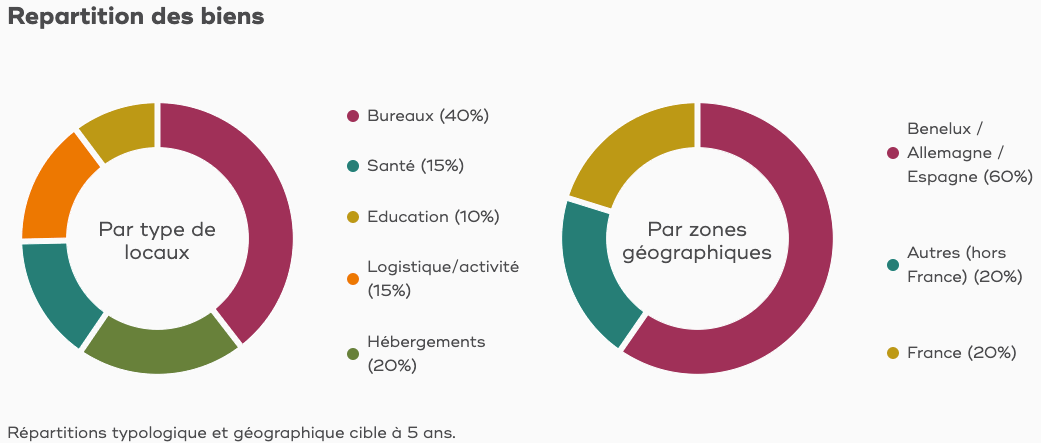

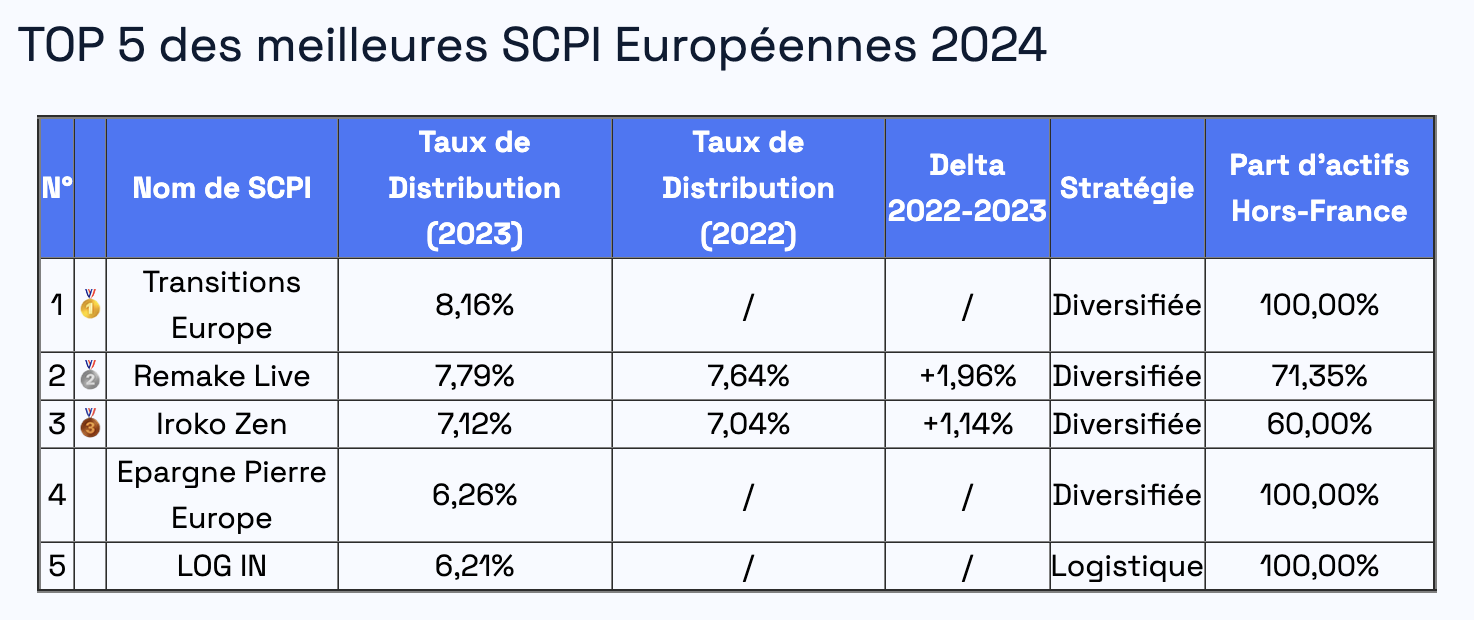

Voici un exemple avec la SCPI Remake Live, dont les actifs sont répartis de la manière suivante :

Remake Live a une stratégie de détention d’actifs diversifiée, les biens acquis peuvent être aussi bien des bureaux, du commerce, des locaux logistiques, du tertiaire… Il s’agit d’une SCPI de rendement dont l’essence même est de faire l’acquisition de biens immobiliers professionnels, afin de les proposer à de la location.

La première SCPI européenne, Corum Origin, est apparue en 2012. Depuis, l’offre s’est élargie. Selon les statistiques de 2020 de l’ASPIM (Association française des Sociétés de Placement Immobilier), près de 40 % des investissements réalisés en SCPI se font à l’étranger. La croissance des investissements dans les SCPI européennes est due aux besoins croissants de diversification et à la fiscalité souvent avantageuse qu’elles offrent.

La diversification géographique des SCPI européennes

Les SCPI européennes diversifient leurs actifs immobiliers dans un ou plusieurs pays européens. Elles privilégient particulièrement les pays avec une économie dynamique et une bonne stabilité politique. Ce sont deux conditions indispensables pour garantir la pérennité d’un investissement dans un patrimoine immobilier.

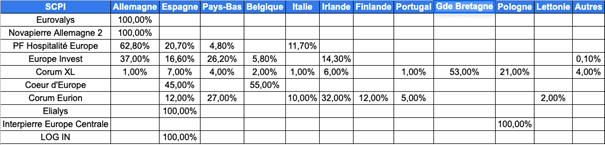

En tête de liste des pays ciblés, il y a l’Irlande, l’Espagne, l’Italie, les Pays-Bas et l’Allemagne. Pour cause, ils affichent un dynamisme économique favorable au placement immobilier. D’autres destinations telles que la Finlande, la Slovénie, la Belgique et le Portugal génèrent également de belles performances locatives pour les associés.

Outre la zone euro, les SCPI européennes ciblent aussi la Pologne et le Royaume-Uni pour leurs performances locatives. Toutes les typologies de patrimoines et d’actifs sont visées : EHPAD, commerces, centres médicaux, retail park… en investissant dans des SCPI européennes, vous opérez une importante diversification.

Exemple de SCPI avec une répartition géographique 100% hors France :

Pourquoi investir dans une SCPI européenne ? Quels avantages ?

Une excellente performance locative

La majorité des placements immobiliers effectués en Europe ont une bonne performance et promettent de belles perspectives aux investisseurs.

Généralement, leur taux de rendement, avant fiscalité, varie entre 4,5 % et 7 %, sans compter que vous pouvez profiter de revalorisation du prix de la part qui avoisinent historiquement 1,5 % par an (bien évidemment les performances passées ne présument pas des performances futures).

Contrairement au marché de l’immobilier français, le nombre d’acteurs dans les SCPI européennes est plus restreint. Vous avez la possibilité d’avoir régulièrement des opportunités de placement rentable.

Attention au calcul du taux de distribution des SCPI européennes

Les modalités de calcul du taux de distribution des SCPI européennes peuvent varier d’une société de gestion à une autre :

- La plupart d’entre elles affichent le taux de distribution comme étant le montant effectivement reçu par l’investisseur, net de fiscalité étrangère qui est prélevée à la source ;

- D’autres sociétés de gestion, comme Corum, affiche des taux de distribution avant l’application de la fiscalité européenne, cela ne reflète pas le montant perçu par l’investisseur.

Il faut être particulièrement prudent sur les chiffres annoncer et regarder les « petites lignes » qui permettent de comprendre.

Dans le tableau précédent, les deux valeurs sont représentées.

La fiscalité, généralement plus faible, que supporte une SCPI européenne améliore aussi le rendement final qui en résulte. Nous le verrons par la suite en détails, mais d’ores et déjà sachez que sur une SCPI 100% européenne, vous ne verserez pas de prélèvements sociaux (17,2% d’imposition « économisé »).

Une diversification des types d’actifs

La diversification est une règle de base de tout investissement et l’investissement immobilier ne fait pas exception à la règle.

Grâce aux SCPI européennes, les investisseurs ne dépendent pas du marché français et peuvent diversifier sur le plan géographique. Mais également, dans la typologie de clients et d’actifs, puisqu’à l’étranger, les locataires peuvent être issue de secteurs d’activités moins développés qu’en France. Bien que la typologie d’actifs soit souvent assez proche.

La diversification permet de limiter le risque, si une typologie d’actif ou l’immobilier d’un pays se porte mal, votre portefeuille sera soutenu par tous les autres pays / toutes les autres typologies d’actifs.

Avec un panel de SCPI européennes et françaises, vous avez la possibilité d’investir sur tous les secteurs et d’avoir ainsi un portefeuille d’actifs complémentaires et équilibrés.

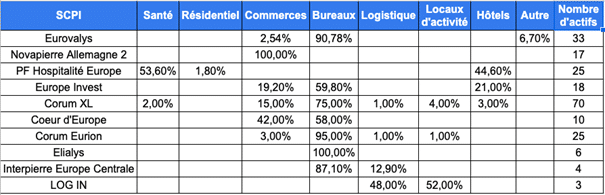

Par exemple, voici la diversification sectorielle de chacune des SCPI présentées dans le tableau précédent :

Une diversification géographique facilitée

La diversification est toujours un avantage majeur un investisseur dans la pierre mais il est difficile d’investir sur un marché que nous ne maîtrisons pas. C’est pourquoi les SCPI européennes semblent un bon moyen de s’exposer sereinement sur des marchés extérieurs à la France.

Les sociétés de gestion en SCPI européennes ont un agrément de l’AMF (Autorité des Marchés Financiers). Elles maîtrisent la fiscalité de ces dernières ainsi que les formalités relatives aux acquisitions immobilières.

En même temps, elles ont également les compétences nécessaires pour trouver les meilleures opportunités générant une rentabilité sur le marché européen. Elles gèrent même parfois plusieurs SCPI européennes, avec plusieurs milliards d’euros de capitalisation.

L’avantage est qu’en tant qu’investisseur, vous n’avez pas besoin d’avoir une bonne connaissance des marchés européens. Et vous n’avez même pas à sortir de chez vous pour investir, grâce à la digitalisation de toutes les démarches.

Les SCPI européennes diversifient leurs actifs immobiliers dans un ou plusieurs pays européens. L’investissement dans ce type de SCPI facilite grandement les possibilités de diversification des investisseurs qui devait bien souvent se cantonner au marché français il y a encore une dizaine année.

Une fiscalité plus douce

Les revenus n’étant pas générés sur le sol français, ces derniers sont exonérés de prélèvement social à 17,2 % et la méthode de calcul de l’imposition dépend de la convention entre la France et le Pays. Elle est généralement avantageuse (méthode du crédit d’impôt ou du taux effectif).

Aussi, vous n’avez pas besoin de recourir à des mesures de défiscalisation pour optimiser votre fiscalité.

Nous allons revenir sur ce point par la suite.

Convention et déclaration fiscale

De façon générale, une personne physique ayant sa résidence fiscale en France est tenue de déclarer tous ses revenus perçus en France. Cependant, lorsqu’elle perçoit des revenus provenant de l’étranger, elle doit se référer à la convention fiscale établie entre la France et le pays d’origine des revenus de sources étrangère.

Ainsi, il lui faut déterminer :

- Le pays où sa déclaration d’impôt doit être réalisée ;

- Si son revenu doit être imposé en France ou à l’étranger ;

- Connaître les exonérations d’impôts dont elle peut bénéficier en tant que bénéficiaire ;

- Découvrir l’existence d’une quelconque solution empêchant la double imposition.

Les SCPI ont bien conscience que c’est un sujet plutôt difficile à appréhender et elles doivent vous fournir un Imprimé Fiscal Unique (IFU) qui vous dira exactement quoi déclarer. De plus, elles sont promptes à vous répondre et vous aider pour la déclaration de vos revenus de SCPI (support, articles, vidéos etc…).

Les revenus d’une SCPI européenne sont premièrement taxés à l’étranger dans le pays de domiciliation de l’actif immobilier. C’est-à-dire qu’un bien loué en Finlande sera imposé suivant la fiscalité finlandaise.

À cette imposition étrangère s’ajoute ensuite une imposition en France selon la méthode du crédit d’impôt, ou du taux effectif. Pour les actifs situés en Allemagne par exemple, c’est la méthode du crédit d’impôt qui est utilisée et vient alléger la fiscalité française.

Vous trouverez les différentes conventions sur le Bofip.

Quels sont les inconvénients des SCPI européennes ?

Une exposition à certains des marchés immobiliers moins matures

Investir dans des marchés immobiliers étrangers vous expose à des environnements économiques et réglementaires différents de ceux de la France. Certains pays peuvent avoir des marchés immobiliers moins matures, avec une volatilité plus élevée et des risques spécifiques liés à l’instabilité politique ou économique.

Par exemple, les fluctuations des taux de change peuvent impacter la rentabilité des investissements dans des pays hors de la zone euro, comme le Royaume-Uni ou la Pologne.

De plus, les réglementations locales en matière d’immobilier, de fiscalité ou de droit du travail peuvent différer sensiblement de celles en vigueur en France, ce qui peut compliquer la gestion des actifs et augmenter les risques juridiques.

Un manque de recul sur la performance de ces SCPI sur le très long terme

Les SCPI européennes sont relativement récentes sur le marché de l’investissement immobilier. La plupart d’entre elles ont été créées il y a moins de dix ans, ce qui signifie qu’il existe peu de données historiques pour évaluer leur performance sur le long terme.

Ce manque de recul peut rendre plus difficile l’appréciation du potentiel de rendement et des risques associés à vos placements.

À ce jour, seule la SCPI Corum Origin, lancée en 2012, dispose d’un historique de performance supérieur à dix ans. Bien que ses résultats soient encourageants, ils ne suffisent pas à garantir que toutes les SCPI européennes offriront des performances similaires à l’avenir.

Vous devez donc bien analyser chaque SCPI, sa stratégie d’investissement, la qualité de sa gestion et les marchés sur lesquels elle est présente avant de vous engager.

Quels sont les risques des SCPI européennes ?

D’ailleurs, pour mieux comprendre l’avantage d’investir dans des SCPI européennes, il nous faut expliquer les différents risques de l’investissement immobilier à l’étranger, en tant que particulier.

Le risque de change

L’investissement dans l’immobilier à l’étranger expose l’investisseur au risque de fluctuation des taux de change. Si la monnaie locale n’est pas l’euro (Angleterre ou Pologne par exemple) et qu’elle se déprécie, cela peut entraîner une perte de valeur de l’investissement. La plupart du temps les biens sont situés en zone euro et ne subissent pas ce risque.

Le risque politique

Les événements politiques dans le pays hôte peuvent avoir un impact sur l’investissement immobilier. Les changements de gouvernement, les conflits politiques et les troubles civils peuvent tous avoir un effet négatif sur la valeur de l’investissement. Ce risque est différent dans chaque pays, mais existe également en France.

Le risque de marché

Les conditions économiques du pays hôte peuvent avoir un impact sur la valeur de l’investissement. Une économie en difficulté peut entraîner une baisse de la demande de bureaux, ce qui peut faire baisser les prix de ce type d’actif. Il en est de même en France où nous pouvons connaitre des baisses sur certains marchés spécifiques.

Le risque juridique

Les réglementations et les lois immobilières peuvent varier considérablement d’un pays à l’autre, ce qui peut rendre l’investissement plus risqué. Il est important que la société de gestion ait une compétence juridique interne ou un prestataire externe compétent pour chaque pays dans lequel elle investit.

Le risque de gestion

Si l’investissement nécessite une gestion active, il peut être difficile de superviser et de gérer à distance. Les investisseurs peuvent devoir engager des intermédiaires pour des coûts supplémentaires.

Quelle est la fiscalité des SCPI européennes ?

Avant de commencer avec la fiscalité de la SCPI européenne, je vous rappelle que nous avons proposé un article sur la fiscalité des SCPI en général et les optimisations possibles.

La fiscalité des SCPI européennes est l’autre aspect intéressant pour se lancer dans l’investissement d’actifs situés à l’étranger. Elle est généralement plus faible que celle que devrait payer l’investisseur pour un investissement similaire en France.

En effet, les loyers obtenus sont d’abord imposés dans le pays de l’actif immobilier puis fiscalisés en France. Afin de ne pas pénaliser les investisseurs, les pays ont établi des conventions bilatérales qui viennent éviter une double imposition.

La grosse différence se fait généralement sur les prélèvements sociaux que vous ne payez pas dans le cadre de ces conventions fiscales.

Selon le pays, où se trouvent les actifs, il existe 2 méthodes, qu’il faut prendre en considération pour le calcul de la fiscalité :

- Le crédit d’impôt ;

- Ou le taux effectif global.

Il est important que les deux méthodes de calculs aient le même impact fiscal.

La méthode du crédit d’impôt

Les conventions fiscales prévoient l’imposition des revenus fonciers issus de SCPI européennes en France, il y a donc une double imposition, en France et dans le pays dans lequel ils trouvent leur source.

Heureusement, cette double imposition est limitée grâce aux accord bilatéraux entre la France et les pays européen. Vous obtenez par ce biais d’un crédit d’impôt équivalent à votre taux d’imposition moyen.

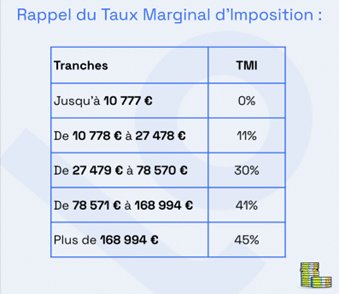

Ainsi, en France vous ne payez que la différence entre votre Taux Marginal d’Imposition (TMI) et votre taux moyen d’imposition.

C’est le cas, par exemple, des SCPI Allemandes, Espagnols, Italiennes, Belges. Dans le cas de l’Allemagne, le taux d’imposition local retenu est de 15,825 %. Il est de 21% pour la Belgique.

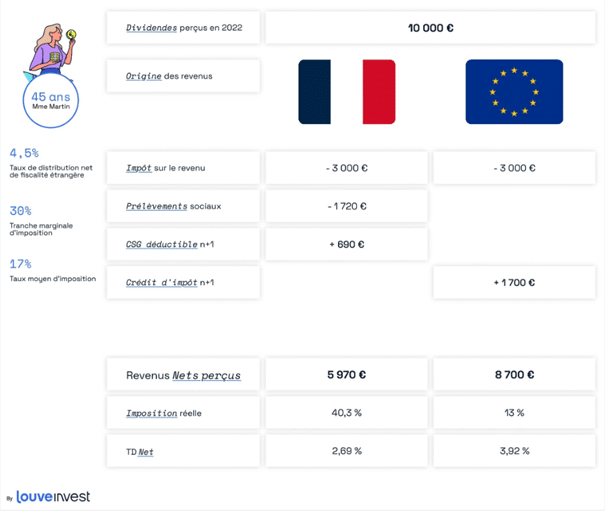

Exemple fictif de Mme Martin :

Pour rappel :

- Le taux moyen d’imposition est le taux effectif auquel vos revenus sont taxés, il s’obtient en divisant le montant de votre impôt à payer (après déduction des crédits et réductions d’impôt) par votre revenu net imposable. Le taux moyen d’imposition est inférieur au taux marginal d’imposition ;

- Le crédit d’impôt de 1 700 € correspond aux 17% d’imposition moyenne sur les 10 000€ ;

- Le montant de la CSG acquittée est déductible de votre revenu d’activité imposable à hauteur de 6,90 % ;

- Le Taux de Distribution Net (TD Net) de fiscalité étrangère est le rendement net de fiscalité, car il correspond au rendement de votre placement en SCPI après paiement de l’impôt à l’étranger et français.

La méthode du taux effectif

Avec la méthode du taux effectif, les revenus de source étrangères sont exonérés d’impôt en France, mais pris en compte pour le calcul du taux moyen d’imposition qui s’appliquera sur les revenus français de l’investisseur. Ces revenus doivent donc tout de même être déclarés

La méthode du taux effectif global aide l’administration fiscale à calculer et définir le taux moyen d’imposition du contribuable. Par la suite, elle la reporte à la base d’imposition française sans tenir compte des revenus fonciers provenant des SCPI européennes.

Autrement dit, les revenus de source étrangère sont pris en compte de façon fictive pour le calcul d’un taux d’imposition théorique.

Par exemple, prenons :

- Un couple avec 2 enfants perçoit des revenus professionnels annuels nets de 60 000 euros (après un abattement de 10%), soit un IR de 4 281 euros pour un TMI de 14% ;

- Ils perçoivent en plus 10 000 euros de revenus annuels issus d’une SCPI européenne.

Le calcul se fait en deux temps, d’abord il faut calculer le taux moyen d’imposition effectif, puis on applique ce dernier à la base d’imposition française :

- Le taux moyen d’imposition doit être préalablement calculé en prenant comme hypothèse que les 10 000 euros perçus grâce à l’investissement en SCPI européenne aient été imposés en France. Ce taux est considéré comme « fictif » car il ne servira que de base de référence ;

- Le nouveau revenu imposable est à 70 000 euros, soit un IR de 5 681 euros. Le taux moyen d’imposition atteint les 8,12% (5 681/70 000) ;

- Une fois ce taux obtenu, il entrera dans le calcul de la base taxable en France, soit 4 869 euros (60 000 x 8,12%).

Donc, peu importe le pays dans lequel les épargnants investissent, la réduction fiscale reste la même, c’est-à-dire à un taux de 5,88% ((4 869 – 4 281) /10 000) au lieu des 14% applicables pour les SCPI françaises.

Comparaison entre la fiscalité d’une SCPI française et la fiscalité d’une SCPI européenne

La comparaison synthétique entre ces deux modèles de placement aide à avoir une idée précise de leur différence et leur point commun.

Si le bien se trouve en France, la fiscalité est la somme des prélèvements sociaux à hauteur de 17,2 % et l’Impôt sur le Revenu (IR) qui est à définir suivant la Tranche Marginale d’Imposition (TMI).

Lorsque l’on est dans la tranche marginale d’imposition à 30 % au minimum, la différence entre une SCPI européenne et une SCPI française au même rendement devient importante. Comparons l’investissement dans deux SCPI similaires en terme de rendement brut : Primopierre (100 % France) et Eurovalys (100 % Allemagne) qui ont des taux de distribution respectif de 4,21 % et 4,7 % .

Ci- dessous la simulation pour Primopierre puis pour Eurovalys :

- Hypothèse de versement de dividende basé sur la performance passée de la SCPI. Les dividendes potentiels sont nets de frais de gestion. Pas de prise en compte du délai de jouissance selon la SCPI sélectionnée.

- Le revenu locatif mensuel net est calculé à partir du brut en retranchant :

- dans le cas d’une SCPI 100% française, 17,2 % de prélèvements sociaux et votre taux marginal d’imposition (TMI). A noter qu’à partir de la seconde année de détention, la CSG est déductible (donc 17,2 % moins 6,6 % plus votre TMI). Ce simulateur ne prend pas en compte cette déduction.

- dans le cas d’une SCPI non 100% française, sur la part Européenne de la SCPI : (TMI – taux moyen d’imposition + imposition Européenne).

- Hypothèse basée sur la moyenne des plus-values sur le marché des SCPI (1,5% par an). Le montant affiché est brut de fiscalité.

- La plus-value potentielle nette est calculée en prenant en compte la fiscalité des plus-values immobilières, soit 19% d’imposition plus les prélèvements sociaux de 17,2%. A noter que des abattements sont prévus à partir de la sixième année de détention de la SCPI. Ces abattements ne sont pas pris en compte dans ce simulateur.

Les résultats affichés ne constituent pas des indicateurs fiables quant aux performances futures de vos investissements. Ils ont pour but d’illustrer les mécanismes de l’investissement sur sa durée de placement. Les gains et les pertes peuvent dépasser les montants affichés.

Le formulaire 2047 pour déclarer les revenus des SCPI européennes

Le formulaire 2047 est utilisé pour la déclaration des revenus provenant des SCPI européennes. Son remplissage est obligatoire pour les associés ayant investi de l’argent dans un placement immobilier situé en dehors de la France.

Pour simplifier la vie de leurs associés, les SCPIs fournissent un Imprimé Fiscal Unique (obligation légale) et de nombreuses aides pour compléter votre déclaration fiscale.

Où acheter des SCPI européennes ?

Il existe plusieurs façons d’investir dans des SCPI, européennes ou pas. Une première option consiste à passer directement par les sociétés de gestion des SCPI ciblées. Cependant, cela peut être chronophage car il faut monter un dossier pour chaque société.

Pour simplifier ce processus, il est possible de passer par un conseiller en gestion de patrimoine (CGP), un conseiller en investissement financier (CIF), ou encore des courtiers en ligne.

Ces options permettent d’accéder à un large éventail de SCPI en ne constituant qu’un seul dossier.

De plus, certains courtiers comme Louve Invest ou Epargnoo offrent des avantages financiers sous forme de cashback ou de bonus :

- Louve Invest : Cashback de 3 % sur les investissements et un bonus de 25 € lors du premier achat en cliquant sur ce lien ;

- Epargnoo : Cashback de 3 à 4 % et 100 € de bonus supplémentaire avec le code parrainage IF100 ;

Ces plateformes facilitent la souscription en ligne avec un processus fluide et rapide.

Pour en savoir plus, voici mon avis complet sur Epargnoo.

Disclaimer

Cet article a été rédigé par Louve Invest et constitue un contenu publi-rédactionnel dans le cadre d’une collaboration commerciale portant sur 6 articles avec Louve Invest. Par conséquent, Louve Invest est citée et présentée dans l’article. Cela nous permet de vous proposer 25 € pour votre 1er investissement + 3 % de cashback sur la plupart des SCPI.

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d’une banque privée, il a décidé de partager son expérience d’investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d’investissements (assurances vie, CTO, PEA …).