L’immobilier fractionné est un investissement qui vous permet d’accéder à l’investissement immobilier à partir de somme très raisonnable, puisqu’il s’agit d’investir dans une petite fraction d’un bien immobilier. C’est une option qui peut s’adapter aux personnes avec un budget limité. Voici mon avis sur l’immobilier fractionné.

Dès à présent, retrouvez notre classement des meilleures plateformes de crowdfunding.

En bref : l’immobilier fractionné

En bref : l’immobilier fractionné

- L’immobilier fractionné vous permet d’ acheter des parts d’un bien immobilier, une fraction ;

- Les rendements annuels moyens sont de 3 à 10 % en fonction de la location et du type d’immobilier ;

- Les risques principaux sont l’illiquidité de vos parts et la jeunesse du secteur (manque de recul) ;

- Son ticket d’entrée est bas donc accessible à tous les profils : à partir de 100 € ;

- Vous pouvez créer votre propre fond immobilier ou une SCPI, avec un portefeuille de 20 à 30 biens pour vous diversifier et réduire le risque.

Mon avis sur l’immobilier fractionné en 2025

À mon avis l’immobilier fractionné est une innovation bienvenue dans le secteur de l’investissement immobilier.

La souplesse de son approche peut répondre au besoin de diversification des investisseurs :

- Avec des montants raisonnables, contrairement à l’achat de biens immobiliers en direct ;

- Sans aucune gestion de leur part.

L’immobilier fractionné permet de lisser les risques du marché immobilier, en investissant dans un nombre de bien important. C’est aussi un investissement moins risqué que le crowdfunding immobilier et beaucoup moins volatil que la bourse. Il conviendra mieux à pas mal de profils d’investisseurs désireux de limiter les risques.

C’est pour ces raisons que selon moi c’est un investissement qui mérite toute notre considération et qui, je pense, continuera à gagner en popularité.

En plus de la diversification, investir en immobilier fractionné présente des avantages en matière de gestion, de fiscalité ou encore de rendement/risques. Cependant, comme tout investissement, il existe des inconvénients à prendre en compte : illiquidité des parts, frais des plateformes, jeunesse du secteur…

Qu’est-ce que l’immobilier fractionné ?

Définition de l’immobilier fractionné

Avec l’immobilier fractionné, vous achetez une fraction d’un bien immobilier résidentiel, commercial (le plus souvent) ou d’activité. Via des plateformes en ligne et spécialisées, vous investissez avec d’autres investisseurs et acquérez des parts d’un bien immobilier, généralement à partir de 100 €. Selon les plateformes, ce ticket d’entrée peut varier.

Contrairement à l’achat d’un bien immobilier traditionnel qui nécessite un capital important (apport et emprunt bancaire le plus souvent), l’immobilier fractionné vous permet d’investir dans des bien et créer un portefeuille diversifié avec des montants plus abordables.

Vous réduisez ainsi le risque tout en profitant des avantages de l’investissement immobilier, comme la génération de revenus locatifs et le potentiel d’appréciation du bien immobilier à long terme.

Notez bien que l’immobilier fractionné est un investissement à long terme, avec une durée recommandée d’au moins 8 ans. C’est à partir de cette durée qu’il devient intéressant, à cause des frais associés à l’immobilier, notamment les coûts de mutation, d’agence et de structuration du produit.

Si votre horizon temporel est à court ou moyen terme (inférieur à 8 ans), je vous invite à considérer d’autres actifs, par exemple le crowdfunding immobilier.

La différence entre immobilier fractionné et crowdfunding immobilier

L’immobilier fractionné et le crowdfunding immobilier sont deux investissements immobiliers très différents :

- Avec le crowdfunding immobilier, il s’agit d’acheter un bien pour créer de la valeur (division, rénovation, extension, etc.) et de le revendre dans la foulée pour faire un bénéfice. On finance à plusieurs un entrepreneur de l’immobilier pour ce projet ;

- Avec l’immobilier fractionné, il s’agit d’acheter un bien pour faire (rarement) des petits travaux et le mettre en location sur le long terme. L’objectif est surtout de tirer des loyers et une potentielle plus-value. Ici, on finance vraiment le bien immobilier, pas un entrepreneur.

Le fonctionnement de l’immobilier fractionné

L’immobilier fractionné divise la propriété du bien Ce bien est sélectionné par une plateforme en ligne et spécialisée. C’est elle qui gère tout, de la sélection à l’achat.

Une fois propriétaire, la plateforme s’occupe directement ou grâce à un prestataire de la gestion locative :

- Recherche des locataires ;

- Encaissement et redistribution des loyers,

- Entretien des biens, etc.

Ainsi que de la pénible gestion administrative. C’est donc un investissement 100 % passif.

De votre côté, vous contribuez à l’acquisition du bien et devenez indirectement co-propriétaire. Par la suite, les revenus locatifs nets (après charges) sont distribués aux investisseurs, selon leur part dans le bien.

Notez cependant que vous n’avez pas la possibilité d’investir à crédit.

Le rendement potentiel de l’immobilier fractionné

Le rendement locatif est calculé à partir des revenus générés par la location et du prix d’achat du bien. En moyenne, il est compris entre 4 et plus de 10 % bruts annuels comprenant les loyers et la potentiel réévaluation.

C’est d’ailleurs à cause du potentiel de revalorisation que la fourchette est large car il est impossible de connaitre le prix de sortie.

Si l’on se concentre sur le rendement locatif net annuel, en immobilier fractionné, est généralement entre 3 et 7 %. Certaines plateformes arrivent à dégager des rendements plus élevés en prenant des risques locatifs importants (villes / pays plus complexe).

À quel type d’investisseurs s’adresse l’immobilier fractionné ?

En soi, l’immobilier fractionné est adapté à tous les profils, qu’importe votre expérience, car c’est un investissement passif, sans gestion de votre part. Mais tous les profils rencontrant des difficultés pour emprunter sont particulièrement ciblés.

De plus, son ticket d’entrée relativement bas le rend accessible aux :

- Investisseurs qui ont un petit budget (1 000 euros par exemple) ;

- Investisseurs qui n’ont pas accès au crédit traditionnel ;

- Investisseurs déjà endettés auprès d’une banque ;

- Investisseurs avec des revenus irréguliers (travailleurs indépendants/CDD).

Cependant, vous devez vous occuper de choisir vos biens et de diversifier. C’est pour cette raison qu’il est préférable d’avoir des bases en immobilier avant d’investir.

Que détient-on avec l’immobilier fractionné ?

L’immobilier fractionné existe sous plusieurs formes, des modèles « assez classiques » à des modèles innovants qui vont vous demander de faire attention à certains points.

Être actionnaire d’une société qui détient le bien

C’est probablement le modèle le plus évident pour bon nombre de personnes puisque c’est celui d’une foncière immobilière ou des SIIC/REIT :

- Une société est créée ;

- Cette dernière fait une levée de fonds pour acheter le bien ;

- Les investisseurs deviennent actionnaires de la société.

C’est le modèle qui permet la détention la plus directe du bien immobilier : vous êtes actionnaire (donc propriété) d’une société qui est propriétaire du bien immobilier.

Cependant, ce modèle n’est que rarement mis en place en Europe à cause d’une fiscalité contraignante autour des actions de sociétés à prépondérance immobilière (frais de mutation en cas de vente d’action notamment).

On peut retrouver ce modèle chez RealT aux USA ou anciennement chez Baltis avec les BaltiCap (plus de levée Balticap depuis 2022).

Financer le bien au travers d’une obligation (dette)

C’est le modèle qui se développe fortement aujourd’hui, car il permet d’éviter les contraintes du modèle réglementaire :

- Une société est créée ;

- Cette dernière va lever de la dette pour financer l’achat du bien ;

- Les investisseurs deviennent créanciers de la société et disposent généralement d’une garantie hypothécaire sur l’actif immobilier.

Généralement, le taux de rendement de l’obligation est indexé sur les revenus net du bien pour reproduire le versement du loyer. De plus, le remboursement est indexé sur la plus-value est indexé.

Plusieurs points importants à vérifier avec ce modèle :

- Vous disposez d’une hypothèque de 1er rang sur l’actif ;

- Vos revenus sont indexés à la fois sur le revenu et le remboursement sur la plus-value ;

- Il n’y a pas d’autres créanciers ! Un modèle obligataire avec levier me paraît plus risqué.

Pour ce modèle, on peut citer les plateformes Tantiem et Meute Invest, mais une myriade d’acteurs du crowdfunding immobilier arrive en ce moment : Baltis et Monego en tête.

Les autres modèles : RBF, Royalties

Ces modèles ont été importés en France par Bricks qui a fait grand bruit en 2021 à ce sujet. Il s’agit d’utiliser le contrat de partage de revenu (RBF) ou contrat de royalties pour l’appliquer au monde de l’immobilier. Ce contrat indique que la plateforme vous partage les revenus du biens immobiliers selon les règles établis dans le contrat.

Sur le papier, c’est très similaire à un emprunt obligataire. Cependant, vous signez un contrat commercial et vous n’achetez pas un produit financier. Dans ce cas, il faut impérativement vérifier que la plateforme a fait une déclaration d’offre public à l’investissement (OPTF) auprès de l’AMF. Sans cela, vous devez impérativement fuir la plateforme.

L’énorme soucis de ce modèle est qu’il laisse ÉNORMÉMENT de liberté, grâce à la rédaction de ce contrat de royalties, pour le meilleur … comme pour le pire !

Ce modèle est l’ancien modèle de Bricks

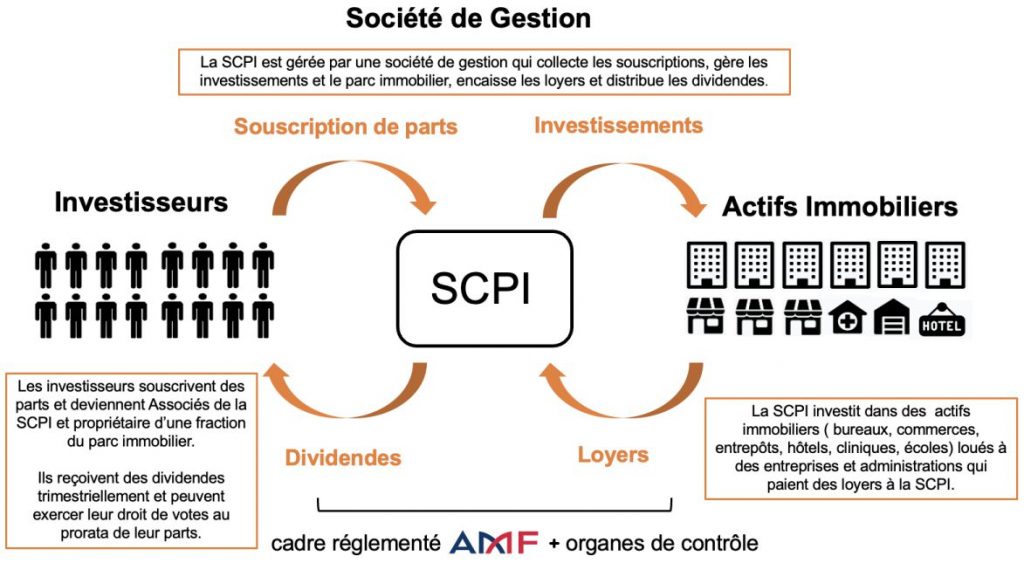

Les SCPI

Je me devais de les citer puisque les Sociétés Civiles de Placement Immobilier sont une forme d’immobilier fractionné très utilisez en France. Contrairement à l’immobilier fractionné, vous investissez directement dans un fonds d’investissement qui détient un portefeuille d’actif immobilier.

Leur fiscalité peut être moins avantageuse que l’immobilier fractionné, mais permettent certains montages qui peuvent être intéressants (nu propriété, détention en assurance-vie).

Un mot sur la tokenisation

On entend de plus en plus parler de tokenisation immobilière, notamment au travers de RealT et de Atoa. Le « token » n’est qu’un moyen de représenter votre investissement : il ne change en rien sa nature.

Il est important de comprendre la nature de cet investissement, par exemple chez RealT, aux USA, il s’agit d’un modèle par action ; quant à Atoa, il s’agit d’un modèle par RBF.

Quels sont les meilleures plateformes d’immobilier fractionné ?

Tantiem

Modèle : Obligataire

Type de bien : Résidentiel et commercial

Rendement locatif moyen : entre 5 et 6 %

Investissement minimum : 100 €

Durée de détention cible : 7 ans

Tantiem se distingue par la simplicité de son produit et sa transparence. Pour ce qui est des biens ciblés, il s’agit principalement d’immobiliers résidentiels et de locaux commerciaux dans les centres-villes.

Vous pouvez profiter d’un bonus sous forme de cashback de 2,3 % sur le premier investissement en utilisant le code bonus INVESTFACILE.

Meute Invest

Modèle : Obligataire

Type de bien : Résidentiel

Rendement locatif moyen : entre 4 et 6 %

Investissement minimum : 200 €

Durée de détention cible : 8 ans

Avec Meute Invest, vous pouvez principalement investir dans des collocations partout en France (ce n’est pas le seul modèle).

L’immobilier fractionné est simplifié : vous n’avez qu’à sélectionner votre bien tandis que la société passe par une société externe pour faire la mise en place de l’investissement. Cela limite le nombre d’interlocuteurs et facilite la mise en place. En revanche, vous aurez plus de couches de frais

Vous pouvez profiter d’un bonus de cashback de 1 % offert sur le premier investissement effectué.

RealT

Modèle : Action (USA)

Type de bien : Résidentiel

Rendement locatif moyen : entre 8 et 11 % (attention, majorité de biens à Détroit, USA)

Investissement minimum : 50 $

Durée de détention cible : 10 ans et +

RealT est une plateforme d’immobilier fractionné américaine qui vous offre la possibilité d’investir dans des biens résidentiels principalement situés dans la Rust Belt aux États-Unis.

Notez que les rendements sont plus élevés car le secteur géographique présente un niveau de risque plus élevé.

RealT propose un marché secondaire, la possibilité de faire levier sur son investissement et la possibilité de réinvestir automatiquement vos loyers dans de nouveaux actifs. Cependant, la plateforme doit fournir un effort sur la description et le suivi des biens et il existe encore quelques incertitudes fiscales.

D’autres plateformes d’immobilier fractionné à considérer

Monego

Je vous parle régulièrement de Monego pour ses activités de crowdfunding, mais ce que l’on sait moins, c’est que la plateforme s’ouvre désormais à l’immobilier fractionné via le statut de Prestataire de Services de Financement Participatif (PSFP), avec l’offre Monego Patrimoine.

Cet acteur propose des investissements dans l’immobilier résidentiel et commercial, avec un ticket d’entrée accessible à 100 €.

Baltis

Baltis, déjà bien connue dans le domaine du crowdfunding immobilier, élargit également son offre avec des produits d’immobilier fractionné sous le statut de PSFP. Baltis se spécialise dans les commerces de centres-villes, souvent situés dans des zones stratégiques.

Equito

Equito se positionne comme une plateforme innovante qui se concentre sur les projets immobiliers résidentiel. Avec un ticket d’entrée relativement bas, cet acteur vise à démocratiser l’accès à l’immobilier tout en soutenant des initiatives durables.

Note : je n’ai pas fait de recherche sur ce projet. Je le cite car il est relativement populaire dans la communauté. Faites vos propres recherches avant d’investir.

Streal

Streal est une plateforme relativement jeune qui se concentre sur l’immobilier résidentiel et commercial. Elle offre des opportunités d’investissement à partir de 100 €, ce qui la rend accessible à une large audience.

Note : je n’ai pas fait de recherche approfondie sur ce projet.

Fragment

Fragment est une autre plateforme émergente dans l’univers de l’immobilier fractionné. Ce qui la différencie, c’est sa volonté de proposer de la location en courte durée. Elle offre un accès à l’immobilier fractionné dès 200 €.

Note : je n’ai pas fait de recherche approfondie sur ce projet.

Quels sont les avantages de l’immobilier fractionné ?

Un investissement accessible

L’un des principaux avantages de l’immobilier fractionné est son ticket d’entrée bas : comptez 100 € chez Tantiem et 200 € chez Meute Invest par exemple.

Si l’on compare avec un autre investissement immobilier, c’est bien moins. Cela vous permet d’investir dans des biens, même avec un capital limité. Vous n’avez pas besoin de dizaines de milliers d’euros, comme c’est le cas si vous achetez un bien immobilier en direct.

Un investissement totalement passif : une gestion 100 % déléguée

Nous en parlions tout à l’heure : l’immobilier fractionné est un investissement 100 % passif, sans gestion de votre part.

En effet, ce sont les professionnels de la plateforme sur laquelle vous investissez, ou des sociétés embauchées par la plateforme, qui s’occupent de :

- Chercher des locataires pour occuper le bien ;

- Acheter et revendre le bien ;

- Ou encore des travaux et de l’entretien si nécessaire.

Vous vous affranchissez ainsi des préoccupations de gestion quotidienne, des problématiques locatives et des maintenances généralement associées à l’immobilier.

Un niveau de risque plus faible qu’en crowdfunding immobilier

L’investissement dans un portefeuille de biens locatifs est bien moins risqué que l’investissement dans des produits liés à la création de valeur dans l’immobilier (entreprenariat, crowdfunding immobilier).

De plus, sachez que :

- Louer un actif est moins risqué ;

- Les garanties sont un plus indéniable.

Loyers et plus-values

Avec l’immobilier fractionné, vous devenez indirectement copropriétaire : vous partagez avec les autres investisseurs du même bien les bénéfices de la location et de la valorisation potentielle du patrimoine.

L’immobilier fractionné vous permet de :

- Recevoir des loyers perçus régulièrement (mensuels ou trimestriels) ;

- Bénéficier de la potentielle plus-value lors de la cession du bien.

Une fiscalité intéressante

En France, l’immobilier fractionné est soumis à une imposition forfaitaire de 30 % (flat tax) sur les loyers et les dividendes. Si l’on compare cette fiscalité avec celle de l’immobilier en direct ou la SCPI, les choses sont intéressantes, surtout pour les plus hauts revenus (TMI élevée = revenus locatifs taxés au TMI + 17,2 % de prélèvements sociaux).

De plus, vous n’êtes pas soumis à l’IFI sur les sommes investis en immobilier fractionné.

Ce n’est qu’une simplification car le sujet de la fiscalité est vaste, un royalties n’est pas considéré de la même manière qu’un dividende ou des intérêts par l’administration !

Quels sont les inconvénients de l’immobilier fractionné ?

Une revente compliquée de ses parts (illiquidité)

Le premier inconvénient de l’immobilier fractionné réside dans la difficulté de revente de vos parts. Si tout à l’heure je comparais cet investissement aux actions en bourse, la comparaison s’arrête-là : les parts sont beaucoup moins liquides.

Pour les revendre, il faut que la plateforme que vous avez choisie ait un marché secondaire. Et même si c’est déjà le cas chez RealT par exemple, la plupart des autres plateformes n’en proposent pas encore, c’est le grand chantier des prochaines années.

Actuellement, la revente de vos parts d’immobilier fractionné reste complexe et peut prendre du temps, voire être impossible.

Une diversification à votre charge

Bien que l’immobilier fractionné soit un investissement avec très peu de gestion de votre part, le travail de diversification de votre portefeuille immobilier reste de votre responsabilité.

Aucun professionnel de la plateforme que vous avez choisi ne pourra le faire à votre place. Vous devez donc bien analyser et choisir les projets dans lesquels investir, et partir sur une dizaine de collectes.

Plus vous diversifiez, plus vous réduisez les risques que vous prenez.

Un secteur jeune avec peu d’historique

L’immobilier fractionné est un secteur relativement récent qui ne bénéficie pas encore d’un historique long et solide. Ce manque de recul peut rendre difficile l’évaluation des risques et des performances sur le long terme, comparativement à des formes d’investissement immobilier plus traditionnelles.

De plus, les jeunes acteurs du marché peuvent aussi présenter une certaine opacité concernant les détails des opérations et la gestion des biens.

Quels sont les risques de l’immobilier fractionné ?

Le risque immobilier est probablement le risque le plus important à évaluer lors de vos investissements. Les produits proposés sont avant tout des investissements immobiliers. Il est important de vérifier :

- La qualité de l'emplacement ;

- La qualité du locataire ;

- La cohérence du prix ;

- Etc.

Sur ce point, cela revient à analyser la pertinence du projet locatif en lui même.

Dans le risque immobilier, il faut aussi intégrer les vacances locatives, et le fait que le bien puisse être dégradé lors de la location.

De plus, il est possible que la plateforme d’immobilier fractionné fasse faillite. Ce sont souvent des start-ups, et le risque de faillite est réel, c’est donc un risque à considérer.

Cependant, votre investissement vous donne droit à des garanties comme l’hypothèque de premier rang. En cas de faillite, le bien sera sûrement revendu. Cette revente, si elle est rapide, engendrera probablement une perte puisqu’il y a beaucoup de frais lors d’un achat et d’une vente immobilière.

Comment investir en immobilier fractionné ?

L’immobilier fractionné direct

L’immobilier fractionné direct est la voie d’entrée principale et se fait via des plateformes en ligne. Ce sont des entreprises qui mettent en relation les investisseurs avec des opportunités d’investissement dans l’immobilier.

La plateforme sélectionne, acquière et gère les biens immobiliers, puis proposent des parts de ces biens aux investisseurs. Elle est responsable de la gestion quotidienne de la propriété.

Une fois qu’une propriété est sélectionnée, elle est divisée en plusieurs parts. C’est à ce moment-là que vous pouvez en acheter, à partir de 100 euros. Vous serez plusieurs sur le projet.

Une fois l’achat effectué, vous devenez propriétaires de ces parts et copropriétaire du bien. Vous avez donc droit à une part des revenus générés par la propriété (loyers par exemple) en fonction de votre participation, après déduction des frais de gestion et d’autres dépenses : 4 à 7 % nets annuels.

En termes de frais :

- Les commissions de la plateforme s’élèvent à environ 7 % ;

- Les commissions sur les loyers varient entre 5 et 10 %

- Les frais de notaire sont d’environ 8 %.

Comment choisir une plateforme d’immobilier fractionné ?

L’immobilier fractionné est un type d’investissement récent et peu structuré. Le choix de la plateforme est un facteur important puisqu’il n’y a pas encore de régulation adaptée à cette solution d’investissement.

Il faut vérifier plusieurs éléments avant d’investir sur une plateforme :

- Regarder les avis existants sur la plateforme, avec un oeil critique ;

-

Vérifier la structuration (dette, action…) et les garanties prises ;

- Lire les statuts de la société ou le contrat d’émission obligataire vous permettra de comprendre tous les détails ;

- La thèse immobilière de la plateforme correspond-t-elle à votre recherche ?

Cela peut paraître complexe, mais comme il n’y a de cadre réglementaire défini pour ce type d’investissement, certaines plateformes peuvent mettre en place des règles désavantageuses pour l’investisseur. Cela était par exemple le cas dans l’ancien modèle de Bricks, avec ses royalties.

Comparatif : immobilier fractionné ou la SCPI ?

| Critères | Immobilier fractionné en direct | SCPI |

| Principaux biens visés | – Immobilier d’entreprise – Immobilier commercial – Immobilier résidentiel – Bien par bien |

– Immobilier d’entreprise – Immobilier commercial – Immobilier résidentiel – Portefeuille diversifié |

| Ticket d’entrée (minimum pour investir) | À partir de 1 €, mais généralement 100 € | À partir de 189 € à 10 000 € (selon SCPI) |

| Rendements moyens | De 3 à 10 % bruts (revalorisation incluse) | De 3 à 8 % bruts (revalorisation incluse) |

| Frais d’entrée | Environ 10 % (sauf exception) | Environ 10 % (sauf exception) |

| Sortie | Généralement de 7 à 10 ans | Pas de sortie (sauf revente) |

|

Possibilité d’investir à crédit |

Non | Oui (selon conditions) |

| Fiscalité | Flat tax à 30 % | Fiscalité des revenus fonciers |

| Liquidité | – Faible – Meilleure si marche secondaire |

– Moyenne – Potentiellement difficile en période de crise |

| Risques encourus | – Illiquidité – Secteur jeune – Baisse du prix des parts – Aucune garantie du capital investi |

– Manque de liquidité – Baisse de rendement – Baisse du prix des parts – Aucune garantie du capital investi |

| Diversification | – À votre charge – Investir sur 10 biens MINIMUM |

– Potentiellement plus importante et automatique – Attention à la politique des SCPI sélectionnée |

Comme vous pouvez le constater, l’immobilier fractionné et les SCPI deux stratégies distinctes qui permettent d’accéder au marché immobilier sans les contraintes de gestion directe :

- L’immobilier fractionné implique la gestion d’une propriété spécifique, ce qui vous offre la possibilité de personnaliser votre stratégie d’investissement en choisissant des biens particuliers. Cela nécessite un peu plus d’implication de votre part, mais vous avez un contrôle plus direct sur les choix de votre portefeuille ;

- Les SCPI offrent une gestion entièrement déléguée d’un portefeuille diversifié de biens immobiliers. Vous bénéficiez d’une gestion professionnelle et d’une diversification immédiate, sans avoir à vous préoccuper des détails de la gestion des biens individuels.

Chacune a ses propres avantages et inconvénients, et le choix entre les deux dépend largement de vos préférences et objectifs, de votre tolérance au risque et de votre situation financière.

Quand opter pour l’immobilier fractionné ?

Pour les jeunes investisseurs ou ceux qui débutent dans l’immobilier, l’immobilier fractionné peut offrir :

- Une introduction accessible et flexible ;

- Avec un ticket d’entrée bas.

L’immobilier fractionné est idéal si vous recherchez une entrée sur le marché avec des montants modestes, à partir de 100 €, et pour construire votre propre stratégie.

Cependant, ce type d’investissement demande un peu plus d’implication et de compréhension des dynamiques immobilières. Par conséquent, il peut ne pas être idéal pour les débutants complets.

Vous devrez également être prêt à gérer votre propre diversification et accepter le risque lié à la jeunesse du secteur. C’est pour cette raison qu’il faut vous familiariser avec le secteur et diversifier vos investissements pour minimiser les risques.

Quand privilégier les SCPI ?

Pour les investisseurs plus expérimentés ou ceux cherchant une solution de placement de long terme avec un potentiel d’effet de levier, les SCPI sont une option à considérer.

Elles offrent :

- Une diversification immédiate dans un portefeuille immobilier ;

- Mais une liquidité moindre en période de marché défavorable.

De plus, comme vous pouvez y investir à crédit, les SCPI permettent d’utiliser l’effet de levier pour potentiellement augmenter les rendements. Attention : l’investissement en SCPI à crédit demandera de l’apport et vous devrez ajouter de l’argent chaque mois.

Si vous recherchez un investissement moins impliqué dans la sélection des biens et acceptez une fiscalité potentiellement plus lourde, alors vous trouvez dans les SCPI une solution adaptée.

Notez au passage que des options d’optimisation fiscale existent et peuvent rendre cet investissement encore plus attractif ! Pour en savoir plus, consultez notre article sur les optimisations fiscales des SCPI.

Quelle autre alternative à l’immobilier fractionné ? L’immobilier locatif

L’immobilier locatif est une alternative à l’immobilier fractionné. Ici, vous détenez directement le bien. Cela vous donne un contrôle total sur la gestion et les décisions d’investissement. Bon ou mauvais point, tout dépend de vos préférences et du temps que vous pouvez y consacrer.

Avec le locatif :

- Vous générez des revenus réguliers, des loyers auprès de vos locataires ;

- En plus, vous pouvez profiter d’une appréciation potentielle de la valeur de votre bien au fil du temps.

Notons tout de même que l’immobilier locatif vous oblige à gérer vos locataires et votre bien (réparations et entretien). Cependant, vous pouvez utiliser l’effet de levier en empruntant pour investir, ce qui n’est pas le cas avec l’immobilier fractionné.

Disclaimer

Cet article présente une analyse indépendante, mais il contient des liens d’affiliations ou des offres vers différents produits, dont des partenaires d’Investissements Faciles. Il constitue donc une communication commerciale.

FAQ : pour parfaire votre avis sur l’immobilier fractionné

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d’une banque privée, il a décidé de partager son expérience d’investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d’investissements (assurances vie, CTO, PEA …).

J’investi sur Tantiem, c’est pas mal au niveau site, j’ai fait 4 investissements avec l’avantage de mettre de petites sommes d’argent dans l’optique de ne pas mettre ces oeufs dans le même panier. Si on part dans l’hypothèse qu’on est dans un plus bas de marché, on verra dans 8 ans si ça paye.

8 ans c’est assez long, mais je suis tellement dégouté des plateformes en crowdfunding que je préfère ça et aussi les SCPI sans frais d’entrée.

J’ai voulu faire du fractionné sur Meute, mais leurs projets n’étaient vraiment pas terribles (barre d’HLM des années 70), ça donne pas envie. de toute façon, ça fait un moment qu’ils ne présentent plus de projets.

Hello Stéphane,

Tantiem est un investissement locatif, difficile à comparer avec le crowdfunding. Ce derneir sera forcement beaucoup plus sensible aux cycles immobiliers. Effectivement Tantiem aura tendance à mieux résister aux crises.

Bonne journée,

Alexandre pour Investissements Faciles

Bonjour Alexandre,

Merci pour cet article toujours aussi percutant. Votre avis sur Bricks a t-il évolué au regard de leur mise en conformité ?

Merci

Hello Bertrand,

L’article sur Bricks explique justement que c’est « mieux » d’un point de vue réglementaire. Il y a plus de problème a ce niveau là. Cependant, la qualité des opportunités et surtout de leur présentation laisse à désirer sur plusieurs aspects.

De plus, la confiance est difficile à rétablir quand chaque mois apporte de l’eau à mon moulin sur la qualité de la gestion sur leur ancien modèle qui va offrir des performances … très faible (pour pas dire mauvaise).

Bonne journée,

Alexandre