Je reçois régulièrement des questions sur les nouveaux produits d’immobilier fractionné. Meute Invest a été une des plateformes sur laquelle j’ai eu le plus de questions au moment du financement du premier bien. Elle permet de participer au financement d’un bien immobilier à partir de 200 €. Cette « fraction de bien immobilier » vous permet de prétendre à une partie des « loyers » versés et de la plus-value.

Il y a des guillemets et c’est volontaire. En effet, l’objectif de cet article est de vous donner mon avis sur Meute Invest, et vous faire comprendre le fonctionnement de Meute Invest, de ce que vous possédez et recevez réellement lorsque vous investissez sur cette plateforme en ligne.

⚠️ Meute Invest ne proposera plus de nouveaux produits pour le moment.

Collaboration avec Meute Invest pour cet avis

Le financement du second bien approche et j’ai été contacté par les équipes de Meute Invest pour vous présenter leur produit d’investissement. Cet avis est réalisé en collaboration avec Meute Invest. Je suis rémunéré pour la publication de cet article et d’une vidéo que vous retrouvez sur YouTube (ou juste en dessous). Comme à mon habitude, j’ai demandé une liberté de parole totale dans le cadre de cette collaboration.

Avec ce partenariat, vous obtiendrez un bonus de 1 % de cashback pour le premier bien en passant par ce lien. Cela permet surtout de savoir que vous venez de ma part et cela m’aidera à prouver l’utilité de ce genre de partenariat aux marques.

Mon avis sur la plateforme Meute Invest en 2025

En résumé, voici les principaux points forts et faibles de Meute Invest.

Points forts

- De l’immobilier 100 % passif

- Produit réglementé par l’AMF grâce à l’usage d’obligations

- Fiscalité : 30 % au maximum (Flat tax)

- Loyers versés directement sur votre compte bancaire

- La transparence de Meute Invest

Points faibles

- Frais élevés (produit packagé) qui amputent le rendement versé

- Baisse transitoire de la valeur de l’obligation

- Risque de perte en capital et illiquidité

Tout au long de cet article, je vous détaillerai les différents éléments qui me font arriver à ces conclusions et avis.

Mon avis sur Meute Invest en vidéo

Qu’est-ce que Meute Invest ?

Vous découvrez peut-être Meute Invest grâce à cet article, mais vous connaissez déjà probablement la société derrière ce produit puisqu’il s’agit de Louve Invest. Après avoir proposé des SCPI, elle vient ajouter une nouvelle corde à son arc avec Meute Invest, une nouvelle solution d’investissement en immobilier fractionné. La société vous propose d’investir dans des fractions de propriétés à 200 € l’unité et de profiter des loyers et de la plus-value.

Les rendements locatifs attendus sont compris entre 4 % et 6%, auxquels s’ajoutera une potentielle plus-value à la revente du bien qui n’est pas quantifiable en début d’investissement. En termes de rendement et de caractéristiques, le produit financier le plus proche serait la SCPI.

| Type plateforme | Immobilier fractionné |

| Type d’immobilier | Patrimonial en France |

| Agréments | Aucun |

| Pays | France 🇫🇷 |

| Dirigeants et fondateurs | Clément RENAULT Théophile LAMBERT |

| Année de création | 2023 (Louve Invest depuis 2020) |

| Avis clients | — |

| Rendement locatif moyen | 4 % à 7 % |

| Investissement minimum | 200 € |

| Montant financé | 1 000 000 € |

| Bonus parrainage | 1 % de cashback sur votre premier bien |

En quoi consiste l’immobilier fractionné proposé par Meute Invest ?

L’immobilier est un investissement qui demande un fort capital. En effet, il est impossible d’investir sans avoir quelques milliers voire dizaines de milliers d’euros à mettre sur 1 seul investissement.

L’immobilier fractionné rend l’investissement locatif accessible à tous, dès 200 € pour Meute Invest. Dès quelques euros, vous pouvez :

- Devenir « propriétaire » d’une fraction d’un bien immobilier ;

- Profiter d’un revenu locatif régulier ;

- Prétendre à une potentielle plus-value lors de la revente de votre part ou du bien immobilier.

Un immobilier accessible permet à de nouveaux publics d’en profiter puisque cela permet :

- D’investir et diversifier avec un petit capital

- De rendre accessible l’immobilier aux personnes ne pouvant pas avoir accès au crédit (CDD, indépendant, personne déjà endettée, etc.).

L’immobilier fractionné rentre directement en concurrence avec les SCPI. Il permet une approche différente et plus personnelle de cet investissement puisque vous pouvez constituer un portefeuille selon vos objectifs, convictions et envies.

Un rappel important : si vous n’êtes pas formés sur l’immobilier, vous pourriez constituer un portefeuille moins performant que les SCPI en commettant des erreurs de sélections. Prenez le temps de bien comprendre ce sur quoi vous investissez.

L’immobilier fractionné en France se veut comme un investissement LONG TERME car le sous-jacent est de l’immobilier en France. C’est un marché qui subit beaucoup de frottements (les frais de notaire sont un exemple). Investir sur un horizon de 2 ou 3 ans n’est pas intéressant. En tant qu’entrepreneur, vous devez considérer une durée d’investissement de 8 à 10 ans ou plus.

Comment fonctionne Meute Invest ?

Meute Invest propose une solution d’investissement immobilier 100 % passive. Vous n’avez qu’à sélectionner les biens et Meute Invest s’occupe de tout. Plus exactement, Meute Invest, qui a conscience que l’immobilier requiert des compétences spécifiques, fait appel à des partenaires pour différentes étapes :

-

Le sourcing est réalisé par des chasseurs immobiliers :

- Meute Invest transmet ses exigences à différents chasseurs d’investissements immobilier,

- les chasseurs proposent des biens en adéquation avec les critères de Meute Invest,

- Meute Invest sélectionne les biens sur lesquels elle souhaite avancer,

- souvent, les chasseurs proposent des biens à rénover et gèrent les travaux à réaliser ;

- Après avoir sélectionné le bien, Meute Invest signe le compromis ;

- Une fois signé, Meute Invest finance le bien sur la plateforme :

- comme investisseur, nous intervenons uniquement à cette étape en apportant notre contribution financière si le bien nous intéresse ;

- Une fois financé, Meute Invest achète le bien définitivement ;

- Si des travaux sont prévus, le partenaire (chasseur) les organise ;

-

Quand le bien est prêt, il est mis à la location :

- vous recevez alors les loyers directement sur votre compte en banque chaque mois, les loyers reçus sont proportionnels au nombre d’obligations détenues ;

- Meute Invest et le gestionnaire s’occupent de toute la gestion locative, gèrent tous les soucis et imprévus qui se produiront pendant la vie du bien :

-

Après 10 ans environ, le bien est revendu et vous êtes remboursés du montant correspondant au prix de revente moins les impôts en fonction de votre nombre d’obligations :

- il est possible de réaliser une plus-value si le marché a progressé.

Exemple avec le premier bien de Meute Invest

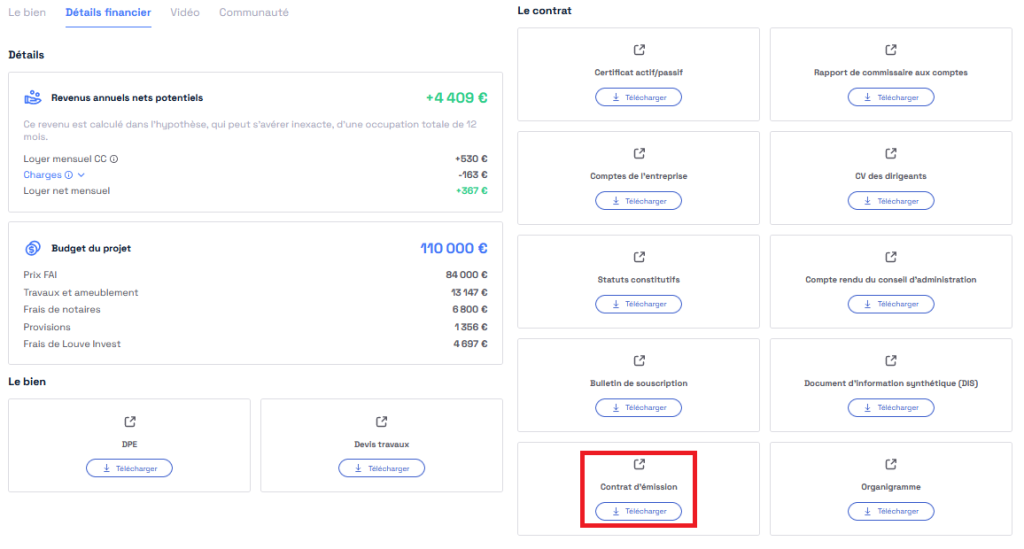

Le premier bien proposé par Meute Invest a été un T2 à Marseille de 33 m² pour une opération d’un montant global de 110 000 € avec un rendement locatif attendu de 4,00 %. Ce dernier doit être rénové avant d’être loué.

Ce bien a été proposé à Meute Invest par BeanStock, une société de chasseurs immobiliers qui est présente dans quelques grandes métropoles françaises. Cela permet à Meute Invest d’avoir des opportunités régulièrement dans ces villes : Paris, Marseille, Lille, Lyon, Bordeaux… Lorsque BeanStock source un bien, ils ont les compétences pour gérer la partie travaux et gestion locative du bien. Meute Invest délègue tout cela à BeanStock.

Globalement, Meute Invest cible des biens rénovés (acheté avec ou sans travaux) proche des centres-villes de villes moyennes ou grandes. Le gros avantage de cette stratégie est que la vacance locative est souvent faible car la demande de logement est forte.

Que détient-on avec Meute Invest ?

Depuis le début de cet avis Meute Invest, je mets quelques termes entre guillemets. Il est temps de vous expliquer ce que j’entends par ces guillemets.

Lorsque vous financez un bien au travers de la plateforme en ligne Meute Invest, vous investissez en réalité dans une obligation. Une obligation est un titre de dette, ce qui veut dire que Meute Invest reconnaît vous devoir une dette dont les termes sont définis dans le contrat d’émission obligataire. Une obligation, comme un prêt, est tenue d’être remboursé et de payer des coupons (intérêts) selon les conditions énoncées dans le contrat.

L’avantage de l’obligation est qu’il s’agit d’un produit financier fortement réglementé : les obligations sont très utilisées par les états et les entreprises pour se financer.

Dans le cas de Meute Invest, cette obligation explique que :

- Vous serez payés mensuellement par un coupon correspondant au loyer net :

- S’il n’y a pas de loyer (vacances, impayés), vous ne recevrez rien, les loyers ne sont pas garantis ;

- Vous serez remboursé à la hauteur du prix de vente – les impôts :

- Si la somme restante après impôt est supérieure au montant levé initialement, vous recevrez une plus-value,

- L’inverse est vrai également, si l’immobilier ne performe pas bien pendant la période, vous pourriez perdre de l’argent. Le capital n’est pas garanti.

Il y a une conséquence importante à cela : vous êtes créancier et non propriétaire du bien !

Je vous incite fortement à lire le contrat obligataire qui contient en détail :

- Les formules qui permettent de définir le rendement versé chaque mois et la potentielle plus-value ;

- Ainsi que les risques auxquels vous vous exposez.

Quels sont les frais chez Meute Invest ?

Comme tous les investissements packagés et 100 % passifs, la question des frais est souvent épineuse, mais nous n’allons pas l’éviter pour autant. Il est important de comprendre les frais que vous payez lors de votre investissement, et surtout à quoi ces derniers correspondent.

Il y a 3 types de frais :

-

Les impôts et taxes :

- les frais de mutation (dit « de notaire ») d’environ 7 % à 8 % du prix d’achat du bien,

- la taxe foncière chaque année ;

-

Les frais des prestataires utilisés par Meute Invest :

- 5 % à 8 % du prix d’achat pour le sourcing du bien. Cette prestation comprend généralement :

- la recherche du bien,

- la gestion des travaux,

- la mise en place du premier locataire ;

- 3 % à 5 % du prix d’achat du bien pour l’agence immobilière en charge de la vente du bien,

- 5 % à 8 % des loyers bruts pour le gestionnaire du bien, les missions de ce dernier sont :

- de gérer le bien au jour le jour,

- de trouver les nouveaux locataires ;

- 5 % à 8 % du prix d’achat pour le sourcing du bien. Cette prestation comprend généralement :

-

Les frais Meute Invest :

- 5 % du prix d’achat du bien pour la mise en place de l’investissement,

- pour la gestion courante : 5 % à 8 % des loyers.

À mon avis, les frais de Meute Invest sont assez compétitifs par rapport aux autres acteurs du secteur. Cependant, au global, les frais restent relativement élevés. Cela s’explique par le nombre de partenaires impliqués pour avoir un produit 100 % passif. Chaque couche de service doit logiquement se rémunérer.

Conséquence des frais

Comme les biens seront réévalués régulièrement, il est probable qu’à la première réévaluation la valeur de votre obligation voit sa valeur se réduire. En effet, comme à la revente du bien le montant remboursé est indexé sur la valeur nette d’impôts, la valeur de votre obligation se retrouvera indexée à la valeur réelle du bien.

Par exemple, considérons un bien dont le prix de vente est 100 000 €

Vous avez 22 500 € de frais :

- 7 500 € de mutation ;

- 6 000 € pour le sourcing ;

- 4 000 € pour l’agent immobilier ;

- 5 000 € pour Meute Invest.

S’il n’y a pas de travaux, le montant total à lever est de 122 500 €.

Après 1 an :

- Le bien est réévalué à 102 000 € ;

- La valeur globale de l’opération baisse de 122 500 € à 102 000 € ;

- Soit une baisse de 16,3 %.

Il est important de noter que vous subiriez le même phénomène, de manière plus ou moins atténué, si vous achetiez un bien en direct puisque vous n’échapperiez pas aux frais de notaire et rarement aux frais d’agence. Si vous passez par un chasseur, vous aurez aussi ses frais. L’immobilier en France est un investissement à long terme. Acheter une fraction d’immobilier ou un bien immobilier pour 2 ou 3 ans vous fera quasi systématiquement perdre de l’argent en investissement locatif.

Comment optimiser les frais de Meute Invest ?

Il y a tout de même un moyen pour réduire ce phénomène : achetez des biens avec travaux. L’objectif de travaux est d’apporter une valeur complémentaire au bien, ce qui fait augmenter sa valeur. Et comme les frais sont souvent indexés sur la valeur d’achat, les frais seront réduits.

Prenons l’exemple suivant :

- Un bien à 75 000 € avec 25 000 € de travaux ;

- En conservant les mêmes proportions, les frais seront de 16 875 € ;

- Soit une valeur globale de l’opération de 116 875 € ;

- Grâce aux travaux sa valeur après 1 an sera de 105 000 € soit une baisse de valeur de « seulement » 10 %.

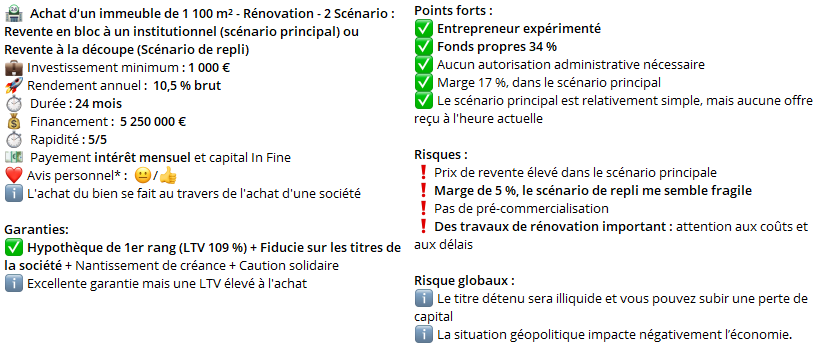

Les projets bénéficient maintenant d’une hypothèque

Sur le bien proposé par la plateforme d’immobilier fractionné en juin 2023, Meute Invest a ajouté une hypothèque de premier rang sur le bien en garantie. À mon avis, c’est un point très positif puisque Meute Invest ne proposait pas de garantie spécifique jusqu’alors. La mise en place de cette hypothèque limite les risques pour l’investisseur.

La présence de cette hypothèque de premier rang dans le produit proposé par Meute Invest permettra de limiter les dégâts en cas d’erreur (ou cas extrême, de malversation) de l’entreprise.

Analyse des biens Meute Invest

J’en profite pour rappeler que je réalise des avis et analyses de projets de mes plateformes préférées. J’y présente les meilleures opportunités d’investissement provenant de Meute Invest et de biens d’autres plateformes d’immobilier fractionné et de crowdfunding immobilier. Pour avoir accès à ces analyses exclusives, je vous invite à rejoindre le canal Télégram de la communauté.

Quels sont les risques à investir dans l’immobilier fractionné avec Meute Invest ?

Il est important de rappeler que Meute Invest est un produit récent. Nous n’avons que peu de recul sur la solution, il est donc important d’investir des sommes raisonnables le temps que la société fasse ses preuves :

➡️ Le rendement n’est pas garanti : le rendement affiché n’est pas garanti et peut évoluer à la hausse comme à la baisse en fonction du marché de l’immobilier locatif, de la vacance locative et des potentiels impayés ;

➡️ Le risque de perte en capital : il y a un risque de perte en capital dans le cas où le bien immobilier perd de la valeur ;

➡️ Le risque de liquidité : la liquidité n’est pas garantie et dépend de l’offre et de la demande. Meute Invest projette de mettre en place une marketplace. La solution étant en cours de développement technique.

Conclusion sur mon avis Meute Invest en 2024

Points forts

- De l’immobilier 100 % passif

- Produit réglementé par l’AMF grâce à l’usage d’obligations

- Fiscalité : 30 % au maximum (Flat tax)

- Loyers versés directement sur votre compte bancaire

- La transparence de Meute Invest

Points faibles

- Frais élevés (produit packagé) qui amputent le rendement versé

- Baisse transitoire de la valeur de l’obligation

- Risque de perte en capital et illiquidité

Globalement, j’ai un avis plutôt positif de Meute Invest. Cette plateforme d’immobilier fractionné propose un produit financier réglementé contrairement à ce que l’on a pu voir chez certains concurrents.

De plus, Meute Invest est un produit commercialisé par Louve Invest qui a déjà montré son sérieux comme courtier de SCPI. Ils ont une approche qui limite le risque grâce à l’utilisation de prestataire externe expert dans leur domaine pour toute la partie immobilière.

Cette approche a cependant un inconvénient avec des frais globaux relativement importants qui viennent réduire la performance.

Pour se démarquer des SCPI, il serait intéressant pour Meute Invest de proposer des biens avec un rendement locatif relativement élevé. Pourquoi pas en se spécialisant dans la gestion de biens en courte durée ou en colocation. Cela leur permettrait de se distinguer tout particulièrement sur un élément que les investisseurs regardent beaucoup : le rendement.

Si les biens sont de qualité et bien situés, cela séduira les investisseurs.

SCPI vs Meute Invest : quel est le meilleur choix ?

Avec des rendements locatifs, entre 4 % et 7 %, Meute Invest vient chasser sur le territoire des SCPI. Il y a des avantages et des inconvénients aux deux investissements.

- Meute Invest aura l’avantage d’une fiscalité ne dépassant pas les 30 %, alors que la SCPI pourra être achetée de différentes façons pour correspondre aux besoins patrimoniaux des investisseurs (pour alléger la fiscalité ou préparer une transmission de patrimoine) ;

- La SCPI vous permettra d’acheter directement des fractions d’un portefeuille alors que Meute Invest vous permet de créer votre portefeuille, en vous basant sur vos convictions.

À la question : quoi choisir entre SCPI et Meute Invest, la réponse déprendra forcément de votre stratégie d’investissement globale et de vos préférences d’investisseur. Et vous, dites-moi en commentaire quel choix vous préférez.

Comparaison Meute Invest et RealT

Comme la comparaison est inévitable, je l’anticipe. Avec Meute Invest, nous n’atteindrons pas les rendements locatifs que propose un RealT. Cependant, nous ne sommes pas exposés au même niveau de risque.

| RealT | Meute Invest | |

| Rendement | de 7 % à 11 % | de 4 % à 7 % |

| Qualité de bâti | Généralement très moyen | Biens rénovés, de qualité |

| Localisation | Marché Américain (volatile) Majoritairement la Rust Belt |

Marché Français (résilient) Biens dans des grands villes dynamiques |

| Risque de change | Oui (Dollars US) | Non |

Disclaimer

Cet article a été rédigé de manière totalement indépendante, sans intervention ou relecture de Meute Invest. Cependant, Meute Invest et Investissements Faciles ont une collaboration commerciale. Cela nous permet de vous proposer 1 % de cashback pour votre 1er investissement.

Foire aux questions Avis Meute Invest (FAQ)

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d’une banque privée, il a décidé de partager son expérience d’investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d’investissements (assurances vie, CTO, PEA …).