Dans cet article, je vous propose une sélection des meilleurs ETF matières premières en 2025. Ces ressources sont des produits issus de l’agriculture, de l’exploitation minière ou pétrolière, les plus communs utilisés dans l’activité humaine. Il est plus juste de parler d’ETC (pour Exchange-Traded Commodity), mais le principe est le même que celui d’un tracker.

Besoin d’un CTO pour acheter ces ETF ? Voici notre classement des meilleurs comptes-titres.

Sélection des meilleurs ETF matières premières 2025

Pour faire ma sélection des meilleurs ETF matières premières , j’ai privilégié des trackers avec des encours solides (taille du fonds), des frais de gestion annuels compétitifs, et une bonne qualité de réplication de l’indice de référence suivi (tracking error).

J’ai également choisi des sociétés de gestion différentes afin que vous puissiez vous diversifier si vous êtes déjà chez l’un ou plusieurs d’entre eux.

| Matière première | Nom | Code ISIN | Prix de la part | Frais de gestion annuel | Taille du fonds | Indice suivi |

| Énergie & Métal | BNP Paribas Easy Energy & Metals Enhanced Roll | LU1291109533 | 15 € | 0,40 % | 140 M€ | BNP Paribas Energy & Metals Enhanced Roll |

| Commodités | iShares Diversified Commodity Swap | IE00BDFL4P12 | 7 € | 0,19 % | 1 200 M€ | Bloomberg Commodity |

| Commodités | Invesco Bloomberg Commodity | IE00BD6FTQ80 | 25 € | 0,19 % | 3 000 M€ | Bloomberg Commodity |

| Énergie & Métal | Amundi Bloomberg Equal-weight Commodity ex-Agriculture | LU1829218749 | 25 € | 0,30 % | 1 200 M€ | Bloomberg Energy and Metals |

| Argent | iShares Physical Silver ETC | IE00B4NCWG09 | 28 € | 0,20 % | 1 000 M€ | Silver |

Les indices suivis par ces ETF varient considérablement. Selon ce que vous souhaitez, vous pourrez investir aussi bien dans les métaux, l’énergie que les commodités.

À ce sujet, le terme « commodités » fait référence à des matières premières ou produits de base qui sont échangeables commercialement avec d’autres biens de même type.

Cette catégorie inclut :

- L’énergie : pétrole brut, gaz naturel, charbon, produits raffinés, etc. ;

- Les métaux précieux, de base et rares : or, cuivre, terres rares, etc. ;

- Les matières agricoles : céréales et graines, produits alimentaires et laitiers ;

- Les animaux et produits animaliers : bétail, laine, cuir ;

- Les produits forestiers : bois d’œuvre, pâte à papier.

Compte: CTO & PEA

Actions dispo. : > 100 000

À partir de 1 €

✅Frais intéressants

✅Riche en fonctionnalités

✅Devises, fractions …

Comparatif de la performance des meilleurs ETF matières premières de cette liste

Néanmoins, dans un souci de clarté, je vous propose un tableau comparatif des performances de ces meilleurs ETF matières premières, sur 1, 3 et 5 ans

| Nom de l’ETF | Performance sur 1 an | Performance sur 3 ans | Performance sur 5 ans |

| BNP Paribas Easy Energy & Metals Enhanced Roll | +21,03 % | +25,33 % | +60,79 % |

| iShares Diversified Commodity Swap | +17,95 % | +24,20 % | +57,62% |

| Invesco Bloomberg Commodity | +17,88 % | +23,63 % | +56,93 % |

| Amundi Bloomberg Equal-weight Commodity ex-Agriculture | +18,79 % | +22,42 % | +59,85 % |

| iShares Physical Silver ETC | +40,92 % | +47,32 % | +84,19 % |

L’iShares Diversified Commodity Swap et l’Invesco Bloomberg Commodity sont les deux seuls ETF de cette liste qui suivent le même indice. Nous pouvons donc les comparer : ils sont relativement similaires au niveau de leurs performances respectives, avec un léger avantage pour l’iShares (+ 0,93 % sur 5 ans).

Rappel : N’oubliez pas que les performances passées ne permettent pas de présumer les futurs résultats, la bourse est un investissement volatile avec un certain niveau de risque.

BNP Paribas Easy Energy & Metals Enhanced Roll

Code ISIN : LU1291109533

Société de gestion : BNP Paribas

Encours : 140 M€

Frais de gestion annuels : 0,40 %

Performance sur 1 an / 3 ans / 5 ans : +21,03 % / +25,33 % / +60,79 %

Le BNP Paribas Easy Energy & Metals Enhanced Roll réplique la performance de l’indice BNP Paribas Energy & Metals Enhanced Roll (TR). Il exclut les matières premières agricoles pour se concentrer sur l’énergie, les métaux industriels et les métaux précieux.

L’indice diversifie ses composants avec une pondération maximale de 35 % pour l’élément le plus important et 20 % pour les autres. Actuellement, il comprend 13 matières premières, dont l’or (20 %), le cuivre (11 %) ou encore le Brent (10 %). Cette concentration montre que la diversification n’est pas idéale.

À noter que, malgré un tracking error faible (bonne qualité de réplication), son encours est très modeste (140 M€) et ses frais de gestion annuels sont les plus élevés de cette liste (0,40 %).

iShares Diversified Commodity Swap

Code ISIN : IE00BDFL4P12

Société de gestion : iShares

Encours : 1 200 M€

Frais de gestion annuels : 0,19 %

Performance sur 1 an / 3 ans / 5 ans : +17,95 % / +24,20 % / +57,62 %

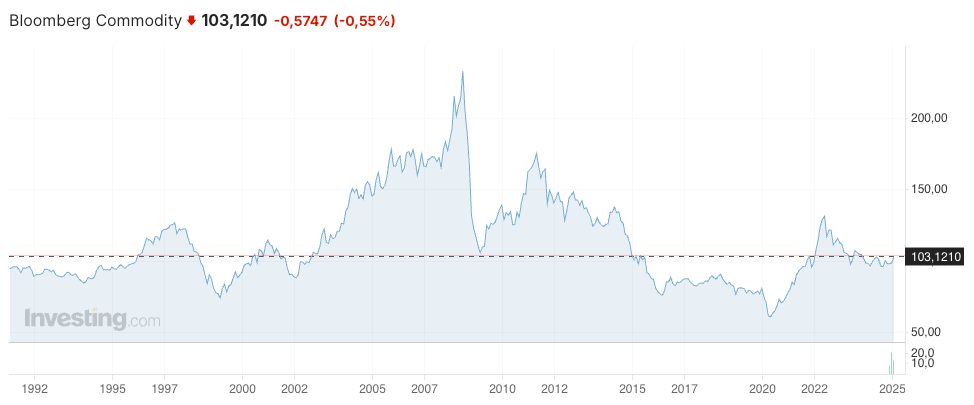

L’iShares Diversified Commodity Swap réplique la performance de l’indice Bloomberg Commodity, un indice composé de contrats à terme sur les matières premières couvrant l’énergie, les métaux industriels, les métaux précieux, les produits agricoles et le bétail.

L’indice est principalement composé de contrats à terme sur l’or (15 %), le gaz naturel Henry Hub (7 %) et le pétrole brut WTI (7 %). D’autres matières premières clés sont de la partie, comme le cuivre, l’argent, le soja et le maïs (tous à environ 5 %).

Cependant, même si c’est un ETF commodités, donc bien diversifié, ces positions montrent une forte pondération vers l’énergie (presque 30 %) et les métaux précieux (20 %). Les biens périssables et le bétail complètent sa diversification, mais avec des parts plus modestes.

Ce tracker a des frais de gestion annuels de seulement 0,19 %, ce qui en fait le tracker avec les frais les plus faibles de cette sélection. Sa qualité de réplication est correcte.

Invesco Bloomberg Commodity

Code ISIN : IE00BD6FTQ80

Société de gestion : Invesco

Encours : 3 000 M€

Frais de gestion annuels : 0,19 %

Performance sur 1 an / 3 ans / 5 ans : +17,88 % / +23,63 % / +56,93 %

L’ETF Invesco Bloomberg Commodity réplique le même indice que le tracker précédent. Il a une exposition à 24 matières premières via des contrats à terme, réparties en six groupes : énergie, céréales, métaux précieux, métaux industriels, biens périssables et bétail.

Comme je vous le disant juste avant, les secteurs de l’énergie et des métaux précieux représentent à eux seuls presque 50 % de l’indice. Cela impacte forcément la diversification. Par exemple, sa concentration élevée dans les produits énergétiques (pétrole brut, gaz naturel, produits raffinés) signifie qu’il est fortement exposé aux fluctuations des prix de l’énergie.

C’est le plus gros tracker de ma sélection (presque 3 000 M€), et il affiche les frais de gestion annuels les plus bas (0,19 %).

Amundi Bloomberg Equal-weight Commodity ex-Agriculture

Code ISIN : LU1829218749

Société de gestion : Amundi

Encours : 1 200 M€

Frais de gestion annuels : 0,30 %

Performance sur 1 an / 3 ans / 5 ans : +18,79 % / +22,42 % / +59,85 %

L’Amundi Bloomberg Equal-weight Commodity ex-Agriculture réplique la performance de l’indice Bloomberg Energy & Metals Equal Weighted Total Return.

Cet indice se distingue par sa méthode d’équipondération, c’est-à-dire qu’il répartit équitablement les risques en donnant un poids égal à chacun de ses 12 contrats à terme sur des matières premières, principalement dans les secteurs de l’énergie et des métaux. Cela améliore sa diversification.

Ce tracker a un bon encours (1 200 M€) et aligne une performance solide à moyen terme (+59,85 % sur 5 ans). Sa qualité de réplication est bonne.

iShares Physical Silver ETC

Code ISIN : IE00B4NCWG09

Société de gestion : iShares

Encours : 1 000 M€

Frais de gestion annuels : 0,20 %

Performance sur 1 an / 3 ans / 5 ans : +40,92 % / +47,32 % / +84,19 %

Le dernier meilleur ETF matière premières de ma sélection est l’iShares Physical Silver ETC. Il réplique la performance de l’indice LBMA Silver Price en utilisant une méthodologie de réplication physique : chacune de ses parts est soutenue par des actifs tangibles en argent.

Depuis le lancement de ce tracker en avril 2011, le cours de l’argent a connu une très forte croissance. Logiquement, les performances de cet ETF sont les meilleures de ce classement sur 1, 3 et 5 ans (+84,19 %) !

Il a des frais de gestion bas (0,20 %) et une excellente qualité de réplication. Son tracking error est très faible car répliquant le prix de l’argent au comptant, adossé à de l’argent physique stocké dans des coffres-forts sécurisés.

Quel courtier CTO pour acheter des ETF matières premières ?

Pour investir dans ces meilleurs ETF de matières premières, il est nécessaire que vous passiez par votre Compte-Titres Ordinaire (CTO).

Bien que cette option ne bénéficie pas des avantages fiscaux du PEA, elle vous offre une flexibilité totale en termes de choix de trackers, sans restriction liée à la géographie ou aux montants des dépôts

Voici mes 4 courtiers CTO préférés :

| Plateforme | Fonctionnalités | Frais pour 200 € / 2 000 € / 20 000 € investis en France* | Frais pour 200 € / 2 000 € / 20 000 € investis aux USA* | Frais de change |

| Interactive Brokers | ⭐️⭐️⭐️ | 1,25 € / 1,25 € / 10 € | 0,35 $ à 1 $ | 0,002 % 2 $ minimum |

| DEGIRO | ⭐️⭐️ | 1 € / 1 € / 1 € | 1 € / 1 € / 1 € | 0,25 % |

| Saxo Bank | ⭐️⭐️ | 2 € / 2 € / 16 € | 1 $ / 1,6 $ / 16 $ | 0,25 % |

| Trade Republic | ⭐️ | 1 € / 1 € / 1 € + Spread (0,1 à 1 %) | 1 € / 1 € / 1 € + Spread (0,1 à 1 %) | Environ 0,2 % |

Est-il possible d’investir dans ces meilleurs ETF matières premières avec son PEA ?

Non. Cependant, si vous souhaitez acheter des trackers via dans votre Plan d’Épargne en Action, voici une liste des meilleurs ETF éligibles au PEA

Pourquoi investir dans les matières premières ?

Investir dans les matières premières permet de diversifier votre portefeuille d’investissement. En effet, ces valeurs ont une faible corrélation avec d’autres classes d’actifs comme les actions et les obligations.

Cependant, en achetant des ETF matières premières, vous participez à la spéculation sur des denrées essentielles. Cela peut poser des questions d’ordre moral car cette spéculation peut entraîner des fluctuations de prix significatives pouvant affecter négativement les économies et les populations dépendantes de ces ressources.

Comment fonctionne un ETC matières premières ?

Un ETF est un fonds négocié en bourse. Dans le cas qui nous intéresse ici, ce tracker vous expose aux marchés des matières premières sans avoir à acheter physiquement ces ressources. Comme je vous le disais en début d’article, le terme « ETC » est plus juste.

Il suit un indice composé d’une ou plusieurs matières premières. Cet indice peut être spécifique à un secteur (par exemple, les métaux précieux ou l’énergie) ou diversifié. L’indice détermine la répartition des actifs et sert de référence pour la performance de l’ETF.

Nos autres sélections d’ETF pour investir avec votre CTO

Si à la lecture de cet article, vous souhaitez vous raviser, et plutôt partir sur d’autres valeurs et marchés, afin de vous diversifier en ETF via votre CTO, je vous invite à découvrir mes recommandations d’ETF :

- Sélection des meilleurs ETF Inde ;

- Sélection des meilleurs ETF Chine ;

- Sélection des meilleurs ETF Suisse ;

- Sélection des meilleurs ETF Emerging Markets ;

- Sélection des meilleurs ETF Monde.

Pour une vue d’ensemble, consultez mon top 6 des meilleurs ETF. Ce classement couvre tous les indices et toutes les grandes régions du monde.

Et vous souhaitez partir sur :

- Une valeur refuge, voici mon dernier classement des meilleurs ETF or ;

- Le secteur de la technologie avec les meilleurs ETF Tech ;

- L’intelligence artificielle avec les meilleurs ETF IA.

- Des obligations, ma sélection des meilleurs ETF obligataires ;

- Des stratégies spécifiques, mon comparatif des meilleurs ETF Smart Beta.

Pourquoi investir dans les matières premières via des ETF ?

À mon avis, investir en bourse dans les ETF matières premières présente plusieurs avantages pour la plupart des profils d’investisseurs, surtout dans un contexte économique tendu ou incertain, où la diversification et la stabilité sont recherchées pour lisser les risques.

Ces investissements peuvent offrir une faible corrélation avec d’autres classes d’actifs comme les actions et les obligations, ainsi qu’une forme de protection contre l’inflation.

Aussi, il existe un dilemme éthique important : acheter des ETF sur les matières premières signifie souvent participer à la spéculation sur des denrées essentielles, ce qui peut affecter négativement les populations dépendantes de ces ressources.

Pour cette raison, je préfère personnellement ne pas m’engager dans ce type d’investissement.

Disclaimer et rappel des risques

Ce contenu est destiné exclusivement à des fins pédagogiques, éducatives et informatives et ne doit pas être considéré comme un conseil en investissement. Il ne s’agit en aucun cas d’une recommandation pour acheter ou vendre un instrument financier.

Il est important de rappeler que tout investissement présente des risques, de perte totale ou partielle des sommes investies et que les performances passées ne constituent aucune garantie pour l’évolution future. Avant d’investir, vous devez réaliser vos propres recherches et/ou consulter un conseiller financier professionnel, nous vous conseillons Prosper Conseil..

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d’une banque privée, il a décidé de partager son expérience d’investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d’investissements (assurances vie, CTO, PEA …).