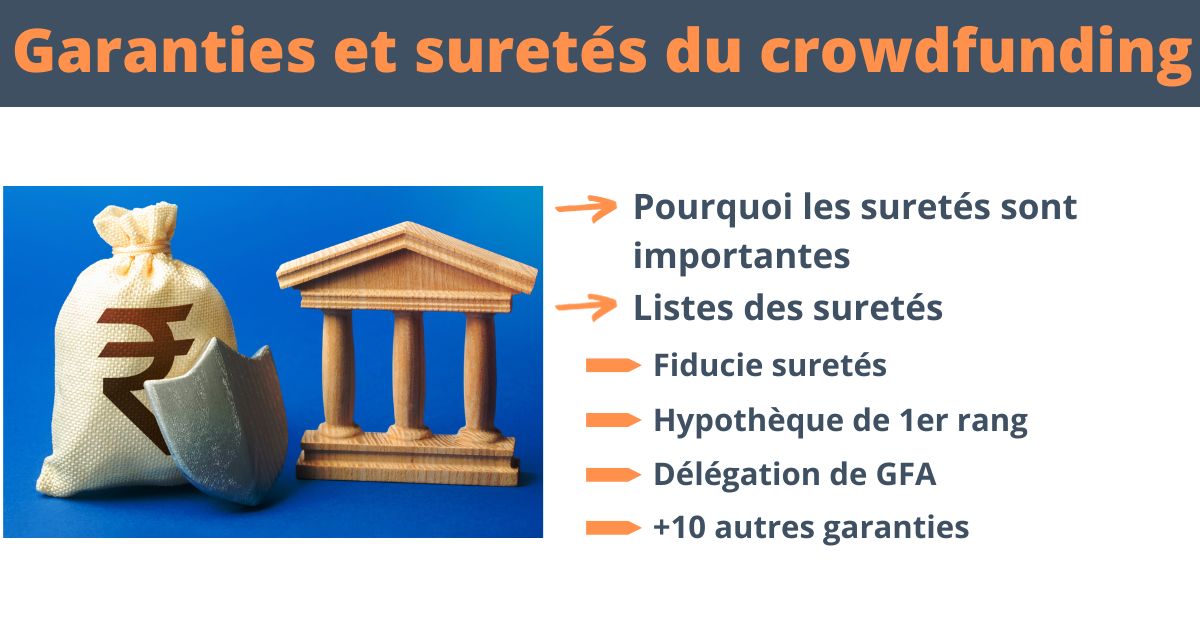

Les plateformes de crowdfunding immobilier, qui organisent les collectent, prennent de nombreuses garanties afin de limiter le risque porté par l’investisseur. Dans cet article, je vous présente l’ensemble de ces garanties, de la plus sûre à la faible. Il est parfois difficile de les comparer car leurs objectifs et résultats sont très différents.

En crowdfunding, les garanties sont capitales à 3 égards :

- En cas de défaut de paiement de l’opérateur, elles peuvent permettre de récupérer une partie ou la totalité de votre capital ;

- Certaines garanties contraignent l’opérateur à nous rembourser afin d’éviter qu’il réutilise l’argent à d’autres fins (financement d’autres projets ou rembourser d’autres créanciers) ;

- Et enfin, d’autres suretés contraignent l’opérateur à investir l’argent dans le bien et les travaux afin qu’il ne soit pas tenté de l’utiliser ailleurs.

Il est bon de rappeler que les garanties sont un point important de votre analyse. Néanmoins, il reste primordial dévaluer, avant tout, la viabilité de votre projet et de vérifier que ce dernier porte le moins de risques possibles (administratif, technique et de commercialisation.

L’analyse de ces garanties est réalisée dans le cadre de projets de crowdfunding immobilier, mais c’est applicable au crowdlending de manière général, en énergie renouvelable ou en financement de TPE-PME.

Je vous incite fortement à découvrir mon canal Telegram dans lequel je partage mes analyses de projets.

La fiducie-sûreté : La sûreté reine

La fiducie-sûreté peut porter sur un bien ou une société. Lors de la mise en place de la fiducie, la propriété de l’actif est transférée au fiduciaire (généralement un avocat), l’actif (bien ou société) n’appartient plus à l’opérateur.

C’est le contrat de fiducie-sûreté qui régit :

- Les conditions auxquelles l’actif sera rendu à l’entrepreneur,

- Ce qu’il a le droit de faire (fiducie-gestion),

- Les conditions auxquelles les prêteurs peuvent récupérer la propriété de l’actif, en cas de défaut, notamment.

Dans ce cas, la plateforme récupèrera la propriété de l’actif et sera alors en charge :

- Soit de terminer le projet,

- Soit de revendre en l’état pour rembourser les prêteurs.

Cette garantie est extrêmement protectrice pour l’investisseur et contraignante pour l’opérateur. Si le contrat de fiducie sûreté est bien écrit, l’opérateur n’aura pas d’autres choix que de vous rembourser puisqu’il doit avoir l’autorisation du fiduciaire pour effectuer toutes les actions importantes.

La grande force de la fiducie sûreté est qu’elle est exécutoire. Contrairement à la plupart des garanties qui doivent passer par la justice, le contrat fiduciaire peut être activé uniquement par le fiduciaire en cas de manquement.

Astuces : Vérifiez que la valeur du bien couvre largement le montant levé.

Hypothèque inscrite : la garantie la plus célèbre

L’hypothèque inscrite est l’autre garantie-reine d’un projet immobilier. Le créancier met en garantie un bien immobilier, ce qui a un caractère rassurant, notamment en France où le marché immobilier est parmi les plus résilients au monde.

Contrairement à la fiducie-sûreté, l’hypothèque ne sera activée que par un passage en justice, ce qui peut prendre des années. Dans ce cas, le bien est généralement vendu aux enchères.

Cependant, il faut tout de même noter que si l’hypothèque est activée dans le cadre d’une faillite de l’opérateur, les salariés et l’État seront remboursés avant les créanciers de 1er rang. De plus, dans ce cas, le prix de vente aux enchères atteint seulement entre 60 et 80 % de la valeur réelle du bien.

Le gros avantage de l’hypothèque inscrite réside dans le fait que l’opérateur ne peut pas vendre le bien sans vous rembourser puisque vous êtes inscrit parmi les créanciers sur le bien et que le notaire doit demander l’accord des créanciers pour lever l’hypothèque.

Astuces : Vérifiez que la valeur du bien couvre largement le montant levée.

Le rang d’une hypothèque

Le rang d’une hypothèque correspond à votre priorité de remboursement. Ainsi, s’il y a plusieurs créanciers disposant d’une hypothèque sur un bien, le premier créancier qui a inscrit son hypothèque sera prioritaire (1er rang), puis se sera le second (2nd rang), etc.

L’hypothèque de 1er rang est une protection forte en cas de défaut.

Hypothèque légale spéciale du prêteur de deniers

Vous entendez parfois ce terme ou celui de « privilège de prêteur de deniers ». Ce sont des hypothèques prises sur des biens anciens.

Délégation de paiement de la Garantie Financière d’Achèvement

Cette garantie n’est valable que pour les projets de VEFA. Les opérateurs de ces projets doivent souscrire à une Garantie Financière d’Achèvement (GFA), qui protège les acquéreurs d’une éventuelle faillite de l’opérateur. L’assureur qui met en place cette garantie gère les flux d’argents liés aux ventes et aux appels de fonds.

La délégation de paiement de la GFA consiste à mettre en place un contrat tripartite entre l’opérateur, la GFA et les créanciers qui permet de prévoir un remboursement en direct du créancier selon des modalités précises. La GFA contrôle les flux d’argents de manière assez stricte vous pouvez lui faire confiance pour que l’argent soit utilisé à des fins qui servent le projet puisque c’est le GFA qui assure la bonne finition du chantier.

Astuces : vérifiez que le niveau de commercialisation du projet est important.

L’hypothèque non inscrite

C’est une sureté très similaire à l’hypothèque inscrite, à la différence qu’elle n’est pas inscrite au registre des hypothèques. Or, c’est cet enregistrement qui permet de définir votre rang en tant que créancier.

Si vous disposez d’une hypothèque non inscrite et qu’un autre créancier fait inscrire son hypothèque vous ne serez plus prioritaire sur la dette.

Malgré tout, les contraintes pesant sur l’opérateur restent importantes et le contraignent à nous rembourser en cas de ventes.

Dépôt du financement sur un compte séquestre chez le notaire

C’est une garantie mise en place régulièrement par les plateformes rarement mise en avant. Pourtant, elle évite des déconvenues majeures sur les projets qui visent l’acquisition d’un bien.

Elle consiste à envoyer l’argent du financement directement sur le compte séquestre du notaire pour l’acquisition en cours. Ainsi, nous sommes certains que l’argent sert à l’acquisition du bien.

Cependant, elle ne permet pas de contrôler le remboursement d’un projet.

Le compte centralisateur à double signature

C’est une garantie trop peu exploitée ! Il s’agit de mettre en place un compte à double signature, ce qui est particulièrement utile dans le cas d’un projet dans lequel nous finançons les travaux.

Ainsi, tous les virements dépassant une certaine somme doivent être validés à la fois par le représentant de la masse (la plateforme) et l’opérateur. Les mouvements seront, ainsi, justifiés par des factures, ce qui permet d’être certain de la destination des fonds.

Ce compte n’est généralement pas le compte principal de la société et, à ce titre, cette garantie seule n’apporte pas suffisamment de contraintes à l’opérateur lors de la vente des actifs.

Le nantissement

Il s’agit de mettre en gage un bien meuble (par opposition à l’immobilier). Vous pouvez nantir la quasi-intégralité des actifs existants :

- Une assurance vie

- Un compte titres

- Des parts de société

- Des créances

- Des avances en compte courant

Si l’opérateur fait défaut, les créanciers, définis comme bénéficiaire du nantissement, pourront reprendre les actifs et peuvent, ensuite, vendre les actifs pour se rembourser.

Comme pour l’hypothèque, le déclenchement d’un nantissement se fera suite à un jugement.

La qualité de cette garantie est très dépendante du type d’actif mis en nantissement. Le plus souvent, ce sont malheureusement des créances (dette ou comptes courants). Il faut donc mieux privilégier des actifs tangibles qu’il est facile de revendre.

Astuces :

- Privilégier les nantissements d’actifs tangibles (actions, assurances vie etc..).

- Connaître la valeur des actifs nantis, ce qui est rarement le cas.

La caution notariée

La caution notariée est une prise de garantie sur le patrimoine personnel d’une personne. Cette caution notariée est, généralement, prise auprès des entrepreneurs à la tête de l’opérateur financé. Les entrepreneurs deviennent solidaires de la dette qu’a contracté la société.

L’avantage d’une caution notariée est son caractère exécutoire. Dit autrement, il n’y a pas besoin d’un jugement pour l’exécuter. Dans le cadre d’un projet de financement participatif, elle a surtout un aspect dissuasif car elle n’impose aucune contrainte sur le projet.

La Garantie Autonome à Première Demande (GAPD)

Le Garantie Autonome à Première Demande (GAPD) est une garantie intéressante. Équivalent d’une caution pour les entreprises, elle permet de rendre solidaire une société tierce. Si la GAPD est déclenchée, la société tierce, qui l’a signée est sommée de rembourser la dette à première demande, sans nécessité de passer par la case justice.

Cette garantie est particulièrement appréciée lorsqu’elle peut être prise sur une société commerciale avec une activité différente ou une holding.

Les GAPD sont rarement respectées car le pouvoir de contrainte est quasi inexistant, dans les faits l’opérateur jouera la montre. Cependant, mais celles permettent d’être créancier de plusieurs structures et donc d’augmenter les chances de remboursement.

La caution solidaire

Similaire à la caution notariée dans sa conception, la principale différence réside dans le fait que son exécution nécessite un jugement, dont le délai est incertain. De plus, la justice peut se montrer protectrice des biens personnels et limiter le recouvrement.

La promesse d’affectation hypothécaire

Il s’agit d’une promesse signée de la main de l’opérateur qui détaille les conditions de la mise en place d’une hypothèque sur un bien. Comme il s’agit d’une promesse, il n’y a absolument rien qui contraint l’opérateur à mettre en place cette hypothèque.

Tout au plus, les créanciers peuvent demander des dommages et intérêts en cas de refus d’inscrire l’hypothèque. Les promesses n’engagent que ceux qui y croient.

L’ordre irrévocable de paiement notarié

Sur le papier, l’ordre irrévocable de paiement notarié est une garantie très intéressante, puisque le notaire en charge des ventes s’engage fermement à rembourser la dette des créanciers.

Cependant, un opérateur malin (ou mal intentionné) pourra très facilement contourner cela, en changeant simplement de notaire.

L’interdiction d’aliéner et/ou d’hypothéquer

Encore une fois, l’interdiction d’aliéner ou d’hypothéquer est une garantie pleine de bonne intention puisqu’elle impose, théoriquement, de ne pas inscrire d’hypothèque sur un bien . On peut très bien imaginer coupler cette garantie avec une hypothèque non inscrite pour éviter qu’un créancier prenne le premier rang.

Mais une nouvelle fois, il suffira à l’opérateur d’aller voir un notaire qui n’est pas au courant de cette interdiction pour pouvoir inscrire une hypothèque ou réaliser une vente. Comme il n’y a pas de contrainte réelle, l’intérêt est limité.

Combinez les suretés pour une plus grande efficacité

Seule, aucune garantie n’est suffisante pour offrir des garanties sûres sur les 3 axes évoqués au début de cet article. Cependant, les plateformes de crowdfunding peuvent prendre plusieurs garanties pour protéger au mieux les investisseurs.

Personnellement, j’aime avoir des garanties qui me protègent sur les différents aspects :

- Sur le patrimoine des dirigeants de l’opérateur (caution notariée) ;

- Sur le bien de l’opération (hypothèque/fiducie) ;

- Sur les flux d’argent (délégation de paiement, fiducie, etc.).

Ces prises de garanties sont un point important car le crowdfunding consiste généralement à refinancer une partie des fonds propres de l’opérateur, ce qui a pour objectif de diminuer son exposition personnelle et/ou professionnelle au projet.

Si cet article vous a plus, partagez le top 3 de vos garanties préférées en commentaire !

J’avais également fait une vidéo sur le sujet, si vous voulez compléter cet article :

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d’une banque privée, il a décidé de partager son expérience d’investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d’investissements (assurances vie, CTO, PEA …).

Ne le prends pas mal mais j’avoue avoir ri en lisant ton article. On sent aux termes que t’emploies que tu ne maîtrises absolument pas le sujet donc c’est assez plaisant pour un expert de relever les (trop) nombreuses erreurs et incompréhensions présentes dans cet article !

Attention, aucune moquerie de ma part. Moi-même si je venais à parler de médecine sur un sujet précis ou d’informatique, les experts auraient la même réaction et je ne m’en vexerai pas. C’est humain !

Bonjour Simba,

Je ne suis clairement pas un expert, l’objectif de l’article n’est pas d’être précis et parfaitement rigoureux, sinon chacune de garantie mériterait un article dédié.

Il s’agit d’un retour d’expérience sur le niveau de contrainte de chacune des garanties ainsi que le niveau « » »d’applicabilité » » » de ses garanties.

N’hésite pas à me faire une retour ici ou en privé sur les points qui te gêne afin que l’améliore l’article.

Bon week-end,

Alexandre

Bonjour Alexandre.

Je profite de votre article pour évoquer le sujet du jour :

« La Mangue » sur LPB et une seconde hypotheque de 1er rang sur un meme actif ?

A coups de « pari passu » le rang des hypotheques devient virtuel..

Sur le meme sujet, dans l’affaire DMVIP sur CF, des bruits courent comme quoi un juge pourrait casser une hypotheque dans le cas de la sauvegarde d’une entreprise. Est ce vrai ?

Je suis preneur de votre expertise.

Cordialement,

Francois

Hello François,

Pour le projet La Mangue, il s’agit d’une hypothèque de premier rang à pari passu qui avait été annoncé dès le premier projet. Pas de piège.

Premier rang à pari passu ou second rang ce n’est pas du tout la même chose puis le le premier rang est remboursé en premier.

Pour DMVIP, dossier sensible qui touche plus à la gestion des procédures de sauvegarde. Je ne peux pas détailler cela dans un commentaire, c’est trop complexe, mais il faut comprendre que le mandataire judiciaire à pour objectif sauver la boite et que même en procédure de sauvegarde les activités doivent continuer, donc des ventes peuvent avoir lieux. Cependant les dettes sont suspendues pendant cette période, donc non remboursé.

En cas de vente à acter, il faut lever l’hypothèque et l’argent va sur une compte séquestre (l’entrepreneur d’y a pas accès en théorie).

Plusieurs choix : la vente est reporté/annulée (mais là ça peut aller au tribunal …), soit elle est levé par le créancier de son initialtive, soit le mandataire peut demander à la justice de trancher la question (je ne connais pas le pourcentage de fois où cela a été accepté).

Voilà pour la version très courte.

Bien à toi,

Alexandre