Dans cet article, nous allons nous focaliser sur les meilleurs ETF Europe éligibles au PEA en 2025. Nous allons analyser plusieurs ETF qui reproduisent la performance d’indices composés exclusivement de sociétés européennes. Le terme Europe renvoie pour certains ETF à l’aspect politique (Union européenne), voire à l’aspect monétaire (zone euro exclusivement) et pour d’autres à l’aspect géographique (incluant la Suisse et le Royaume-Uni).

Besoin d’un PEA pour acheter ces ETF ? Voici notre classement des meilleurs PEA.

Sélection des meilleurs ETF Europe éligibles PEA en 2025

Ainsi, tous les ETF Europe de notre étude peuvent être logés dans votre PEA. Ces fonds d’investissement vous permettent d’exposer votre patrimoine à la performance de l’économie européenne. Néanmoins, chaque ETF possède des spécificités que nous allons détailler ci-dessous.

| Nom de l’ETF | Code ISIN | Prix de la part | Frais | Taille du fonds | Indice suivi Type |

| Vanguard FTSE Developed Europe | IE00B945VV12 | 40 € | 0,10% | 3 200 M€ | FTSE Developed Europe Index Distributif |

| HSBC Euro stoxx 50 | IE00B4K6B022 | 55 € | 0,05% | 1 030 M€ | EURO STOXX 50 NR Distributif |

| Ishares core Euro stoxx 50 | IE00B53L3W79 | 190 € | 0,10% | 4 400 M€ | EURO STOXX 50 NR Capitalisant |

| BNP Paribas Euro STOXX 600 | FR0011550193 | 17 € | 0,18% | 780 M€ | EURO STOXX 600 NR Capitalisant |

| Ishares Core MSCI EMU | IE00B53QG562 | 185 € | 0,12% | 4 050 M€ | MSCI EMU Capitalisant |

| Amundi S&P Eurozone PAB Net Zero Ambition | LU2195226068 | 35 € | 0,20% | 2 100 M€ | S&P Eurozone LargeMidCap Net Zero 2050 Paris-Aligned ESG NR Capitalisant |

Compte: Compte Titres

Actifs : 200 000

À partir de 1 €

ℹ️Frais de retraits

✅Nombreuses obligations

✅Accès à 45 marchés

Comparatif de la performance des ETF Europe PEA sélectionnés

ATTENTION : Nous sommes obligés de vous rappeler que les performances passées ne constituent pas une prédiction des performances à venir. Et le contenu que nous vous proposons est purement informatif, il ne s’agit en aucun cas de conseils en matière d’investissements.

Nous avons réalisé pour vous un comparatif de performance des différents ETF basés sur des indices européens pour PEA que nous vous avons sélectionnés, à date de mars 2024.

| Nom de l’ETF | Performance sur 1 an | Performance sur 3 ans | Performance sur 5 ans |

| Vanguard FTSE Developed Europe | +15,61 % | +18,77 % | +41,55 % |

| HSBC Euro stoxx 50 | +20,97 % | +31,57 % | +56,25 % |

| Ishares Core Euro stoxx 50 | +20,43 % | +30,88 % | +55,04 % |

| BNP Paribas Euro stoxx 600 | +15,00 % | +17,55 % | +40,98 % |

| Ishares Core MSCI EMU | +17,72 % | +20,68 % | +43,81 % |

| Amundi S&P Eurozone PAB Net Zero Ambition | +22,33 % | +22,51 % | N/A |

Quel est le meilleur ETF Europe éligible au PEA ?

Parmi cette sélection, Il n’y aura pas 1 mais 2 meilleurs ETF exceptionnellement, car ils sont très similaires : HSBC Euro stoxx 50 (IE00B4K6B022) et Ishares core Euro stoxx 50 (IE00B53L3W79) grâce à leur frais particulièrement faible (0,05 % et 0,1 %) et leurs montants de collecte élevés (respectivement 1 000 M€ et plus de 4 000 M€).

L’indice Euro Stoxx 50 que ces indices répliquent contient les 50 plus grosses sociétés européennes avec, parmi elle, un nombre de leaders européen, voire mondiaux, TRES importants.

Vous retrouverez les ETFs sur leurs sites respectifs, sur le site de HSBC et Ishares.

Vanguard FTSE Developed Europe

ISIN : IE00B945VV12

Société de gestion : Vanguard Funds PLC

Encours : 3 200 millions d’euros

Frais de gestion annuels : 0,10%

Performance sur 1 an / 3 ans / 5 ans : +15,61 % / +18,77 % / +41,55 %

Cet ETF présente une performance tout à fait intéressante (+41,55 % en 5 ans), avec une exposition à un grand nombre de valeurs, sans qu’une valeur prédomine. Ainsi, la somme des 10 plus grosses capitalisations ne représente que 21,2 % du total.

Nous apprécions cet ETF pour son niveau de diversification aussi bien sectoriel (santé, luxe, énergie, technologies) que géographique (ouvert à la Suisse). Son niveau de frais extrêmement faible mérite aussi d’être souligné. On pourrait toutefois nuancer notre propos en évoquant une forte exposition à l’industrie pharmaceutique.

L’entreprise la plus représentée dans cet indice est Novo Nordisk (3%), suivie de Nestlé (2,9%) et ASML Holding (2,5%).

HSBC Euro stoxx 50 : un ETF Europe très concentré

ISIN : IE00B4K6B022

Société de gestion : HSBC

Encours : 1 030 millions d’euros

Frais de gestion annuels : 0,05 %

Performance sur 1 an / 3 ans / 5 ans : +20,97 % / +31,57 % / +56,25 %

Cet ETF offre une excellente performance sur les 5 dernières années (56,25 %), ce qui le classe comme l’ETF le plus performant de notre étude. Cela s’explique par sa réplication complète du STOXX 50, c’est-à-dire les 50 plus importantes capitalisations d’entreprises cotées au sein de la zone euro.

Le niveau de frais est ici aussi particulièrement faible. Seul bémol, une forte exposition à un nombre réduits de valeurs : les 10 plus grosses capitalisations constituent 42,35 % de la composition de l’ETF. Par ailleurs, nous sommes ici sur un indice composé uniquement de valeurs de la zone euro, ce qui explique la prépondérance de certaines firmes, et l’absence d’autres majors de leur secteur (Nestlé, Novo Nordisk, Novartis, Roche).

Ishares Core Euro stoxx 50

ISIN : IE00B53L3W79

Société de gestion : Blackrock

Encours : 4 400 millions d’euros

Frais de gestion annuels : 0,10%

Performance sur 1 an / 3 ans / 5 ans : +20,43 % / +30,88 % / +55,04 %

Voici le deuxième ETF Europe pour PEA de notre étude qui réplique l’indice STOXX 50 fidèlement. Cela offre à l’investisseur une performance de plus de 55 % sur les 5 dernières années. Ici, l’émetteur de l’ETF n’est plus HSBC mais Blackrock. Logiquement, l’encours est bien plus élevé (4 400 milliards d’euros). Et, contrairement à l’autre ETF STOXX 50, celui-ci est capitalisant quand celui d’HSBC est distributif.

Attention, parce que le niveau de frais est également supérieur (0,10 % par an). Et le prix de la part dépasse les 150 €, pas forcément utile pour ceux qui souhaitent investir régulièrement sur ce produit.

D’un point de vue sectoriel, l’industrie est ici davantage représentée avec des valeurs intéressantes comme Air Liquide (2,87%), Schneider Electric (3,24%) ou Siemens (3,96%).

BNP Paribas Euro Stoxx 600 : un ETF diversifié

ISIN : FR0011550193

Société de gestion : BNP Paribas

Encours : 780 millions d’euros

Frais de gestion annuels : 0,18 %

Performance sur 1 an / 3 ans / 5 ans : +15,00 % / +17,55 % / +40,98 %

Cet ETF Europe pour PEA est géré par BNP Paribas. Il réplique la performance des 600 plus grosses capitalisations européennes, ce qui permet un très bon étalement du risque, tant d’un point de vue sectoriel que géographique (la zone euro). Les 10 plus grandes capitalisations ne représentent que 20,96 % du total de l’indice.

Le prix de la part est extrêmement raisonnable (17 €), mais le niveau de frais le place parmi les ETF les plus onéreux de notre étude (0,20 % par an). Sa performance de 40,98 % sur les 5 dernières années est tout à fait intéressante.

À noter la présence de bon nombre de laboratoires pharmaceutiques : Novo Nordisk, Roche ou encore Astra Zeneca et Sanofi.

Ishares Core MSCI EMU : un ETF Europe pour PEA intéressant

ISIN : IE00B53QG562

Société de gestion : Blackrock

Encours : 4 050 millions d’euros

Frais de gestion annuel : 0,12 %

Performance sur 1 an / 3 ans / 5 ans : +17,72 % / +20,68 % / +43,81 %

Nous sommes ici sur un ETF qui reproduit l’indice MSCI EMU, c’est-à-dire qu’il reproduit la performance d’une gamme de 200 entreprises de la zone euro dites “large caps” et “mid caps”. Les 10 plus grosses capitalisations de cet indice totalisent 28,27 % de l’ensemble du fonds.

Cet ETF, géré par Blackrock, comporte des frais assez bas (0,12 %) et un encours sous gestion élevé (plus de 4 milliards d’euros). C’est un support intéressant pour qui souhaite investir sur un ensemble de grandes entreprises européennes.

Nous remarquons ici une forte présence des géants du luxe (LVMH, L’Oréal…), ce qui peut être un atout si vous estimez ce secteur porteur.

ETF Amundi S&P Eurozone PAB Net Zero Ambition

ISIN : LU2195226068

Société de gestion : Amundi

Encours : 2 100 millions d’euros

Frais de gestion annuels : 0,20 %

Performance sur 1 an / 3 ans / 5 ans : +22,33 % / +22,51 % / N/A

Nous sommes ici sur un ETF assez récent qui présente une ancienneté assez faible (entre 3 et 5 ans). C’est un ETF capitalisant qui vous permet d’investir dans des valeurs de la zone euro (plus de 200 valeurs au total). Néanmoins, cet ETF ayant l’ambition de concourir au développement durable, les majors pétrolières et d’autres sociétés polluantes ont été enlevées.

L’encours sous gestion est très bon (plus d’2 milliards d’euros) mais le niveau de frais est assez élevé (0,20 %), pour une performance correcte. Mais cet ETF Europe pour PEA présente un niveau d’ancienneté faible, et un prix de la part autour de 35 €.

Quel courtier choisir pour investir dans des ETF Europe ?

Le PEA n’est pas proposé par tous les courtiers en bourse du marché. En effet, ce dernier dispose de contraintes réglementaires (montant maximum, titre disponible, reporting) qui le rendent plus difficile à mettre en place. Nous avons choisi de vous présenter nos 4 courtiers préférés :

À titre indicatif, voici les frais prélevés pour des ordres de différents montant :

Voici mes 4 courtiers PEA préférés, avec les frais prélevés pour des ordres de différents montants :

| Courtier | Tarif ordre* 500 € | Tarif ordre* 2 000 € | Tarif ordre* 10 000 € |

| Interactive Brokers | 1,25 € | 1,25 € | 10,00 € |

| Trade Republic | 1 € + Spread (0,1 à 1 %) |

1 € + Spread (0,1 à 1 %) |

1,00 € + Spread (0,1 à 1 %) |

| Fortuneo | 1,95 € | 3,90 € | 20,00 € |

| Saxo Bank | 2 € | 2 € | 16 € |

Pour retrouver l’intégralité de mes avis sur ces courtiers, je vous invite à consulter mon classement des meilleurs PEA en 2025 !

Pourquoi investir dans un ETF Europe ?

Si vous êtes éligible au PEA, c’est que vous être résident fiscal Français et donc Européen, il s’agit de parier sur la croissance de notre marché domestique.

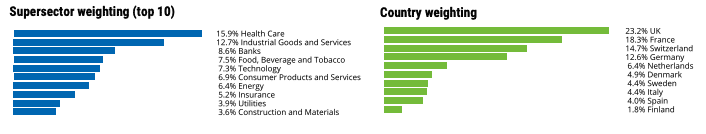

En Europe :

- De nombreux leaders mondiaux dans beaucoup de secteurs industriels ;

- Une exposition importante à la santé, l’industrie ou encore les banques ;

- On constate par contre, la faiblesse d’exposition à un secteur clé : l’informatique au sens large.

L’Europe compte bon nombre de leaders mondiaux dans leur secteur. Investir dans un ETF Europe, c’est donc choisir de s’exposer à des sociétés en forte croissance, qui offrent un niveau de risque relativement faible.

Au sein d’un ETF Europe, on compte ainsi des :

- Des majors pétrolières comme Shell ou TotalEnergies ;

- Mais aussi, des banques d’envergure mondiale comme BNP Paribas ;

- Des géants industriels comme Schneider Electric ou Air Liquide ;

- Beaucoup de grands laboratoires pharmaceutiques comme Sanofi, Novo Nordisk, Roche ou Novartis ;

- Des géants du luxe comme LVMH, L’Oréal ou Hermès.

- À noter que les entreprises technologiques sont assez peu représentées, ce qui démarque ces ETF de leurs homologues US (NASDAQ, SP500).

D’autre part, l’Union européenne compte un PIB de 15 810 milliards d’euros, ce qui en fait la troisième puissance mondiale derrière les États-Unis, et juste derrière la Chine. C’est donc un marché intérieur important, avec des entreprises très bien implantées aussi au sein de leurs frontières.

Dernier point, les ETF Europe s’avèrent être très complémentaires des ETF exposés aux valeurs américaines dans une logique de répartition des risques.

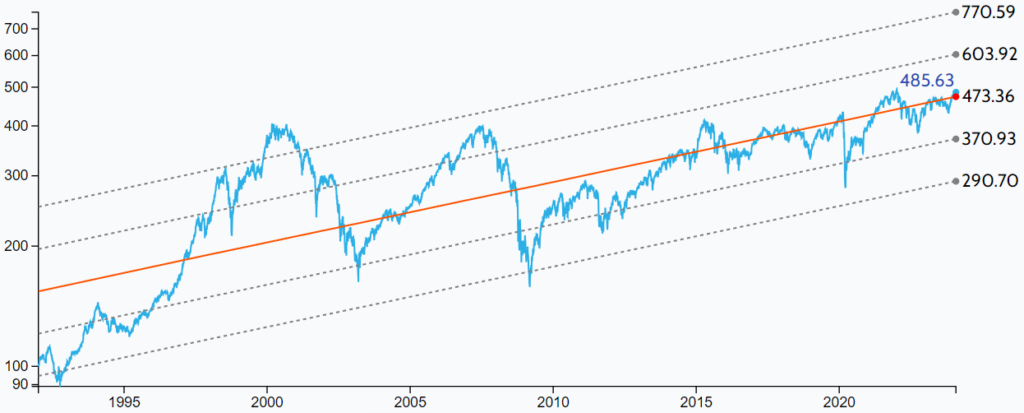

Investir dans un ETF Europe : exemple avec le Stoxx 600

La performance de l’Europe n’est pas la région géographique qui connait la croissance la plus dynamique qui soit. Et cela ce ressens nécessairement sur la performance des indices européens, même si ces dernières années nous avons connus, nous allons le voir, un regain de dynamisme.

Par exemple, sur l’indice Stoxx 600, qui représente les 600 plus grosse entreprises cotés, la performance moyenne depuis 2009 est de 5 % environ.

Quelle est la différence entre le STOXX 600 et le STOXX 50 ?

Lorsqu’il s’agit d’investir en Europe, deux indices reviennent souvent : le STOXX 600 et le STOXX 50. Bien qu’ils soient tous les deux utilisés pour mesurer la performance des marchés européens, ils présentent des différences importantes en termes de composition et d’objectifs :

- Le STOXX 50 est un indice plus restreint, composé des 50 plus grandes entreprises de la zone euro, dans 11 pays, à savoir :

- La France ;

- L’Allemagne ;

- Les Pays-Bas ;

- L’Espagne ;

- L’Italie ;

- La Belgique ;

- L’Irlande ;

- La Finlande ;

- L’Autriche ;

- Le Portugal ;

- Le Luxembourg.

Il est plus concentré que son homologue sur les grandes capitalisations, souvent des multinationales bien établies comme LVMH, Nestlé, ou Siemens. De plus, sa répartition sectorielle diffère significativement de celle du STOXX 600, avec une plus grande pondération sur certains secteurs dominants :

- La technologie ;

- Les biens de consommation personnels et ménagers ;

- La santé…

…ce qui peut influencer la performance de l’indice en fonction des cycles économiques.

En se focalisant sur un nombre réduit de sociétés, le STOXX 50 reflète davantage les performances des leaders européens, mais avec une diversification moindre que le STOXX 600. Cette concentration peut rendre l’indice plus sensible aux performances des grandes entreprises individuelles, ce qui peut entraîner une volatilité légèrement plus élevée.

- En revanche, le STOXX 600 est un indice large, qui regroupe les 600 plus grandes entreprises européennes, issues de 17 pays différents. On y retrouve les pays présents dans le STOXX 50, ainsi que :

- Le Royaume-Uni ;

- La Suisse ;

- La Norvège :

- Le Danemark ;

- La Suède.

Sa composition inclut un vaste éventail d’entreprises, allant des géants du secteur technologique aux leaders des secteurs de la santé, de la finance, de l’énergie et des biens de consommation.

Grâce à cette belle diversification, le STOXX 600 offre une vision d’ensemble de la performance des marchés européens et est idéal si vous souhaitez une exposition diversifiée à travers toute l’Europe.

Un ETF Europe avec des valeurs britanniques et suisses dans le PEA : comment est-ce possible ?

Le PEA est un support de placement réservé aux produits issus de l’Union européenne. Par conséquent, il n’y a rien d’anormal à y voir des ETF Europe. Néanmoins, on peut se poser la question quand on voit des valeurs suisses ou britanniques dans les ETF évoqués. Cela est lié au fait qu’un ETF doit compter au minimum 75 % de valeurs issues de l’UE. Par conséquent, des valeurs suisses ou britanniques peuvent être ajoutées dans cette limite.

Ainsi, tous les meilleurs ETF Europe PEA que nous vous avons sélectionné offrent un mécanisme de réplication complète. Cela signifie que les parts du fonds dans lequel vous investissez sont réellement composées des actions annoncées. Il n’y a pas de mécanisme de SWAP, comme dans les ETF comportant une part significative d’actions américaines (ETF Nasdaq, ETF SP500…).

Pour aller plus loin sur le sujet, voici mon article sur les ETF physiques et synthétiques.

Investir dans des ETF via le PEA : pourquoi faut-il y penser ?

Le Plan d’Épargne en Actions est la principale niche fiscale pour les investisseurs particuliers qui souhaitent placer leur argent en Bourse. En échange d’une ouverture minimale de 5 ans et d’investissements concentrés sur des actions européennes, le PEA offre des avantages fiscaux non négligeables :

- Premièrement, la fiscalité du PEA est amoindrie par rapport à un Compte-Titres Ordinaire (CTO). En effet, via le PEA, elle est limitée aux prélèvements sociaux obligatoires (17,2 %), et vous êtes dispensés de l’impôt sur le revenu. Ce dernier fait grimper la fiscalité du CTO à 30 % avec le Prélèvement Forfaitaire unique, couramment surnommé flat tax.

- Deuxièmement, il faut bien remarquer que la fiscalité du PEA n’intervient qu’au moment de fermer ce compte. Par conséquent, si vous choisissez de réinvestir plus-values et dividendes au fur et à mesure dans d’autres supports de placements, mais toujours via le PEA, vous bénéficiez à plein des intérêts composés. Ce n’est pas le cas sur un CTO où le PFU est prélevé sur chaque dividende reçu.

Votre fiscalité est réduite, et votre rendement net est donc sensiblement amélioré via le PEA.

Pour aller plus loin : des listes supplémentaires d’ETF éligibles au PEA ?

Investisseur, si vous souhaitez investir dans d’autres d’ETF éligibles au PEA, mais suivant d’autres indices, voici nos sélections :

- Liste des meilleurs ETF PEA ;

- Liste des meilleurs ETF World PEA ;

- Liste des meilleurs ETF CAC 40 PEA ;

- Liste des meilleurs ETF SP500 PEA ;

- Lise des meilleurs ETF NASDAQ 100 PEA ;

- Liste des meilleurs ETF Small Cap PEA ;

- Liste des meilleurs ETF Emerging Markets PEA ;

- Liste des meilleurs ETF Asie PEA ;

- Liste des meilleurs ETF IA PEA.

Disclaimer et rappel des risques

Cet article présente une analyse indépendante, mais il contient des liens d’affiliations ou des offres vers différents produits, dont des partenaires d’Investissements Faciles. Il constitue donc une communication commerciale.

Ce contenu est destiné exclusivement à des fins pédagogiques, éducatives et informatives et ne doit pas être considéré comme un conseil en investissement. Il ne s’agit en aucun cas d’une recommandation pour acheter ou vendre un instrument financier. Il est important de rappeler que tout investissement présente des risques, de perte totale ou partielle des sommes investies et que les performances passées ne constituent aucune garantie pour l’évolution future.

Avant d’investir, vous devez réaliser vos propres recherches et/ou consulter un conseiller financier professionnel.

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d’une banque privée, il a décidé de partager son expérience d’investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d’investissements (assurances vie, CTO, PEA …).

Les 2 ETF cités sont au plus haut sont au plus haut : HSBC Euro stoxx 50 (IE00B4K6B022) et Ishares core Euro stoxx 50 (IE00B53L3W79)

Faut-il quand même investir ?

Hello,

Les marchés au global sont très haut, comme assez souvent. Je ne peux pas répondre à cette question à ta place, cela dépend de ta stratégie.

Alexandre

Super article très complet : bravo à vous, !

Pour ma part Etf Verx en pea . J’aime birn !

Hello, Merci !

Effectivement c’est une alternative, l’indice me semble pas mal diversifié. La présence de la suisse est un peu forte mais ça peut être une stratéie recevable il y a de sacrés leaders.

Bonne journée,

Alexandre