Dans cet article, je vais vous présenter ma sélection des meilleurs ETF immobiliers. En effet, ils vous permettent principalement d’investir dans les foncières côtés (dont SIIC et REIT). Cela vous permet une très forte diversification (une foncière est déjà diversifiée, et un tracker immobilier l’est encore plus).

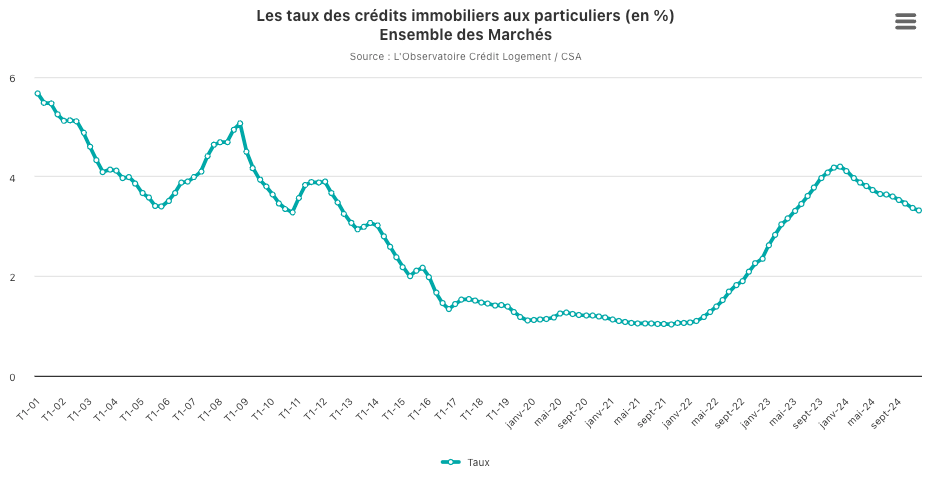

Notez cependant que les foncières cotées ont pas mal souffert dernièrement, avec l’augmentation des taux d’intérêt.

Besoin d’un CTO pour acheter ces ETF ? Voici notre classement des meilleurs comptes-titres.

Sélection des meilleurs ETF immobiliers en 2025

Pour ma liste d’ETF, je prends en considération des critères clés tels que l’indice suivi (performances, diversification, etc.), la qualité de sa réplication (le tracking error), ainsi que la taille de son fonds ou encore ses frais de gestion annuels.

| Nom de l’ETF | Code ISIN | Prix de la part | Frais de gestion annuels | Taille du fond | Indice Suivi Type |

| iShares European Property Yield | IE00BGDQ0L74 | 5 € | 0,40% | 450 M€ | FTSE EPRA/NAREIT Developed Europe Capitalisant |

| Lyxor PEA Immobilier Europe | FR0011869304 | 12 € | 0,40% | 30 M€ | FTSE EPRA/NAREIT Developed Europe Capitalisant Eligible PEA |

| VanEck Global Real Estate | NL0009690239 | 40 € | 0,25% | 285 M€ | GPR Global 100 Distribution |

| iShares Asia Property Yield | IE00B1FZS244 | 20 € | 0,59% | 340 M€ | FTSE EPRA/NAREIT Developed Asia Dividend Distribution |

| iShares US Property Yield | IE00B1FZSF77 | 30 € | 0,40% | 610 M€ | FTSE EPRA/NAREIT US Dividend+ Distribution |

De manière plus générale, ma sélection comprend 3 ETF par distribution et 2 par capitalisation :

- Si vous souhaitez toucher des revenus réguliers, alors préférez un tracker distribuant ;

- Si vous souhaitez que vos dividendes soient réinvestis automatiquement dans le fonds afin d’optimiser votre investissement, partez sur un tracker capitalisant.

Personnellement, je préfère les ETF capitalisants car ils plus efficaces fiscalement (pas de dividende, pas d’imposition).

L’iShares European Property Yield et le Lyxor PEA Immobilier Europe répliquent la performance du même indice (FTSE EPRA/NAREIT Developed Europe) et sont tous les deux capitalisants. Cela rend pertinent toute comparaison entre les deux.

Compte: Compte Titres

Actifs : 200 000

À partir de 1 €

ℹ️Frais de retraits

✅Nombreuses obligations

✅Accès à 45 marchés

Comparatif de la performance des meilleurs ETF immobiliers

Il est de rigueur de vous signaler ici que les performances passées ne présument pas des performances futures. Toutefois, il est toujours intéressant d’avoir un retour pour faire les choix les plus éclairés possible.

Voici un tableau des performances des meilleurs ETF immobiliers 2025 de ma sélection (et non des indices qu’ils suivent) sur 1 an, 3 ans et 5 ans.

| Nom de l’ETF | Performance sur 1 an | Performance sur 3 ans | Performance sur 5 ans |

| iShares European Property Yield | +4,03 % | -25,47 % | -28,73 % |

| Lyxor PEA Immobilier Europe | +1,90 % | -28,73 % | -27,02 % |

| VanEck Global Real Estate | +10,19 % | -1,93 % | +9,60 % |

| iShares Asia Property Yield | -1,63 % | –12,33 % | -21,02 % |

| iShares US Property Yield | +14,00 % | +2,25 % | +19,55 % |

Globalement, l’immobilier souffre. En effet, c’est un secteur très exposé aux marchés des taux. Comme les taux ont monté, les rendements que les investisseurs demandes sont plus haut, impactant les prix à la baisse.

Quel est le meilleur ETF immobiliers ?

Si je dois faire un choix dans cette sélection, je pense que le meilleur ETF immobiliers en 2025 est l’ETF VanEck Global Real Estate, grâce à ses frais relativement faible (0,25 %) et son encours est correct (285 milliard d’euros) et surtout, il est diversifié sur le monde entier. Vous serez tout de même très sensible à la santé de l’immobilier US comme l’ETF y est fortement exposé, ce dernier est plus volatile qu’en Europe.

Vous pouvez retrouver l’ensemble de ses caractéristiques sur le site de DWS.

iShares European Property Yield

Code ISIN : IE00BGDQ0L74

Société de gestion : iShares

Encours : 450 M€

Frais de gestion annuels : 0,40 %

Performance sur 1 an / 3 ans / 5 ans : +4,03 % / -25,47 % / -28,73 %

L’ETF iShares European Property Yield UCITS suit l’indice FTSE EPRA/NAREIT Developed Europe ex UK Dividend+ Index, qui se concentre sur 60 entreprises immobilières et REIT en Europe, à l’exclusion du Royaume-Uni.

Ce tracker est fortement concentré avec Vonovia SE, une société majeure dans l’immobilier résidentiel allemand notamment (plus de 15 % de l’ensemble des actifs), ce qui peut présenter des risques en matière de diversification.

Toutefois, ce meilleur ETF immobilier capitalisant a légèrement surperformé son indice de référence ! De plus, il existe également en version distributive (ISIN : IE00B0M63284).

Lyxor PEA Immobilier Europe

Code ISIN : FR0011869304

Société de gestion : Lyxor

Encours : 30 M€

Frais de gestion annuels : 0,40 %

Performance sur 1 an / 3 ans / 5 ans : +1,90 % / -28,73 % / -27,02 %

Le Lyxor PEA Immobilier Europe (FTSE EPRA/NAREIT) UCITS ETF suit le même indice, mais est géré par Lyxor. Il a une concentration relativement similaire (10 % pour Vosovia SE, suivi par Segro PLC et Unibail-Rodamco-Westfield).

Point important : c’est le seul ETF immobilier qui est éligible au Plan d’Épargne en Actions ! Le PEA vous permet d’optimiser fiscalement votre investissement en trackers, 5 ans après son ouverture (prélèvements sociaux plafonnés à 17,2 % et dividendes/plus-values imposés à la sortie).

Cependant, ce ETF par capitalisation est petit (30 M€ d’encours), ce qui pourrait soulever des questions de liquidité et surtout sa pérennité s’il n’est pas rentable. Cela peut aussi affecter son tracking error.

VanEck Global Real Estate

Code ISIN : NL0009690239

Société de gestion : VanEck

Encours : 285 M€

Frais de gestion annuels : 0,25 %

Performance sur 1 an / 3 ans / 5 ans : +10,19 % / -1,93 % / +9,60 %

Si vous souhaitez vous diversifier sur des actifs immobiliers mondiaux, le VanEck Global Real Estate UCITS ETF réplique la performance du GPR Global 100 (les 100 principales sociétés foncières cotées au niveau mondial), un indice bien diversifié au niveau sectoriel.

Ce tracker géré par VanEck a cependant une forte concentration sur le marché américain (68 % de l’exposition géographique totale). Les trois principales entreprises sont Prologis Inc. (10 %), Welltower Inc. (5 %) et Simon Property Group Inc. (5 %). Ces sociétés sont leaders dans l’immobilier industriel, de la santé et du commerce de détail.

Ce meilleur ETF immobilier a des frais de gestion de 0,25 %, ce qui est relativement faible dans la catégorie des fonds immobiliers. Il est distribuant, avec un rendement annuel de 3,5 % et une distribution trimestrielle.

iShares Asia Property Yield

Code ISIN : IE00B1FZS244

Société de gestion : iShares

Encours : 340 M€

Frais de gestion annuels : 0,59 %

Performance sur 1 an / 3 ans / 5 ans : -1,63 % / -12,33 % / -21,02 %

Géré par iShares, l’ETF iShares Asia Property Yield UCITS réplique les performances de l’indice FTSE EPRA/NAREIT Developed Asia Dividend+ (130 sociétés immobilières cotées). Ses performances son mauvaises ces dernières années.

Il est très exposé au marché immobilier japonais (presque 50 % donc pas bien diversifié géographiquement), avec des entreprises comme Mitsui Fudosan Ltd (8 %), un géant japonais au portefeuille diversifié (immobilier résidentiel, complexes commerciaux, etc.).

Malgré des frais annuels élevés (0.59 %), même pour un tracker (distribuant) spécialisé, ce meilleur ETF immobilier vous offre des rendements annuels (3,8 %), et une distribution trimestrielle.

iShares US Property Yield

Code ISIN : IE00B1FZSF77

Société de gestion : iShares

Encours : 470 M€

Frais de gestion annuels : 0,40 %

Performance sur 1 an / 3 ans / 5 ans : +14,00 % / +2,25 % / +19,55 %

L’ETF iShares US Property Yield UCITS s’aligne sur l’indice FTSE EPRA/NAREIT United States Dividend+ (98 sociétés immobilières cotées et REIT, en se basant sur le rendement des dividendes).

C’est un tracker bien diversifié, malgré une la pondération de Prologis REIT Inc. (13 %), le leader mondial des immobilisations industrielles. Les autres grosses valeurs sont Welltower Inc et Simon Property Group REIT Inc (5 % chacune).

On notera enfin que ce ETF immobilier géré une fois encore par iShare est distribuant, et que ses performances sont légèrement supérieures à celles de son indice de référence.

Quels sont les meilleurs courtiers pour acheter les meilleurs ETF immobiliers ?

Pour acheter les meilleurs ETF immobiliers de ma sélection, vous devrez principalement passer par votre Compte Titre Ordinaire (CTO). C’est un outil indispensable pour investir en bourse.

Mes 3 courtiers préférés pour ouvrir un CTO sont Interactive Brokers (IBRK), DEGIRO et Trade Republic. Pour faire votre choix, tout dépendra de la taille de votre portefeuille, de votre expérience (niveau) en bourse et des outils dont vous avez besoin :

- Si vous êtes débutant, Trade Republic est adapté et vous permet d’investir dès 1 € ;

- Si vous avez un niveau intermédiaire, DEGIRO reste une référence et valeur sûre ;

- Si vous êtes confirmé, Interactive Brokers est le plus avancé (nombres de produits financiers disponibles, fonctionnalités, etc.).

| Plateforme | Fonctionnalités | Frais pour 200 € / 2 000 € / 20 000 € investis en France* | Frais pour 200 € / 2 000 € / 20 000 € investis aux USA* | Frais de change |

| Interactive Brokers | ⭐️⭐️⭐️ | 1,25 € / 1,25 € / 10 € | 0,35 $ à 1 $ | 0,002 % 2 $ minimum |

| DEGIRO | ⭐️⭐️ | 1 € / 1 € / 1 € | 1 € / 1 € / 1 € | 0,25 % |

| Saxo Bank | ⭐️⭐️ | 2 € / 2 € / 16 € | 1 $ / 1,6 $ / 16 $ | 0,25 % |

| Trade Republic | ⭐️ | 1 € / 1 € / 1 € + Spread (0,1 à 1 %) | 1 € / 1 € / 1 € + Spread (0,1 à 1 %) | Environ 0,2 % |

Notons tout de même que vous pouvez passer par votre PEA et sa fiscalité avantageuse pour acheter le Lyxor PEA Immobilier Europe.

D’autres listes de meilleurs ETF (CTO, hors PEA)

Comme vous pouvez le constater, 4 des 5 ETF de ma sélection sont uniquement accessible via votre CTO. Si vous souhaitez en acheter d’autres avec ce compte titre, voici ma sélection des meilleurs ETF, hors PEA et tout indice confondu.

Plus géographiquement, sachez que l’Asie est un marché qui intéressent les investisseurs de plus en plus :

Et si vous souhaitez profiter du CHF (Franc Suisse), voici ma sélection des meilleurs ETF Suisse.

En conclusion : pourquoi investir dans les meilleurs ETF immobiliers ?

Les meilleurs ETF immobiliers de ma sélection vous permettent d’investir en trackers dans les foncières cotées (SIIC et REIT). Ce sont des entreprises qui possèdent et gèrent des biens immobiliers afin de générer des revenus locatifs.

Les REIT et les SIIC ont l’obligation légale de distribuer une grande partie de leurs revenus imposables sous forme de dividendes, vous avez la possibilité de toucher des revenus réguliers.

Les ETF immobiliers vous offrent une exposition à un éventail de biens immobiliers :

- Bureaux ;

- Entrepôts ;

- Centres commerciaux ;

- Habitations ;

- Parcs d’attractions…

Cela réduit ainsi le risque d’un point de vue sectoriel. Et comme ce sont des ETF qui sont souvent bien diversifiés géographiquement (indices internationaux, voire mondiaux), cela lisse encore plus la volatilité de cet investissement boursier.

Disclaimer

Ce contenu est destiné exclusivement à des fins pédagogiques, éducatives et informatives et ne doit pas être considéré comme un conseil en investissement. Il ne s’agit en aucun cas d’une recommandation pour acheter ou vendre un instrument financier. Il est important de rappeler que tout investissement présente des risques, de perte totale ou partielle des sommes investies et que les performances passées ne constituent aucune garantie pour l’évolution future.

Avant d’investir, vous devez réaliser vos propres recherches et/ou consulter un conseiller financier professionnel.

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d’une banque privée, il a décidé de partager son expérience d’investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d’investissements (assurances vie, CTO, PEA …).

Bonjour

pourquoi privilégier cet ETF : VANECK-GLOBAL-REAL-ESTATE

qui n’évolue pas beaucoup depuis 5 ans ..

pourquoi privilégier un ETF capitalisant car un distribuant permet de sortir peut être plus de liquidité.

dernière question, se passer du support important fiscalement qu’est le PEA me parait dommage car on se grêve d’une grosse reduction fiscale. y’a t’il des ETF immobilier en PEA ?

Hello Laurent,

Ta remarque sur le PEA est juste. Sauf que les foncières cotés (REIT/SIIC) ne sont pas admise au PEA pour des raisons d’optimisation fiscale trop forte (ces sociétés ne payent pas d’IS pour faire simple). Il y a bien un ETF PEA que j’ai proposé dans ce comparatif, mais il est pas génial, cela reste une alternative à creuser pour le PEA.

Je préfère le capitalisant car ça te permet de maitriser pleinement ta fiscalité sur Compte Titres Ordinaires. Au lieux de recevoir des dividendes et subir une imposition forcée, c’est réinvesti et il suffit de vendre quand cela est nécessaire.

Pour le dernier point, l’immobilier dans son ensemble à souffert avec le covid et la montée des taux ce qui explique la faible performances des ETF immobiliers au global.

Bonne journée,

Alexandre