Le P2P Lending/crowdlending vous permet de financer directement des sociétés de crédit. Celles-ci utilisent l’argent pour financer des crédits personnels ou d’entreprises. Le financement se fait au travers d’une plateforme en ligne et spécialisée. C’est un investissement à haut rendements potentiels, mais aussi risqué.

Dans cet article, je vais vous donner mon avis sur le crowdlending européen, et toutes les informations nécessaires pour investir en tout conscience dans ce financement participatif : fonctionnement, fiscalité, critères pour choisir les sociétés de crédit et les plateformes.

En bref : le P2P Lending !

En bref : le P2P Lending !

- En P2P Lending, vous financez directement des sociétés de crédit via des plateformes spécialisées ;

- Ses hauts rendements, souvent supérieurs à 12 %, s’accompagnent de risques élevés ;

- Ses tickets d’entrée sont bas, à partir de 10 € ;

- Votre principal critère doit être la solidité financière des sociétés de crédit (bilans et historique) ;

- Investissez sur une société la même somme que pour un projet de crowdfunding pour ne pas vous surexposer.

Mon avis sur le P2P Lending en 2024

On entend régulièrement que le P2PLending est un investissement « miracle », avec de très bons rendements et peu de risques. Mon avis sur le P2P Lending/crowdlending européen est très différent et il n’a rien d’un investissement miracle !

La plupart des investisseurs qui se lance dans ce financement participatif sont motivés par les rendements élevés affichés, parfois supérieurs à 12%, par les durées parfois courtes d’investissement, mais aussi par le « buyback » offert que certains investisseurs surestiment assez largement.

Il est bon de rappeler que vous prêtez votre argent à une société de crédit, c’est donc la solidité de cette dernière qui doit être le principal critère de sélection de votre investissement.

En effet :

- Faut-il mieux prêter à 15 % à une société près de la faillite ou prêter à 9 % à une société qui paie rubis sur l’ongle ?

- Le buyback n’est qu’une caution solidaire ou une GAPD de la société envers vous : si la société est trop fragile, elle pourrait ne pas l’honorer.

Notez aussi que si ces sociétés de crédit proposent de pareils rendements, c’est parce qu’elles :

- N’arrivent pas à se financer autrement ;

- Ne sont pas assez solides financièrement pour que les banques ou les marchés leur fassent confiance et leurs prêtent plus…

À mon avis, nous sommes loin des promesses d’un investissement à haut rendement et sécurisé qui a pignon sur rue. Il est important d’être très prudent lorsqu’on investit en crowdlending/P2P lending !

Toutefois, si vous êtes à l’aise avec le fait de prendre un peu de risque, cet investissement pourrait bien être un axe de diversification intéressant. Mais avant de vous lancer, vous devez absolument analyser la santé et la viabilité des sociétés de crédit.

Tout comprendre du P2P Lending (prêt participatif)

Définition : qu’est-ce que le P2P Lending ?

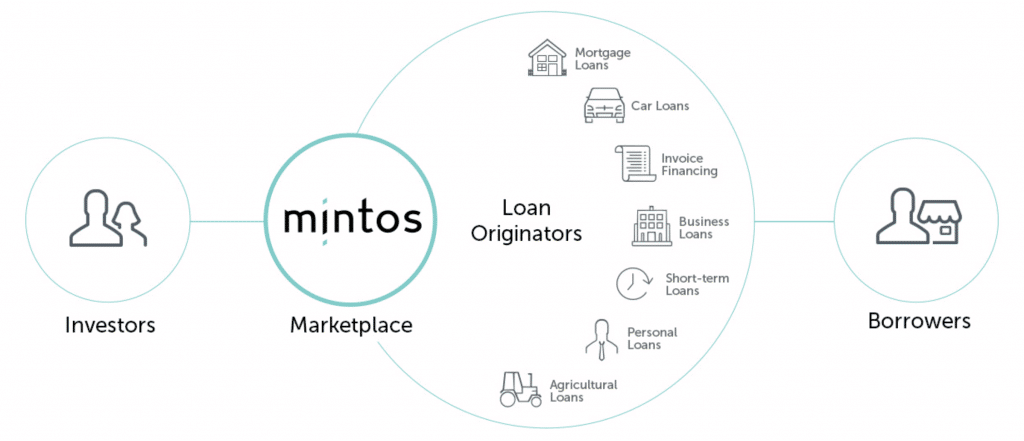

Le crowdlending européen, que l’on nomme aussi P2P Lending, ou « prêt entre pairs », est un financement participatif qui fonctionne à-peu-près de la même manière que le crowdfunding immobilier. Via des plateformes, vous financez directement une société de crédit qui va par la suite financer des prêts professionnels et personnels.

Point important : vous ne financez pas directement le particulier ou l’entreprise, mais bien la société de crédit !

Comment fonctionne le P2P Lending ?

La plateforme de P2P Lending vérifie la qualité de la société, et ensuite cette dernière va lister des prêts ou des regroupements de prêts.

Elle collecte les fonds des investisseurs pour les remettre à la société de crédit. Dit autrement, vous faites un prêt à la société de crédit qui va se servir de vos liquidités pour émettre elle-même des prêts auprès de particuliers/entreprises demandeurs.

Le plus souvent, la société de crédit propose une garantie de « rachat » (« buyback » en anglais), si un prêt financé atteint 30 ou 60 jours de retard, il est remboursé avec les intérêts par la société de crédit.

C’est pour ça que le choix de cette société est PRIMORDIAL, si la société de crédit fait faillite, cette garantie devient nulle. À titre de comparaison, c’est une sécurité équivalente à la Garantie à première demande, l’une des plus faibles proposée en crowdfunding immobilier.

Quels sont les avantages du P2P Lending ?

Un ticket d’entrée accessible

Le P2P Lending offre un avantage majeur : la facilité d’accès. Avec des tickets d’entrée à partir de 10 € sur PeerBerry ou Robocash et à partir de 50 € sur Mintos. Vous pouvez donc débuter vos investissements sans disposer d’un budget important.

Cette accessibilité vous permet de diversifier sur plusieurs sociétés de crédit et plusieurs plateformes.

Des rendements attractifs

Les rendements proposés par le crowdlending sont souvent supérieurs à ceux que l’on peut retrouver ailleurs : en moyenne 11 % ! Bien entendu, ce rendement plus élevé s’accompagne d’un risque accru !

La durée d’investissement potentiellement courte

Sachez que la durée d’un investissement en P2P Lending varie grandement selon la société de crédit sélectionnée, la plateforme choisie ou encore le type de prêt

Ce n’est pas toujours le cas, mais la durée de votre investissement en P2P Lending peut être très courte, de quelques jours à quelques semaines ! Plus généralement, ce sera de quelques mois à 1 an, voire plus.

Une alternative pour diversifier

Le P2P Lending est une opportunité supplémentaire pour diversifier votre portefeuille d’investissement car vous financez un type de société auquel on est rarement exposé par ailleurs.

Notez cependant qu’au vu des risques associés, il doit constituer une petite part de votre portefeuille global. Une bonne pratique est de ne pas mettre plus sur chaque groupe de société de crédit que sur un projet de crowdfunding immobilier.

N’investissez pas plus de 5 à 10 % de votre portefeuille global.

Quels sont les risques et inconvénients du P2P Lending ?

Des garanties en trompe l’œil

Malgré toutes les garanties que la plateforme peut prendre (garantie de rachat), c’est bien la société de crédit et sa solidité qui sont à prendre en compte. Il n’y a pas de garantie magique, si la société de crédit n’a plus la capacité de rembourser, plus aucun prêt ne le sera.

Finalement, la meilleure garantie à votre disposition est votre capacité à bien analyser et sélectionner vos sociétés de crédit, et à diversifier.

Le risque de défaut de la société

Le P2P Lending implique le risque que la société de crédit sélectionnée ne puisse plus rembourser le prêt.

Cela peut résulter :

- D’une mauvaise gestion ;

- De conditions défavorables du marché ;

- De conflits politiques ou géopolitiques globaux…

Les conséquences directes sont la perte partielle ou totale du capital investi et des intérêts attendus. Pour réduire ce risque, il est primordial de faire de bons choix dans les sociétés financées et de préférer les sociétés dans des pays stables, dans la zone euro si possible.

Le manque de réglementation (sauf exception)

Les plateformes non régulées ne sont pas soumises à la supervision des autorités financières. Cela peut faciliter les négligences. Or la plupart des plateformes de P2P Lending ne sont pas réglementées pour leur activité de financement participatif.

Un investissement illiquide

Dans le cadre du crowdlending, les prêts sont plus ou moins liquides. Si certaines plateformes spécialisées proposent un marché secondaire, ce n’est pas le cas pour toutes.

Cela signifie qu’en absence de ce marché secondaire, votre argent investi est bloqué jusqu’à l’échéance du prêt (de quelques mois à quelques années), ce qui peut être problématique si vous avez besoin de liquidités.

Il est essentiel de planifier votre stratégie en conséquence et de s’assurer que vous n’aurez pas besoin de ces fonds investis à court/moyen terme.

Le risque de défaut de la plateforme

Dans cette situation, même si les contrats sont avec les sociétés, le risque de faillite ou de dysfonctionnement de la plateforme choisie peut compliquer le remboursement de votre capital.

Les bonnes pratiques pour investir et minimiser les risques en crowdlending européen

Choisir une plateforme qui a fait ses preuves

Pour bien investir en P2P Lending, le choix de la plateforme est essentiel !

Voici une sélection de mes derniers avis publiés sur des plateformes sérieuses :

- Mintos (à partir de 50 €) : la plateforme leader du P2P Lending et qui est réglementée, avec un marché secondaire, et qui propose des obligations fractionnées et ETF ;

- Robocash (à partir de 10 €) : une bonne plateforme, aussi réputée qu’opaque, mais malheureusement non régulée malgré ses 7 ans d’existence ;

- PeerBerry (à partir de 10 €) : une plateforme sérieuse mais non-régulée qui semble performer. Faites attention à la fragilité de certains projets.

Se focaliser uniquement sur les bonnes sociétés de crédit

Approfondissez votre recherche sur les sociétés de crédit qui vous intéressent car ce sont elles qui portent tout le risque !

Des plateformes comme Mintos fournissent des scores pour vous guider dans votre choix, mais rien ne vaut votre réflexion et votre jugement personnel. Par exemple, vous pouvez consulter les bilans des sociétés et des avis que l’on peut trouver sur Internet.

Analysez scrupuleusement chaque société de crédit.

Éviter les sociétés avec un fort risque monétaire et politique

Pour y parvenir, et atténuer l’impact des crises potentielles, concentrez-vous sur des sociétés majoritaires exposées dans :

- Des pays de la zone euro afin de réduire le risque sur la monnaie ;

- Des États et des régions politiquement stables afin de réduire le risque sur l’instabilité dans le pays ciblé.

Diversifier sur plusieurs sociétés et plateformes

On l’entend de partout mais il est toujours bon de le répéter : ne mettez pas tous vos œufs dans le même panier, surtout en P2P Lending. Diversifier, c’est répartir les risques sur différents prêts et différentes plateformes.

À titre d’exemple :

- N’investissez pas plus sur un groupe que ce que vous n’investiriez sur un projet de crowdfunding ;

- Cherchez uniquement les meilleures sociétés de crédit ;

- Le tout sur plusieurs plateformes.

Le montant que vous pourrez investir sera limité par le peu de sociétés/groupes de sociétés de qualité.

Garder un œil sur ses placements

Même si la gestion de vos investissements en crowdlending est minime dans les faits, elle requiert tout de même une surveillance de votre part.

En effet, les conditions du marché peuvent changer, et avec elles, les risques associés aux sociétés financées.

- Risques politiques et géopolitiques (crise politique, économique dans certains pays) ;

- Risques de change (pour les pays et prêts hors de la zone euro).

Dans l’idéal, vous devez suivre les résultats des sociétés dans lesquelles vous investissez. Soyez prêt à réajuster votre stratégie si le vent tourne.

Par exemple, si une société que vous avez financée est confrontée à des changements défavorables, vous pourriez la supprimer de votre sélection de sociétés.

Pour cela il faudrait idéalement que la plateforme propose un marché secondaire, ce qui n’est pas toujours le cas…

Quelle est la fiscalité du P2P Lending en France ?

La fiscalité des revenus issus du P2P Lending/crowdlending européen pour un investisseur particulier est de base soumise au Prélèvement Forfaitaire Unique (PFU) aussi appelé « flat tax ».

Ce régime fiscal à 30 % inclut :

- L’impôt sur le revenu à un taux de 12,8 % ;

- Et les prélèvements sociaux à un taux de 17,2 %.

Cependant, vous avez la possibilité d’opter pour le barème progressif de l’impôt sur le revenu si c’est plus avantageux, en fonction de leur taux marginal d’imposition (TMI). Dans ce cas, les intérêts sont ajoutés à vos autres revenus et imposés selon votre tranche d’imposition personnelle.

Notons qu’il existe parfois des prélèvements à la source. Dans ce cas, avec les accords de non double imposition, s’il y a 10 % prélevés à la source, vous ne paierez que 20 % en France.

Comment choisir les sociétés de crédit à qui prêter ?

Ses rapports financiers

Pour choisir les sociétés de crédit auxquelles prêter, l’analyse de leur rapports financiers est capital.

Ils vous offrent un aperçu détaillé de :

- La santé financière de la société (Bénéfices);

- Son historique de performances ;

- Sa capacité à générer des profits.

Vérifiez également la cohérence des revenus, la stabilité des coûts, et les éventuelles dettes ou passifs qui pourraient influencer sa capacité à vous rembourser.

Son cash-flow et/ou son cash disponible

Le cash-flow représente sa capacité à générer des liquidités afin de couvrir les coûts opérationnels et rembourser les prêts :

- Un cash-flow positif indique qu’elle est en mesure de générer plus d’argent qu’elle n’en dépense, ce qui est un signe de santé financière.

Il est également pertinent d’évaluer le cash disponible, c’est-à-dire les liquidités immédiatement accessibles pour faire face à une période difficile, avec par exemple des retards massifs de remboursement.

La qualité de ses prêts

Parce qu’en P2P Lending/crowdlending européen vous prêtez à une entreprise qui octroie elle-même des prêts à des particuliers et des professionnels, vous devez examiner la qualité de son portefeuille de prêts. Il faut regarder la quantité de prêts en souffrance (provision pour pertes) par rapport à la quantité de prêts émis par la plateforme.

Attention, car un niveau élevé de provisions pour pertes sur prêts peut indiquer 2 choses contradictoires:

- L’entreprise est prudente quant à ses attentes de recouvrement ;

- Cela peut aussi signaler des problèmes sous-jacents dans la qualité des prêts sélectionnés et un risque accru de non-recouvrement, ce qui pourrait affecter sa capacité à rembourser ses propres dettes…

Comment choisir une bonne plateforme de P2P Lending ? Les critères

Les sociétés de crédit

Une bonne plateforme effectue une sélection rigoureuse des sociétés de crédit, assure une évaluation de crédit approfondie et fournit des informations complètes sur l’entreprise et les risques associés.

À ma connaissance, aucune plateforme de P2P Lending ne respecte véritablement ce critère… Une fois encore, soyez vigilant car peu de sociétés de crédit sont véritablement viables !

Son historique

Une plateforme avec un passé solide et éprouvé est souvent préférable.

Il est sage de rechercher :

- Une plateforme ayant une expérience significative ;

- Avec un bon historique de transactions réussies ;

- Ainsi qu’une expérience significative et positive en cas de crise.

La régulation de la plateforme

En crowdlending/P2P Lending, rares sont les plateformes qui sont régulées. Et malheureusement, selon moi cette régulation est un indispensable car synonyme de conformité aux normes financières et de protection.

Vérifiez la présence d’agrégations par des autorités de régulation financière reconnues. C’est par exemple le cas pour la plateforme Mintos, régulée grâce aux « Notes », des regroupements de prêts structurés comme un seul produit financier.

Les fonctionnalités (marché secondaire)

Si vous souhaitez améliorer la liquidité de vos investissements en P2P Lending, vous devez alors vérifier que la plateforme que vous avez sélectionnée dispose d’un marché secondaire.

Avis sur les meilleures plateformes de P2P Lending/ crowdlending européen en 2024

Mintos

Secteur : Crowdlending européen

Type d’actif : Prêt

Performance moyenne : 10 à 11 %

Taux de perte : environ 2 % (estimation)

Investissement minimum : 1 € (marché secondaire) ou 50 €

Mintos est la plus grosse plateforme de crowdlending européen. C’est une marketplace qui nous met en relation avec des sociétés de crédit.

On notera que Mintos est la plateforme la mieux régulée, et qu’elle dispose d’un marché secondaire. Cela améliore la liquidité de vos investissements, en les revendant plus facilement et plus rapidement.

PeerBerry

Secteur : Crowdlending européen

Type d’actif : Prêt

Performance moyenne : 11 %

Taux de perte : 0,01 %

Investissement minimum : 10 €

PeerBerry est une bonne plateforme de crowdlending européen sur laquelle vous investissez sur de sociétés de crédit. Le ticket d’entrée est bas (10 €) et la diversification géographique et des projets sont bonnes.

Cependant, sachez qu’elle n’est pas régulée, ce qui augmente les risques en cas de défaut de la société de crédit et/ou de la plateforme.

Robocash

Secteur : Prêt personnel Asie et Espagne

Type d’actif : Prêt

Performance moyenne : 8 à 11 %

Taux de perte : 0 %

Investissement minimum : 10 €

Robocash est une plateforme de crowdlending européen sérieuse, avec une bonne santé financière. Elle est spécialisée dans les prêts personnels en Asie et en Espagne.

Les rendements sont potentiellement élevés (environ 9,5 %), mais ils s’accompagnent d’un risque très élevé (marché asiatique notamment). De plus, Robocash n’est pas régulée, ce qui augmente les risques encourus.

Comparatif des meilleurs sites de prêt entre particulier

| Plateforme | Secteur | Type de prêt | Performance moyenne | Taux de retard | Taux de perte | Investissement minimum | Marché secondaire | Régulée |

| Mintos | Crowdlending européen | Prêt | 10,5 % | 0 % | 2 % | – 50 € – 1 € (marché secondaire) |

Oui | Oui |

| PeerBerry | Crowdlending européen | Prêt | 11 % | 0 % | 0,01 % | 10 € | Non | Non |

| Robocash | Prêt personnel Asie et Espagne | Prêt | 9,5 % | 0 % | 0 % | 10 € | Oui (mais automatique) | Non |

Pour aller plus loin sur le sujet, je vous invite à découvrir mon classement des meilleures plateformes en 2024 (crowlending, crowdfunding, immobilier fractionné).

FAQ : parfaire son avis sur P2P Lending (prêt entre particuliers/crédit communautaire)

Quel rendement moyen espérer en P2P Lending ?

En P2P Lending, le rendement moyen varie largement selon les plateformes et sociétés de crédit, mais est de 11 % en moyenne.

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d’une banque privée, il a décidé de partager son expérience d’investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d’investissements (assurances vie, CTO, PEA …).

Excellent article qui permet de bien comprendre le fonctionnement du crowdlending. Un « must read' » pour quiconque souhaitant se lancer en crowdlending. Good job !

Hello Alexis (j’ai masqué ton nom de famille ;)),

Merci pour ton retour !