Les SCPI (Société Civile de Placement Immobilier) réussissent l'exploit d'être à la fois un des placements les plus connus par leur nom en France, mais aussi un des moins bien compris et exploité. L'objet de cet article est de vous proposer un dossier complet pour comprendre l'ensemble du fonctionnement d'une SCPI.

Nous allons commencer par vous donner un aperçu du fonctionnement général de ces dernières avant de vous exposer les différents types de placements que proposent ces sociétés et les différentes manières d'y investir. Bien entendu, nous aborderons aussi d'autres sujets comme les différents types de SCPI, les frais, les avantages, les risques, la fiscalité, etc.

En bref : les SCPI !

En bref : les SCPI !

- Une SCPI (société civile de placement immobilier) vous permet d'investir dans l'immobilier sans gérer directement les biens ;

- Il existe plusieurs types de SCPI : de rendement, fiscales, de plus-value, ou européennes ;

- Les rendements moyens varient beaucoup selon la SCPI et son type : en moyenne de 3,5 à 7 % par an ;

- Il existe plusieurs manières de détenir une SCPI : pleine propriété, nue-propriété ou encore usufruit ;

- Attention à la diversité des régimes fiscaux possibles (nue-propriété, assurance vie, SCPI européenne…).

Mon avis sur les SCPI en 2024 et ma vision pour 2025

Comme le secteur de l’immobilier, les SCPI connaissent une période difficile, mais le marché est aujourd’hui à 2 vitesses. L’augmentation des taux de 2022 a eu un impact direct sur l’immobilier professionnel puisque ce dernier est acheté à un taux de rendement. Cela a pour conséquence de faire baisser la valeur des biens détenus.

Mon avis sur le marché des SCPI à 2 vitesses

Cela a impacté majoritairement les SCPI anciennes dans des niches peu porteuses comme les bureaux parisiens :

- Laffite pierre : -20 % en septembre 2024 ;

- LF Grand Paris Patrimoine : -18 % en septembre 2024 ;

- Accimmo Pierre : -16 % en septembre 2024.

Ces mêmes SCPI avaient déjà corrigé en 2023, et on subit des baisses globales jusqu’à 40 % !

Cependant, les SCPI les plus récentes qui collectent profitent d’une période particulièrement faste grâce à cette baisse de valeur. Elles en profitent pour accumuler de l’immobilier acheté à un tarif intéressant et offrant des rendements distribués plus importants :

- Epsilon 360 : 6,25 % – Taux de distribution en 2023

- Iroko Zen : 7,12 %*

- Remake Live : 7,79 %*

- Novaxia Neo : 6,51 %*

* Avant prélèvement à la source étranger.

Selon moi, il faut privilégier ces nouvelles SCPI qui offrent des rendements de distribution plus importants et qui ont souvent un patrimoine immobilier mieux adapté aux tendances d’aujourd’hui.

Mon avis sur les SCPI sans frais d’entrée

Depuis quelques années, nous voyons apparaitre de nouvelles SCPI sans frais d’entrée mais avec des frais de gestion plus élevé.

À titre personnel, c’est une approche particulièrement intéressante en termes d’alignement des intérêts entre la SCPI et les investisseurs puisque la SCPI est moins motivée à collecter, et plus à faire une bonne gestion.

Cependant, j’aimerais signaler quelques points d’attention :

- Ces SCPI ont souvent d’autres frais importants (travaux, acquisition des biens ou à la revente des biens) ;

- Plus vous investissez sur le long terme (> 10 ans), plus ces SCPI coûteront cher par rapport aux autres.

Mon avis sur les SCPI européennes

Les SCPI européennes, c’est un type de SCPI qui a le vent en poupe depuis quelques années. Les SCPI achètent de plus en plus de biens immobiliers à l’étranger car cela est souvent avantageux fiscalement pour les résidents fiscaux français.

À mon avis, cela n’est intéressant que si la SCPI a des équipes présentes sur le territoire en question afin d’avoir accès aux meilleurs deals et de gérer au plus près les biens en portefeuille. Sans cela, le risque de se retrouver avec des biens de piètres qualités et mal gérés est trop grand !

Attention, si vous investissez dans une SCPI européenne au travers d’outils réglementés (comme l’assurance-vie), vous ne pourrez pas « récupérer » l’imposition prélevé à la source.

Mes investissements en SCPI

En ce qui me concerne, j'ai choisi d'investir dans la SCPI Epsilon 360 en nue-propriété. J'ai acquis 15 parts en démembrement à 5 ans de cette SCPI, il y avait à l’époque des décotes très avantageuses.

À l'issue de la période de démembrement, je deviendrai pleinement propriétaire des parts et pourrai ainsi percevoir les revenus générés par la SCPI ou revendre mes parts. Epsilon 360 est une SCPI qui offre une diversification intéressante et qui, selon moi, est bien positionnée aujourd’hui.

Qu’est-ce qu’une SCPI ?

Comment fonctionne une SCPI ?

Une Société Civile de Placement en Immobilier ou SCPI est un fonds d’investissement immobilier de droit français réglementé qui vous permet d’investir indirectement dans un parc d’immobilier diversifié à partir de quelques milliers, voire centaine d’euros (187 € pour la SCPI la plus accessible !) sans avoir à vous occuper de gestion locative ou de travaux.

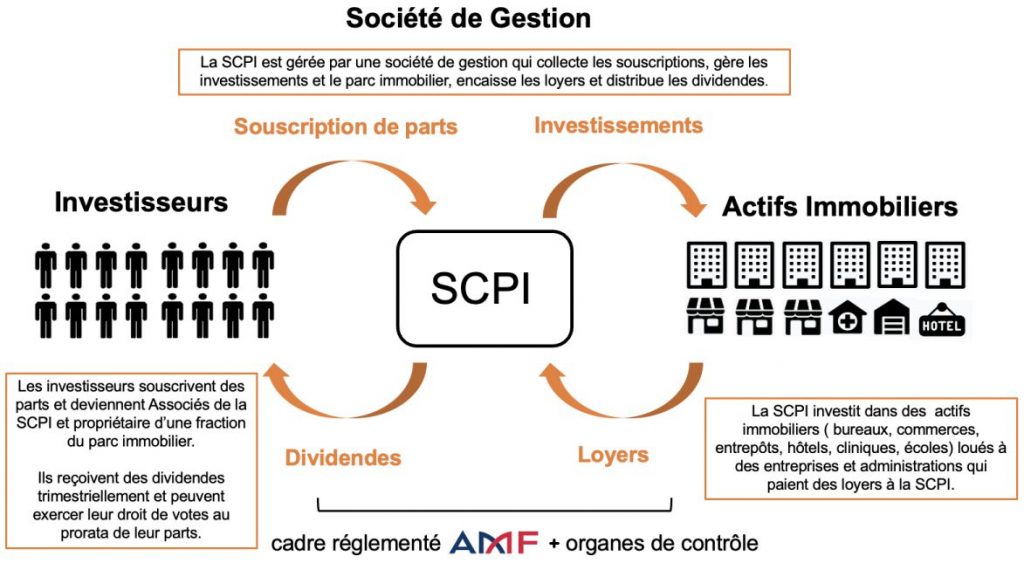

Parce qu’un schéma vaut mieux qu’un long discours :

Quels sont les acteurs d’une Société Civile de Placement Immobilier ?

La société de gestion est au cœur du fonctionnement d'une SCPI. Elle est chargée de définir la stratégie d'investissement, de sélectionner et d'acquérir les biens immobiliers, ainsi que de gérer le patrimoine au quotidien.

Cela inclut :

- La recherche de locataires ;

- La perception des loyers ;

- La distribution des dividendes aux associés ;

- La supervision des travaux d'entretien.

En somme, la société de gestion s'occupe de toutes les tâches opérationnelles.

Les organes de contrôle de la SCPI jouent un rôle de supervision de la transparence de la gestion. Ils comprennent notamment :

- L'Assemblée Générale des associés qui valide les grandes orientations ;

- Le Conseil de Surveillance qui veille au respect de vos intérêts ;

- Des acteurs externes comme l'AMF, l'expert immobilier indépendant et le Commissaire aux Comptes.

Ces organes assurent que la SCPI fonctionne conformément aux réglementations et aux bonnes pratiques.

Enfin, les distributeurs sont les intermédiaires qui facilitent l'accès des investisseurs aux SCPI. Il s'agit des conseillers en gestion de patrimoine, des plateformes en ligne et des courtiers spécialisés qui proposent une gamme variée de SCPI.

Souscription de parts de SCPI : comment ça marche ?

Une SCPI commence par collecter des capitaux auprès d’investisseurs en émettant des parts. Une part est une sorte “d’action” que reçoit l’investisseur en échange des fonds apportés, faisant de lui un Associé de la SCPI (une sorte d’ “actionnaire”).

En souscrivant des parts, l’investisseur devient propriétaire d’une fraction du parc immobilier au prorata du nombre de parts détenues. Il touchera également des dividendes et bénéficiera de droits de vote (exerçables lors des assemblées générales) proportionnellement au nombre de parts qu’il détient.

L’investissement en SCPI peut se faire comptant (100% d’apport) ou bien à crédit (avec ou sans apport). Les investisseurs en SCPI sont majoritairement des particuliers, mais aussi des institutionnels.

Prix d’une part de SCPI

Il faut compter généralement quelques milliers d’euros et souscrire plusieurs parts pour le 1er investissement dans une SCPI. Il sera possible ensuite de souscrire de nouveau, mais cette fois-ci à partir d’1 seule part.

Certaines SCPI sont particulièrement accessibles avec des tickets d’entrée à partir de 187 EUR et 1 seule part requise pour le 1er investissement. Le prix d’achat d’une part de SCPI comprend des frais de souscription qui oscillent généralement entre 7% à 12% du prix de la part.

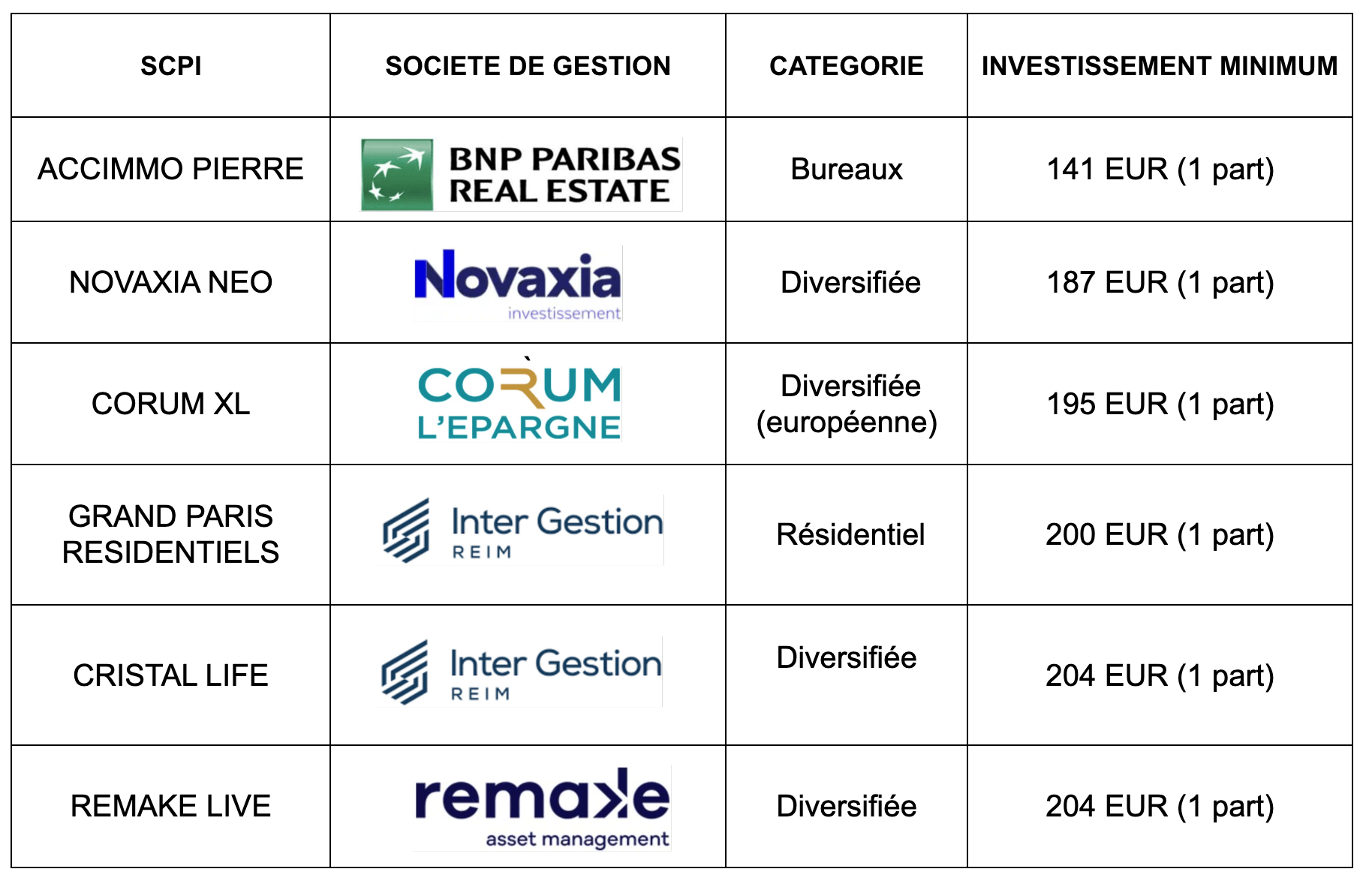

Vous trouverez ci-dessous quelques exemples de SCPI parmi les plus accessibles :

Plan d’Investissement Programmé

Certaines sociétés de gestion (le gestionnaire de la SCPI) proposent également d’investir via un Plan d’Investissement Programmé après votre 1er investissement (plus rarement pour les nouveaux associés). Concrètement, vous paramétrez le montant à investir ou le nombre de parts ainsi que la fréquence souhaitée (mensuelle, trimestrielle, semestrielle ou annuelle) et aurez la main pour modifier ou arrêter à tout moment votre plan.

Les montants minimum débutent à 50 EUR généralement pour les sociétés de gestion pratiquant l’achat de fraction de parts (pratique pour faire du DCA !). Par exemple, en investissant 50 EUR mensuellement dans une SCPI à 200 EUR la part, vous allez acquérir 0,25 part chaque mois.

En revanche, d’autres sociétés de gestion exigent que vous achetiez un nombre entier de parts (1 au minimum).

Une autre option intéressante proposée par certaines sociétés de gestion, comme Corum notamment, vous permet de réinvestir directement tout ou partie de vos dividendes perçus (pratique pour l’effet boule de neige des intérêts composés !).

Délai de Jouissance d'une SCPI

Le délai de jouissance correspond à la durée entre le moment où vous allez acquérir de nouvelles parts et le moment où vous commencerez à percevoir des dividendes.

Ce délai varie généralement entre 4 à 9 mois. Il s’explique par le temps nécessaire à la SCPI pour investir les capitaux reçus. Il permet également de ne pas diluer les anciens associés, car un dividende perçu immédiatement aurait été versé aux nouveaux associés à partir des fonds investis par les associés en place.

Les sociétés de gestion proposent parfois des délais de jouissance réduit à 1 ou 2 mois au lancement d’une nouvelle SCPI pour récompenser les premiers associés. Si vous souscrivez des parts de SCPI à crédit, Il faudra idéalement négocier un différé de remboursement jusqu'au paiement des premiers dividendes.

Actifs immobiliers de la société immobilière

Avec les fonds collectés, la SCPI va acquérir des biens immobiliers d’entreprise ou résidentiels. L’immobilier d’entreprise (bureaux, commerces, entrepôts logistiques, hôtels, établissements de santé, écoles) représente l’essentiel du marché en valeur (94%). L’immobilier résidentiel est surtout pratiqué par les SCPI fiscales.

Ce segment reste confidentiel dans l’univers des SCPI de rendement, même si on peut noter le lancement de plusieurs SCPI sur ce secteur récemment (Kyaneos Pierre, Aliianz Home, Grand Paris Résidentiels).

Certaines SCPI sont spécialisées, elles vont détenir majoritairement un type d’actif (bureaux par exemple), d’autres sont diversifiées, elles panachent plusieurs types de biens (bureaux, commerces et maison de santé). Certaines SCPI se concentrent sur le marché français, d’autres élargissent leur zone d’investissement à l’Europe tout entière.

Les biens immobiliers sont ensuite loués à des entreprises ou administrations (généralement de grande taille) sur plusieurs années.

Dividendes versés par la SCPI

Le plus souvent, la SCPI va encaisser trimestriellement les loyers de ses locataires, puis les reverser sous forme de dividendes à ses associés (parfois mensuellement) après avoir prélevé une partie pour ses frais de gestion (entre 8% à 12% des loyers encaissés) et effectuer des mises en réserves éventuelles pour les années futures (Report à Nouveau ou RAN).

Les dividendes proviennent en très grande majorité des loyers, parfois d'éventuelles plus-values de cession de biens immobiliers réalisées par la SCPI et marginalement de produits financiers issus des placements de trésorerie. Les dividendes seront crédités directement sur le compte bancaire de l’Associé.

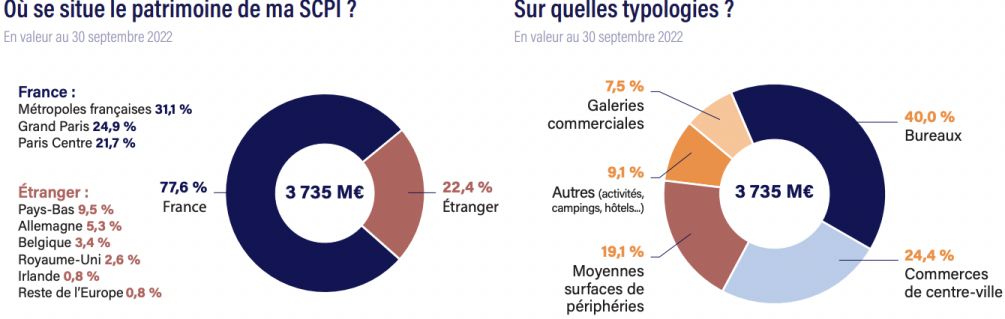

Diversification des risques

Investir en SCPI permet de mutualiser le risque locatif. Contrairement à un investissement locatif effectué en direct (un studio par exemple), vous n’investissez pas sur un seul bien immobilier avec un locataire unique, mais sur plusieurs actifs loués à une multitude de locataires.

En construisant un portefeuille de plusieurs SCPI investies sur différentes typologies d’actifs (bureau, commerces, logistique, …) dans des zones géographiques variées (Paris, Région Parisienne, Province, Etranger), vous pourrez bénéficier d’une diversification d’autant plus forte.

Pour illustrer cette diversification, vous trouverez ci-dessous un extrait du bulletin trimestriel T3 2022 de Immorente ventilant le patrimoine par zone géographique et typologies d’actif :

Avantages

- Un ticket d’entrée accessible à partir de 187 €

- Un accès à l’immobilier d’entreprise : bureaux, commerces …

- Une mutualisation des risques : plusieurs actifs, locataires, zones géographiques

- Un investissement entièrement passif : gestion déléguée en totalité à la société de gestion (locataire, travaux)

- Un produit réglementé par l’Autorité des Marchés Financiers (AMF)

- Possibilité de faire de l’effet de levier

Inconvénients

- Risque de perte en capital

- Risque de liquidité, revente parfois difficile revenus non garantis

- Immobilisation de capital sur longue période (durée recommandée 10 ans minimum)

- Frais de souscription (7% à 12%)

- Fiscalité qui peut être élevée

Quels sont les différents types de Société Civile de Placement Immobilier ?

Cet article se focalise volontairement sur les SCPI de rendement à capital variable qui constituent la classe dominante et sont les plus accessibles.

Les SCPI de rendement

Les SCPI de rendement ont pour objectif de délivrer un rendement stable et régulier (4% à 5% en moyenne) en investissant sur de l’immobilier d’entreprise (majoritairement commerces et bureaux). La durée recommandée est de 10 ans minimum, mais la revente des parts reste possible à tout moment, mais avec une liquidité qui n’est cependant pas immédiate et garantie .

Les SCPI de rendement sont classées en 7 catégories :

- Bureaux ;

- Commerces ;

- Logistiques et Locaux d’activité ;

- Santé et Éducation ;

- Hôtels, Tourisme et Loisirs ;

- Résidentielles ;

- Diversifiée.

Une Société Civile de Placement Immobilier est catégorisée en non diversifiée (bureaux, commerces…) si une typologie d’actif représente plus de 50% des investissements en valeur.

Une Société Civile de Placement Immobilier est catégorisée en diversifié si elle investit au minimum sur 3 typologies d’actifs différentes et qu’aucune typologie d’actif ne représentent plus de 50% du parc immobilier en valeur.

Vous trouverez ci-dessous quelques exemples :

Les SCPI fiscales

Avec les SCPI fiscales l’objectif est la réduction d’impôt en investissant sur de l’immobilier résidentiel éligible à des dispositifs de défiscalisation. Les rendements délivrés sont généralement plus faibles (2% à 2.5% en moyenne en plus de l’avantage fiscal). Contrairement aux SCPI de rendement, la revente des parts est imposée par la société de gestion (compter en moyenne une durée de détention de 15 ans avant de pouvoir revendre vos parts).

Les SCPI fiscales sont classées en 4 catégories : Pinel, Denormandie, Malraux, Deficit Foncier

Pinel

Elles ciblent des logements neufs ou réhabilités respectant certaines normes énergétiques dans des zones où la tension locative est forte. Pour bénéficier de la réduction d’impôt (12% à 21% du montant investi), les logements doivent être loués plusieurs années (6 à 12 ans) avec un niveau de loyer encadré et un niveau de revenu à ne pas dépasser pour les locataires.

Denormandie

Elles s’adressent à des logements à rénover dans des quartiers dégradés. Leur fonctionnement est proche des SCPI Pinel.

Malraux

Elles visent des biens de caractère à rénover situés en centre-ville et dans des zones sauvegardées. L’avantage fiscal (jusqu’à 30% du montant des travaux) s’obtient en contrepartie d’un engagement à louer le bien pendant 9 ans minimum.

Déficit Foncier

Elles investissent dans des biens à rénover. L’avantage fiscal provient ici du déficit foncier (charges foncières > revenus fonciers pendant la période de rénovation) qui est déductible des revenus fonciers, mais également des revenus globaux (jusqu’à 10 700 € voir 21 400 € dans certains cas). La période de location s’étale généralement sur 10 ans.

Vous trouverez ci-dessous quelques exemples :

Les SCPI de plus-value

L’objectif des SCPI de plus-value est la revalorisation à la hausse de leur patrimoine immobilier en achetant des actifs décotés (majoritairement résidentiels), mais avec un fort potentiel d'appréciation. Elles ne versent pas de dividendes réguliers, mais peuvent être amenées à distribuer des dividendes exceptionnels lors de la revente d’un bien par exemple.

Elles sont aussi parfois appelées SCPI de capitalisation ou de valorisation.

Vous trouverez ci-dessous quelques exemples :

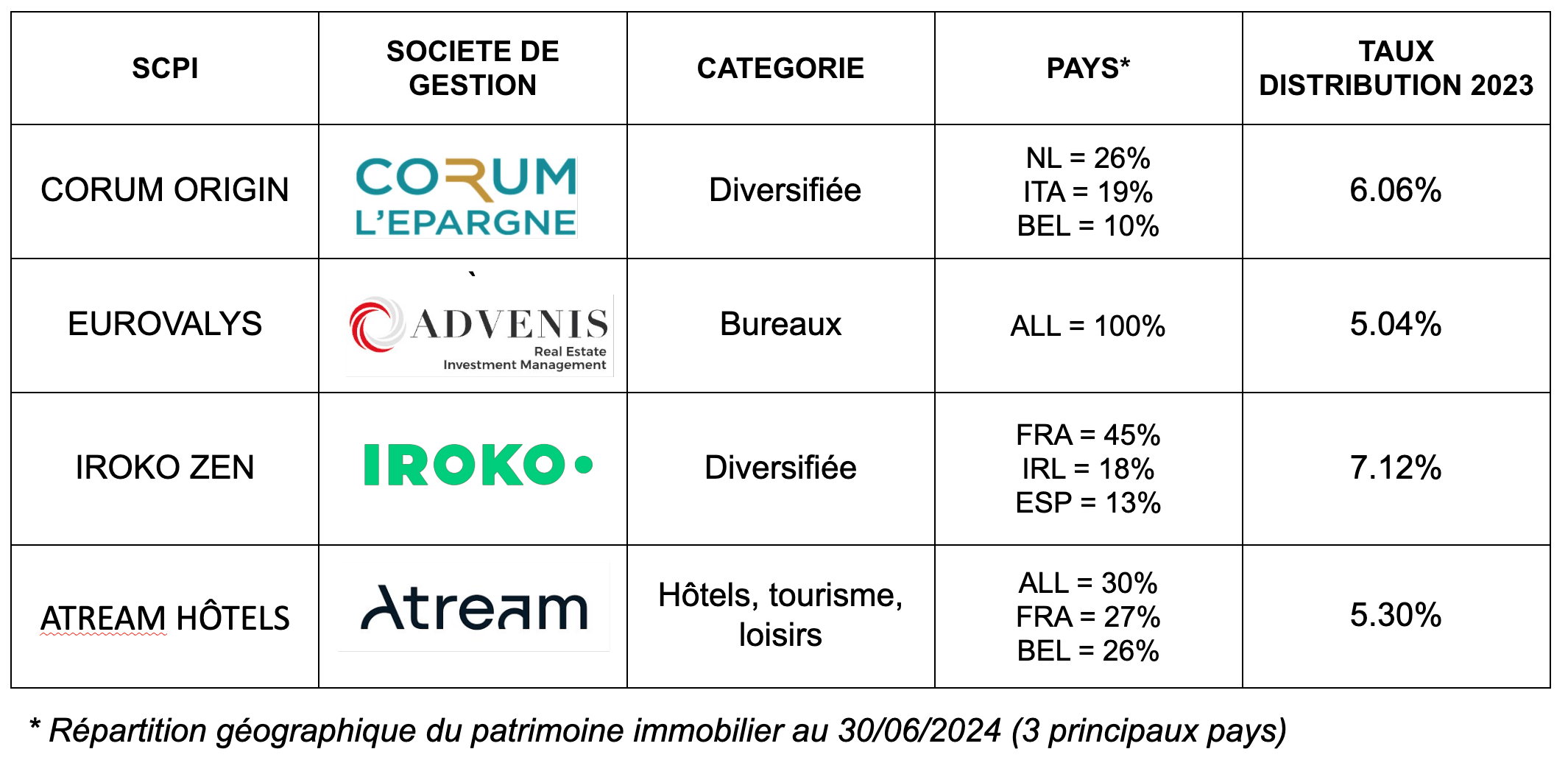

Les SCPI Européennes

Les SCPI européennes détiennent la majorité de leurs actifs hors de France dans un ou plusieurs pays. Le caractère “européen” provient du pays de localisation des biens immobiliers. Au même titre que les SCPI françaises, les SCPI européennes restent un véhicule d'investissement de droit français.

Historiquement, les SCPI investissaient quasi exclusivement en France. Rares étaient celles qui franchissaient les frontières hexagonales. Depuis 10 ans, la donne a changé, elles se sont internationalisées en investissant massivement à l’étranger, essentiellement en zone euro (Allemagne, Belgique, Italie, Pays-Bas, Espagne, Irlande) mais aussi en dehors (Pologne et Royaume Uni).

Cette internationalisation bénéficie aux investisseurs qui accèdent ainsi à de nouveaux marchés, améliorent leur diversification géographique et peuvent bénéficier d’une fiscalité plus légère (ex: exonération des prélèvements sociaux). Elle entraîne aussi de nouveaux risques (ex: risque de change pour les investissements en dehors de la zone euro).

Vous trouverez ci-dessous quelques exemples :

Les SCPI à capital fixe et les SCPI à capital variable

Le rendement, la typologie d’actif ou encore la localisation des biens sont souvent évoqués parmi les critères d’investissements à prendre en considération avant de souscrire. On parle moins souvent des différentes formes de capital : fixe ou variable. Il est pourtant primordial de bien comprendre ces deux notions juridiques qui impactent directement les modalités d’achat/revente des parts.

La majeure partie des SCPI sont à capital variable, ce qui est plutôt à privilégier pour débuter du fait d’une meilleure liquidité des parts et d’une moindre volatilité des prix.

Les SCPI à capital variable

Les SCPI à Capital Variable permettent aux investisseurs d’acheter et de revendre leurs parts à tout moment (la liquidité n’est cependant pas immédiate et garantie) Et ce tant que le montant plafond du capital prévu dans les statuts n’est pas atteint. On parle de “fonds ouverts”.

Les prix d’achat et de vente sont connus à l’avance et fixés par la société de gestion. Ces prix sont essentiellement fonction de la valorisation du patrimoine immobilier de la SCPI. Ce système de prix unique rend impossible la spéculation et simplifie l'exécution des ordres d'achat et de vente.

Les SCPI à Capital Variable sont globalement d’une taille plus grande que les SCPI à Capital Fixe, ce qui assure une meilleure liquidité et mutualisation des risques. Elles jouissent par ailleurs d’une meilleure visibilité du fait de leur ouverture en continu, ce qui participe à leur liquidité.

Les SCPI à capital fixe

Les SCPI à Capital Fixe ferment leurs souscriptions en dehors d’éventuelles périodes d’augmentation de capital. Les modalités des augmentations de capital (montant, durée) sont établies par la société de gestion en fonction d’un plan d’investissement précis et soumises au vote des associés en AG.

Cette démarche favorise l’adéquation entre la collecte et les investissements. Hors période d’augmentation de capital, l’investisseur devra se tourner vers le marché secondaire pour acquérir des parts.

La revente des parts de SCPI à Capital Fixe s’effectue sur le marché secondaire selon une périodicité fixée par la société de gestion (bimensuelle ou mensuelle). La société de gestion tient un carnet d’ordre où sont enregistrées les demandes d’achat et de vente.

Le prix d'exécution retenu sera fonction de l’offre et de la demande (comme en bourse). Ce qui implique une volatilité des prix possiblement plus élevée, avec des prix qui peuvent par moment s’écarter de la valorisation des actifs immobiliers de la SCPI.

Quels sont les avantages de la SCPI ?

Une diversification dans des actifs immobiliers peu accessibles aux particuliers

Investir en SCPI permet d'accéder à un portefeuille diversifié d'actifs immobiliers souvent inaccessibles aux particuliers. En mutualisant les fonds des investisseurs, elles peuvent acquérir des biens d'envergure, comme des bureaux spacieux, des centres commerciaux ou des établissements de santé, qui nécessitent des montants d'investissement élevés, souvent inaccessibles pour un investisseur individuel seul.

Cette diversification réduit les risques liés à un investissement unique et offre une exposition à différents secteurs du marché immobilier.

Un investissement 100 % passif : géré par la société de gestion

L'un des principaux avantages des SCPI est la possibilité d'investir dans l'immobilier sans avoir à gérer les contraintes liées à la propriété directe. La société de gestion s'occupe de toutes les démarches administratives, de la recherche de locataires à la maintenance des biens.

Cela permet aux investisseurs de percevoir des revenus locatifs réguliers sans les tracas de la gestion locative, ce qui est particulièrement attractif pour ceux qui manquent de temps ou de compétences spécifiques.

Un investissement disponible via son assurance-vie

Les SCPI peuvent être intégrées dans un contrat d'assurance-vie. Elle offre une fiscalité avantageuse et une meilleure liquidité car elle est garantie par l'assureur. Il est donc plus facile de récupérer votre investissement.

Aussi, cette option permet de :

- Bénéficier des avantages de l'assurance-vie, tels que l'exonération d'impôts sur les plus-values après huit ans ;

- Profiter du rendement potentiel de l'immobilier ;

- Faciliter la transmission du patrimoine en cas de succession.

Cependant, le choix de SCPI est plus limité que si vous passez par de l’achat direct. De plus, les rendements peuvent être moindre car certains assureurs de reversent pas la totalité des loyers (parfois 85 % seulement).

Pour en savoir plus, je vous invite à lire mon article sur les SCPI en assurance-vie.

L’utilisation de l’effet de levier

Investir en SCPI à crédit est une stratégie qui permet de tirer parti de l'effet de levier financier. En empruntant pour acquérir des parts, vous pouvez augmenter votre capacité d'investissement sans mobiliser tout son capital.

Les revenus locatifs perçus rembourseront une part significative du prêt, mais vous devrez tout de même ajouter de l’argent chaque mois. Un autre point intéressant est que les intérêts du prêt sont déductibles fiscalement, ce qui optimise ainsi le rendement global de l'opération.

Attention toutefois, cela reste risqué et je considère cette stratégie comme non adaptée aux investisseurs débutants. Nous avons vu certaines SCPI dévisser de 5 à 40 % sur 2 ans !

Une multitude de façon d’investir en SCPI

La SCPI est un instrument financier, mais il est possible d’investir de différente manière pour optimiser sa fiscalité ou plus simplement répondre à son propre besoin :

- En pleine propriété ;

- En nue-propriété ;

- En usufruit ;

- En société (pleine propriété, nue-propriété ou usufruit possible également) ;

- En assurance-vie ;

- En PER.

Cela permet de répondre à différent objectif patrimoniaux.

Quels sont les inconvénients de la SCPI ?

Des frais élevés

Les SCPI sont associées à des frais d'entrée et de gestion qui peuvent impacter significativement le rendement net de l'investissement. Les frais de souscription, souvent compris entre 8 % et 12%, réduisent le montant effectivement investi dans l'immobilier.

De plus, les SCPI se rémunèrent également sur un pourcentage des loyers, généralement de 10 à 15 %.

Il existe aujourd’hui des SCPI sans frais d’entrée qui permettent d’aligner un peu plus les intérêts, mais dans ce cas les SCPI ont des frais de gestions plus élevés. Ces mêmes SCPI ont également d’autres frais un peu moins lisibles (sur l’achat ou la vente des biens, les travaux, etc.) !

Un investissement très long terme

Les SCPI sont des placements à envisager sur le très long terme, généralement sur une période minimale de 10 ans. Cette durée permet d'amortir les frais initiaux et de bénéficier pleinement des revenus locatifs et de la valorisation potentielle des parts.

Vous devez donc être prêts à immobiliser votre capital pendant une période prolongée, ce qui peut ne pas convenir si vous recherchez des placements plus liquides ou à court terme.

Une liquidité faible

Contrairement aux actions cotées en bourse, les parts de SCPI ne bénéficient pas d'un marché secondaire très actif. La revente des parts peut donc être moins aisée, avec des délais qui peuvent s'allonger en fonction de l'offre et de la demande.

En cas de besoin urgent de liquidités, il peut être difficile de récupérer rapidement son capital investi, ce qui représente un risque à considérer avant d'investir. Cette faiblesse est toutefois « annulée » si vous passez par l’achat de SCPI via votre assurance-vie.

Une fiscalité lourde et complexe en achat direct

L'investissement direct en SCPI est soumis à une fiscalité qui peut être lourde et complexe.

Les revenus locatifs sont imposés au titre des revenus fonciers :

- Soumis à l'impôt sur le revenu selon votre tranche marginale d'imposition ;

- Auxquels s'ajoutent les prélèvements sociaux de 17,2% ;

- De plus, la fiscalité des plus-values en cas de revente des parts peut également être élevée.

Tous les détails dans l’article dédié à la fiscalité des SCPI.

Quels sont les risques de la SCPI ?

Le risque de perte en capital

Comme tout investissement, les SCPI ne garantissent pas la préservation du capital investi. La valeur des parts peut fluctuer en fonction de l'évolution du marché immobilier et de la qualité de la gestion des actifs par la société de gestion.

Le risque de liquidité

La liquidité des parts de SCPI est limitée. Il peut être difficile de vendre rapidement ses parts, surtout en période de tension sur le marché immobilier ou financier.

Le risque de baisse des dividendes distribués

Les dividendes distribués par les SCPI dépendent principalement des loyers perçus des locataires. Plusieurs facteurs peuvent affecter ces revenus, notamment :

- La vacance locative ;

- Les défauts de paiement ;

- La baisse des loyers du marché ;

- Un contexte économique défavorable .

Tous ces éléments peuvent diminuer les revenus locatifs et, par conséquent, réduire les dividendes reversés.

La fiscalité des SCPI

Les SCPI sont des véhicules fiscalement transparents. Vous êtes imposé comme si vous déteniez les biens immobiliers en direct, ce qui peut avoir des implications fiscales significatives.

La fiscalité varie en fonction du type de revenus perçus par la SCPI mais :

- Les revenus fonciers issus des loyers sont soumis à l'IR selon votre TMI + prélèvements sociaux ;

- Les revenus financiers sont généralement soumis au PFU à 30 % ;

- Les plus-values réalisées lors de la cession de biens immobiliers par la SCPI peuvent être imposées, avec des abattements possibles en fonction de la durée de détention.

Pour les personnes morales, la fiscalité des SCPI diffère sensiblement. Les entreprises qui investissent dans des SCPI sont soumises à l'impôt sur les sociétés, et les revenus perçus peuvent être traités différemment selon le régime fiscal de l'entité.

Étant donné la complexité de la fiscalité liée aux SCPI et les nombreuses variables à considérer, nous vous invitons à consulter notre article dédié.

Quelles sont les différentes modalités d’acquisition d'une SCPI ?

L’investissement en SCPI peut s’effectuer de différentes façons. Chaque option présentant des avantages et des inconvénients qu’il est primordial de bien appréhender, afin d’aligner votre décision d’investissement avec vos objectifs patrimoniaux.

Investir comptant

Investir comptant est la manière la plus simple d’investir. Ce peut être judicieux pour tester le produit avec un petit ticket.

Acheter comptant permettra à des investisseurs avec peu ou pas de capacité d’endettement de s’exposer à l’immobilier avec un ticket d’entrée modéré. L’achat comptant correspondra davantage à des investisseurs avec un faible TMI (0% ou 11%) à la recherche d’un complément de revenu régulier.

Avantages

- Rend l’immobilier accessible pour des investisseurs avec pas ou peu de capacité d’endettement

- Une capacité d’endettement préservée

Inconvénients

- Mobilisation de liquidité pour investir

- Une fiscalité lourde (IR au TMI + 17.2% de PS sur les revenus fonciers)

Investir à crédit

De nombreux avantages

Il est très rare de pouvoir investir à crédit dans des produits financiers. Avec la SCPI, c’est possible ! Les avantages sont multiples.

- Emprunter vous permettra de profiter de l’effet de levier du crédit ;

- Votre capacité d’achat augmentera, et vous serez davantage en mesure de vous constituer un portefeuille de SCPI mieux diversifié ;

- Vous conservez ainsi vos liquidités qui pourront être mobilisées si besoin ;

- Investir à crédit est aussi fiscalement avantageux puisque vous pourrez déduire de vos revenus fonciers les intérêts d’emprunts, ainsi que les autres frais de financements (frais de courtage, assurance emprunteur, frais de nantissement).

Des banques plus frileuses à financer des parts de SCPI que des crédits immobiliers classiques

Investir à crédit vous demandera un peu plus de travail, puisqu’il faudra négocier un accord de principe avec une banque avant de souscrire vos parts. Attention, certaines banques ne financent pas l’acquisition de SCPI à crédit. Et lorsqu’elles le font, c’est parfois avec des conditions restrictives (investir dans leur SCPI maison, éviter certaines SCPI qu’elles jugent plus risquées).

Bien qu’il s’agisse de crédit immobilier, ne vous attendez pas à avoir les mêmes taux que pour le financement de votre résidence principale (RP). Un crédit immobilier pour des SCPI vous coûtera environ +0,5% à +1% de plus en taux d’intérêt q’un crédit immobilier pour votre résidence principale.

Un effort d’épargne mensuel à prévoir

Les crédits utilisés sont le plus souvent amortissables, c’est-à-dire que vous rembourserez à la fois les intérêts et le montant emprunté. Dans ce cas, les dividendes perçus ne couvriront pas totalement les échéances de prêts, il faudra prévoir un effort d’épargne mensuel. Leur durée s’étale généralement de 10 à 20 ans (25 ans est possible, mais beaucoup plus difficilement).

Attention, un crédit pour investir en SCPI affectera votre capacité d’emprunt futur si vous avez encore des projets immobiliers (RP par exemple).

Bien appréhender le délai de jouissance

Point à bien appréhender avant d’investir à crédit, le délai de jouissance. Ce dernier nécessitera peut-être la mise en place d’un différé de remboursement de quelques mois pour faire coïncider mensualités et dividendes.

Possibilité de recourir au crédit à la consommation

Les crédits octroyés sont en grande majorité des crédits immobiliers. Il est possible toutefois de recourir à des crédits à la consommation pour financer vos parts. L’obtention de votre crédit sera plus simple et plus rapide.

Plusieurs points d’attention cependant :

- C'est un placement long terme (durée recommandée 10 ans au minimum). La durée maximale d’un crédit à la consommation est de 7 ans généralement. Il me semble peu pertinent de financer un projet long terme / très long terme avec un crédit court terme / moyen terme ;

- Vous serez limités dans les montants ;

- Les crédits à la consommation vous permettront également de déduire fiscalement les intérêts d’emprunts, mais il faudra que vous justifiiez que votre crédit a servi au financement de parts de SCPI.

Avantages

- Effet de levier du crédit qui permettra d’augmenter la capacité d’achat

- Un portefeuille mieux diversifié grâce à une capacité d’achat plus importante

- Préservation de liquidité pour épargne de précaution ou autre projet

- Fiscalement avantageux avec la déductibilité possible des intérêts d’emprunts, ainsi que des frais de financements

Inconvénients

- Diminution de votre capacité d’endettement

- Obtention d’un crédit auprès d’une banque

- Déclaration plus complexe

- Un effort d’épargne mensuel à prévoir

SCPI : Investir via un contrat d’assurance-vie (AV) ou un PER

Vous pouvez également investir indirectement en achetant vos SCPI au travers de contrats d’assurance-vie (AV) ou de PER. Regardons quels sont les avantages et inconvénients à utiliser ces supports.

Nouvelle tendance à noter, certaines sociétés de gestion commencent à s’affranchir des assureurs et lancent leur propre contrat d’assurance-vie avec leurs SCPI maison, comme Corum LIFE.

Avantages

- La liquidité de vos parts est garantie par l’assureur, revente facilitée

- Vous pouvez bénéficier parfois d’une décote sur le prix d’achat des parts

- Le délai de jouissance est souvent plus court (1 mois maximum)

- Il n’y a aucun minimum de parts requis lors du 1er investissement

Inconvénients

- Financement à crédit et démembrement impossibles

- Vous ne toucherez généralement pas 100% des dividendes que vous étiez censé recevoir, l’assureur gardant usuellement 15%

- Vous ne bénéficierez pas nécessairement des revalorisations du prix de la part

- Vous ne bénéficiez d’aucun droit de vote

- Le choix est limité aux SCPI disponibles chez votre assureur

SCPI : investir en démembrement

Acquérir une part de SCPI vous confère un droit de propriété (vous détenez une fraction du parc immobilier) et un droit de percevoir des revenus (vous recevez des dividendes trimestriellement). Vous pouvez acheter ces 2 droits (pleine-propriété) ou bien opter uniquement pour la propriété (nue-propriété) ou les revenus (usufruit). Regardons quels sont les avantages et inconvénients à devenir nue-propriétaire et usufruitier.

Nue-propriétaire

La nue-propriété (NP) conviendra surtout aux investisseurs n’ayant pas besoin de revenu immédiatement et avec un TMI supérieure ou égale à 30%.

Elle conviendra bien par exemple à un investisseur n’ayant pas besoin de revenu complémentaire et cherchant à préparer un projet spécifique (retraite, étude des enfants, …).

En faisant coïncider la fin du démembrement avec le début de sa retraite par exemple, un investisseur récupérera la pleine propriété de parts de SCPI achetées à prix décotés qui commenceront à générer davantage de dividendes au moment où sa tranche marginale d’imposition diminuera.

La NP peut également être un outil de transmission de patrimoine. Des parents à la retraite peuvent donner la nue-propriété de leurs parts de SCPI à leur enfant et ne garder que l’usufruit (avec une clause de réversion au conjoint survivant par exemple), ce qui réduira la base taxable au moment de la succession.

Autre exemple, des enfants cherchant à valoriser un capital et avec un TMI élevé pourront acquérir la NP de part de SCPI et donner l’usufruit à des parents ayant besoin de complément de revenu à leur retraite.

Avantages

- Vous bénéficiez d’une décote sur le prix d’achat (entre 15% à 45%)

- La décote n’est pas considérée comme une plus-value immobilière (non imposable)

- Aucun impôt à payer pendant le démembrement, vous ne touchez aucun revenu

- La nue-propriété n'est pas assujettie à l’Impôt sur la Fortune Immobilière (IFI)

- Financement possible à crédit, mais beaucoup plus difficile à obtenir

Inconvénients

- Aucun revenu pendant la durée du démembrement (entre 3 à 20 ans)

- Une liquidité plus faible car le marché des parts en NP est plus petit

- Non déductibilité des intérêts d’emprunt , vous ne pourrez pas déduire vos intérêts d’emprunts

Usufruitier

L’acquisition de parts de SCPI en usufruit peut convenir à plusieurs profils d’investisseurs :

- Une société soumise à l’IS disposant de liquidités et cherchant à dynamiser sa trésorerie. Eh oui, l’investissement en SCPI est également possible pour les personnes morales. La société pourra même amortir son investissement en parts de SCPI en usufruit sur la durée du démembrement, ce qui peut permettre de dégager un rendement après IS bonifié. Un article traitera de ce sujet ;

- Un investisseur faiblement imposé (TMI à 0 ou 11%) souhaitant bénéficier d’un complément de revenu avec un apport minime ;

- Un investisseur avec un fort déficit foncier de manière récurrente pourra investir dans de l’usufruit de SCPI afin de générer des revenus fonciers qui échapperont à l’imposition (absorption par les réserves de déficit foncier cumulées).

Avantages

- Vous touchez 100% des loyers avec un apport minime (entre 15% à 45%)

- Vous n’êtes pas exposé au risque de dévaluation du parc immobilier, risque porté par le nue-propriétaire

Inconvénients

- Une liquidité plus faible car le marché des parts en UF est plus petit

- Investissement à crédit ne peut se faire via un crédit immobilier

Clés de répartition

Les clés de répartition sont les tableaux fournis par les sociétés de gestion présentant le prix d’achat des parts de SCPI en NP et UF en fonction de la durée du démembrement. Le prix d’achat est exprimé en % du prix d’achat (Prix de Souscription) en pleine propriété.

Vous trouverez ci-dessous les clés de répartition de la SCPI PFO2 à titre illustratif :

Ainsi, en démembrement sur 15 ans, vous achèterez une part PFO2 :

- En nue-propriété à 60% de sa valeur, soit 196 EUR (Prix de Souscription) x 60% = 117.6 EUR ;

- En usufruit à 40% de sa valeur, soit 196 EUR x 40% = 78.4 EUR.

Investir via une SCI à l’IS

Outre la fiscalité que nous avons vu plus haut investir en SCI à l’IS présente d’autres avantages, mais aussi quelques inconvénients. Recourir à des SCI à l’IS est particulièrement intéressant pour des personnes fortement fiscalisées (TMI supérieur ou égal à 30%) ayant une vision très long terme ou un objectif de transmission de patrimoine.

Avantages

- Une fiscalité à taux réduit, avec une imposition à l'IS à 15% (si bénéfice < 38 120 EUR) ou 25% (si bénéfice > 38 120 EUR)

- Un recours possible au crédit pour financer l’acquisition des parts de SCI

- Une capacité d’investissement et d’emprunt potentiellement plus importante avec plusieurs associés impliqués dans la SCI

- La SCI est un outil de transmission patrimoniale

Inconvénients

- Une fiscalité plus lourde sur les plus-values de cessions avec l’absence d’abattement par années de détention

- Des coûts supplémentaires avec frais de constitution et de fonctionnement de la société

- Non déductibilité des intérêts d’emprunts sur les revenus personnels des associés de la SCI

- Impossibilité de faire remonter des déficits au niveau des associés personnes physiques

Quels sont les différents types de frais des SCPI ?

Les frais font partie des critères à examiner de près avant d’investir.

On distingue plusieurs types de frais dans une SCPI :

- Frais de souscription (ou commission de souscription) ;

- Frais de gestion (ou commission de gestion) ;

- Frais de cession (ou commission de cession) ;

- Commission d’arbitrage sur actifs immobiliers ;

- Commission de suivi et de pilotage des travaux.

Les frais de souscription en SCPI

Les frais de souscription ou commission de souscription servent à couvrir essentiellement les frais de distribution (conseiller en gestion de patrimoine, plateformes internets, frais administratifs d’animation du réseau de distribution) ainsi que les frais de recherches de biens immobiliers.

Ces frais s’établissent usuellement entre 7% à 12% du prix de la part. Certaines SCPI (Néo, Iroko Zen ou Remake Live) proposent même des frais de souscription à 0%. En contrepartie, vous supporterez des frais de gestion plus élevés ainsi que des frais de sortie si vous ne détenez pas vos parts assez longtemps. Les distributeurs de SCPI (CGP, courtier physique ou en ligne) perçoivent environ 4 à 5% des frais de souscription sous forme de rétrocessions.

Certaines plateformes vous rétrocèdent une partie de ces frais de souscription. Tout comme le fait Louve Invest ou Epargnoo qui offrent des avantages financiers sous forme de cashback ou de bonus :

- Louve Invest : Cashback de 3 % sur les investissements et un bonus de 25 € lors du premier achat en cliquant sur ce lien ;

- Epargnoo : Cashback de 3 à 4 % et 100 € de bonus supplémentaire avec le code parrainage IF100 .

Les SCPI avec 0 % de frais souscription, intéressant ?

Pas forcément, les frais de gestion y sont plus élevés, par conséquent, il y a un nombre d’années pivot au-delà duquel les frais de gestion annuels coûtent plus cher à l’investisseur que des frais de souscription. De plus, les commissions d’arbitrage et de pilotage de travaux sont plus élevées chez certaines “SCPI 0%“.

Les frais de gestion en SCPI

Les frais de gestion ou commission de gestion servent à rémunérer la société de gestion pour son rôle de gestionnaire du parc immobilier (acquisition / cession, entretien, travaux), gestionnaire locatif (recherche des locataires, collecte des loyers, redistributions des dividendes) et gestionnaire administratif financier (placement de la trésorerie, organisation des AG, communication financière).

Ces frais se montent généralement entre 8% à 12% du montant brut des loyers encaissés, parfois davantage dans le cas des SCPI sans frais de souscription (entre 14% à 18%).

Les dividendes que vous percevrez seront nets de frais de gestion.

Les frais de cession en SCPI

Les frais de cession ou commission de cession rémunèrent la société de gestion pour l’enregistrement des ventes de parts effectuées de gré à gré.

Ces frais s’élèvent de 3% à 5% du montant de la transaction et sont à la charge de l’acquéreur.

Les commissions d’arbitrage sur actifs immobiliers

Certaines SCPI prélèvent une commission sur la plus-value si la cession des actifs immobiliers a permis de dégager un bénéfice.

Les commissions de suivi et de pilotage des travaux

Si des travaux sont à réaliser dans les biens, certaines SCPI prélèvent une commission pour le suivi et le pilotage des travaux. Le montant de ce frais est généralement entre 1 et 5 % HT du montant global des travaux.

La revente : liquidité des parts de SCPI

Un investisseur avisé prendra en considération les modalités de sortie de son investissement, avant même d’avoir investi. En matière de SCPI, comment s’effectue la revente des parts ? Suis-je bloqué avec mes parts ? Nous allons nous pencher dans cette partie sur la liquidité des parts.

Une liquidité à nuancer

Un des avantages parfois mis en avant est la relative liquidité des SCPI. Effectivement, même si la durée recommandée de détention des parts est de 10 ans minimum, vous êtes libres de revendre vos parts à tout moment. La SCPI apparaît donc comme liquide au sens où vous n’êtes pas bloqués avec vos parts.

Dans les faits, la vente de parts s'effectue généralement avec un délai de 3 à 4 semaines entre le moment où vous adressez votre demande de retrait à la société de gestion et la réception des fonds.

Quelques nuances :

- La liquidité n’est pas garantie par la société de gestion, pour vendre il doit y avoir nécessairement un acheteur (une contrepartie) ;

- Dans le cadre d’un investissement via un contrat d’Assurance Vie (AV) ou un Plan Épargne Retraite (PER), la liquidité sera garantie par l’assureur ;

- La liquidité sera moins bonne avec une SCPI à Capital Fixe car les ventes s’effectuent uniquement sur le marché secondaire, 1 à 2 fois par mois ;

- La liquidité sera moins bonne dans le cadre d’un démembrement ;

- La liquidité sera moins bonne avec une SCPI fiscale car vous risquez de perdre l’avantage fiscal si vous cédez vos parts avant la fin de la durée recommandée 15 ans minimum ;

- En cas de période économique difficile, la liquidité peut se retrouver fortement ralentie du fait d’un nombre de vendeurs supérieur à un nombre d’acheteurs.

Mesures exceptionnelles en cas de blocages des ventes

Afin de fluidifier le marché des parts, les SCPI peuvent statutairement mettre en place à tout moment un fonds de remboursement des parts. Les modalités de ce fonds (durée, dotation) sont déterminées lors de l’AG annuelle. Les dotations de ce fonds proviendront uniquement de la cession de biens immobiliers ou de bénéfices affectés. Les liquidités alloués à ce fonds pourront servir uniquement aux remboursements des Associés.

Si les demandes de retrait non satisfaites dans un délai de 12 mois représentent au moins 10 % des parts émises, la société de gestion devra immédiatement informer l’AMF et convoquer une AG extraordinaire dans les deux mois. Elle devra proposer soit de diminuer le prix des parts, soit de procéder à des cessions de biens immobiliers.

Comment choisir une bonne SCPI ?

Quels sont les indicateurs à analyser ?

Lors de l'évaluation d'une SCPI, plusieurs indicateurs financiers et opérationnels sont essentiels pour apprécier sa performance et sa solidité.

-

Les indicateurs de performance locative et de revenus :

- Taux d’Occupation Financière (TOF) : le pourcentage des loyers effectivement perçus par rapport aux loyers qui seraient encaissés si l'ensemble du patrimoine était loué ;

- Weight Average Lease Break (WALB) : la durée moyenne restante des baux, pondérée par les loyers ;

-

Les indicateurs de réserves financières et de gestion :

- Report à Nouveau (RAN) : les réserves financières que la SCPI ;

- Provision pour Gros Entretiens (PGE) : les fonds mis de côté pour financer les travaux importants sur les immeubles ;

-

Les indicateurs de valorisation des parts :

- Valeur de souscription : le prix d'achat d'une part de SCPI ;

- Valeur de retrait : le montant que l'investisseur recevra en vendant ses parts ;

- Valeur de réalisation : la somme que la SCPI obtiendrait en vendant l'ensemble de son patrimoine ;

- Valeur de reconstitution : le coût qu'il faudrait engager pour reconstituer le patrimoine de la SCPI à l'identique ;

-

Les indicateurs d'endettement :

- Taux d’endettement : Cet indicateur mesure le niveau de dettes de la SCPI par rapport à la valeur de son patrimoine.

Pour une analyse plus détaillée de ces indicateurs, vous pouvez consulter notre article dédié aux critères pour choisir une bonne SCPI.

Comment interpréter ces données chiffrés ?

Comprendre les indicateurs est essentiel, mais savoir les interpréter pour prendre des décisions d'investissement éclairées l'est tout autant :

- Analysez les tendances sur plusieurs années ;

- Comparez avec des SCPI similaires pour situer sa performance sur le marché ;

- Considérez la date de création de la SCPI. Les SCPI récentes manquent d'historique pour évaluer leur résilience face aux cycles économiques ;

- Évaluez la concentration des locataires ;

- Combinez les taux de distribution et de revalorisation (TRI) ;

- Vérifiez enfin l'équilibre entre investissements et collecte.

Pour approfondir l'interprétation de ces indicateurs et leur impact sur votre stratégie d'investissement, nous vous invitons à lire notre article détaillé sur le sujet.

Où acheter des SCPI ?

Il existe plusieurs solutions. La première solution est de s’adresser directement à la société de gestion de la ou des SCPIs ciblées. Cette solution peut s’avérer gourmande en temps puisque vous devrez monter un dossier par société de gestion sollicitée.

Il existe des solutions pour vous faciliter la vie :

- Les conseillers en investissement financier (CIF) ou conseiller en gestion de patrimoine (CGP) ;

- Les courtiers en lignes.

Ces solutions permettent le plus souvent de profiter d’un catalogue de SCPI varié et assez large. Dans ce cas, vous n’aurez qu’à constituer un seul dossier auprès de votre CIF, CGP ou du courtier qui pourra être utilisé pour toutes les SCPI proposées.

Des courtiers, comme Louve Invest ou Epargnoo, propose de vous rendre une partie des commissions touchées sous forme de cashback :

- Louve Invest : 3 % de cashback sur vos investissements +25 € bonus en cliquant sur ce lien (même pour un achat de 187 €) ;

- Epargnoo : 3 à 4 % de cashback sur vos investissements + 100 € de bonus avec le code parrain IF100.

Conclusion sur le fonctionnement des SCPI

Vous l’aurez constaté, derrière une apparente simplicité, vous souscrivez et la société de gestion s’occupe de tout pour vous, l’investissement en SCPI recèle quelques subtilités qu’il est primordial de bien appréhender. Cet article vous aura permis d’acquérir ou de réviser les bases en matière de SCPI de manière pédagogique.

Comme évoqué un peu plus haut, un article dédié à la fiscalité des SCPI a été rédigé dans lequel nous expliquons le fonctionnement de cette fiscalité et comment l'optimiser.

Disclaimer

L’article ci-dessous a initialement été écrit par Alexis, un membre de la communauté présent depuis les débuts d’Investissements Faciles, et un investisseur expérimenté, notamment en SCPI. Je tiens à ajouter qu’il a été rémunéré par Investissements Faciles pour la rédaction de cet article et que je l’ai laissé totalement libre dans sa rédaction.

Cet article a été par la suite remis à jour et enrichi par nos soins. Il a été rédigé de manière totalement indépendante, sans intervention ou relecture de Louve Invest.

Cependant, Louve Invest et Investissements Faciles ont une collaboration commerciale. Cela nous permet de vous proposer 25 € pour votre 1er investissement + 3 % de cashback sur la plupart des SCPI.

Disclaimer de rigueur : quels sont les risques d'investir en SCPI ?

Ni Alexis ni moi ne sommes des Conseillers en Investissements Financiers (CIF), les informations présentées dans cet article sont le reflet de nos expériences et nos avis.

L'investissement en SCPI, même s'il est moins risqué que d'autres types de placement proposés sur Investissements Faciles, est soumis à des risques de pertes en capital. De plus, l'investissement en SCPI est un investissement à considérer pour le long voir très long terme, veuillez avoir cela en tête si vous décidez d'investir.

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d'une banque privée, il a décidé de partager son expérience d'investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d'investissements (assurances vie, CTO, PEA …).

Bonjour,

J’ai besoin de conseils ! J’ai investi dans une SCPI qui s’avère être un mauvais choix, et je galère à m’en débarrasser. Connaissez-vous des sites pour la revendre directement (genre de gré à gré) ? J’ai vu des personnes essayé sur Le Bon Coin et et j’ai trouvé ce site https://www.vendezvotrescpi.fr , mais si vous avez d’autres suggestions, je suis preneur !

Merci d’avance pour votre aide !

Hello Hervé,

Il faut demandé directement à la société de gestion de la SCPI qui organise un marché secondaire. Le délai de vente dépendra de la demande donc cela peut être quelques semaines ou quelques mois.

Je t’avoue ne pas connaitre les solutions de gré à gré en SCPI.

Bonne journée,

Alexandre pour Investissements Faciles

Merci pour cet article très complet et didactique, un sacré boulot qui m’a permis d’y voir plus clair sur les SCPI, bravo à Alexis !

Merci pour ton retour, excellent travail d’Alexis effectivement !

Merci boulot monstre !!!!

Merci Mark !

Bonjour

J’ai voulu mettre 5 étoiles mais je n’ai pas pu. Est-ce un souci avec le site ou mon téléphone… ?

J’ai trouvé cet article vraiment super ! Simple dans l’écriture malgré un sujet technique. Digeste à lire grâce à une structure intelligente des paragraphes.

Et surtout… On y apprend plein de choses simples mais tellement peu connues.

Je suis de temps en temps la chaîne YouTube Investissements faciles. Si les articles sont aussi intéressant que les vidéos alors je m’y mettrai régulièrement aussi.

Continuez, à votre niveau, vous faites avancer le monde.

Hello Hervé,

Je viens d’essayer et je n’ai pas de soucis en cliquant sur 5 étoiles, aucune soucis.

Les articles vont un peu plus loin que les vidéos en général.

Bien à toi,

Alexandre

Bonjour !

Bravo à Alexis pour cet article extrêmement détaillé, ça fait plaisir d’avoir autant d’informations au même endroit. Je le garde en réserve, car je ne suis pas expert en SCPI mais je trouve cela super intéressant.

Joyeux Noël 🙂