Le PEA est la meilleure niche fiscale pour commencer à investir en bourse ! Dans cet article, je vais vous présenter ce qu’est le Plan d'Épargne en Actions, sa fiscalité, ses avantages et limitations, ainsi que le PEA-PME et le PEA Jeunes. Je vais également vous donner les éléments pour sélectionner le meilleurs PEA pour vous en 2025, les critères pour bien le choisir, et je partagerai mon avis et mon comparatif des différentes options de courtiers disponibles.

Cet article vous donnera les éléments pour vous expliquer pourquoi vous devriez en ouvrir un dès aujourd’hui ! Il faut noter que nous avons ajouté les nouveaux et excellents PEA de Trade Republic et Interactive Brokers.

Qu’est-ce que le Plan d'Épargne en Actions ? Comment le choisir ?

Le PEA est une enveloppe d'investissement réglementée à destination des résidents fiscaux français. Elle vous permet d’investir en bourse et de bénéficier d'avantages fiscaux importants qui en font une des niches fiscales les plus intéressantes pour les investisseurs.

Il permet d’investir dans des actions d’entreprises européennes, des ETF éligibles au PEA, des sociétés non-cotées, des fonds d'investissements et des obligations, en crowdfunding via le PEA-PME.

L'avantage fiscale apparait après 5 ans de détention :

- Dans les 5 premières années de votre PEA, les retraits sont limités. Si vous décidez de retirer de l’argent dans cette période, votre PEA sera clôturé ;

- Après 5 ans de détention, vous bénéficiez d’une fiscalité avantageuse en payant seulement les prélèvements sociaux à 17,2 % sur les bénéfices réalisés lors d'un retrait ;

- Tant que vous n'effectuez pas de retrait, vous ne payez d'impôts.

On reparle plus en détail de la fiscalité à la fin de cet article.

Les règles de l'enveloppe PEA

Le PEA est soumis à différentes contraintes. Premièrement, vous devez être résident fiscal français et vous ne pouvez détenir qu'un seul PEA par personne majeure.

En plus de cela :

- Les dépôts sont limités à 150 000 € ;

- Vous ne pouvez investir que dans des sociétés européennes (cela peut être contourné via les ETF) ;

- Un seul PEA par personne majeure.

Quels sont les critères pour choisir son PEA ?

Pour choisir le meilleur PEA, plusieurs critères sont à prendre en compte :

- Les fonctionnalités proposées par le courtier ;

- Les frais appliqués (de compte, d’ordre, de garde, d’inactivité et de transaction) ;

- La qualité du service client ;

- Les avis utilisateurs.

Même si votre choix dépend de critères techniques , le PEA que vous choisirez doit avant tout répondre à vos besoins spécifiques (montant investi, type d’actifs acheté). Par exemple, le choix ne sera pas le même que vous réalisiez des ordres à 300 € en moyenne ou 3 000 € ou encore si vous souhaitez investir dans des titres non cotés.

C’est LE point à prendre en compte lors de votre sélection !

Quel est le meilleur PEA en 2025 ?

Le meilleur PEA de 2025 est le nouveau PEA de Interactive Brokers. Il propose des tarifs agressifs, notamment pour les portefeuilles importants, avec une très large sélection d'actifs et de fonds achetables.

Cependant, il y a quelques limites :

- Ce dernier ne propose pas de PEA-PME ;

- Et il est impossible d'inscrire des titres non cotés.

L'une des stratégies possible est d'ouvrir votre PEA chez Interactive Brokers, et d'ouvrir un PEA-PME chez un courtier plus adapté, en fonction de vos besoins.

Une nouvelle fois, le meilleur PEA est avant tout celui qui réponds à votre besoin. Interactive Brokers ne répondra pas aux besoins de tout le monde. C'est pourquoi je vous invite à aller plus loin dans ce comparatif des meilleurs PEA !

J'en profite pour vous partager mon avis détaillé sur Interactive Brokers.

Le meilleur PEA-PME de 2025

De mon point de vue, le meilleur PEA-PME, dépendra de votre usage principal :

- Est-ce pour faire du non-coté (crowdfunding, private equity) ?

- Vous souhaitez n'achetez que des titres cotés ?

Selon le cas, ma réponse sera différente !

Si vous achetez uniquement des titrés financiers cotés, les meilleurs PEA-PME sera Saxo Bank grâce à son offre relativement large de titres et ses frais relativement faibles. Si vous souhaitez acheter des titres non-cotés (crowdfunding ou private equity), c'est la qualité et la réactivité du service client qui est important. Ainsi, tournez-vous plutôt vers Fortuneo.

Pour recevoir le comparatif complet (plus de 30 critères), je vous invite à vous inscrire dans le formulaire suivant, vous le recevrez par email :

Mon classement des meilleurs PEA de 2025

Voici mon classement des meilleurs courtiers pour votre PEA. Chaque plateforme présente des avantages et des inconvénients spécifiques, et le choix final dépendra surtout de vos besoins particuliers et de votre niveau d'investissement.

| Courtier | Point fort | Point faible | Public visé | Note globale |

| Interactive Brokers | Coût très faible des transactions pour les ordres > 500 € Coût des ordres européens |

Pas de titre non coté ou nominatif administré PEA seulement |

Gros portefeuille (> 20 K€) pour action et ETF | 4,38 |

| Fortuneo | Coût faible des transactions pour les ordres < 300 € 1 Ordre < 500 € gratuit |

Coût élevé des transactions pour les ordres > 1 000 € | Bon intermédiaire pour les petits portefeuilles, équilibrant qualité de service et frais | 4.32 |

| Saxo Bank | Coût faible des transactions pour les ordres > 1 500 € Coût des ordres européens |

Pas de titres non cotés | Gros portefeuilles (> 50 K€) pour les actions et ETF | 4.3 |

| BforBank | Support Titres non cotés |

Coût des transactions | Très intéressant pour le PEA-PME (titres non cotés) grâce à la réactivité de l'équipe sur le sujet | 4.26 |

| Trade Republic | Application simple orientée débutant Fonctionnalités suffisantes |

Utilisation du “marché” LSX Pas de titre non coté |

Investisseur débutant ou confirmé cherchant la simplicité |

4.16 |

| BoursoBank | Sélection d'ETF à ordre gratuit | Transactions chères Support quasi inexistant |

Débutants ayant déjà un compte chez BoursoBank | 4.14 |

| Shares | Application simple orientée débutant Support réactif |

Utilisation de “”marché”” non-public Pas de titre non coté ou nominatif administré |

Investisseur débutant ou confirmé cherchant la simplicité, attention aux frais pour les gros portefeuilles |

4,02 |

| Bourse Direct | Coût faible des transactions sur instruments français | Frais d'inscription au nominatif élevés Support limité |

Très bien pour actions et ETF, toutes tailles de portefeuilles. Service client en difficulté pour questions complexes (titres non cotés) | 3.96 |

| Easy Bourse | Ordres étrangers relativement compétitifs Frais de non coté plafonnés |

4 tarifications différentes Support très limité |

Investisseurs réguliers sur des titres non cotés supérieurs à 5 000 € le ticket | 3.74 |

| Crédit Agricole | Avoir un interlocuteur “physique” | Frais de garde Prix de transaction élevé |

Vous avez un très bon contact avec votre banque physique. | 3.14 |

Il existe 6 très bon PEA, de Interactive Brokers à BoursoBank, chacun ont de grandes qualités. Pour les départager, je vous invite à réfléchir sur l'usage de votre PEA pour savoir lequel sera le plus adapté à votre situation et vos besoins. Shares et Bourse Direct sont deux alternatives intéressantes également mais avec certains petits défauts, cependant si vous y avez vos habitudes, je ne pense pas qu'un changement soit nécessaire.

Bon à savoir : malheureusement le PEA-PME de Bforbank est actuellement fermé à la souscription pour les nouveaux clients.

L'évaluation de ces courtiers repose sur quatre sous-notes :

- Les fonctionnalités ;

- Les frais de compte ;

- Les frais d'ordres ;

- Et la qualité du service client.

Mon classement des meilleurs PEA 2025 en vidéo

Pour avoir une vue d'ensemble plus détaillée sur les meilleurs PEA, j'ai réalisé une vidéo complète sur le sujet. Dans celle-ci, je passe en revue chaque courtier en détail, en expliquant les avantages et inconvénients spécifiques de chacun.

Notez cependant que les informations de cette vidéo ne sont pas actualisées comme cet article. Elles sont valables à date de la publication de la vidéo (mars 2025).

Les fonctionnalités proposées par le courtier PEA

Les fonctionnalités proposées sont quasiment toutes les mêmes car elles sont encadrées par la législation du PEA. Il y a donc peu de différence entre les courtiers en termes de fonctionnalités de base.

Comme elles sont relativement similaires, voici un exemple des fonctionnalités que vous pouvez attendre de ces meilleurs courtiers pour PEA :

| Types de PEA | Types d'ordres disponibles | Fonctionnalités supplémentaires |

| PEA PEA-PME PEA Jeune |

Marché Cours limité Seuil de déclenchement Plage de déclenchement À meilleur limite (Parfois ordre suiveur) |

Titres non cotés Inscription au nominatif Ordres programmés |

Voici un tableau récapitulatif des notes des courtiers selon leurs fonctionnalités offertes :

| Courtier | Note des fonctionnalités |

| Fortuneo | 5 |

| Bourse Direct | 4.5 |

| BoursoBank | 4.5 |

| BforBank | 4.5 |

| Easy Bourse | 4.5 |

| Crédit Agricole | 4.5 |

| Saxo Bank | 4.0 |

| Trade Republic | 3.3 |

| Shares | 2.8 |

| Interactive Brokers | 2.5 |

Bourse Direct, BoursoBank, BForBank et Easy Bourse sont très complets et vous permettent d'ouvrir des PEA, PEA-PME et PEA Jeunes. Ils offrent de la diversité et de la flexibilité dans le types d'ordres disponibles, et la possibilité d'investir dans des titres non cotés.

Mentionnons également que Trade Republic, Saxo Bank et Interactive Brokers qui ne proposent pas de titres non cotés, ce qui peut être un critère décisif pour certains investisseurs. Tout comme Interactive Brokers, Trade Republic et Shares ne propose pas de PEA-PME, pour le moment.

Les frais du PEA

Les frais de compte

Ce sont les frais annuels pour la tenue du compte Plan d'Épargne en Actions. Ils incluent divers coûts associés à la gestion de votre PEA comme les frais de tenue de compte, les droits de garde, les frais d'inactivité et les frais de dépôt ou de sortie de fonds. J’ai aussi ajouté quelques frais spécifiques comme le frais de mise au nominatif administré

Voici un tableau des frais de compte pour ces différents courtiers PEA :

| Courtier | Frais d'inactivité | Droits de garde annuels | Frais de dépôt/sortie | Frais nominatif administré | Note des frais de compte |

| BforBank | 0 € | 0 € | 0 € | 0 € | 5 |

| Fortuneo | 0 € | 0 € | 0 € | 0 € | 5 |

| Interactive Brokers | 0€ | 0 € | 0 € | Pas de nominatif administré | 5 |

| Shares | 0€ | 0 € | 0 € | Pas de nominatif administré | 5 |

| BoursoBank | 0 € | 0 € | 0 € | 0 € | 5 |

| Trade Republic | 0 € | 0 € | 0 € | 2 € par ligne (action allemande) |

4.5 |

| Saxo Bank | 0 € | 0 € | 0 € | 10 € | 4 |

| Bourse Direct | 0 € | 0 € | 0 € | 18 € | 3,5 |

| Easy Bourse | 0 € | 0 € | 0 € | 18 € | 3,5 |

| Crédit Agricole | 0 € | 4,80 € par ligne + 0,30 % du montant global | 0 € | 0 € | 1 |

Aujourd'hui, de nombreux PEA offre la possibilité d'investir sans aucun frais de compte. Ils ne facturent aucun frais d'inactivité, de droits de garde annuels, de dépôt ou de sortie, ni de frais pour le nominatif administré.

Les frais d'ordres

Il s’agit ici des frais appliqués à chaque transaction d'achat ou de vente d'actions. Cela inclut les frais de courtage pour l'achat et la vente d'actions, ainsi que des frais supplémentaires pour les ordres sur des marchés étrangers ou pour des titres non cotés.

Voici un tableau extrait de mon document de synthèse pour vous donner un ordre d'idée :

| Type d'ordre | Interactive Brokers | Saxo Banque | BforBank | Trade Republic | Fortuneo | Bourse Direct | BoursoBank |

|

Ordre CAC 40 100 € |

0,50 € (Fixed) ou 0,50 € (Tiered) + frais de marché |

0,50 € | 0,50 € | 0,5 € + probable spread (0,1 %)* |

0,35 € (starter) 0,50 € (autres) |

0,50 € | 0,50 € (toutes offres) |

|

Ordre CAC 40 1000 € |

2 € (Fixed) ou 1,25 € (Tiered) + frais de marché |

2,00 € | 2,50 € | 1 € + probable spread (0,1 %) |

3,50 € (starter) 5,00 € (autres) |

1,99 € | 5,00 € (toutes offres) |

|

Ordre CAC 40 5000 € |

3 € ou 4 € (Fixed) ou 2,50 € (Tiered) + frais de marché |

4,00 € | 10 € | 1 € + probable spread (0,1 %) |

17,50 € (starter) 7,50 € (progress) 9,50 € (trader) |

4,50 € | 25,00 € (Découverte 16,65 € (Trader) |

|

Ordre CAC 40 20000 € |

10 € (Fixed) ou 10 € (Tiered) + frais de marché |

16,00 € | 26 € | 1 € + probable spread (0,1 %) |

70 € (starter) 30 € (progress) 20 € (trader) |

18 € | 100,00 € (Découverte) 44,00 € (Trader) |

|

Ordre Xetra (All.) 100 € |

0,50 € (Fixed) ou 0,50 € (Tiered) |

0,50 € | 0,50 € | 1 € + probable spread (0,1 %) |

0,50 € | 0,50 € | 0,50 € |

|

Ordre Xetra (All.) 1000 € |

2 € (Fixed) ou 1,25 € (Tiered) + frais de marché |

3,00 € | 5,00 € | 1 € + probable spread (0,1 %) |

5,00 € | 5,00 € | 5,00 € |

|

Ordre Xetra (All.) 5000 € |

3 € ou 4 € (Fixed) ou 2,50 € (Tiered) + frais de marché |

4,00 € | 25,00 € | 1 € + probable spread (0,1 %) |

25,00 € | 15,00 € | 15,00 € |

|

Ordre Xetra (All.) 20000 € |

10 € (Fixed) ou 10 € (Tiered) + frais de marché |

16,00 € | 78,00 € | 1 € + probable spread (0,1 %) |

50,00 € | 30,00 € | 60,00 € |

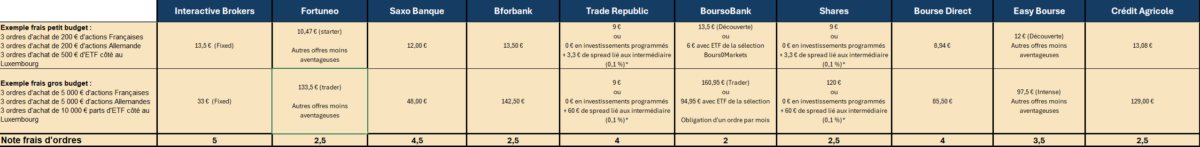

Prenons un exemple, également extrait de mon document de synthèse :

Si je vous résume cela en un tableau de note, les meilleurs PEA sur le critère des frais d'ordres sont :

| Courtier | Note des frais ordres |

| Interactive Brokers | 5 |

| Saxo Banque | 4.5 |

| Trade Republic | 4 |

| Bourse Direct | 4 |

| Easy Bourse | 3,5 |

| Fortuneo | 2,5 |

| BForBank | 2,5 |

| Crédit Agricole | 2,5 |

| BoursoBank | 2 |

Ici, c’est Interactive Brokers et Saxo Bank qui se démarquent nettement car les coûts associés aux ordres sont très compétitifs, notamment sur les ordres importants. Les frais d'ordre de Trade Republic et Shares peuvent être intéressant également, notamment en passant par les ordres programmés, il faut faire rappeler que l'utilisation d'un place privé (LSX) implique des décalage de prix d'environ 0,1 % (et plus sur les titres peu liquides).

Les tarifs de Bourse Direct sont intéressants pour les petits ordres et sur le Euronext, mais moins compétitifs lorsque l’on va sur des marchés étrangers. Sur les marchés étrangers (Allemand par exemple), Easy Bourse s’en tire plutôt bien, ainsi que sur les ordres non cotés supérieurs à 5 000 €.

BoursoBank, BforBank, Fortuneo et le Crédit Agricole présentent des frais plus élevés que la moyenne, en particulier pour les gros ordres, ce qui pourrait dissuader les plus gros investisseurs. Ils sont cependant plus intéressants pour les obligations non cotées.

Le service client aligné par le courtier PEA

D’expérience, si vous souhaitez réaliser certaines tâches (non coté, mise au nominatif), un service client réactif et compétent est ESSENTIEL. Il peut faire une grande différence, notamment en cas de dysfonctionnement technique ou pour obtenir des conseils sur la gestion de votre portefeuille.

La qualité du service client au sens où je l’entends inclut :

- La disponibilité ;

- La réactivité ;

- La qualité des réponses fournies.

Voici un tableau évaluant la qualité du service client des courtiers PEA sélectionnés :

| Courtier | Note client (Trustpilot) | Qualité service client | Commentaire | Note service |

| Shares | 3,8 (89 avis) | ⭐️⭐️⭐️ | Service client réactif | 4.8 |

| Interactive Brokers | 2,9 (3 039 avis) | ⭐️⭐️⭐️ | Service client réactif | 4.4 |

| Fortuneo | 3,9 (9 874 avis) | ⭐️⭐️ | Service client réactif | 4.3 |

| BforBank | 2,8 (1 344 avis) | ⭐️⭐️⭐️ | Très bon accompagnement | 4.3 |

| BoursoBank | 4,5 (31 694 avis) | ⭐️ | Très bon service bancaire | 4.2 |

| Saxo Bank | 3,7 (6 686 avis) | ⭐️⭐️ | Les solutions multi-produits sont avantagées | 4 |

| Trade Republic | 4,2 (25 634 avis) | ⭐️ | Service client lent | 4 |

| Bourse Direct | 2,6 (810 avis) | ⭐️⭐️ | Service client parfois lent | 2.8 |

| Crédit Agricole | 2,2 (3 339 avis) | ⭐️⭐️ | Service client standard | 2.7 |

| Easy Bourse | 2,3 (9 avis) | ⭐️ | Peu d'avis | 2.2 |

BforBank et Interactive Brokers se distinguent une fois encore. Le service client est le meilleur chez Shares grâce à une très grande réactivité, comme la plateforme est récente, il faudra surveiller que la qualité de service persiste. Interactive Brokers et BForBank viennent juste après.

Fortuneo et Sako Bank ont un service client relativement réactif, ce qui permet de réaliser des investissements en non coté sans difficulté.

Enfin, les services clients de Boursorama Banque, d'EasyBourse et de Trade Republic sont réputés difficiles à joindre et pas forcement efficace, ce qui pose un problème pour certaines actions, notamment celles liées aux titres non cotés ou le transfert de compte.

Analyse des meilleurs PEA de ma sélection

Interactive Brokers : le leader mondial des CTO qui s'attaque au PEA

Interactive Brokers est un courtier d'envergure internationale, il est particulièrement adapté aux investisseurs ayant de gros portefeuilles (>20 000 €) grâce à ses faibles frais sur les ordres supérieurs à 500 €.

Il faut avoir en tête qu'il ne sera pas possible d'acheter des titres non cotés est une point faible majeur, tout comme l'absence de PEA-PME. Cela peut être un frein pour si vous souhaitez diversifier votre portefeuille, par exemple avec du crowdfunding immobilier ou sur de petites sociétés.

Interactive Brokers est, pour moi, la solution la plus complète si vous souhaitez investir sur des actions ou ETF. Pour des opérations plus spécifiques (petite société, non-côté), il vous faudra vous tourner vers la seconde solution.

Fortuneo : un bon compromis frais/qualité

Fortuneo se classe second car il a un bon équilibre entre frais et qualité de service. Il est parfaitement adapté pour les petits portefeuilles, avec des frais faibles pour les ordres inférieurs à 300 € et un premier ordre inférieur à 500 € gratuit. Fortuneo offre toute la palette de fonctionnalités attendues d'un courtier PEA complet : PEA-PME, non-coté, nominatif administré.

Cependant, les frais peuvent rapidement augmenter avec la taille de vos ordres, ce qui la rend moins compétitive pour des portefeuilles plus importants, principalement pour les ordres supérieurs à 1 000 €.

Saxo Bank : le courtier des gros portefeuilles

Saxo Bank est particulièrement adapté aux investisseurs ayant de gros portefeuilles (>50 000 €) grâce à ses faibles frais sur les ordres supérieurs à 1 500 €. Si vous cherchez à investir en actions et ETF européens, Saxo Bank est un choix intéressant.

Cependant, l'absence de titres non cotés est une point faible majeur. Cela peut être un frein pour si vous souhaitez diversifier votre portefeuille, par exemple avec du crowdfunding immobilier.

BforBank : un très bon service client

BforBank est très bon pour l’investissement dans les titres non cotés via le PEA-PME. Son support client est de très bonne qualité, un point très important pour souscrire à ces titres Vous disposerez d’un accompagnement sérieux dans vos démarches.

En revanche, ces frais de transaction sont élevés. De plus, notons que l’ouverture de PEA-PME pour les nouveaux clients n'est pas disponible pour le moment.

Trade Republic : l'expérience investisseur la plus intuitive

Trade Republic offre une expérience investisseur fluide et intuitive au travers d'une application particulièrement bien travaillée. Cela permet aux investisseurs débutants, ou ceux recherchant un maximum de simplicité, de trouver un outil intéressant pour investir dans les grandes actions et ETF.

Il ne faut pas oublier que, même si Trade Republic affiche des prix d'ordre imbattables, ce courtier travaille avec une place de marché alternative (LSX) : il y aura de décalages de prix. Ces derniers seront faibles (0,1 % ou un peu moins) sur les plus grosses actions et ETF, mais les actifs moins liquides peuvent connaitre des décalages importants (> 1 %). De plus, le support n'est pas réputé pour être particulièrement bon.

BoursoBank : une sélection d’ETF à ordre gratuit

Si vous êtes déjà chez BoursoBank, cela peut valoir le coup de tester leur offre PEA. Il bénéficie d'excellents avis pour ses services de banque en ligne.

Son point fort est sa sélection d’ETF à ordre gratuit. Cependant, les frais de transaction sont élevés, et obtenir une réponse rapide et efficace à une question spécifique peut parfois relever du parcours du combattant.

Donc, si vous voulez vraiment tester, et que vous êtes déjà client chez eux, pourquoi pas. Sinon, il vaut mieux passer votre chemin.

Shares : Le nouveau courtier Français

Shares est un nouveau courtier; je me suis inscrit comme client et ai consulté le service client en posant des questions pointues, j'ai été surpris de recevoir une réponse pertinente et très rapide. C'est probablement le courtier en bourse qui m'a répondu le plus rapidement !

Shares a un modèle à la Trade Republic avec des ordres programmés à prix imbattable, puisqu'ils sont gratuits … sauf qu'ils travaillent avec des places de marchés alternatives : il y aura de décalages de prix. Ce dernier sera parfois inférieur à 0,1 %, parfois supérieur à 1 %. Cela dépend :

- De la liquidité de l'action, plus elle est liquide, plus l'écart sera faible;

- De l'heure d'exécution de l'ordre.

Bourse Direct : les frais les plus bas pour les petits ordres

Bourse Direct est un courtier particulièrement adapté pour les portefeuilles d’actions et d’ETF de toutes les tailles. Il offre les frais de transaction les plus bas du marché pour les ordres de petite taille, ainsi que sur les instruments français.

Le principal bémol reste la qualité de son service client, souvent critiquée pour sa réactivité et sa capacité à traiter des demandes complexes. On notera également que ses frais d’inscriptions au nominatif sont assez conséquents.

Easy Bourse : pour le non coté à gros montant

Easy Bourse est intéressant si vous souhaitez investir régulièrement sur des titres non cotés avec des gros montants, supérieurs à 5 000 € car ils plafonnent les frais de non coté à 50 €. Cependant, en dehors de cette niche, leur offre n'est pas très compétitive.

La suppression des frais d'inactivités leurs permets d'être plus compétitifs pour les investisseurs long terme qui réalise peu d'opérations. De plus, son support est très limité.

Crédit Agricole et banque traditionnelle : le non coté en PEA-PME ?

Les banques traditionnelles comme le Crédit Agricole ne sont pas du tout compétitives pour un Plan d'Épargne en Actions. Les frais de garde et les coûts de gestion sont très élevés, ce qui plombe vite la performance de votre portefeuille.

Le seul scénario dans lequel cette option peut devenir intéressante, c’est que vous ayez besoin d’un interlocuteur physique, et d’être vraiment très copain avec votre banquier afin d’obtenir des conditions préférentielles.

Cependant, certaines banques physiques peuvent quand même être pertinentes sur le non coté en PEA-PME, entre autres parce qu’elles proposent des offres et placements non disponibles sur les plateformes.

Avoir un interlocuteur physique peut aussi faciliter vos démarches administratives et la gestion de votre compte.

Pour avoir toutes les informations nécessaires pour choisir le meilleur courtier PEA, vous pouvez télécharger gratuitement le document récapitulatif en cliquant sur ce lien.

Quel est le meilleur PEA en gestion pilotée ?

Le PEA est une enveloppe d'investissement habituellement peu chargée en frais, grâce au fait que chacun gère son enveloppe directement en “gestion libre”. Cette gestion libre est facilitée par la présence d'ETF, puisque un seul ETF monde éligible surperformera, la majorité du temps, les gestions pilotée existantes.

Ceci dit, je pense aujourd'hui qu'un PEA en gestion pilotée commence à faire ses preuves : le PEA de Yomoni.

Même s'il affiche une sous-performance par rapport à un simple MSCI World, il reste sûrement le produit en gestion pilotée le plus performant du segment disponible sur le marché.

Alors, si vous tenez à déléguer votre PEA pour ne pas avoir à y penser, cela est probablement la meilleure solution.

En effet, les gestions pilotées impliquent une gestion humaine qui engendre des coûts supplémentaires, et qui viennent pénaliser la performance globale. La faiblesse des coûts habituels d'un PEA en gestion libre, la simplicité de gestion possible avec des ETF et les coûts supplémentaires engendrés par la gestion pilotée expliquent pourquoi l'offre de PEA en gestion pilotée est très faible.

Le PEA-PME

Le PEA-PME fonctionne de la même manière que le Plan d'Épargne en Actions, mais avec quelques différences spécifiques. Il permet d’investir dans des petites et moyennes entreprises.

Les entreprises éligibles au PEA-PME doivent :

- Compter moins de 5 000 salariés ;

- Et réaliser un chiffre d’affaires inférieur à 1,5 milliard d’euros.

Le PEA-PME est plafonné à 225 000 €, mais la somme de votre PEA et de votre PEA-PME ne doit pas dépasser ce montant. Par exemple, si vous avez déjà réalisé 100 000 € de dépôts sur votre PEA, vous ne pourrez pas dépasser de dépôt 125 000 € sur votre PEA-PME.

Il permet également d’investir dans les titres du financement participatif, par exemple au travers des obligations du crowdfunding, ce qui permet de profiter de la fiscalité du PEA dans vos investissements en crowdfunding immobilier et ENR (énergies renouvelables).

Le PEA Jeunes

Le PEA Jeunes s’adresse aux moins de 25 ans, toujours présents dans le foyer parental. Ce compte est limité à 20 000 €, mais son grand avantage est qu‘il se transforme automatiquement en PEA classique en conservant son ancienneté une fois que le titulaire atteint l'âge de 25 ans.

Le PEA Jeunes permet d’investir dans les mêmes types d’entreprises que le PEA classique, offrant ainsi la possibilité d'utiliser les mêmes stratégies d'investissement. De plus, le plafond du PEA Jeunes des enfants ne vient pas impacter le montant maximal du PEA des parents, ce qui permet de maximiser les avantages fiscaux familiaux.

Pourquoi choisir le PEA pour investir en bourse ?

Investir en bourse peut sembler complexe, mais le PEA offre une solution avantageuse et relativement simple pour les résidents fiscaux français. Pourquoi choisir le PEA pour vos investissements ? Voici les principales raisons (et limites).

Les avantages du PEA

Une fiscalité avantageuse après 5 ans de détention

L'un des gros points forts du Plan d'Épargne en Actions, c'est sa fiscalité ultra avantageuse après 5 ans.

Si vous gardez votre PEA pendant au moins 5 ans, les gains que vous réalisez ne sont plus soumis à l'impôt sur le revenu, juste aux prélèvements sociaux de 17,2 %. Cela vous permet de réinvestir vos gains sans être taxé à chaque mouvement, contrairement à un compte-titres ordinaire. En plus, vous pouvez cumuler un PEA classique et un PEA-PME pour diversifier vos investissements.

Bref, le PEA est un outil de choix pour optimiser vos placements en actions européennes.

Une fiscalité qui s’applique uniquement en cas de retrait

Contrairement à d'autres supports d'investissement où les gains peuvent être taxés chaque année, le PEA permet de différer l'imposition des plus-values et des dividendes jusqu'au moment d’un retrait des fonds.

Cela permet de :

- Profiter pleinement de l'effet boule de neige, vos gains travaillent pleinement ;

- Simplifier grandement la gestion administrative de votre PEA.

La présence d’ETF synthétiques

Les ETF synthétiques disponibles dans le cadre du PEA vous permettent de vous exposer à la performance de tous les indices mondiaux, même sans avoir la capacité d’acheter les actions américaines par exemple.

Vous pouvez ainsi investir sur un ETF qui réplique l’indice comme le MSCI World qui représenté les 1 500 plus grosses sociétés de 26 pays développés (dont 70 % représente des entreprises US).

Retrouvez ma sélection des meilleurs ETF World éligibles au PEA en 2025 dans cet article.

Une ouverture facile et rapide

Ouvrir un PEA est relativement simple et rapide. La plupart des banques et courtiers en ligne proposent des procédures d'ouverture de compte en ligne, en quelques minutes seulement. Après la validation de votre demande, qui prend généralement quelques jours, vous pourrez commencer à investir, sans trop de tracas administratifs.

À ce sujet, je vous invite à considérer l’ouverture d’un PEA rapidement afin de « prendre date », et débuter la durée de détention. N’oubliez pas vous pourrez profiter de sa fiscalité avantageuse au bout de 5 ans.

Les inconvénients du PEA

Pas d’avantages fiscaux si clôture avant 5 ans de détention

Le premier inconvénient est que vous ne pouvez pas sortir l’argent de votre PEA durant les 5 premières années si vous souhaitez profiter de sa fiscalité. Si vous le faites, vous clôturez votre PEA et perdez tous ses avantages fiscaux. Les gains seront alors soumis à l'impôt sur le revenu et aux prélèvements sociaux, ce qui peut significativement réduire vos rendements.

Une restriction sur les titres éligibles

Le Plan d'Épargne en Actions ne permet d'investir que dans des actions et des ETF de sociétés européennes, ainsi que certains fonds communs de placement (FCP) et organismes de placement collectif en valeurs mobilières (OPCVM).

Cela limite les possibilités de diversification internationale, à l’inverse du CTO qui ne connait aucune limitation à ce niveau. Cependant, ils existent aujourd’hui de nombreux produits éligibles, en particulier des ETF.

Si le sujet vous intéresse, voici mon classement des meilleurs ETF PEA 2025.

Un plafond relativement faible (150 000 €)

Le montant maximal que vous pouvez loger dans votre PEA est de 150 000 €. Bien que cela puisse sembler élevé pour les investisseurs qui débutent, pour certains investisseurs ayant des portefeuilles plus importants, cette limite peut être restrictive.

Heureusement, vous avez la possibilité de combiner ce plafond avec celui du PEA-PME pour atteindre 225 000 €.

Pour aller plus loin sur le sujet, voici mon article PEA ou CTO : quel support choisir en 2025 ?

La fiscalité du Plan d'Épargne en Actions

Ici, nous allons rentrer plus en détail sur la fiscalité du PEA, qui est son principal atout. Contrairement à un CTO, vous n'êtes pas imposé chaque année sur les plus-values réalisées ou les dividendes perçus. L'imposition intervient uniquement lorsque vous retirez de l'argent de votre PEA.

Fiscalité du PEA avant 5 ans

Si vous retirez de l'argent d'un PEA ouvert depuis moins de 5 ans, votre PEA sera clôturé et vos gains nets seront imposés :

- 12,8 % au titre de l'impôt sur le revenu ;

- + 17,2 % de prélèvements sociaux ;

- Soit un total de 30 % sur vos gains nets.

Cette imposition est équivalente à celle d'un compte-titres classique, mais elle n'est appliquée qu'au moment du retrait, ce qui reste un avantage.

En cas de retrait avant 5 ans, votre PEA sera clôturé, sauf dans les cas suivants :

- Licenciement ;

- Invalidité ;

- Ou retraite anticipée.

Vous pouvez aussi opter pour le barème progressif si votre Taux Marginal d’Imposition (TMI) est inférieur à 12,8 %.

Fiscalité du PEA après 5 ans

5 ans après l'ouverture de votre PEA, sa fiscalité devient encore plus avantageuse. Les gains réalisés sont soumis seulement aux prélèvements sociaux de 17,2 %. C'est pourquoi il est crucial d'ouvrir un PEA le plus tôt possible, même avec un petit montant initial.

De plus, les retraits partiels sont autorisés et vous pouvez continuer à alimenter votre Plan d'Épargne en Actions. Il est donc préférable de garder votre PEA ouvert, même avec une petite somme, pour conserver son ancienneté et ses avantages fiscaux.

PEA et retraits partiels

Prenons un exemple pour comprendre l'imposition en cas de retrait partiel après 5 ans :

- Valeur du PEA : 50 000 € (déposés 30 000 €, plus-value de 20 000 €) ;

- Retrait : 25 000 € (50 % de la valeur du PEA) ;

- Imposition sur la plus-value : 50 % de 20 000 € = 10 000 €.

L'impôt sera alors de 1 720 € si votre PEA a plus de 5 ans, et de 3 000 € si vous faites un retrait avant 5 ans dans un cas particulier autorisant les retraits partiels.

Un point faible du PEA : la gestion des prélèvements à la source

Lorsque vous investissez au travers du PEA et que vous percevez des dividendes d'une société basée à l'étranger, il peut y avoir un prélèvement à la source dépendant du pays de base de la société.

Dans le cadre d'un compte titre, la somme prélevé à la source sera généralement déductible des impôts payés en France grâce à des accord fiscaux entre pays.

Cependant dans le cadre du PEA, comme vous n'êtes pas imposé sur les dividendes directement, vous ne pourrez pas récupérer ces prélèvements à la source.

Ainsi, il n'est pas optimale de détenir des actions étrangères distribuant des dividendes, plus le dividendes est important, plus cela est pénalisant. Voici quelques exemples de pays réalisant du prélèvement à la source :

- 30 % en Belgique ;

- 26,375 % en Allemagne (SAP par exemple) ;

- 15 % au Pays Bas (Stellantis par exemple).

Comment ouvrir un PEA ?

Choisir le type de PEA (PEA bancaire, PEA assurance, PEA-PME)

Il existe plusieurs types de PEA :

- Le PEA ;

- Le PEA-PME : spécifiquement dédié à l'investissement dans les petites et moyennes entreprises.

Sélectionner l’établissement financier

Vient ensuite le moment de choisir le meilleur courtier PEA, selon vos besoins spécifiques. Je vous invite à revenir un peu plus haut dans cet article si vous voulez faire votre choix selon les différents critères évoqués : les frais, le service, la qualité du support client.

Préparer les documents nécessaires (PI, justificatif de domicile, RIB)

Pour ouvrir votre PEA, le courtier vous demandera de fournir certains documents :

- Une pièce d'identité ;

- Un justificatif de domicile récent ;

- Et un relevé d'identité bancaire (RIB).

Ouvrir le compte (en ligne ou en agence)

Vous pouvez ouvrir un PEA en ligne ou en vous rendant dans une agence bancaire. Les plateformes en ligne sont souvent plus rapides et offrent des procédures simplifiées.

Alimenter le PEA (versement initial + complémentaires)

Après l'ouverture, il faut alimenter votre Plan d'Épargne en Actions. Le versement initial peut être faible (par exemple 100 € chez Fortuneo). Par la suite, vous pourrez ajouter des fonds complémentaires selon vos capacités et votre stratégie d'investissement.

Commencer à investir (Sélectionner titres éligibles et passer ordre)

Une fois le compte alimenté, et si vous êtes en gestion libre, vous pouvez commencer à investir sur votre PEA. Choisissez des titres éligibles (actions européennes, ETF, fonds communs de placement) et passez vos ordres d'achat.

Transfert de son PEA vers un meilleur courtier

Peut-être lisez-vous cet article alors que vous avez déjà un PEA, et vous vous dites que ceux présentés ici sont meilleurs que le vôtre. La bonne nouvelle, c’est que vous pouvez le transférer vers un autre courtier. Ce qui peut vous permettre de bénéficier de meilleures conditions, par exemple de frais et de services.

Voici la procédure habituelle :

- Une fois choisi, contactez-le pour connaître les procédures spécifiques de transfert ;

- Il vous fournira des documents et autorisations à remplir pour autoriser ce transfert ;

- Votre nouveau courtier se chargera de contacter l’ancien pour effectuer le transfert. Cela peut prendre quelques semaines à 2 mois, alors soyez patient ;

- Une fois transféré, assurez-vous que tous les titres et les liquidités ont bien été transférés et vérifiez s'il y a des frais de transfert appliqués par votre ancien courtier.

PEA et frontalier : c’est encore plus avantageux !

Si vous travaillez dans un autre pays tout en vivant en France, et que vous utilisez la sécurité sociale du pays dans lequel vous travaillez, le PEA peut être encore plus avantageux pour vous. En effet, à la suite d’une décision de la justice européenne, un travailleur ne peut être soumis à cotisation sociale de deux pays différents.

En 2025, les prélèvements sociaux en France sont composés de :

- 9,2 % de Contribution Sociale Généralisée (CSG) ;

- 0,5 % de Contribution au Remboursement de la Dette Sociale (CRDS) ;

- Et 7,5 % de prélèvement de solidarité.

Si vous êtes dans ce cas précis, vous n'êtes assujetti qu'aux 7,5 % de prélèvement de solidarité.

Disclaimer

Cet article présente une analyse indépendante, mais il contient des liens d’affiliations ou des offres vers différents produits, dont des partenaires d'Investissements Faciles. Il constitue donc une communication commerciale.

FAQ pour tout savoir sur le PEA en 2025

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d'une banque privée, il a décidé de partager son expérience d'investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d'investissements (assurances vie, CTO, PEA …).

Hello Alexandre, merci pour cet article très intéressant.

Je me trouve face à un dilemme : j’avais ouvert il y a un peu + d’un an un PEA chez Bourse Direct, sans jamais passer d’ordres jusqu’à aujourd’hui.

J’envisage de me mettre sérieusement à l’investissement, et je souhaiterais investir dans des ETF via mon PEA, pour des montants ne dépassant pas 500€ par ordre.

Me conseilles-tu de rester chez Bourse Direct, ou de faire transférer mon PEA chez Fortuneo ?

En sachant que dans l’avenir, il est possible que je diversifie mon portefeuille, avec l’achat d’actions par exemple

Bonne journée, et encore merci pour tout ce que tu fais !

Bonjour Sabrina,

Très compliqué de te donner un conseil. Ce qu’il est possible de faire c’est de faire un choix maintenant et de changer plus tard (transfert de PEA) si tes objectifs d’investissements (action en direct) change, d’autant plus que tu ne précises pas s’il s’agit d’actions Françaises ou d’autres pays dans l’EU.

En tapant “ETF Bouse Direct”, tu verras qu’il y a une offre actuellement mais rien ne dit qu’elle durera.

Bonne journée,

Alexandre

Bonjour et merci pour ce comparatif ! cependant j’ai l’impression que certaines infos sont souvent omises : par exemple chez Saxo banque (PEA) , les frais sont nuls sur 150 ETF Amundi. Et parmi eux, des très bons (etf world CW8, etf S&P 500 PSP5, etf Nasdaq PUST, etf Euro stoxx 50 C50 ou MSE).

Ce n’est pas une pub pour saxo banque, je constate d’ailleurs que des offres (quasi) similaires existent chez d’autres courtiers, mais ça change (ou ça rajoute de la complexité) le classement.

Qu’en pensez-vous ? j’en parle car j’ai déjà vu d’autres comparatifs et personne ne met ça en avant, ai-je tort ?

Hello Nathan,

J’ai bien l’offre de Saxo en tête, elle apparait d’ailleurs dans l’avis détaillé de Saxo !

Comme ce sont des offres temporaires (sur une durée assez long en général 1 an … renouvelable), j’hésite à les mettre.

Il pourrait être intéressant de mettre rajouter une ligne “offre du moment” pour ne pas complexifier les frais.

A réfléchir pour la prochaine version.

Bien à toi,

Alexandre

Je suis toujours étonné de trouver en 2025 le pea de bforbank, ou bien que l’on parle encore de leur pea-pme, car aucun des deux n’est plus disponible.

Bonjour Jaro,

Le PEA est également fermé, même pour ceux qui sont déjà chez BForBank ? Je suis passé complètement à coté de l’info si c’est le cas. Je regarderai ça pour la prochaine édition.

Bien à toi,

Alexandre

Bonjour à tous les deux,

Effectivement, il existe 2 interfaces pour BforBank. Etant cliente chez eux via l’ancienne interface (avec le logo blanc sur fond marron), j’ai toujours accès à mon PEA-PME. En revanche, je n’ai pas l’impression que l’on puisse ouvrir un PEA ou un PEA-PME avec la nouvelle interface (avec le logo en forme de grenouille bleue).

Bonne journée à vous

Salut,

Es-tu sûr de toi concernant l’imposition en cas de retrait partiel? En se basant sur ton example cela signifie que l’on est imposé aux prélèvement sociaux sur des plus values latente…puisque la totalité de la valeur du PEA est prise en compte (à moins que tu ne considère que le retrait n’intervient alors qu’il n’y a plus que des liquidités non investies).

Si somme des dépots = 30000€, valeur PEA = 50000€ mais tu retires les 25000€ qui ne sont plus investis et les autres 25000€ sont toujours en actions je ne suis pas sût que le montant des prélèvements sociaux devrait être de 17,2% de 20000€ de plus value puisqu’une partie de cette plus value n’est pas réalisée

Hello Julien,

C’est bien la valeur vénale qui est prise en compte. En bourse, la plus value latente est très proche de ta plus value réelle si tu n’es pas sur des actions trop illiquide.

Il faut peut être que je reformule car ton exemple n’est pas cohérent avec ce que j’en voulu exprimer.

Dans ton exemple, tu as 20 K de plus value latente, tu retires 50 % du montant. Au yeux du fisc, tu retires donc 50 % de la somme déposée et 50 % de la plus value. Tu seras alors imposé uniquement sur les 50 % de plus value, soit 17,2 % de 10K€ (1 720 €) pour 25 000 € retiré.

Belle journée à toi,

Alexandre

Bonjour Alexandre,

j’ai un PEA ouvert dans ma banque (traditionnelle) en 1999, mais complètement vidé en 2018. Il affiche 0€ mais apparait encore ouvert, sûrement à cause des 15€ laissés sur le compte du PEA. Dans ce cas, j’imagine qu’il est plus intéressant d’alimenter ce PEA que d’en ouvrir un dans une néobanque ou autre? Si je veux ouvrir un PEA-PME aussi, peut-il être ailleurs que le PEA? Question subsidiaire: Y a-t-il des investissements responsables ET rentables à mettre dans un PEA?

Merci d’avance.

Hello Andrea,

Un PEA peut se transférer si tu veux optimiser les frais par ailleurs. Pour les vieux PEA, il y a peut être des particularités par contre, il faut se renseigner sur ce point.

Tu peux ouvrir ton PEA-PME où tu veux.

Pour les investissements responsables renseigne toi sur tout ce qui est ESG/ISR. S’il y a des ETFs sur cette thématique ce pourrait bien être le plus simple. Mais ces indices ont toujours des biais et peuvent contenir des valeurs que l’on attends pas à voir.

Pour ce qui est de la rentabilité, difficile de te dire. Les performances passés ne présument pas des performances futures ;).

Bien à toi,

Alexandre

Salut et merci pour ton article !

Une idée pour un nouvel article : Sélection d’ETF immobilier éligibles au PEA ?

Bonne journée a toi,

Jon

Hello Jon,

Je ne suis même pas sur que ça existe puisque les SIIC ne sont pas adminises dans le PEA. A regarder.

Bien à toi,

Alexandre

Salut, as-tu système de parrainage avec Bourse Direct ? J’ai vu qu’il propose de rentrer un parrain.

Merci.

Hello Cyrille,

Il y a bien un système de parrainage, mais il faut saisir des infos perso…

Envoi moi un message depuis la page à propos.

Bonne journée

Alexandre