Le secteur des Société Civile de Placement Immobilier (abrégés en “SCPI”) est vaste, avec plus de 200 SCPI disponibles : il vous faudra donc faire un choix ! C’est une décision importante puisque c’est elle qui conditionnera la réussite de votre investissement. Quelle SCPI choisir ? Quels sont les critères les plus importants à prendre en compte ? Comment interpréter ces données chiffrées ? Je vous explique tout dans cet article dédié.

Quels critères analyser pour choisir une bonne SCPI ?

Les SCPI sont des fonds d’investissements en immobilier locatif. En investissant au travers de ces instruments, vous devenez associé du fonds investissements et recevez une partie des revenus générés par son parc immobilier.

La SCPI est un véhicule d’investissement largement réglementé en France, ce qui oblige chacune des sociétés de gestion à communiquer un ensemble d’indicateurs que vous pouvez exploiter pour faire votre choix.

Le Taux d’Occupation Financière (TOF)

Le Taux d’Occupation Financier (TOF) est un indicateur de la performance locative. Il exprime le pourcentage de loyer perçus par rapport au total de loyer facturables de la SCPI si toutes les surfaces dégagent des loyers.

Certaines SCPI communiquent également sur le Taux d’Occupation Physique (TOP) qui peut sembler plus naturel puisqu’il exprime le pourcentage de la surface loué.

La capitalisation de la SCPI

La capitalisation est un indicateur de la taille d’une SCPI. On l’obtient en multipliant le nombre de parts par le prix de souscription à une date donnée.

Une grande taille suggère :

- Un parc immobilier important (meilleure diversification) ;

- Un grand nombre d’associés (meilleure liquidité) ;

- Et une SCPI à maturité (plusieurs années d’existence).

Attention, la capitalisation n’est pas un indicateur de valeur ou de la qualité intrinsèque de l’immobilier de la SCPI. La valorisation tient compte de l’endettement, ce qui n’est pas le cas de la capitalisation.

On considère généralement qu’au-dessus de 1 milliard de capitalisation qu’une SCPI est de grande taille.

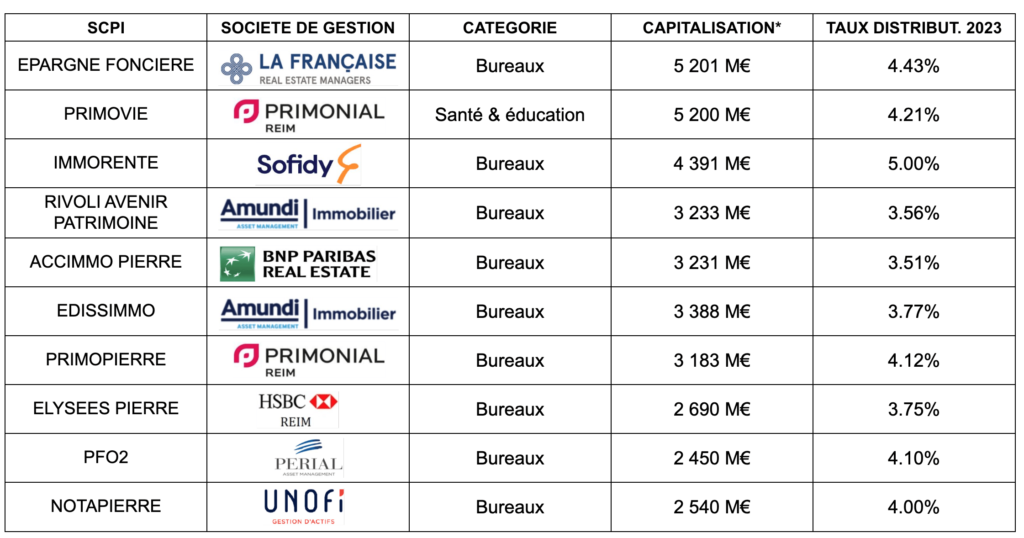

Vous trouverez ci-dessous le top 10 des SCPI avec la plus grosse capitalisation au 30/06/2024 :

Les réserves financières de la SCPI

Les réserves financières sont essentielles pour assurer la stabilité des revenus distribués aux associés et pour faire face aux imprévus.

Le Report à Nouveau (RAN)

Le Report à Nouveau (RAN) est une réserve financière pour le paiement des prochains dividendes.

Cette réserve est alimentée avec la part du résultat pour un exercice donné qui n’a pas été redistribuée aux associés. Le RAN est exprimé en nombre de jours de loyers.

Un RAN de 60 jours signifie que la SCPI serait en mesure de verser un dividende de même niveau que le précédent pendant 60 jours, et ce, même si elle n’a plus de revenus.

Plus le RAN est élevé, plus la capacité de la SCPI à faire face à une fluctuation de revenu est importante. Cependant, je ne considère pas le RAN comme un critère de sélection, les deux postulats se valent :

- Distribuer l’intégralité des sommes distribuables sans faire de réserver ;

- Constituer des réserves pour lisser les distributions.

La Provision pour Gros Entretiens (PGE)

La Provision pour Gros Entretiens (PGE) est une seconde réserve financière constituée par la SCPI. Alimentée chaque année par prélèvement sur les loyers encaissés, la PGE va permettre à la SCPI d’entretenir son patrimoine immobilier et de faire face aux travaux imprévus.

Cet indicateur traduit la capacité d’une SCPI à maintenir le bon état de son parc immobilier.

La PGE est calculée individuellement (actif par actif) à partir du plan d’entretien du patrimoine de chaque actif immobilier établi sur 5 ans. La PGE peut être communiquée sous forme d’un montant en euros, mais également en pourcentage des loyers encaissés ou de la capitalisation de la SCPI.

La société de gestion de la SCPI

La qualité de la société de gestion est un critère déterminant lors du choix d'une SCPI. Une société expérimentée avec une solide réputation peut faire toute la différence en termes de performance et de gestion du risque.

Vous devez donc vous informer sur :

- Son historique ;

- Sa notoriété ;

- Sa stratégie d'investissement ;

- Sa transparence ;

- Sa capacité à gérer efficacement le patrimoine immobilier ;

Une bonne société de gestion saura anticiper les tendances du marché, diversifier judicieusement ses actifs et maintenir un taux d'occupation élevé. Cela améliore logiquement des revenus stables.

Dernièrement, certaines SCPI ont beaucoup souffert, et on voit quelques noms revenir en termes de société de gestion. Il y a surement quelques conclusions à en tirer.

La qualité des biens immobiliers de la SCPI

La nature et la qualité du patrimoine immobilier détenu par une SCPI influence directement sa performance financière et sa résilience face aux fluctuations du marché.

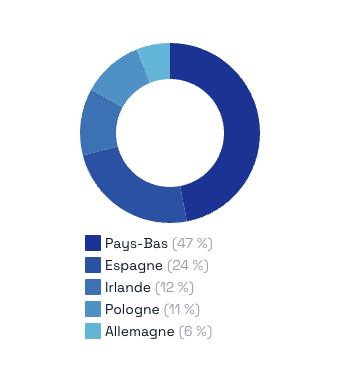

La localisation des actifs

La localisation des actifs immobiliers est un critère essentiel dans l'évaluation d'une SCPI. Des biens situés dans des zones dynamiques, attractives et économiquement prospères offrent généralement une meilleure sécurité locative grâce à une demande constante de la part des locataires.

De plus, ces emplacements stratégiques possèdent un potentiel de valorisation supérieur, ce qui peut conduire à une appréciation du capital à long terme.

Le type de biens

Le type de biens immobiliers détenus par une SCPI influence considérablement son profil de risque et son rendement potentiel. Chaque secteur, qu'il s'agisse de bureaux, de commerces, de résidences ou d'entrepôts logistiques, présente des caractéristiques spécifiques.

Certains secteurs, comme la santé, peuvent offrir une résilience accrue en période d'incertitude économique, tandis que d'autres peuvent être plus sensibles aux cycles du marché.

Le nombre de biens

La diversification est un principe fondamental en investissement, et cela s'applique également aux SCPI.

Un portefeuille composé d'un grand nombre de biens immobiliers répartis dans différentes régions et secteurs d'activité permet de diluer le risque associé à un actif spécifique.

Ainsi, si un bien ou un secteur connaît des difficultés, l'impact sur l'ensemble du portefeuille sera limité. On peut citer comme contre-exemple les SCPI concentrés sur des actifs de bureaux en région parisienne qui souffrent depuis des années.

Le nombre de locataires

Il est important d’avoir un nombre relativement important de locataires et de ne pas avoir de locataires trop prédominants pour limiter les risques de défaut de locataires. En ayant un large panel de locataires issus de différents secteurs d'activité, la SCPI assure une meilleure stabilité des revenus locatifs.

Cette diversification permet également de répartir le risque locatif et d'augmenter la résilience face aux difficultés économiques pouvant affecter certains locataires.

Le Weight Average Lease Break (WALB)

Le Weight Average Lease Break (WALB) correspond à la durée résiduelle moyenne ferme des baux jusqu’aux prochaines échéances, le calcul est pondéré en fonction des loyers. Le WALB est un indicateur de sécurisation des loyers. Une WALB élevée suggère une meilleure stabilité des Taux d’Occupation Financier (TOF) à venir et donc indirectement une meilleure pérennité des dividendes futurs.

Le WALB est à considérer en fonction du secteur d’activité l’hôtellerie (15/20 ans) dispose traditionnellement de baux plus longs que les commerces (3/6/9 ans).

Les valeurs de la SCPI

La valeur de souscription

La Valeur de Souscription (ou Prix de Souscription) correspond au prix d’achat d’une part. Ce prix d’achat intègre l’ensemble des frais de souscription. Les Prix de Souscription des parts à Capital Variable sont réglementés par l’AMF, avec un prix de souscription qui doit rester compris entre -10% et +10% de la Valeur de Reconstitution d’une part.

La valeur de réalisation

La Valeur de Réalisation ou Actif Net Réévalué (ANR) correspond à la valeur d’une part si la SCPI était amenée à revendre tous ses actifs. Cette valeur s’obtient en agrégeant la valeur vénale des biens immobiliers (établie annuellement par un expert indépendant) et la valeur nette des actifs financiers détenus (= trésorerie + placements financiers – dettes).

C’est un indicateur de valeur financière réelle du patrimoine d’une SCPI et indirectement de la qualité de gestion. La Valeur de Réalisation est calculée à minima annuellement et validée en assemblée générale.

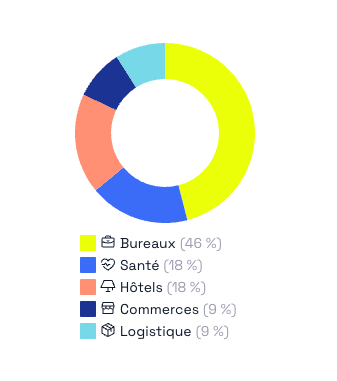

La valeur de reconstitution

La Valeur de Reconstitution s’obtient en ajoutant à la Valeur de Réalisation l’ensemble des frais d’acquisition qui permettraient de reconstruire le patrimoine de la SCPI à l’identique. Comparer la Valeur de Reconstitution d’une part à son Prix de Souscription permet de déterminer si le prix d’achat d’une SCPI est sous-coté ou surcoté par rapport à la valeur réelle de son patrimoine.

La probabilité d’une revalorisation positive à venir du prix de la part sera d’autant plus forte que la décote est importante (ce peut être une stratégie d’achat). En cas de crise, la décote permettra “d’amortir” la baisse de la valeur de l’immobilier, ce qui réduira les probabilités de révision à la baisse du prix de la part de la SCPI.

À titre d'exemple, voici un tableau de SCPI avec des valeurs de reconstitution élevées en 2024 :

| Nom | Secteur | Géographie | Valeur reconstitution (Juin 2024) | Valeur reconstitution (2023) | Évolution de la valeur de reconstitution |

| Novapierre Résidentiel | Résidentiel | France | 1630,89 € | 1667,41 € | -2,19 % |

| Logipierre 3 | Hôtels | France | 1610,63 € | 1648,98 € | -2,33 % |

| Foncière des Praticiens | Santé | France | 1104,27 € | 1102,93 € | +0,12 % |

| Atream Hôtels | Hôtels | Europe | 1047,77 € | 1049,02 € | -0,12 % |

| Elialys | Bureaux | Europe | 1035,48 € | 1023,06 € | +1,21 % |

| Eurovalys | Bureaux | Europe | 972,39 € | 970,43 € | +0,20 % |

| Pierre Rendement | Commerces | France | 962,55 € | 961,07 € | +0,15 % |

| LF EuropImmo | Bureaux | Europe | 880,45 € | 936,76 € | -6,01 % |

La valeur de retrait

La Valeur de Retrait (ou Prix de Retrait) correspond au prix de vente d’une part de SCPI. Elle s’obtient par différence entre le prix d’achat et les frais de souscription d’une part.

Le taux d’endettement

Une SCPI a la possibilité de s’endetter pour financer l’acquisition de biens immobiliers. Le Taux d’Endettement ou Loan-To-Value (LTV) se calcule en divisant l’endettement financier net de la SCPI (= dette financière – trésorerie disponible) par la valeur d’expertise du patrimoine immobilier de la SCPI.

L’endettement maximum d’une SCPI est fixé réglementairement à 40%, mais elles peuvent définir dans leurs statuts un seuil plus bas. Le Taux d’Endettement oscille généralement entre 20% à 30%, mais avec de fortes disparités (0% pour certaines et près de 40% pour d’autres).

La performance de la SCPI et son historique

La valeur de la part

L'évolution de la valeur de la part d'une SCPI vous permet d’évaluer sa performance globale et la qualité de sa gestion sur le long terme.

Une tendance en hausse régulière de cette valeur peut refléter :

- Une stratégie d'investissement judicieuse ;

- Une appréciation du patrimoine immobilier détenu ;

- Une gestion efficace des actifs.

Cette progression peut être le fruit d'acquisitions de biens immobiliers de qualité, d'une augmentation des loyers perçus, ou encore de la valorisation naturelle des actifs achetés sur le long terme.

Le rendement de la SCPI

Le rendement d'une SCPI, souvent mesuré par le Taux de Distribution sur Valeur de Marché (TDVM), indique le rapport entre les revenus distribués aux associés et le prix de la part.

Un rendement stable ou en augmentation est particulièrement apprécié par les investisseurs recherchant des revenus réguliers. Ce rendement dépend de plusieurs facteurs comme :

- Le taux d'occupation des biens ;

- La qualité des locataires ;

- Et l'efficacité de la gestion locative.

Il est important de considérer l’évolution du TDVM sur le long terme, un TDVM en baisse régulière indique une SCPI en perte de vitesse.

Comment interpréter les indicateurs chiffrés d’une SCPI ?

Regardons maintenant comment vous pouvez utiliser ces indicateurs pour évaluer une SCPI.

Pour donner du sens à un indicateur, il va falloir le mettre en perspective. Vous trouverez ci-dessous quelques exemples de questions à vous poser pour faire parler les chiffres.

Évaluez la tendance sur plusieurs années

Les classements de SCPI communiquent souvent sur les chiffres de l’année ou des 2 dernières années. Il est important d’aller au-delà en regardant l’évolution d’un indicateur sur plusieurs 5 à 10 ans pour une même SCPI afin de dégager une tendance. Par exemple, le rendement affiché est-il en ligne avec l’historique des 5 dernières années.

Comparez entre SCPI similaires

Comparer les chiffres des différentes SCPI entre elles est un bon réflexe afin de comparer les indicateurs évoqués.

Veiller cependant à bien comparer ce qui est comparable ! Les palmarès de SCPI mélangent les SCPI de rendement avec les SCPI de plus-value. Si vous filtrez sur le taux de distribution, vous écarterez systématiquement les SCPI de plus-value, dont l’objectif premier n’est pas le dividende.

Faites attention à la date de création de la SCPI

Une SCPI nouvellement créée affichera nécessairement un Taux d’Occupation de 100 % ou très proche, car les biens immobiliers récemment acquis seront tous loués dans la très grande majorité des cas.

Il est trop tôt pour tirer des conclusions sur la performance locative de la SCPI. En effet, les premiers renouvellements de bail n’interviendront que dans quelques années. C’est à ce moment que le Taux d’Occupation permettra d’apprécier la performance locative de la SCPI.

Une jeune société affichera parfois un rendement attractif l’année de son lancement afin de bien figurer dans les classements et doper la collecte l’année suivante. La qualité de la gestion s’étudie sur le long terme. Plus la SCPI est ancienne, plus vous aurez d’historique et plus vous pourrez faire confiance aux chiffres.

Jaugez le poids des principaux locataires

Analyser le poids des principaux locataires permet de bien apprécier la mutualisation du risque locatif d’une SCPI. Une SCPI avec un Taux d’Occupation proche de 100 % suggère un risque locatif plutôt maîtrisé. Mais si le 1er locataire pèse plus de 20 % des loyers, le risque locatif s’avèrera en réalité plus fort…

De même, si la durée résiduelle du bail (WALB) est importante, le risque de vacance sera plus faible. Si ce locataire est solide financièrement (une administration publique par exemple), le risque d’impayé sera plutôt faible.

Cet exemple d’analyse illustre également le fait que les indicateurs ne sont pas à analyser individuellement, mais doivent être mis en perspective les uns avec les autres. C’est ce que nous allons voir avec 2 autres exemples d’analyse.

Performance = Taux de Distribution + Revalorisation

Les classements des SCPI communiquent souvent sur les rendements au travers du Taux de Distribution. Il s’agit en effet d’un indicateur simple à comprendre pour l’investisseur, notamment pour les débutants qui basent souvent leur décision d’investissement en grande partie sur ce critère.

Pourtant la performance d’une SCPI ne peut se limiter qu’au rendement. La performance provient d’une part du rendement (reflété dans le Taux de Distribution), mais également de la valorisation à la hausse du patrimoine immobilier détenu (reflété dans le Prix de la Part).

Certaines SCPI de rendement affichent par exemple des Taux de Distribution plus faibles, mais voient le prix de la part être revalorisées plus fréquemment. Un indicateur fait la synthèse de la performance globale, il s’agit du Taux de Rendement Interne (TRI).

Rappel sur les différents rôles d’une société de gestion

Maintenant que nous avons vu les grands types de SCPI, regardons l’un des points majeurs lorsqu’il est question de choisir sa SCPI : la société de gestion.

La société de gestion est l’entreprise qui gère la SCPI et son immobilier pour vous. Elle a un rôle très important dans le bon déroulement de votre investissement. Une société de gestion spécialisée dans les SCPI exerce en toute transparence, elle doit obtenir un agrément de l’AMF pour exercer, et a plusieurs missions.

Déterminer la stratégie d’investissement

Le rôle d’une société de gestion est avant tout de gérer le patrimoine de la SCPI. Pour chaque SCPI, la société de gestion définie une stratégie d’investissement (acquisition et vente d’actif).

Cette stratégie est primordiale et la société de gestion doit être capable de la faire évoluer pour suivre les tendances immobilières. Cela aurait pu éviter à certaines SCPI des corrections importantes courant 2023 et 2024.

Ces équipes jouent donc un rôle important dans la capacité de la SCPI à maintenir, voire à augmenter au fil des ans les loyers versés aux porteurs de parts ainsi que la valeur des parts.

Se charger de l’entretien des biens acquis

Pour qu’un bien puisse accroître sa valeur ou la garder, il doit être bien entretenu. Tous les travaux d’entretien courant sont pris en charge au niveau de la société de gestion. Elle prend notamment en charge le chiffrage et les programmes des différentes interventions futures telles que le chauffage, la toiture et le ravalement.

S’occuper de la gestion locative

Lorsque vous investissez dans une SCPI, la société de gestion se charge de trouver les locataires et des visites visant à conclure un contrat de location.

La réception des dossiers de candidatures et la sélection des futurs locataires font aussi partie intégrante de ses fonctions. Puis, elle se charge également de la négociation des loyers et l’élaboration du contrat de bail ainsi que du renouvellement de ce dernier.

En tant que bon gestionnaire, elle recouvre de façon régulière les loyers et prend les mesures nécessaires en cas d’impayés.

Gérer la trésorerie et ventiler les dividendes

La société de gestion doit chaque année faire un arbitrage entre :

- Le revenu versé aux porteurs de parts ;

- Le montant des loyers mis en réserve (Report A Nouveau ou RAN) ;

- Le montant des provisions pour gros entretiens PGE à constituer.

Cet arbitrage est effectué en fonction des recettes locatives de la SCPI, de ses charges et de la stratégie de la société de gestion. Par exemple pour ce dernier point, certaines sociétés de gestion ne conservent pas report à nouveau.

Informer les associés

C’est une des obligations règlementaires, la société de gestion communique envers ses associés tout au long de l’année. Cela se fait à travers des bulletins d’informations semestriels ou trimestriels et un rapport d’activité annuel complet reprenant notamment :

- Les investissements et cessions intervenus au cours de l’année ;

- L’activité locative (taux d’occupation, principales entrées et sorties, poids des locataires etc.) ;

- Le compte de résultat et bilan financier de la SCPI ;

- L’inventaire complet et détaillé du patrimoine immobilier de la SCPI.

Chaque année, la société de gestion est tenue d’organiser l’Assemblé Générale qui présentent les résultats et permet de prendre les grandes décisions. Pour toute information complémentaire, la société de gestion reste à la disposition de ses associés.

Comment sélectionner les meilleures sociétés de gestion des SCPI ?

Il est judicieux d’opter pour une bonne société de gestion lorsque vous investissez dans une SCPI. Il y a plusieurs critères de sélection pour trouver le bon interlocuteur.

Tout d’abord, il est crucial de vérifier que la société de gestion est expérimentée et possède une solide expertise en immobilier. Il est intéressant de regarder les résultats de la société sur ses autres produits (SCPI ou fonds d’investissements).

Il est également essentiel d’évaluer la qualité du portefeuille de la SCPI et de s’assurer que la société de gestion a la capacité de gérer les risques liés à l’investissement immobilier (exemple : normes du secteur de la santé, SCPI européenne).

En effet, le gérant doit avoir une équipe dédiée pour chacun des marchés sur lequel il se positionne et de constituer un portefeuille diversifié en termes de risques locatifs.

De plus, le choix d’une société de gestion avec une stratégie d’investissement claire, cohérente et transparente est un critère important pour garantir la performance de la SCPI.

Enfin, il est conseillé de se renseigner sur la réputation de la société de gestion, en particulier sur son historique de performance et sur les avis des associés actuels ou passés.

Faites attention à la valeur des actifs qu’elle gère

La performance d’une société de gestion en SCPI s’évalue à travers la valeur des actifs qu’elle gère. Surveiller la valeur des actifs d’une SCPI est important pour les associés qui détiennent des parts dans un portefeuille immobilier diversifié géré par une société de gestion. Voici quelques méthodes pour surveiller la valeur des actifs d’une SCPI.

Consultez les rapports trimestriels ou annuels

Les sociétés de gestion de SCPI publient généralement des rapports réguliers qui présentent la composition de leur portefeuille immobilier et les performances financières de la SCPI. Ces rapports permettent de suivre l’évolution de la valeur des actifs et de prendre des décisions d’investissement en conséquence.

Suivez les indicateurs pertinents

Nous avons détaillé de nombreux indicateurs à suivre sous le paragraphe de cet article, et voici en résumé les grandes lignes d’une méthodologie et des indicateurs à suivre.

🔍 Les performances passées

Les fameuses… qui ne préjugent pas des performances futures !

✅ Évolution du prix de la part (valeur de souscription et de retrait) ;

✅ Rendement avec le Taux de Distribution (TD) ;

✅ Taux de Rendement Interne (TRI) si la SCPI a plus de 5 ans ;

✅ Taux d’Occupation Financier (TOF) ;

✅ Report À Nouveau (RAN) ;

✅ Niveau d’endettement.

🔍 Les perspectives

✅ Plus-value potentielle (suivi de la valeur de reconstitution) ;

✅ Stabilité des dividendes versés.

🔍 La situation

✅ La capitalisation ;

✅ Le poids moyen des actifs ;

✅ Le dynamisme des collectes ;

✅ La cohérence collecte / investissements ;

✅ La liquidité de la SCPI / Le nombre d’associés.

🔍 L’accessibilité

✅ Le montant de souscription minimale ;

✅ Les frais d’entrée (à ce sujet, il existe des SCPI sans frais d'entrée) ;

✅ Le délai de jouissance des parts ;

✅ Les moyens de souscription.

Si vous voulez commencer à comparer, Louve Invest a déjà regroupé une bonne partie de ces indicateurs sur un fichier en ligne nommé Open Data.

Utilisez des sites spécialisés

Il existe des sites web spécialisés qui proposent des informations sur les SCPI et leur performance, notamment la valeur des actifs qu’elles gèrent. Ces sites peuvent fournir des graphiques, des données chiffrées et des analyses pour aider les associés à suivre la performance de leur SCPI.

Surveillez le marché immobilier

La valeur des actifs immobiliers peut être influencée par les fluctuations du marché immobilier. Les associés peuvent donc suivre l’évolution du marché immobilier en général pour avoir une idée de la performance de leur SCPI.

Voici par exemple quelques sites qui peuvent vous y aider :

- Le site de BNP Paribas Real Estate propose une rubrique dédiée aux études de marché dans le domaine de l’immobilier d’entreprise. Vous y trouverez des analyses, des prévisions et des perspectives sur les marchés de l’immobilier de bureaux et de commerce ;

- Le site de CBRE propose également une rubrique d’études de marché dans le domaine de l’immobilier d’entreprise. Vous y trouverez des analyses et des rapports sur les marchés de l’immobilier de bureaux, de commerce et d’investissement ;

- Le site de JLL France propose des études et des analyses sur les marchés de l’immobilier de bureaux, de logistique et de commerce. Vous y trouverez aussi des rapports et des prévisions pour les différents marchés de l’immobilier.

Se pencher sur la variété des actifs exploités

Ce paramètre fait partie des nombreux points à prendre en considération lors de l’évaluation du patrimoine immobilier. Si elle touche différents secteurs d’activités, c’est un atout majeur pour vous. La pluralité de ses actifs en gestion renforce sa stratégie de diversification tant sur le plan géographique que sur le plan sectoriel.

Distinguer les deux types de sociétés de gestion existantes

Certaines sociétés de gestion de SCPI sont des entités indépendantes, tandis que d'autres sont des filiales de grandes institutions financières.

Par exemple, Amundi Immobilier est une filiale d'Amundi, une société de gestion d'actifs détenu majoritairement par le groupe Crédit Agricole. Groupama Gan REIM, quant à elle, est une filiale de Groupama, une compagnie d'assurance mutuelle. A l’opposé vous trouverez Epsilon Capital (avec sa SCPI Epsilon 360) qui est une petite société de gestion indépendante basée en province.

En faisant la différence entre le fonctionnement de ces deux catégories, vous définissez le modèle de gestion de votre investissement.

Les sociétés de gestion indépendantes

En général, les sociétés de gestion indépendantes ont souvent une expertise et une connaissance approfondie dans des niches spécifiques du marché immobilier, car elles se concentrent uniquement sur la gestion de SCPI. Elles peuvent également avoir une plus grande flexibilité dans leur prise de décision, étant donné qu'elles ne sont pas liées à une grande institution financière.

En revanche, elles peuvent manquer de ressources financières et de moyens pour investir dans des technologies de pointe pour améliorer leurs processus. De plus, elles peuvent être plus vulnérables en cas de fluctuations économiques.

Les grandes institutions financières

Les filiales de grandes institutions financières, elles, ont généralement accès à des ressources financières importantes, leur permettant de se développer rapidement et de proposer une gamme de produits plus diversifiée. Elles peuvent également bénéficier de synergies avec d'autres entités de leur maison mère. En revanche, leur taille peut également être un handicap, car elles peuvent avoir des processus plus rigides et être moins flexibles dans leur prise de décision.

Notons que ces forces et faiblesses ne sont pas exclusives, et que chaque société de gestion doit être évaluée en fonction de ses propres qualités et de ses performances antérieures.

Une activité régulée

Enfin, n’oublions pas que toutes les sociétés de gestion sont régulées par l’autorité des marchés financiers ou AMF. Ce dernier joue son rôle de gendarme : il surveille les activités des sociétés de gestion et sanctionne celles qui ne suivent pas les règles en vigueur. Aujourd’hui, l’AMF est le seul organisme habilité à délivrer un agrément aux SCPI. La liste de toutes les sociétés de gestion ayant reçu leur agrément est consultable sur le site internet de l’institution.

Un rappel sur les frais de gestion et de souscription

Les sociétés de gestions facturent différents frais. Entre autres, il y a les frais de gestion annuels, les frais de souscription…

Les frais de gestion (8 à 12%) et les frais de souscription (8 à 12 %) sont inévitables lorsque vous investissez dans une SCPI. Certaines nouvelles SCPI comme Novaxia Néo, Iroko Zen, Remake Live, Epsilon 360 ont des frais de souscription plus faibles voire de 0%, en contrepartie, ces dernières proposent des frais de gestion plus élevés (12 à 18 %).

Où acheter des SCPI ?

Il existe plusieurs façons d'investir dans des SCPI. Une première option consiste à passer directement par les sociétés de gestion des SCPI ciblées. Cependant, cela peut être chronophage car il faut monter un dossier pour chaque société.

Pour simplifier ce processus, il est possible de passer par un conseiller en gestion de patrimoine (CGP), un conseiller en investissement financier (CIF), ou encore des courtiers en ligne.

Ces options permettent d'accéder à un large éventail de SCPI en ne constituant qu'un seul dossier.

De plus, certains courtiers comme Louve Invest ou Epargnoo offrent des avantages financiers sous forme de cashback ou de bonus :

- Louve Invest : Cashback de 3 % sur les investissements et un bonus de 25 € lors du premier achat en cliquant sur ce lien ;

- Epargnoo : Cashback de 3 à 4 % et 100 € de bonus supplémentaire avec le code parrainage IF100 ;

Ces plateformes facilitent la souscription en ligne avec un processus fluide et rapide.

Disclaimer

Cet article a été rédigé par Louve Invest et constitue un contenu publi-rédactionnel dans le cadre d’une collaboration commerciale portant sur 6 articles avec Louve Invest. Par conséquent, Louve Invest est citée et présentée dans l’article. Cela nous permet de vous proposer 25 € pour votre 1er investissement + 3 % de cashback sur la plupart des SCPI.

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d'une banque privée, il a décidé de partager son expérience d'investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d'investissements (assurances vie, CTO, PEA …).