Investir en SCPI permet de s’exposer au marché de l’immobilier. Derrière une apparente simplicité, nous avons découvert qu’il y a des subtilités. Globalement, les SCPI ont beaucoup d’atouts, mais un inconvénient revient souvent : leur fiscalité. Dans cet article dédié, je vous explique tout ce que vous devez savoir sur la taxation des revenus en SCPI.

Quelle est la fiscalité des SCPI ?

La fiscalité des SCPI est très dépendante de la manière dont vous investissez en SCPI :

- Pleine propriété ;

- Démembrement ;

- Assurance-vie ;

- En société ou en personnel.

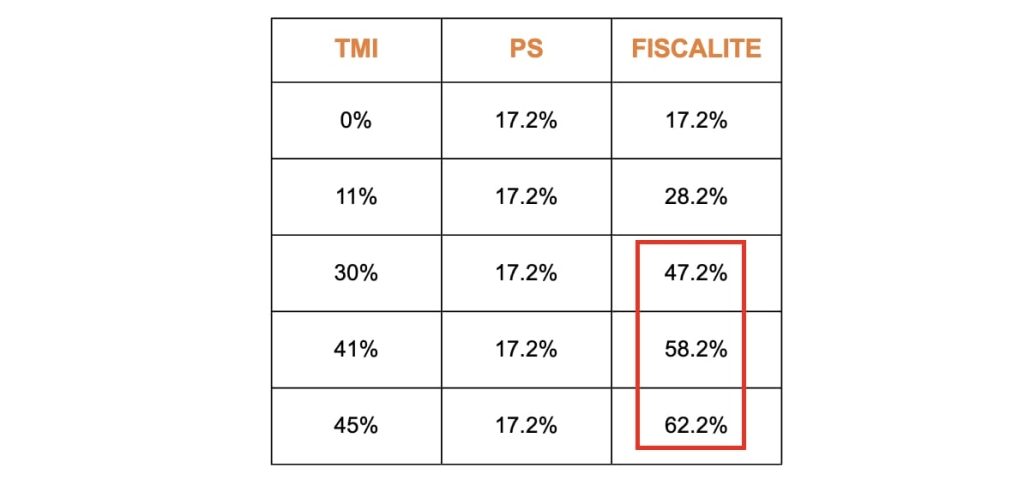

Le cas le plus souvent expliqué est celui de la détention en pleine propriété en direct. Dans ce cas, l’essentiel des revenus des SCPI proviennent des loyers perçus qui, dans le cadre d’une détention en directe, seront taxés au taux marginal d’imposition (TMI) de l’associé auquel il conviendra d’ajouter 17,2% de prélèvements sociaux.

Cette imposition peut s’avérer particulièrement lourde, notamment pour les TMI élevés (30% et plus) avec une fiscalité totale pouvant aller jusqu’à 62,2% !

La fiscalité des SCPI est très variable en fonction des différents moyens de détention. Nous aborderons les leviers d’optimisation dans une 2ème partie qui, comme vous le constaterez, sont de plusieurs natures, parfois très accessibles et même combinables.

La fiscalité des SCPI en pleine propriété

Avant d’évoquer les leviers d’optimisations fiscales possibles, revenons sur le fonctionnement de la fiscalité des SCPI dans le cas général, c’est-à-dire pour les personnes physiques dans le cadre d’un investissement en direct payé comptant.

Nous ferons un rappel des 4 types de revenus dégagés par une SCPI et de leur fiscalité :

- Revenus fonciers ;

- Revenus financiers ;

- Plus-value de cession de parts ;

- Plus-value de cession d’immeuble.

Ce sera également l’occasion de présenter les 2 modes possibles de déclarations des revenus fonciers :

- Régime micro-foncier ;

- Régime réel.

La transparence fiscale

Le premier principe à retenir est que les SCPI sont fiscalement transparentes. Autrement dit, elles ne sont pas assujetties à l’impôt, mais ce sont les associés de la SCPI qui seront redevables de l’impôt proportionnellement au nombre de parts qu’ils détiennent.

En clair, les associés d’une SCPI sont fiscalisés comme s’ils détenaient les biens immobiliers de la SCPI en direct.

Revenus fonciers

Les revenus fonciers proviennent des loyers encaissés par la SCPI. Ils constituent les principaux revenus dégagés par une SCPI.

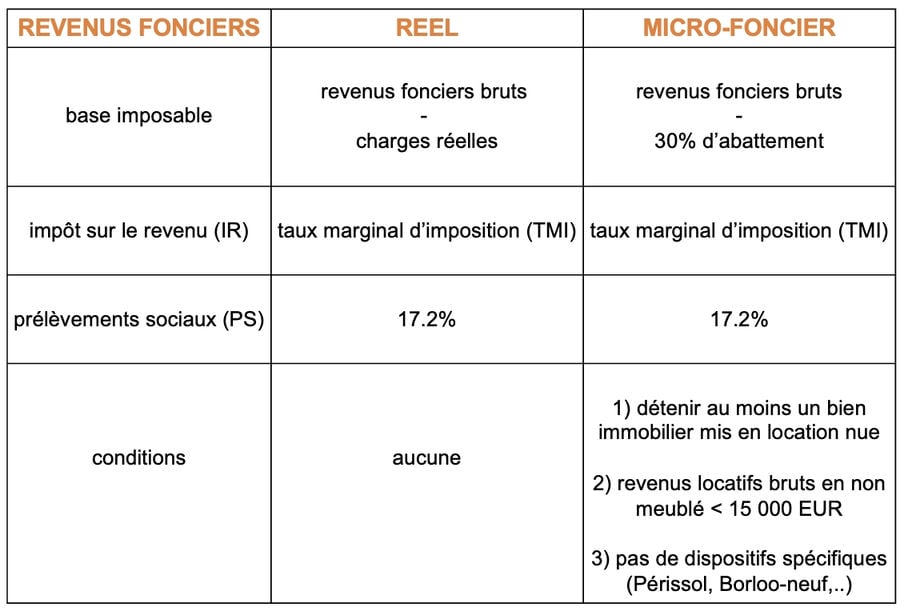

Par défaut c’est le régime réel qui s’applique, mais il est possible d’opter pour le régime micro-foncier si vous respectez 3 conditions :

- Condition 1 : votre foyer fiscal est propriétaire d’au moins un immeuble détenu directement et donné en location nue ;

- Condition 2 : le revenu brut foncier total de votre foyer fiscal n’excède pas 15 000 € ;

- Condition 3 : votre foyer fiscal ne perçoit pas de revenus fonciers provenant de dispositifs spécifiques (Périssol, Besson-neuf, Robien, Borloo neuf, Malraux, etc.).

Faut-il déclarer ses revenus fonciers de SCPI au réel ou en micro-foncier ?

Comme souvent lorsque l’on parle de fiscalité, il n’y a pas de réponse tranchée, cela va dépendre de votre situation.

Il faut commencer par être éligible au régime micro-foncier. Ainsi, vous ne pourrez pas prétendre au régime micro-foncier si vos revenus fonciers proviennent uniquement de parts de SCPI, il faut être détenteur d’un bien immobilier mis en location nue (cf condition 1 ci-dessus).

Les 2 régimes ont une imposition similaire, vous serez imposé à l’IR à votre TMI (0 à 45 % selon revenu) et des prélèvements sociaux à 17.2%. La différence provient de la base imposable qui est calculée en retranchant des revenus fonciers bruts les charges foncières réelles pour le régime réel alors que le micro-foncier prévoit un abattement forfaitaire de 30%.

Choisir entre réel et micro-foncier revient donc à déterminer si les charges réelles de vos SCPI et des autres biens locatifs mis en location nue dépassent 30% de vos revenus fonciers bruts.

En matière de SCPI, parmi les charges réelles, on peut distinguer 2 catégories :

- Les charges supportées directement par la SCPI ;

- Les charges supportées par l’associé liées à l’acquisition à crédit de parts de SCPI.

Parmi les charges supportées directement par la SCPI on retrouve notamment :

- La commission de gestion (rémunération société de gestion) ;

- Les autres frais de gestion : honoraires externes, impôts et taxes, etc. ;

- Les charges locatives non récupérées ;

- Les charges financières : intérêts des emprunts pour acquisition de bien ;

- Les provisions pour gros entretien, etc.

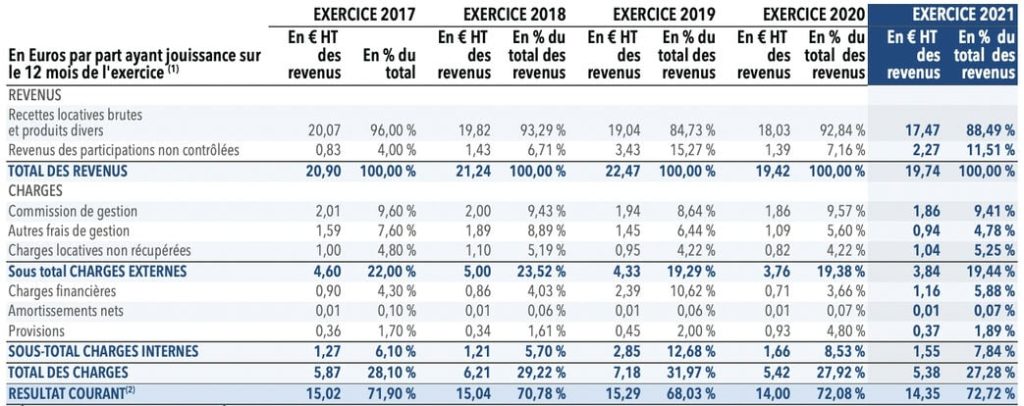

À titre illustratif, vous trouverez ci-dessous un extrait du rapport annuel 2021 de la SCPI IMMORENTE, exprimant les charges supportées par la SCPI en % des revenus bruts sur les 5 dernières années :

Les charges supportées par l’associé liées à l'acquisition à crédit de parts de SCPI correspondent aux :

- Intérêts d’emprunt ;

- Frais de courtage ;

- Assurance emprunteur ;

- Frais de nantissement.

En optant pour le régime réel, il vous sera possible de déduire les intérêts d’emprunts et autres frais de financement liés à l’acquisition de vos parts de SCPI à crédit.

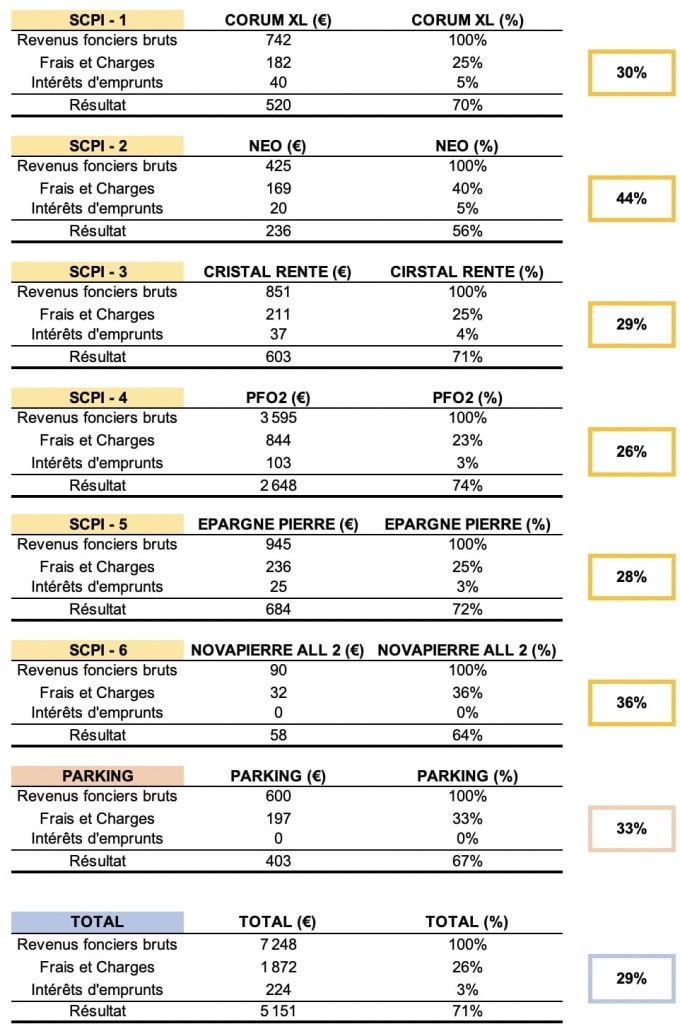

Pour illustrer, je vais partager ma situation :

- J’ai commencé à investir en SCPI comptant en 2011, n’ayant pas d’autres biens immobilier mis en location en nue, je n’étais pas éligible au régime micro-foncier, c’est donc le régime réel qui s’est appliqué par défaut ;

- En 2013, j’ai investi 25 000 € en SCPI à crédit, le régime réel est devenu le plus avantageux puisque j’ai pu déduire mes intérêts d’emprunts, assurance emprunteur et frais de courtage ;

- En 2020, j’ai remboursé par anticipation mon crédit (ce n’était pas la meilleure décision à posteriori !) et ai également fait l’acquisition d’un parking que j’ai mis en location ;

- Étant dorénavant éligible au micro-foncier, je regarde chaque année si le total de mes charges foncières réelles dépasse o

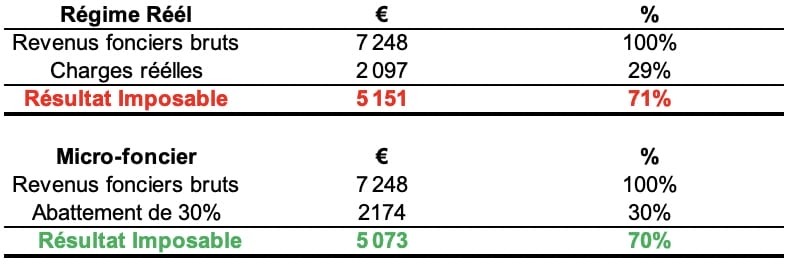

Prenons en exemple mes revenus fonciers 2021 (6 SCPI + 1 Parking) :

Mes charges foncières réelles 2021 se sont montées à 2 096 € (1 872 + 224), représentant 29% de mes revenus fonciers bruts.

Dans mon cas, le régime micro-foncier était donc légèrement plus avantageux, car me permettant de bénéficier d’un abattement de 30%, contre 29% au réel.

Néanmoins, je suis resté sur le régime réel car le passage d’un régime à l’autre est valable pour une période de 3 ans minimum et compte tenu du faible avantage fiscal procuré par le régime micro-foncier, je ne voulais pas être “bloqué” dans le micro-foncier et me garder la possibilité de déduire des intérêts d’emprunts si d’aventure j’effectuais de nouveaux investissements en SCPI à crédit dans les 3 années à venir.

A noter que changer de régime est très simple. Le passage d'un régime à l'autre se fait automatiquement lors de votre déclaration de revenu en fonction des cases que vous remplissez (réel ou micro-foncier).

En résumé, quels sont les avantages et inconvénients des régimes réel et micro-foncier ?

Régime micro-foncier

Avantages :

- Simple à déclarer (30% abattement forfaitaire et pas d’annexe 2044 sur les revenus fonciers à compléter)

Inconvénients :

- Impossibilité de déduire les intérêts d’emprunts et autres frais d’investissement lors de l’acquisition de parts de SCPI à crédit

- 3 critères à respecter pour être éligible

Régime réel

Avantages :

- Possibilité de déduire les intérêts d’emprunts et autres frais d’investissement lors de l’acquisition de parts de SCPI à crédit

- Aucun critère d’éligibilité, c'est le régime s’appliquant par défaut

Inconvénients :

- Plus compliqué à déclarer (il vous faudra compléter l’annexe 2044)

La déclaration au régime réel est plus compliquée, il vous faudra compléter l’annexe 2044 sur les revenus fonciers et dans le cas d’un investissement à crédit de parts de SCPI ajouter aux éléments communiqués par la société de gestion dans vos imprimés fiscaux uniques (IFU), les intérêts d’emprunt et assurance emprunteur en les ventilant par SCPI.

À noter que les sociétés de gestion transmettent des IFU illustrés afin de vous guider dans vos déclarations et leur service client reste joignable pour vous épauler par email ou téléphone. Certaines sont particulièrement pédagogues avec des guides, tutoriels et webinaires de grande qualité.

Remarques importantes sur mes revenus fonciers 2021 :

- Les chiffres pour les SCPI proviennent des IFU transmis par les sociétés de gestion pour les déclarations de revenus (ci-dessous mon IFU PFO2 à partir duquel j’ai puisé les chiffres des 2 648 € de revenus fonciers nets).

- Les chiffres des lignes intérêts d’emprunts correspondent uniquement aux intérêts contractés par les SCPI pour l’acquisition d’immeuble (je n’ai plus aucun crédit à date) ;

- Les revenus nets communiqués dans les IFU ne correspondent pas nécessairement aux dividendes perçus du fait des mises en réserves (résultat non distribué conserver en cas de coup dur) ;

- À cela s’ajoutent des différences de période. Les revenus de l’IFU ci-dessus sont tous rattachés à l’exercice fiscal 2021, alors que les dividendes perçus au 1er trimestre 2021 par exemple correspondent à l’activité du 4ème trimestre 2020 de la SCPI).

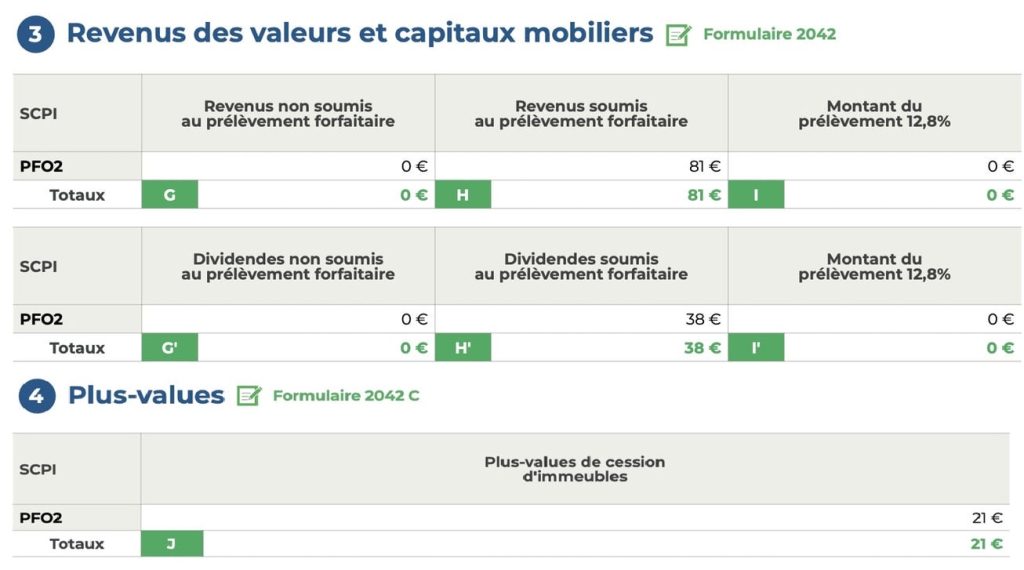

Ainsi, mes revenus PFO2 2021 se sont élevés à 2 752 € se décomposant en :

- 2 648 € de revenus fonciers nets (imposable) ;

- 83 € de revenus financiers (après flat tax de 30% sur 119 € = 81 + 38 , source IFU ci-dessous) ;

- 21 € de plus value de cession d’immeubles (déjà imposée, source IFU ci-dessous).

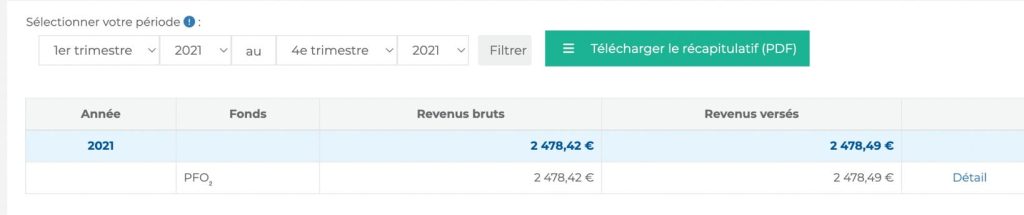

Alors que mes dividendes versés sur mon compte bancaire se sont établis à 2 478 € (extrait de mon extranet PERIAL ci-dessous).

Point important : il existe des écarts importants d’une SCPI à l’autre en matière de charges réelles exprimées en % des revenus totaux sont saisissants, NEO affiche 44% de charges alors que PFO2 “seulement” 26%.

Revenus financiers

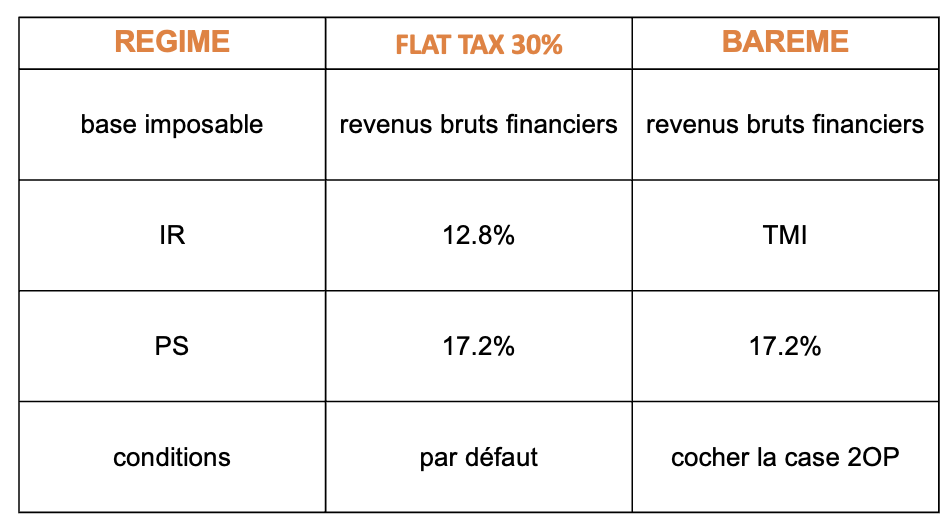

Les revenus financiers proviennent des placements de trésorerie effectués par la SCPI. Ces revenus financiers sont généralement marginaux. Par défaut c’est le prélèvement forfaitaire unique (PFU) ou “flat tax” qui s’applique, mais il est possible d’opter pour le barème progressif au réel, c’est à dire une fiscalisation au TMI (intéressant pour les investisseurs avec un TMI de 0% ou 11%).

Plus-value de cession de parts

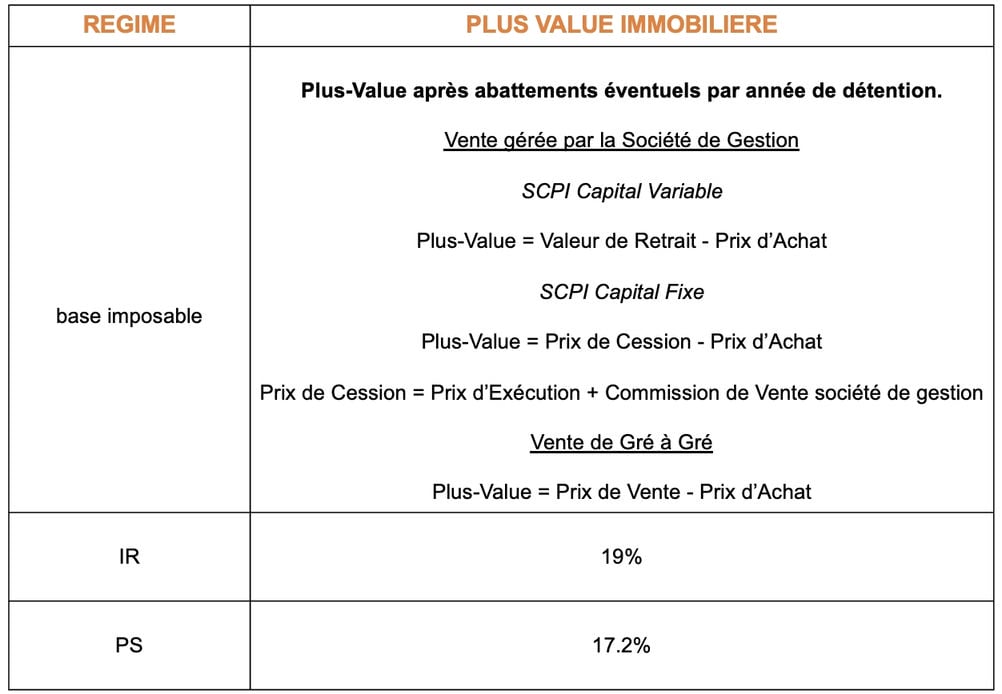

Le régime fiscal des cession de parts de SCPI est identique au régime applicable pour les cession d’immeubles :

- Impôt sur le revenu à 19% sur la plus-value immobilière avec un abattement éventuel en fonction du nombre d'années de détention ;

- Prélèvement sociaux à 17.2% sur la plus-value immobilière avec un abattement éventuel en fonction du nombre d'années de détention.

La plus-value de cession de parts correspond au bénéfice (différence positive entre prix de cession et prix d’achat) réalisé par l’associé qui revend ses parts de SCPI.

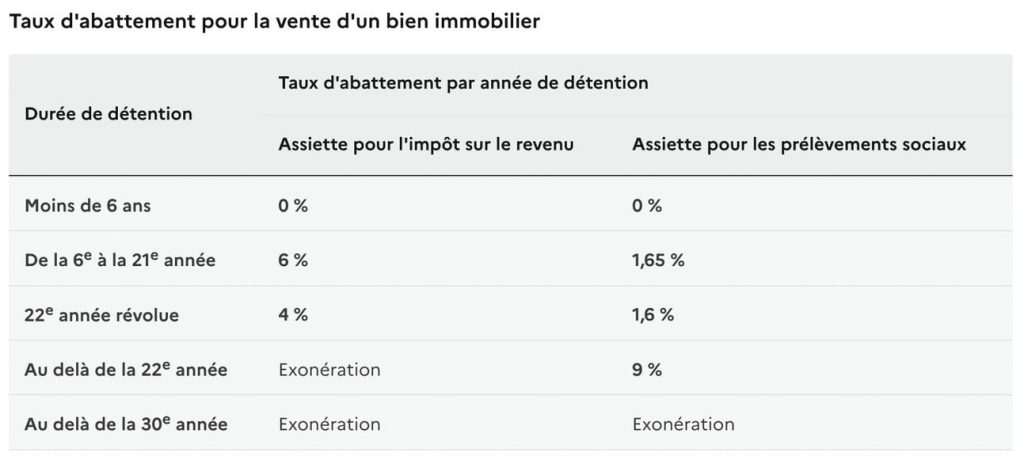

Les abattements pour durée de détention sont les suivants :

Vous constaterez, à la lecture de ces tableaux que le calcul de la plus value de cession de parts varie selon :

- Le type de vente (par société de gestion / de gré à gré) et la nature des SCPI (variable / fixe) ;

- Le nombre d'années de détention des parts avec des abattements différents entre l'impôt sur le revenu (IR) et les prélèvements sociaux (PS).

Pour illustrer, prenons un exemple qui correspond au cas le plus fréquent, la cession de parts de SCPI à capital variable effectuée directement par la société de gestion à la demande d'un associé désireux de revendre ses parts de SCPI.

Plus d'informations sur le calcul des plus-values sont disponibles sur le site officiel du gouvernement.

Le calcul de la fiscalité à payer sur les PV de cession de parts s’effectue en 3 étapes

Étape 1 : calcul de la plus-value brute

Notre associé a acheté 400 parts de SCPI à un prix de souscription de 250 € en 2008, soit un investissement de 100 000 € au total, et souhaite les revendre 15 ans plus tard en 2023.

Le prix d’achat à retenir correspond au prix de souscription de la part en 2008, c'est-à-dire au montant décaissé par l’associé pour l'acquisition de des parts, soit 100 000 €.

Le prix de vente correspond à la valeur de retrait de la part de SCPI en 2023 qui s’obtient par différence entre le prix de souscription de la part en 2023 et les frais de souscription de la part en 2023. Cette valeur de retrait est fixée par la société de gestion.

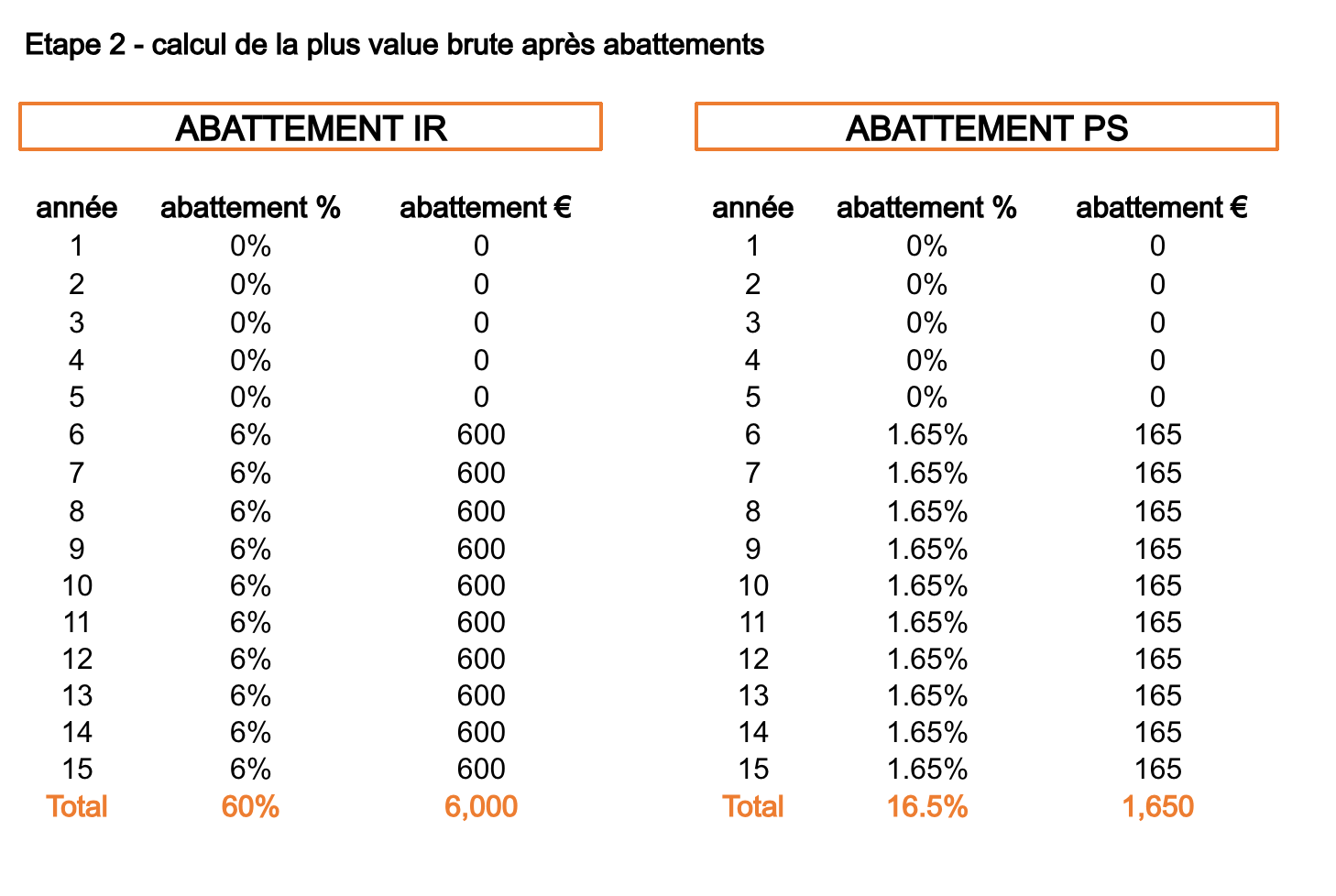

Étape 2 : calcul des abattements pour année de détention

La revente des parts s’effectuant après 15 ans de détention, notre associé peut prétendre à des abattements pour durée de détention sur son IR et ses PS.

Les modalités d’abattements différant entre IR et PS, on doit en effet calculer 2 abattements.

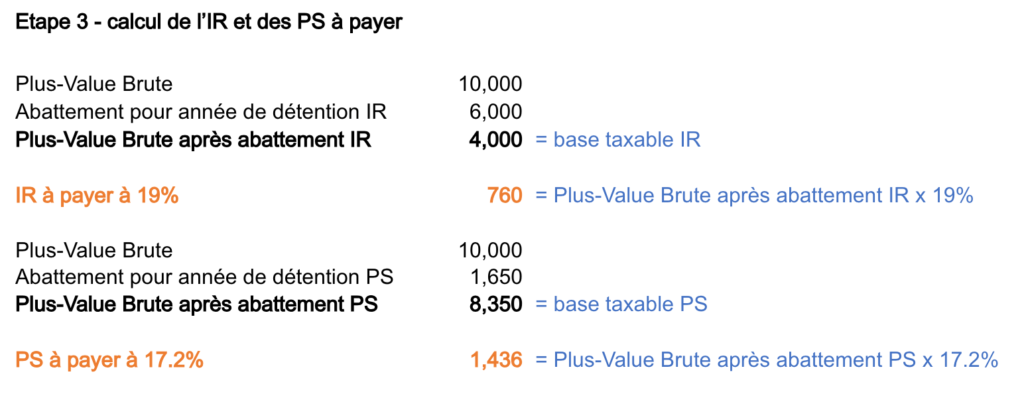

Étape 3 : calcul de l’IR et des PS à payer

On calcule les bases taxables IR et PS qui seront fiscalisées à 19% pour l’IR et 17.2% pour les PS.

La base taxable IR correspond à la plus value brute à laquelle on retranche l’abattement pour année de détention calculé pour l’IR.

La base taxable PS correspond à la plus value brute à laquelle on retranche l’abattement pour année de détention calculé pour les PS.

Pour conclure sur cette partie, quelques remarques et points pour attention :

C’est le notaire de la SCPI qui se chargera de la déclaration et du paiement de l’impôt à l’administration fiscale. La plus-value distribuée à l’ associé a donc déjà été soumise à l’IR.

Contrairement aux cessions d'immeubles détenus en direct, les SCPI ne bénéficient pas de l'exonération d’IR pour les cessions de parts inférieures à 15 000 €.

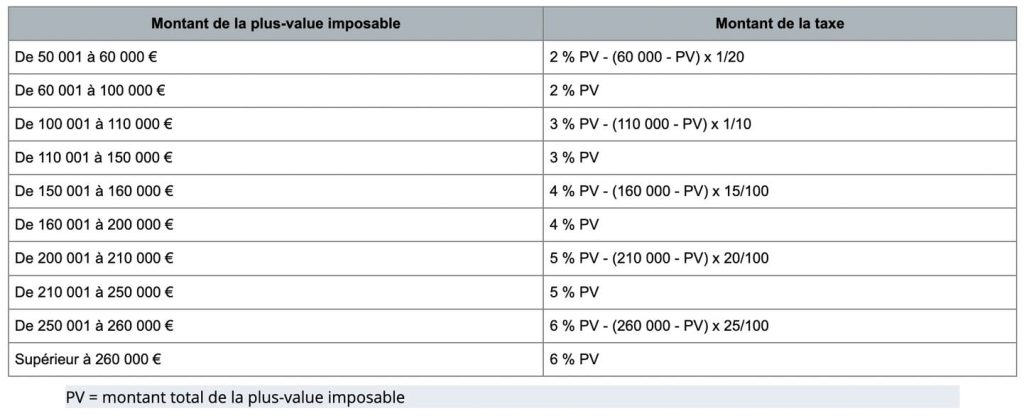

Comme pour les cessions d’immeubles, les plus-values de cession de parts de SCPI supérieures à 50 000 € supporteront une taxe supplémentaire allant de 2% à 6% de la plus-value réalisée (taux progressif selon le montant de la PV) :

La désignation d’un représentant fiscal est obligatoire pour les personnes physiques non résidentes de L'UE/EEE (si le prix de cession des parts dépassent 150 000 €) et pour les personnes morales non résidentes de L'UE/EEE (systématiquement).

Plus-value de cession d’immeubles

Comme pour les cessions de parts (voir plus haut), la fiscalité des plus-values de cession d’immeubles suit le régime des plus-values immobilières avec abattements éventuels par années de détention.

La plus-value de cession d’immeuble correspond au bénéfice réalisé par la SCPI à la revente d’un actif immobilier et s’obtient par différence entre le prix de vente (= prix de cession) et le prix d’achat (= prix de revient).

Qui déclare et paie l’impôt sur les plus-value de cession d’immeubles ?

Les associés de la SCPI au jour de la vente de l’actif seront redevables de l’impôt sur les plus-values de cession d’immeuble (principe de transparence fiscale).

Toutefois, ils n’auront pas besoin de s’acquitter eux-même de cet impôt qui sera déclaré et payé par le notaire de la SCPI en leur nom et pour leur compte (la société de gestion communiquant au notaire la liste des associés présents au jour de la vente). Le notaire de la SCPI réglera l’impôt par prélèvement sur le montant de la vente.

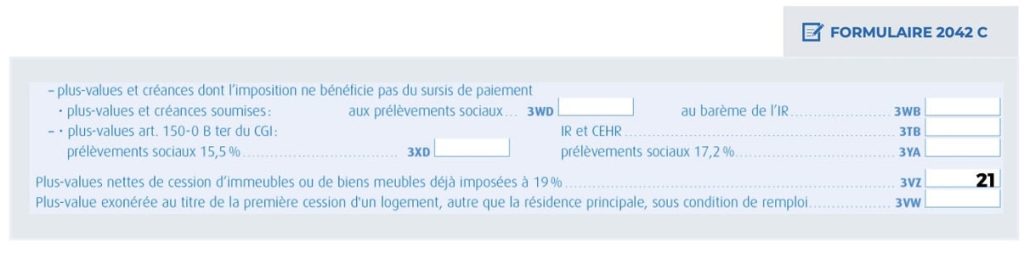

Les associés devront mentionner le montant de ces plus-values de cession d’immeubles dans leur déclaration annuelle (case 3VZ) afin que celles-ci soient prises en compte dans le calcul du revenu fiscal de référence. Les plus-values ne seront en revanche pas taxées une seconde fois.

Vous trouverez ci-dessous un extrait de mon IFU 2021 PFO2 indiquant le montant à saisir dans la case 3VZ :

Quelques remarques pour conclure :

Le montant des plus-values de cessions d’immeubles peut être :

- Distribué aux associés sous forme de dividende exceptionnel en complément des dividendes réguliers issus des loyers. On parlera de distribution de plus-value de cession, qui sera net d’impôt donc (prélèvement déjà effectué par le notaire de la SCPI) ;

- Capitalisé dans la SCPI en étant mis en réserve (ligne “plus ou moins-values réalisées sur cessions d’immeubles” du bilan) pour une distribution ultérieure. Vous aurez tout de même à déclarer la plus-value dans votre déclaration (case 3VZ), celle-ci faisant partie des revenus ;

- Un mix des deux.

Dans le cadre de vente d'actifs à l’étranger, le régime d’imposition dépendra des conventions fiscales en vigueur entre le pays étranger et la France. De même que pour les cessions en France, les impôts de plus-value étrangers et français seront acquittés par les notaires étrangers et français mobilisés par la SCPI pour le compte des associés. Le dividende exceptionnel éventuellement versé sera donc également net d’impôt.

Pour les personnes morales, le traitement de l’impôt est différent. Ils recevront une plus-value brute qu’ils devront intégrer à leur déclaration de résultat et s’acquitter eux même de l’impôt auprès de l’administration fiscale.

La fiscalité de la SCPI en nue-propriété

Le démembrement de propriété est un acte juridique qui permet de séparer la pleine propriété en 2 avec d’un côté la nue-propriété et de l’autre usufruit.

En pratique, vous pouvez acquérir :

- La pleine propriété de parts de SCPI, c’est le cas le plus fréquent, vous avez la propriété, l’usage et les revenus ;

- La nue-propriété uniquement, vous avez la propriété, mais pas l’usage et les revenus ;

- L’usufruit seulement, vous avez l’usage et les revenus, mais pas la propriété.

Démembrement temporaire

Le démembrement temporaire est une stratégie qui convient bien aux profils fortement fiscalisés qui souhaitent se constituer un patrimoine générateur de revenus futurs potentiels (pour une retraite par exemple).

Le démembrement temporaire consiste à séparer la nue-propriété et l’usufruit pour une durée établie à l’avance comprise généralement entre 3 à 20 ans.

L’acquisition de parts de SCPI en nue-propriété se fera à prix décoté en fonction de la durée retenue pour le démembrement (plus la durée est longue, plus la décote sera forte).

Pendant la durée du démembrement, le nu-propriétaire ne percevra aucun revenu et échappera ainsi à toute fiscalité (pas d’IR et pas de PS).

À la sortie du démembrement, le calcul de la plus-value ne sera pas basé sur le prix d’acquisition des parts en nue-propriété, mais sur la valeur de la part complète à ce moment-là.

Par exemple :

- Vous achetez des parts en nue-propriété pour 6 ans à 75 € l’unité pour une SCPI dont le prix de la part est 100 € ;

- Si vous revendez après 6 ans à 106 € :

- La plus-value par part sera de 6 € (106 – 100) ;

- Cette plus valeur sera soumise à l’imposition des plus-values de part que nous avons vu plus tôt.

Ainsi, si le prix de la part d’évolue pas entre le début et la fin du démembrement, vous n’êtes pas fiscalisé.

Démembrement viager : pour optimiser une succession

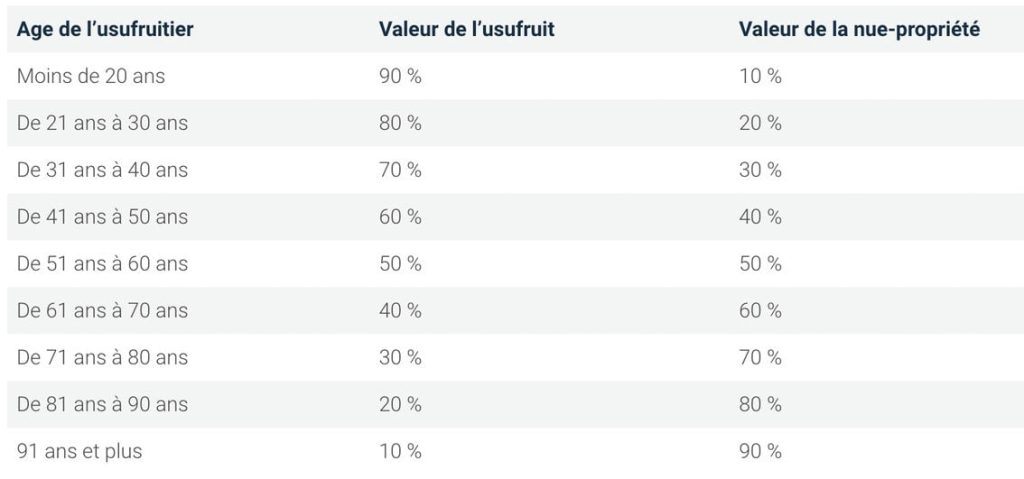

Le démembrement viager consiste à séparer la nue-propriété et l’usufruit jusqu’au décès de l’usufruitier. Le démembrement viager permet d’anticiper et d’optimiser fiscalement une succession.

En donnant à leurs enfants tôt la nue-propriété de leurs parts de SCPI par exemple, les parents :

- Réduisent les droits de succession dont leurs enfants auront à s’acquitter ;

- Peuvent commencer à bénéficier de l’abattement sur les droits de donation de 100 000 € par enfant pour chaque parent, qui se “recharge” tous les 15 ans ;

- Optimisent l’abattement de 100 000 € en déclarant uniquement la valeur de nue-propriété (qui est décotée par rapport à la valeur de pleine propriété et fonction de l’âge de l’usufruitier), permettant ainsi de transmettre plus de parts sans avoir à payer de droits de donation.

Pendant le démembrement viager :

- Les enfants seront nus-propriétaires (ils détiendront les parts de SCPI) ;

- Les parents seront usufruitiers (ils percevront les dividendes).

Au décès du dernier parent, les enfants récupéreront la pleine propriété des parts de SCPI sans aucun frais de succession.

Vous trouverez ci-dessous le barème fiscal qui fixe la répartition de la valeur en usufruit et nue-propriété en fonction de l’âge de l’usufruitier :

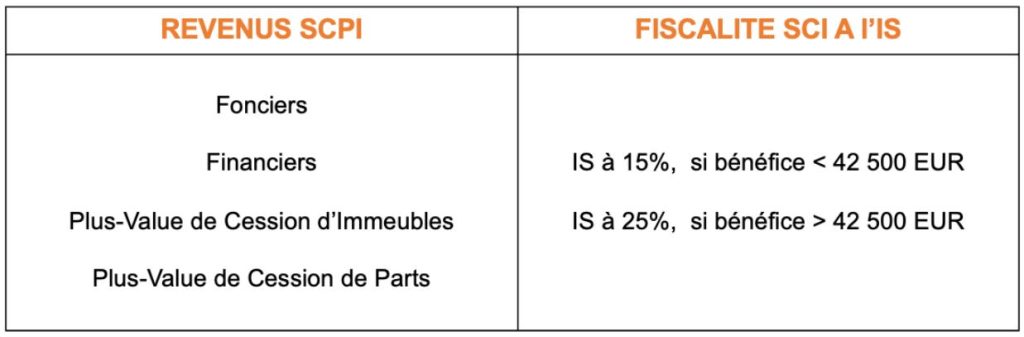

La fiscalité de la SCPI en société/personne morale

Nous allons nous pencher ici sur l’investissement en SCPI au travers de société à l’IS, vous verrez que selon votre profil d’investisseur, il peut être intéressant d’investir avec une SCI à l’IS par exemple.

Fiscalité d’une société à l’IS

Une société paye des revenus en fonction des bénéfice (revenus – charges et amortissements) qu’elle réalise. Indépendamment de la source du revenir, l’imposition est la même :

À noter que le régime des SCI à l’IS traite les plus-values de cession (immeubles et parts) comme des plus-values court terme, vous n’aurez aucun abattement possible pour les années de détention.

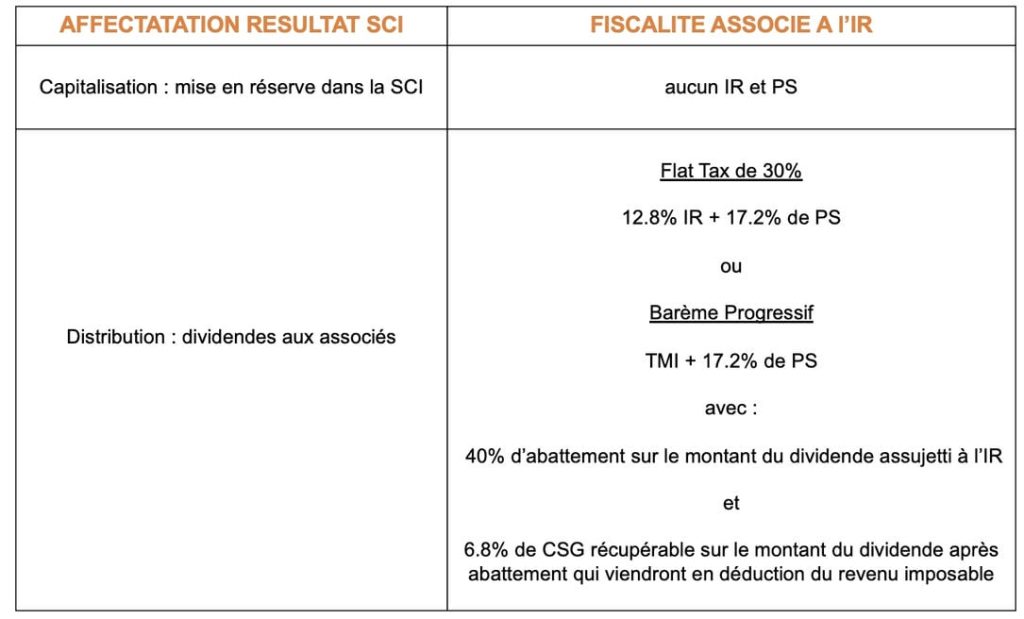

Après la fiscalité, le choix de l’affectation du résultat

Une fois le bénéfice obtenu, les associés de la société décident ensuite de l’affectation du résultat parmi 3 options :

- Capitalisation (réinvestir ou garder en réserve les résultats dans la SCI) ;

- Distribution (verser les résultats sous forme de dividendes aux associés) ;

- Un mix des deux.

En capitalisant les résultats, il n’y a pas d’impôt supplémentaire et vous pouvez favoriser l’effet boule de neige au sein de la société SCI, permettant de réinvestir en SCPI ou dans d’autres projets.

Avec la distribution des résultats, les dividendes versés à l’associé seront fiscalisés à l’IR à la flat tax de 30% ou au barème progressif après abattement et déduction d’une fraction de la CSG (6.8%).

Les stratégies de SCI à l’IS s’appliquant principalement sur les TMI de plus de 41%, la flat tax s’avère généralement plus avantageuse fiscalement.

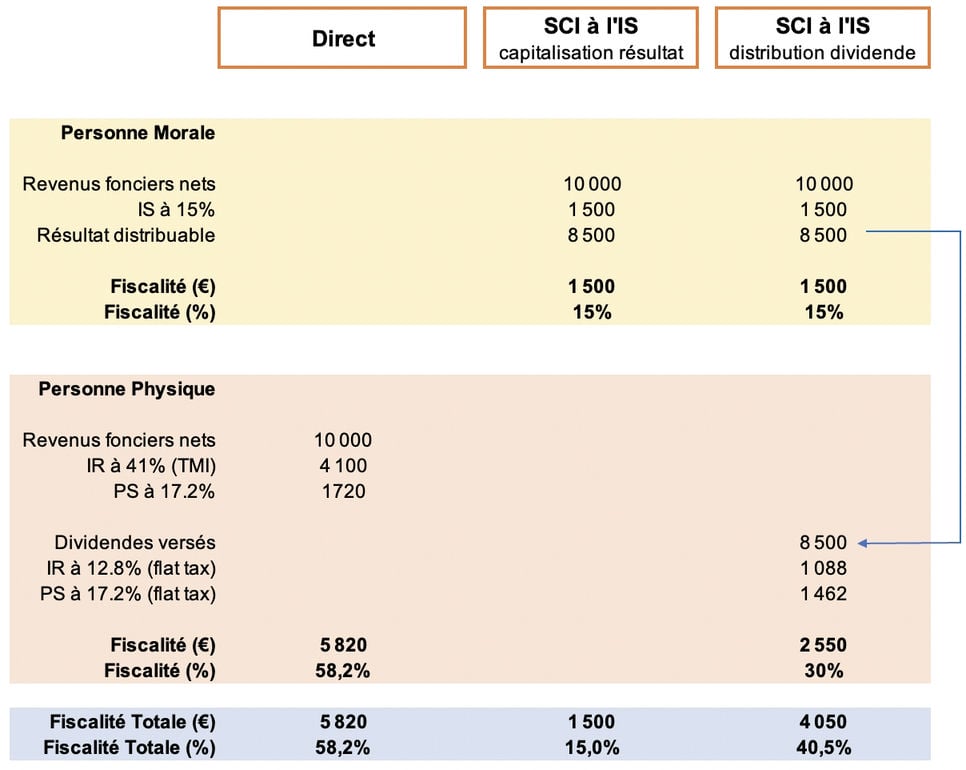

Exemple

Prenons un exemple pour illustrer en comparant un investissement de 200 K€ d’une personne physique avec un TMI à 41% avec un investissement via une SCI à l’IS (avec et sans distribution des résultats) :

Avec une stratégie de société à l’IS de distribution, le gain fiscal est de 1 770 €, soit 17.7% de fiscalité en moins en comparaison d’un investissement en direct.

Avec une stratégie de société à l’IS de capitalisation, le gain fiscal ressort à 4 320 €, soit 43.2% de fiscalité en moins.

Ce comparatif montre que la société à l’IS est un outil efficace pour la capitalisation. Cela vous permet de réinvestir les sommes perçus avec un frottement fiscal limité.

Hypothèses :

- SCPI 100% française ;

- 5% de rendement annuel ;

- 10 000 € de revenus fonciers annuels (200 000 € x 5%) ;

- 100% revenus fonciers (par simplification) ;

- IS à 15% (bénéfice SCI < 42 500 €) ;

- Dividendes soumis à la flat tax de 30% (12.8+ IR + 17.2% PS).

Le cas de la SCI à l’IS

Investir en parts de SCPI via une SCI à l’IS est recommandé pour des investissements significatifs car cette stratégie demande des efforts administratifs (constitution, gestion, déclaration) et financiers (frais de constitution, frais tenue comptable) supplémentaires. Il faut que le jeu en vaille la chandelle !

Les SCI à l’IS permettent également d’optimiser les transmissions de patrimoine, sujet qui peut être creusé avec un conseiller fiscal en fonction de votre situation et objectifs patrimoniaux.

Usufruit de SCPI en société pour optimiser sa trésorerie

L’usufruit de SCPI est un outil utilisé par les chefs d’entreprise pour dynamiser leur trésorerie.

En effet, les investissements en usufruit de SCPI sont considérés comptablement comme des immobilisations incorporelles qui pourront être amorties dans le cas d’une société soumise à l’IS.

En clair, dans le cas d’un usufruit temporaire de 5 ans, une charge (dotation aux amortissements) correspondant à 1/5ème de la valeur de l’investissement pourra être comptabilisée chaque année pendant 5 ans pour amortir l’investissement de l’usufruit.

Cette charge permettra au chef d’entreprise d’abaisser le résultat positif lié à son investissement et de limiter l’impact de l’impôt sur les sociétés.

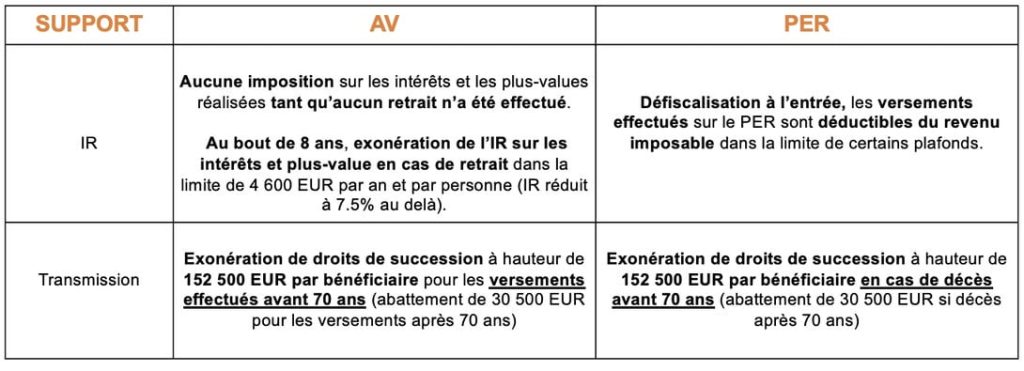

La fiscalité de la SCPI en assurance-vie/PER

L’investissement indirect par le biais de supports comme l’assurance-vie (AV) ou le Plan d’Épargne Retraite (PER) permet de bénéficier des leviers fiscaux propres à ces 2 enveloppes fiscales.

Les avantages fiscaux proviennent ici directement des supports d’investissement utilisés (AV et PER) :

L’assurance-vie se prête bien à des stratégies de capitalisation (réinvestissement des dividendes perçus en SCPI) car :

- Vous ne supporterez aucune fiscalité en l’absence de retrait ;

- Vous bénéficierez d’une exonération d’IR après 8 ans de détention de votre contrat (si vous effectuez un retrait).

Outre leurs avantages fiscaux, investir en SCPI via l’assurance-vie ou le PER vous procurera :

- D’autres atouts (liquidité garantie, délai de jouissance réduit, aucun minimum de part pour la 1er souscription, décote parfois à l’achat) ;

- Mais également quelques inconvénients (financement à crédit impossible, choix de SCPI plus limité, intégralité des loyers parfois non reversés).

Pour en savoir plus, je vous invite à consulter mon article sur les SCPI en assurance-vie.

Attention, vous perdrez l'avantage des SCPI Européennes

Il est important de comprendre que vous perdrez l'avantage principal de détenir des SCPI européenne. Comme nous avons pu le voir plus haut, grâce aux accords fiscaux entre les pays européens, vous n'êtes pas fiscalisé doublement et nous ne payez pas de prélèvement sociaux.

Ce ne sera plus le cas si vous passez par l'assurance vie, la fiscalité de l'assurance vie prédomine :

- En sortie de l'assurance vie, vous subirez les prélèvements sociaux

- L'imposition à la source, ne viendra pas réduire votre imposition.

Si vous retirez d'un assurance vie qui à moins de 8 ans, vous subirez probablement une imposition plus lourde sur une SCPI européenne en assurance vie. En effet, vous serez toujours imposé à la source sur les revenus générés dans les autres pays et vous payerez la flat tax (30 % dont 17,2 % de prélèvement sociaux) sur les bénéfices.

Les optimisations possibles pour limiter votre fiscalité

Maintenant que nous avons vu la fiscalité des SCPI, on se rend compte que cette dernière peut être particulièrement lourde si vous investissez comptant et que vous êtes à un taux marginal d'imposition élevé (30 % et plus).

Il existe de nombreux leviers pour optimiser sa fiscalité et réduire, ces leviers d'optimisation ne s'excluent pas mutuellement et peuvent être cumulés pour une efficacité encore plus forte !

Point extrêmement important : La qualité de la SCPI dans laquelle vous investissez doit rester le premier critère d’investissement.

Investir sur le très long terme

Mise en oeuvre : très facile

Profil investisseur : tous

Avantage fiscal : diminution, voire exonération d’ IR et de PS sur les plus-values de cession de parts

Principe

Ce 1er levier correspond à une stratégie très simple, mais mérite tout de même d’être rappelé.

Plus vous détenez vos parts de SCPI longtemps, moins vous serez taxés sur la plus-value réalisée lors de la revente de vos parts de SCPI.

Vous bénéficierez même d’une exonération totale d’IR après 22 années de détention et de PS après 30 années de détention. Cette stratégie se combine parfaitement avec la plupart des autres stratégies proposées.

Points d'attention

Même si les parts de SCPI voient leur prix progresser tendanciellement depuis 20 ans, la plus-value en sortie n’est pas garantie et reste fonction notamment de l’état du marché immobilier ou moment de la vente.

Autre avantage de cette stratégie “buy and hold”, les frais de souscription payés à l’entrée sont lissés sur une plus longue durée et deviennent indolores.

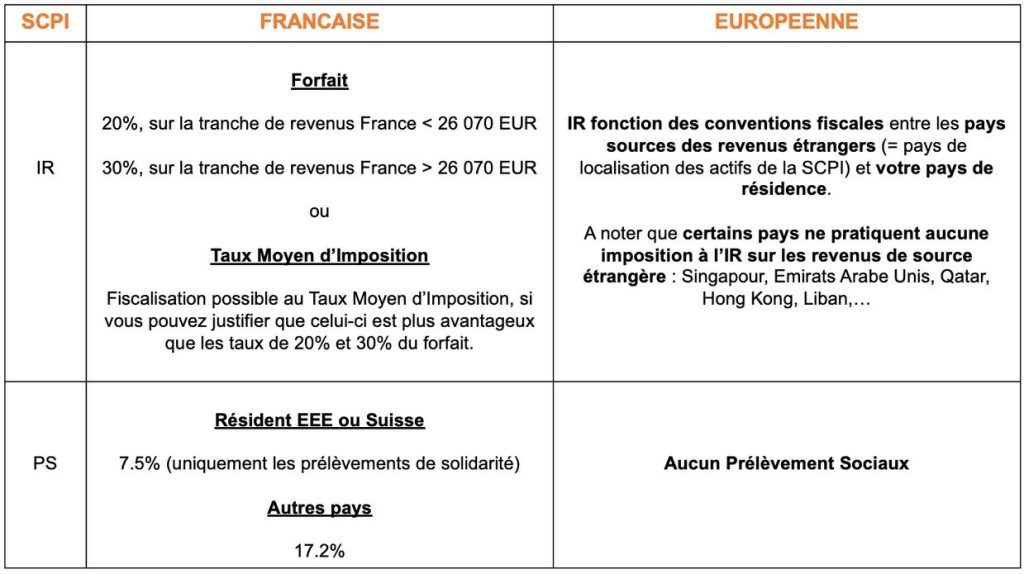

Investir dans des SCPI européennes

Les SCPI européennes sont des SCPI dont la majorité du patrimoine immobilier est localisé hors de France dans un ou plusieurs pays, généralement en Europe. Investir dans les SCPI européennes est un levier d’optimisation fiscal puissant et accessible au plus grand nombre.

Mise en œuvre : facile

Profil investisseur : tous, mais surtout les investisseurs avec TMI de 30 % ou plus

Avantage fiscal :

- L'impôt sur le revenu peut être réduite du Taux Moyen d’Imposition ;

- Absence de prélèvements sociaux.

Principe

Les loyers d’un bien immobilier situé hors de France sont soumis à l’impôt dans le pays de domiciliation de ce bien. Cette règle reste valable même si ces biens immobiliers sont logés dans une SCPI européenne (véhicule d’investissement de droit français) avec des associés fiscalement domiciliés en France.

Les revenus fonciers d’une SCPI européenne investie en Allemagne par exemple sont taxés au taux de 15.825% en Allemagne. Cet impôt Allemand est payé directement par la SCPI, l’associé français n’a aucune déclaration de revenu à effectuer en Allemagne.

L’associé français devra néanmoins effectuer une déclaration de ses revenus fonciers de sources étrangères en France, car le droit français prévoit qu’un résident fiscal français soit imposable sur ses revenus de sources mondiales.

Afin d’éviter une double imposition, la France et les pays européens ont signé des conventions fiscales permettant aux associés français de bénéficier d’une réduction fiscale sur les revenus de sources étrangères qu’ils déclarent.

Cette réduction fiscale à pour conséquence de ramener le taux d’imposition français sur les SCPI européennes à un taux équivalent à la différence entre le Taux Marginal d’Imposition (TMI) et le Taux Moyen d’imposition.

À cela s’ajoute une exonération de prélèvements sociaux, soit une économie de 17.2% en plus !

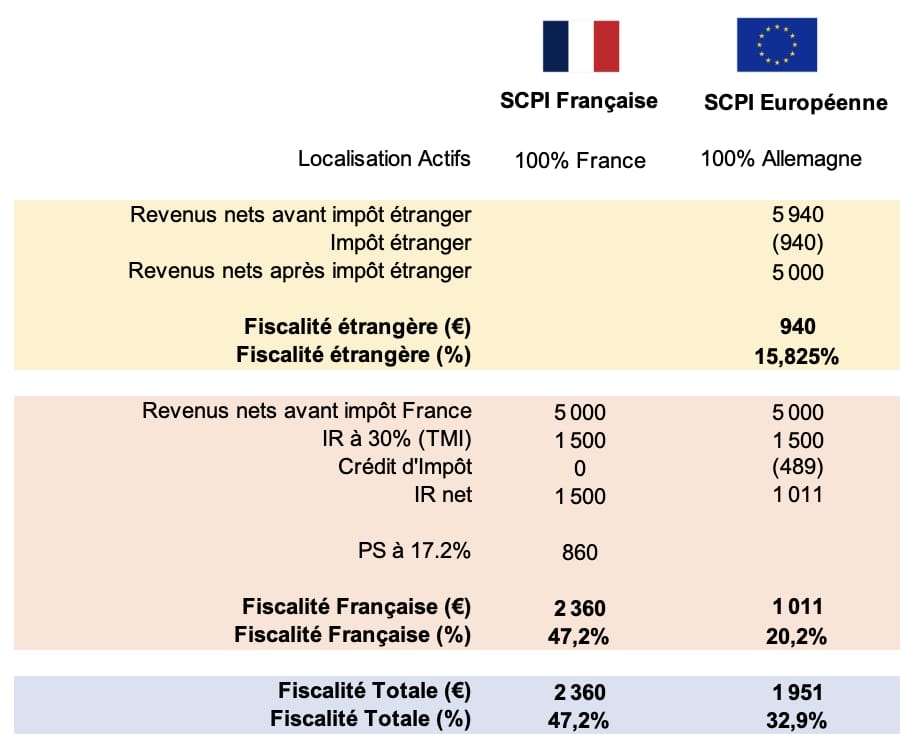

Exemple

Comparons une SCPI française et une SCPI européenne en prenant l’exemple d’un couple marié avec 2 enfants, percevant 90 K€ de revenus, avec un TMI de 30% souhaitant investir 100 K€ en SCPI avec une hypothèse de 5% de rendement annuel :

Les revenus de la SCPI Française seront fiscalisés à 47.2% se décomposant en 30% de TMI + 17.2% de prélèvements sociaux.

Les revenus de la SCPI Européenne imposables en France seront exonérés de prélèvements sociaux et seront généralement taxés à l’IR à un taux équivalent à la différence entre TMI et le Taux Moyen d’Imposition du couple, soit ici 30% – 9.8% = 20.2%.

Hypothèses :

- SCPI européenne avec 100% des biens localisés en Allemagne : par simplification, pour avoir 1 seul taux d’imposition étranger, dans les faits certaines SCPI européennes ont leur actifs 100% basés en Allemagne (ex: EUROVALYS, NOVAPIERRE ALLEMAGNE 2), , mais la plupart diversifient sur plusieurs pays) ;

- Rendement SCPI Européenne après impôt étranger = Rendement SCPI Française avant impôt = 5% (par simplification pour l’exemple, dans les faits le rendement des SCPI européenne net de fiscalité étrangère peut être plus bas que celui d’une SCPI française avant impôt du fait de l’impôt étranger, mais souvent meilleur in fine du fait du crédit d’impôt et de l’absence de prélèvements sociaux, notamment pour les TMI supérieurs ou égaux à 30%).

- 100% revenus fonciers : par simplification, aucun autre type de revenu (financier, plus-value) ;

- Les 90 K€ de revenus du couple correspondent à des revenus professionnels salariaux après abattement des frais professionnels de 10%.

Détails des calculs (SCPI européenne)

Étape 1 – Fiscalité étrangère

La SCPI Européenne a dégagé 5 940 € de revenus fonciers avant impôt étranger.

Comme 100% des biens sont localisés en Allemagne, c’est le taux d’imposition sur les sociétés allemandes qui s’appliquent, soit 15.825%.

L’impôt prélevé à la source en Allemagne s’établit donc à 5 940 € x 15.825 % = 940 €.

Étape 2 – Fiscalité française

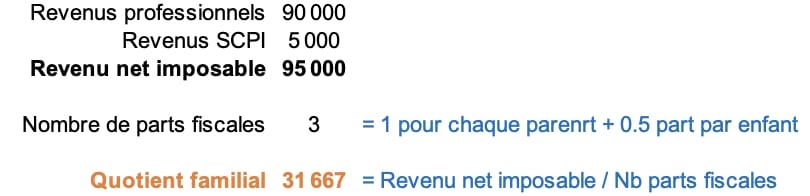

- calcul du Quotient Familial

Pour la fiscalité française, nous commençons par calculer le Quotient Familial qui s’obtient en rapportant le Revenu net imposable au nombre de parts fiscales du foyer :

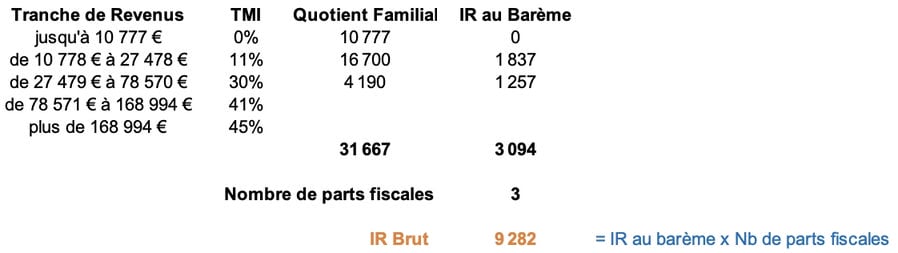

- calcul de l’IR Brut

Nous appliquons le Quotient Familial au Tranche de Revenus pour déterminer l’IR au Barème que nous multiplions par le nombre de parts fiscales pour obtenir l’IR Brut :

- calcul du Taux Moyen d’Imposition

Le Taux Moyen d’Imposition s’obtient en divisant l’IR brut par les revenus nets imposables, dans notre cas :

9 282 / 95 000 = 9,8 %

- calcul du Crédit d’Impôt

Le Crédit d’Impôt s’obtient en multipliant les revenus fonciers de source étrangère avant impôt Français par le Taux Moyen d’Imposition soit :

5 000 * 9,8 % = 489 €

Points d'attention

Dans l’exemple ci-dessus, j’ai utilisé la méthode du crédit d’impôt (imposition à l‘étranger dans le pays de localisation du bien ainsi qu’en France avec une réduction d’impôt). C’est la méthode en vigueur pour plusieurs pays notamment l’Allemagne, l’Italie, l’Espagne et le Royaume Uni.

Pour d’autres pays tels que la Belgique, l’Irlande ou bien encore le Portugal c’est la méthode du taux effectif qui s’applique : imposition à l’étranger dans le pays de localisation du bien et aucune imposition en France, mais prise en compte dans le calcul du taux moyen d’imposition effectif en France.

Ces 2 méthodes aboutissent au même résultat au final, une fiscalité française sur les revenus de SCPI européenne équivalente à la différence entre le Taux Marginal d’Imposition (TMI) et le Taux Moyen d’Imposition.

En optant pour des SCPI européennes, vous percevrez des revenus de sources étrangères. A ce titre, vous devrez remplir l’annexe 2047 lors de votre déclaration fiscale. Pas de panique, les sociétés de gestion vous guident en détaillant les cases à remplir dans les IFU qu’elles vous transmettent.

Certaines SCPI européennes sont exposées au risque de change, c’est le cas de CORUM XL dont plus de 50% des actifs sont localisés au Royaume Uni (Livre Sterling). L’exposition au taux de change est un risque supplémentaire, c'est un facteur de diversification.

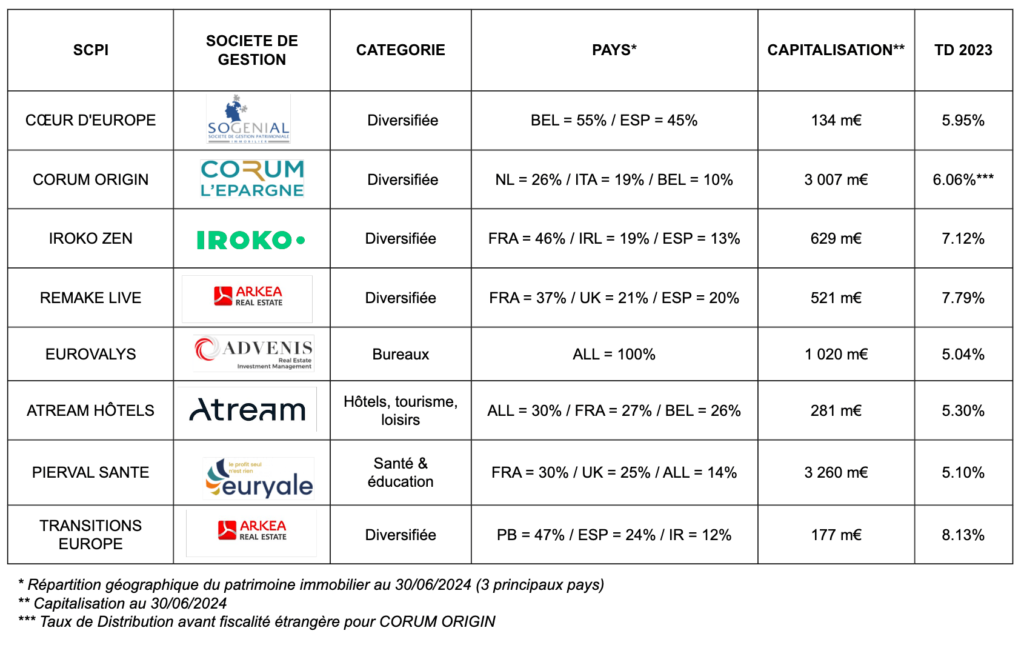

Vous trouverez ci-dessous quelques exemples de SCPI européennes, vous constaterez que :

- Certaines sont mono-pays, d’autres sur plusieurs pays ;

- Certaines sont 100% étranger, d’autres gardent une exposition France ;

- Certaines sont matures (capitalisation > 1 milliard), d’autres en développement ou création.

Investir à crédit

L’investissement à crédit constitue une autre option pour alléger la fiscalité des SCPI.

Mise en oeuvre : moyennement facile

Profil investisseur : investisseur avec une capacité d’emprunt

Avantage fiscal : déductibilité des intérêts d’emprunts et des autres frais de financement (assurance emprunteur, frais de courtage, frais de nantissement) des revenus fonciers bruts

Principe

Pour bénéficier de la déductibilité des intérêts et autres frais de crédit, vous devrez opter pour le régime réel. Cela tombe bien, c’est le régime s’appliquant par défaut (voir ci-dessus “Faut-il déclarer ses revenus fonciers de SCPI au réel ou en micro-foncier ?”).

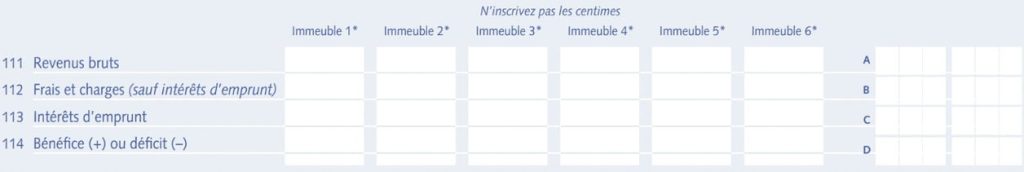

Concrètement, il conviendra dans l’annexe 2044 d’ajouter vos charges réelles d’acquisition à crédit de parts de SCPI aux charges réelles déjà supportées par la SCPI en :

- Ventilant bien ces charges par SCPI (si le crédit a permis de financer plusieurs SCPI) ;

- Saisissant les intérêts d’emprunt sur la ligne 113 “ intérêts d’emprunt” et les autres frais de financement sur la ligne 112 “ frais et charges”.

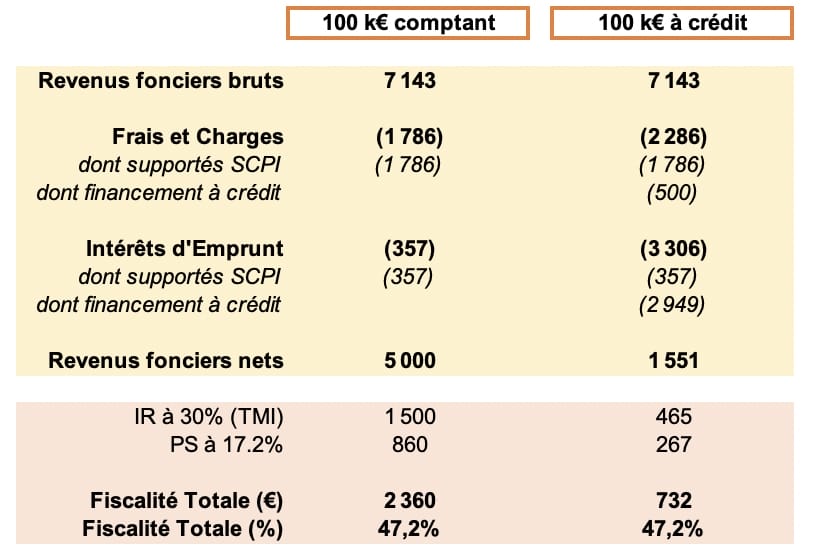

Exemple

Prenons l’exemple d’un célibataire de 28 ans à 30% de TMI empruntant 100 K€ sur 20 ans à 3% en investissant sur des SCPI Françaises distribuant 5% de rendement annuel.

En déduisant des revenus fonciers bruts (avant frais et charges et toute fiscalité) les intérêts d’emprunts du crédit, ainsi que le coût de l’assurance emprunteur, les revenus fonciers nets sont passés de 5 000 € au comptant à 1 551 € à crédit, ce qui correspond à un gain fiscal total de 1 628 € en 1ère année de remboursement.

Hypothèses :

- Les frais et charges supportés par la SCPI représentent 25% des revenus fonciers bruts

- Les intérêts des emprunts supportés par la SCPI représentent 5% des revenus fonciers bruts

- L’assurance taux emprunteur est de 0.5% du capital, soit 100 000 € x 0.5% = 500 €

- Le prêt est à amortissement constant, soit une 1ère annuité de 6 555 € se décomposant en 3 706 € de capital et 2 949 € d’intérêts

- Aucun apport.

Points d'attention

L’exemple ci-dessus se focalise sur la première année, mais le gain fiscal diminuera à mesure que les années avanceront car la part des intérêts dans les annuités remboursées baissera.

Investir dans une SCPI à crédit risque d’amputer votre capacité d’emprunt pour d’autres projets (achat résidence principale notamment). Il vous faudra bien appréhender ce point avant de vous lancer surtout si vous n’êtes pas encore propriétaire de votre Résidence Principale (RP).

De plus, certaines banques ne financent pas l’acquisition de parts de SCPI. D’autres le font, mais en exigeant que vous preniez les SCPI “maison”. Obtenir un financement à crédit peut être long (il faut comparer, négocier). L’utilisation d’un courtier en ligne spécialisé comme Louve Invest ou Epargnoo peut vous faire gagner un temps précieux.

Ne pas écarter pour autant votre banque personnelle, la relation avec votre banquier peut vous permettre de décrocher parfois des conditions très attractives.

Investir en tant que résident fiscal étranger

Mise en oeuvre : facile

Profil investisseur : résident fiscal étrangers

Avantage fiscal :

- IR cappé à 20% sur les revenus français < 26 070 € et 30% au delà ;

- PS réduit à 7.5% sur les revenus français pour les résidents de l’Espace Economique Européen (EEE) ou Suisse ;

- Exonération IR sur les revenus de sources étrangères pour les résidents de certains pays (Singapour, Emirats Arabe Unis, Qatar, Hong Kong, Liban,…).

Principe

En tant que résident fiscal étranger le principe est simple :

- Vos revenus français seront déclarés et taxés en France ;

- Vos revenus de source étrangères seront déclarés et taxés dans votre pays de résidence.

Si vous investissez dans une SCPI 100% Française par exemple, l’option du forfait vous permettra de capper votre IR à 20% sur la tranche de revenus inférieurs à 26 070 € et 30% au delà et de bénéficier d’une fiscalité sur les prélèvements sociaux à 7.5% (prélèvements de solidarité) si vous êtes résidents EEE ou Suisse.

En allant sur des SCPI européennes, vous bénéficierez de l’absence de prélèvements sociaux (mais c’est aussi le cas pour les résidents français) et pourrez même prétendre à une exonération totale d’IR pour les résidents de certains pays (ex: Singapour, Emirats Arabe Unis, Qatar, Hong Kong, Liban,…).

Points d'attention

Avec une SCPI 100% européenne, vos obligations déclaratives seront simplifiées puisque vous n’aurez aucune déclaration à faire en France (aucun revenu français) et aucune déclaration à faire dans les pays sources de revenus étrangers (déclaration et paiement effectué par la SCPI). Vous n'effectuerez qu’une seule déclaration dans votre pays de résidence.

Concernant les revenus français, l’option du Taux Moyen d’Imposition est généralement moins intéressante pour les expatriés que celle du forfait (car population plutôt à haut revenu).

Obtenir un crédit immobilier en France pour financer des parts de SCPI sera plus compliqué en tant que résident fiscal étranger.

L’investissement en SCPI n’est pas possible pour les résidents fiscaux US du fait de la loi FATCA et du Dodd-Frank Act.

Je vous invite à parcourir le Webinar réalisé par Louve Invest sur l’investissement en SCPI pour les expatriés pour aller plus loin.

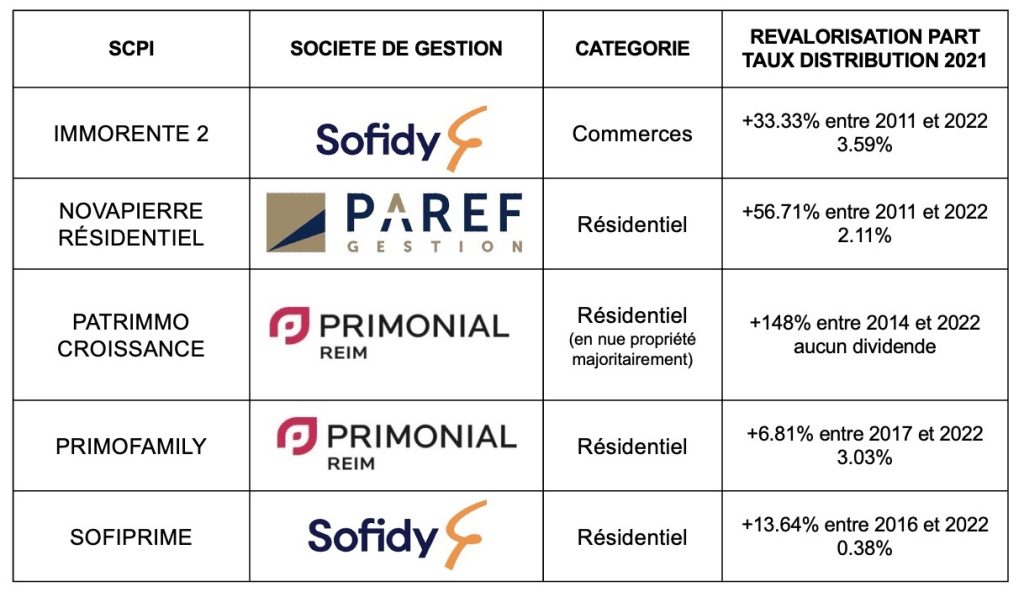

Investir dans des SCPI de plus-value

Mise en oeuvre : facile

Profil investisseur : TMI élevé (30% ou plus) n’ayant pas besoin de revenus complémentaires

Avantage fiscal :

- Pas ou peu de revenus fonciers.

Principe

L’objectif des SCPI de plus-value est la valorisation à long terme de leur parc immobilier en achetant des actifs décotés (majoritairement résidentiels) avec un fort potentiel de revalorisation ou bien en investissant majoritairement en nue-propriété.

L’avantage fiscal provient ici du fait qu’elles ne versent peu ou pas de dividendes sur les revenus fonciers.

Exemples

Immorente 2 cible par exemple majoritairement les murs de commerce de centre ville de premier plan à Paris ainsi que dans les grandes métropoles régionales françaises et européennes en restreignant volontairement les dividendes pour permettre une capitalisation des revenus plus importante.

Patrimmo Croissance investit pour sa part principalement dans la nue-propriété de logements sociaux et intermédiaires en France (construits ou à construire) en donnant l’usufruit aux bailleurs sociaux en charge de la gestion locative. A la fin du démembrement, les immeubles sont cédés avec un réinvestissement des plus-values de cession dans l’acquisition de nouveaux logements en nue-propriété. Cette SCPI capitalise à 100% et ne verse aucun dividende.

Vous trouverez ci-dessous quelques exemples de SCPI de plus-value :

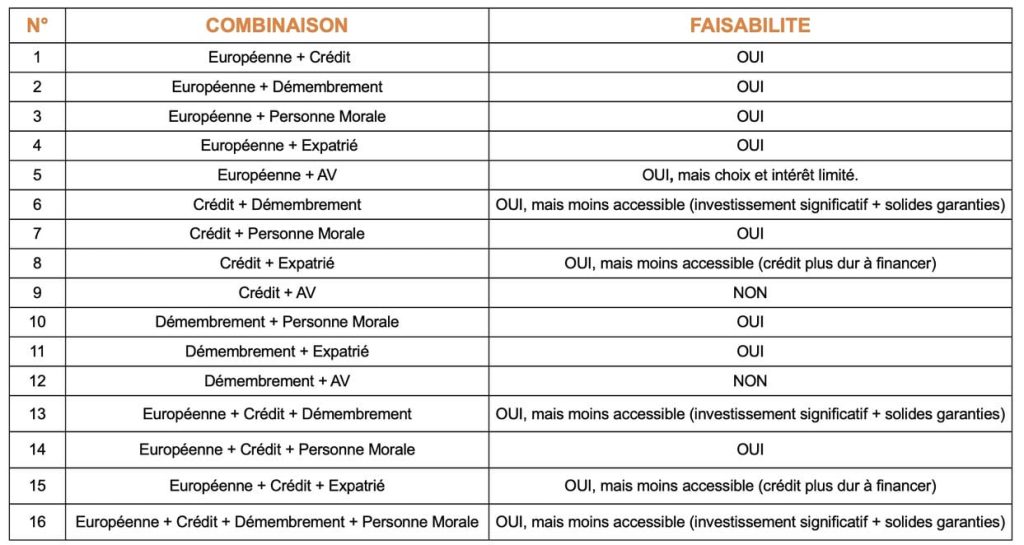

Combiner les leviers

Combiner les leviers vous permettra de faire jouer à plein la fiscalité en votre faveur, cependant toutes les combos ne sont pas possibles et parfois difficiles à mettre en place.

Vous trouverez ci-dessous une (tentative de) synthèse non exhaustive des combinaisons possibles :

Où acheter des SCPI ?

Il existe plusieurs façons d'investir dans des SCPI. Une première option consiste à passer directement par les sociétés de gestion des SCPI ciblées. Cependant, cela peut être chronophage car il faut monter un dossier pour chaque société.

Pour simplifier ce processus, il est possible de passer par un conseiller en gestion de patrimoine (CGP), un conseiller en investissement financier (CIF), ou encore des courtiers en ligne.

Ces options permettent d'accéder à un large éventail de SCPI en ne constituant qu'un seul dossier.

De plus, certains courtiers comme Louve Invest ou Epargnoo offrent des avantages financiers sous forme de cashback ou de bonus :

- Louve Invest : Cashback de 3 % sur les investissements et un bonus de 25 € lors du premier achat en cliquant sur ce lien ;

- Epargnoo : Cashback de 3 à 4 % et 100 € de bonus supplémentaire avec le code parrainage IF100 ;

Ces plateformes facilitent la souscription en ligne avec un processus fluide et rapide.

Conclusion

Vous l’aurez constaté, la fiscalité des SCPI peut être largement réduite selon votre profil et vos objectifs. Avec cet article, vous avez les bases pour commencer à construire la stratégie d'investissement en SCPI correspondant à vos besoins.

Certaines stratégies sont simples, d’autres plus complexes et elles nécessitent un accompagnement par un conseil (financier et/ou fiscal). Investir en SCPI est un placement long terme et engageant.

Disclaimer

L'article ci-dessus a été écrit par Alexis, un membre de la communauté présent depuis les débuts d'Investissements Faciles, mais c'est surtout un particulier investisseur expérimenté, notamment en SCPI . Je tiens à ajouter qu'il a été rémunéré par Investissements Faciles pour la rédaction de cet article et que je l'ai laissé totalement libre dans sa rédaction.

Cet article a été rédigé en toute indépendance par Alexis, et mis en forme par moi-même (Alexandre), dans le cadre d'une collaboration commerciale portant sur 6 articles avec Louve Invest.

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d'une banque privée, il a décidé de partager son expérience d'investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d'investissements (assurances vie, CTO, PEA …).

Bonjour,

Très bon article.

J’ai une question concernant l’investissement sur les SCPI européennes via une SCI à l’IS.

Il y a aura l’impôt à la source dans le pays étrangers, mais après ces revenus seront-ils imposés à 15%(hypothèse de bénéfices < 42000€) ou non?

Bonjour xScorpio ,

La taxation de ta SCPI dépend de tes bénéfices et les revenus de SCPI seront pris en compte dans ton calcul. Donc oui, ça rentre en compte dans l’assiette d’imposition des sociétés.

Bonne journée,

Alexandre pour Investissements Faciles

Bonjour et merci pour cet article extrêmement complet.

Concernant les SCPI européenne, les personnes assujetties à un TMI de 11% n’ont donc que peu d’intérêts fiscaux à s’y intéresser ? Mise à part la diversification.

11+17,2 = 28,2% en fiscalité française contre environ 20% selon le pays + 11% – éventuellement le taux moyen. La différence n’est pas si grande ?

Merci beaucoup,

Bien à vous

Hello Pau,

L’exemple à 20 % est pour une personne qui est en plein milieu de la tranche de 30 %. Il faut recalculer dans ton cas.

Mais plus ta TMI est forte, plus l’intérêt des SCPI européenne est forte.

Bonne journée,

Alexandre pour Investissements Faciles

Très bon article, complet et rigoureux, qui a le mérite de rendre abordable un sujet parfois complexe. Le sujet SCI pourrait être davantage creusé, notamment pour y introduire des mécanismes de déficit permettant au final de n’avoir aucun bénéfice à déclarer. Clea pourrait faire l’objet d’un suite, en approfondissant l’aspect montage fiscal un peu plus élaboré.

Bravo au rédacteur.

Hello Fred,

L’objectif n’est pas de faire un article sur la SCI ou l’investissement en société, c’est une problématique particulière qu’il conviendrait de traiter dans son propre article.

Quels informations tu aimerais avoir ?

Bien à toi,

Alexandre