Le Livret P est une solution d’épargne 100 % passive qui propose des rendements fixes et qui vous permet d'investir dans l’immobilier. Après une présentation générale du produit, je décrypterai les avantages et inconvénients de cette solution pour vous donner mon avis Livret P en 2025.

Mon avis complet sur Livret P en 2025

Mon avis sur Livret P est mitigé. J’apprécie particulièrement la simplicité d’utilisation de l’application et la liquidité relative du placement, ce qui est rare en immobilier non-côté.

Malgré tout, je trouve que le couple rendement/risque est peu intéressant, même avec les boosts de rendement offerts par la plateforme, et dont 87 % des utilisateurs profites pour pousser le rendement à 6 %. D’autant plus que la solution n’est pas sans défaut, par exemple avec l’absence de garanties adossées aux obligations et le manque de transparence sur la foncière Livret P SA.

Finalement, le rendement est un peu faible par rapport aux produits à capital sécurisé : livret A, livret LDDS ou fonds euro même si ces derniers amorce une baisse en 2025. Cependant, dans la perspective de baisse des taux en cours, il est probable que les rendements de ces produits baissent significativement dans les mois à venir, ce qui rendrait Livret P plus compétitif.

Si vous souhaitez à investir sur Livret P, je conseille de laisser maximum 20 000 € sur votre livret P pour rester en dessous du palier de liquidité, et vous devez répondre aux questionnaires chaque semaine pour rester à 6 % de rendement brut.

Points forts

- Une solution d’investissement 100 % passive

- Une certaine liquidité (rare en immobilier non-côté), mais non garantie

- Ticket d’entrée accessible à partir de 100 €

- “Skin in the game” de l’actionnaire majoritaire de Livret P SA

Points faibles

- Un rendement faible révisable unilatéralement par Livret P

- La conception du produit n'aligne pas les intérêts des investisseurs et de la société

- Absence de garanties et de suretés sur les obligations

- Absence de transparence sur la foncière Livret P SA

- Une foncière non régulée

L’avis de la communauté des investisseurs sur l'application Livret P

Sur Trustpilot, 4,2 sur 5, avec 16 avis : les avis Livret P sont bons, mais ils portent sur un échantillon trop faible pour être représentatif

Sur l’App Store, les avis Livret P sont très bons avec 4,8 pour 549 avis, ce qui montre la bonne ergonomie et le bon fonctionnement de l’application.

Globalement, il y a peu de retours d'expérience négatifs sur la solution proposée par Livre P. Le seul témoignage négatif sur Trustpilot concerne le fait que le service ne soit pas disponible en Nouvelle-Calédonie : c'est assez “maigre” comme point faible du point de vue utilisateur.

Présentation générale de Livret P (taux d'intérêt, ticket d'entrée, avis, etc.)

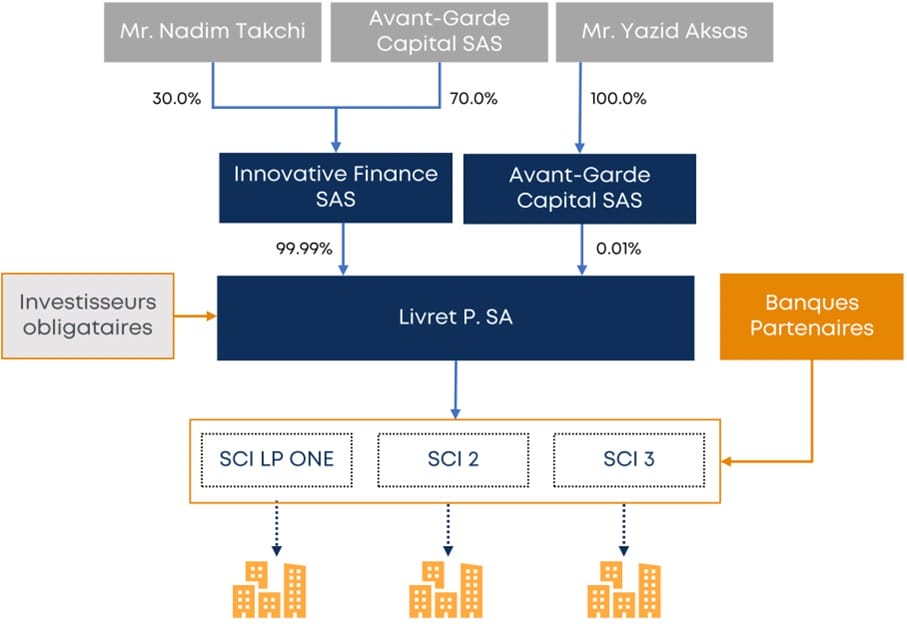

Livret P a été lancée en 2022 par Yazid AKSAS et Nadim TAKCHI, 2 entrepreneurs aguerris qui cumulent plusieurs expériences en start-up dans la tech et la finance notamment. Leur idée : simplifier l’accès à l’immobilier pour en faire un produit d’épargne complémentaire des livrets traditionnels.

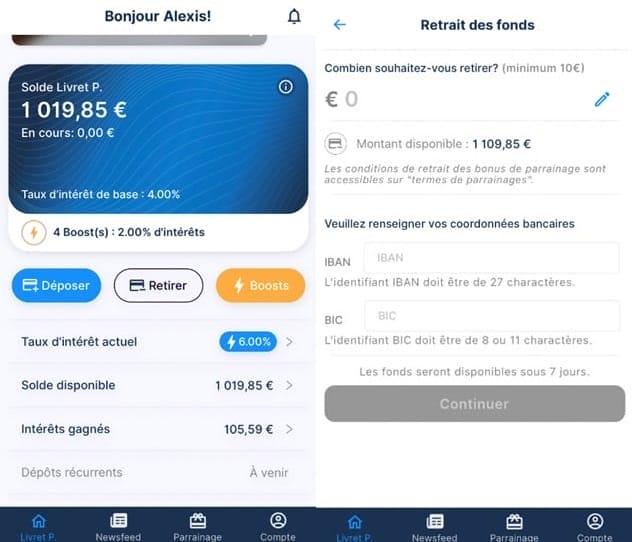

Livret P (P pour « pierre ») est une application smartphone vous permettant d’investir dans des obligations non cotées de la foncière Livret P SA. En contrepartie, vous recevrez des intérêts bruts allant de 4% à 6%. La singularité du Livret P est d’offrir une liquidité, avec la possibilité de retirer vos fonds sous 2 à 3 jours ouvrés. Une liquidité qui n’est cependant pas garantie (nous y reviendrons par la suite).

| Type plateforme | Immobilier Alternatif |

| Agréments AMF | Aucun |

| Pays | France 🇫🇷 |

| Dirigeant / Actionnaire | Yazid AKSAS / Nadim TAKCHI |

| Année de création | 2021 |

| Avis clients (Trustpilot / App Store) | 4.5/5 et 4.8/5 |

| Taux d’intérêt moyen brut | Entre 4 % à 6 % |

| Investissement minimum | 100 € |

| Montant financé | 5 000 000 € * |

| Investisseurs | 20 000 |

| Bonus parrainage | Aucun |

* Estimation calculée à partir de la somme des prix d’acquisition + aménagements (source : blog livret P)

Le fonctionnement de la foncière Livret P SA

La majorité des biens ont été financés au comptant. Concrètement, la foncière Livret P SA collecte des fonds auprès d’épargnants en émettant des obligations, puis les apporte à des SCI qui réalisent les investissements locatifs.

Le recours au crédit bancaire est possible, mais n'a été utilisé à ce stade que pour le financement des 2 premiers biens.

Quelle est la stratégie immobilière de Livret P SA ?

L’objectif de la foncière : bâtir un portefeuille de qualité, résilient et liquide en cas de nécessité de revente.

Les actifs ciblés sont des biens résidentiels de centres-villes à haut potentiel, situés dans des grandes agglomérations françaises, dans des zones en forte tension (locative et achat).

Après quelques travaux d’aménagements (création d’une chambre supplémentaire par exemple), les biens sont exploités en colocation / coliving à destination d’étudiants / jeunes actifs.

La foncière achète le plus souvent comptant avec des rendements nets compris entre 5 % à 7 %.

Dans quels autres produits investi Livret P ?

Livret P n'investit pas que dans l'immobilier physique. Pour dynamiser ses investissements, Livret P investit environ 30 % de son portefeuille sur des fonds de Private Equity immobilier. Et les liquidités sont investies sur des comptes à termes.

Comment la foncière Livret P SA se rémunère-t-elle ?

Livret P SA se rémunère sur le différentiel de taux entre le taux de rendement distribué et le rendement réel et la plus-value de cession potentielle future. Cela n’aligne pas forcement les intérêts puisqu’ils ont intérêt à maximiser ce différentiel.

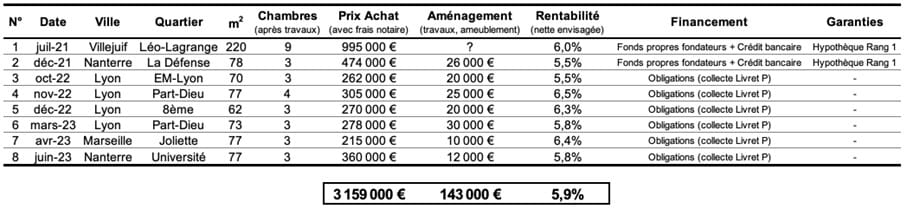

Un patrimoine foncier de 3 millions d’euros

En mai 2024, le patrimoine de la foncière Livret P SA se décompose en 8 biens résidentiels à date, cumulant plus de 3 millions d’euros de valeur d’acquisition et dégageant une rentabilité moyenne nette de 5,9 %.

Source : Livret P ne communiquant pas publiquement de données sur son patrimoine, ces chiffres sont une estimation calculée à partir des communications publiées sur le blog Livret P pour chaque biens acquis.

Mon avis sur le fonctionnement des obligations Livret P SA

Les titres émis par Livret P SA sont des obligations simples d’une durée de 20 ans et prorogeables 1 fois pour 5 ans supplémentaires. Livret P SA peut procéder au remboursement anticipé de tout ou partie du capital.

De même, les obligataires peuvent demander le remboursement de tout ou partie du capital, mais sous réserve que Livret P SA dispose de suffisamment de fonds sur sa réserve de liquidité (10 % des fonds levés d’après le contrat d’émission obligataire).

Un taux brut de 4 % révisable

Le taux d’intérêt initial est de 4 %, révisable à la hausse comme à la baisse par Livret P SA. Les intérêts sont payés annuellement le 31/12 sur l’application Livret P.

À mon avis c'est un point d’attention sur ce produit, puisque cette décision peut être prise de manière unilatérale sans recours de l’investisseur autre que le retrait de son argent.

Les garanties et la réglementation

Un autre point faible très important est l’absence de garanties et de suretés adossées aux obligations comme le précise le contrat d’émission obligataire (CEO). Ce point est difficile à comprendre puisque l’objectif est d’acheter des biens immobiliers que nous pourrions avoir en garantie pour réduire le risque pris par les investisseurs.

C’est d’autant plus embêtant que la foncière Livret P n’est pas réglementé par l’AMF. Livre P fait simplement des émissions obligataires avec une offre ouverte au public (OPTF) d'un montant inférieur à 8 millions d'euros avec la rédaction d’un document d’information synthétique (D.I.S).

Cela limite la collecte de Livret P à 8 M€ par an.

Les contrôles mis en place par Livret P

Suite à un contact avec Livret P, j'ai des éléments complémentaires. L'ensemble des structures de Livret P vont faire l'objet de validation de compte par un expert-comptable et un commissaire aux comptes. Cela ne donne pas d'indications de la bonne qualité de la gestion mais limite le risque de mauvaises utilisation des fonds.

Quel est le fonctionnement de l’application Livret P ?

Livret P est une application 100 % mobile, accessible depuis l’App Store ou Android App. Il n’existe pas d’interface web actuellement.

Quelques minutes vous suffiront avant de pouvoir commencer à investir. Il vous faudra tout d’abord fournir un justificatif d’identité, puis effectuer un 1er dépôt de 100 € minimum.

Pour cela, 3 options :

- Bridge API (délai bancaire) ;

- Carte Bancaire (instantané) ;

- Virement bancaire (délai bancaire).

Les intérêts commenceront à être calculés à J+1 après votre dépôt. Ils seront versés sur votre Livret P 1 fois par an seulement, le 31/12.

Pour récupérer vos fonds, il vous faudra faire la demande via l’application depuis la rubrique « retrait », en précisant vos coordonnées bancaires (minimum de retrait à 10 €).

Option intéressante, il existe une FAQ en vidéo pour vous guider dans vos premiers pas sur l’application.

Pour finir, vous retrouverez en bas un ruban vous permettant d’accéder à diverses rubriques :

- Newsfeed (infos sur Livret P et le marché de d’immobilier) ;

- Parrainage ;

- Compte.

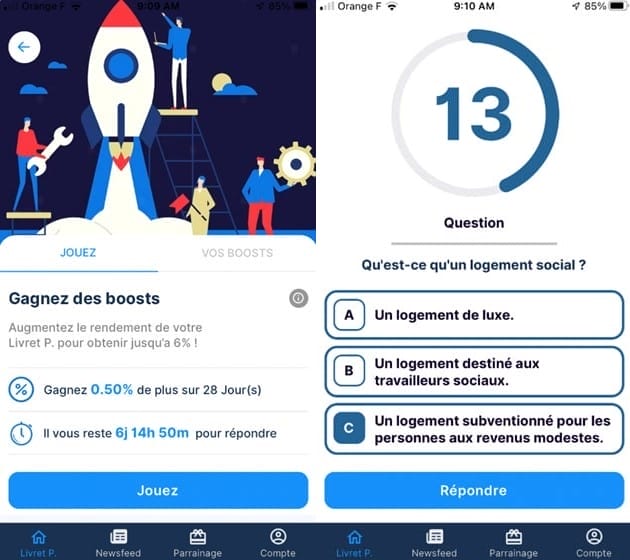

Mon avis sur les boosts de rendement de livret P

Livret P rémunère votre épargne à 4 % brut, mais ce taux peut être porté jusque 6 % en répondant chaque semaine à des questions en lien avec l’immobilier et la finance.

En répondant correctement à une question, vous percevrez un « boost » de +0.5 % sur votre taux d’intérêt de base de 4 % pendant 1 mois.

Si vous êtes assidu à cette « Question of the Week », vous pourrez aisément porter votre taux d’intérêt à 6 % (en répondant pendant 4 semaines consécutives).

Lors de mon échange avec Livret P, ces derniers m'ont annoncés que 87 % des utilisateurs disposaient d'un taux de rendement à 6 %. Ce qui veut dire qu'une très grande majorité des utilisateurs est active et répond aux questions.

Dans un contexte de baisse des taux depuis début 2025, le taux de 6 % peut être intéressant.

Le risque fiscal de Livret P

Ces boosts ne seraient pas fiscalisés mais j’ai de gros doutes, même si Livret P dans sa FAQ nous dit :

De mon point de vue, le risque fiscal est réel. Les avantages commerciaux sont exceptés de fiscalité dans une limite raisonnable et la systématisation de ce système a de très fortes chances d'être requalifiée en cas de contrôle. De plus, il y a une volonté manifeste de contourner de la fiscalité du côté de Livret P, ce qui pourrait leur être reproché.

Pour vous investisseur, le risque est limité si vous ne dépassez pas les 20 000 à 50 000 €, de toutes façon le produit ne se prête pas à mettre des sommes conséquentes.

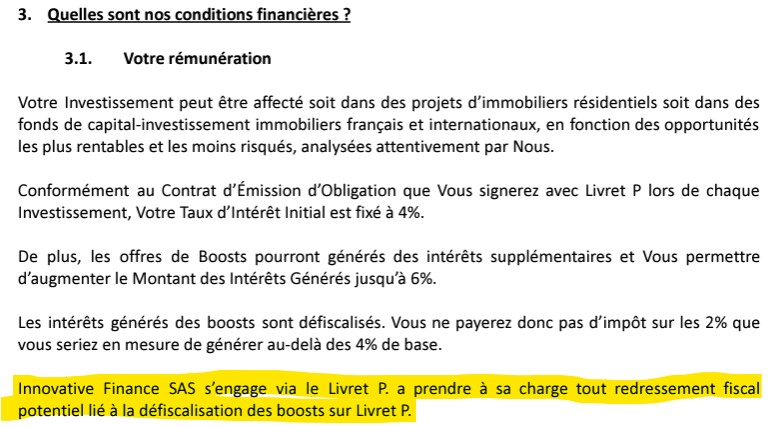

Livret P s'engage à prendre à sa charge en cas de redressement fiscal

Livret P s'engage dans ses conditions générales (paragraphe 3.1 page 12), à prendre en charge tout redressement fiscal potentiel lié à la défiscalisation des boosts sur Livret P :

C'est une engagement intéressant, le risque est limité pour la plupart des investisseurs mais cela pourrait rassurer ceux qui souhaitent investir des sommes plus importantes.

Fonctionnement de la réserve de liquidité

La réserve de liquidité est une poche de liquidité non investie dans laquelle Livret P vient puiser pour satisfaire les demandes de remboursements anticipées des obligataires sous 2 à 3 jours ouvrés.

Le contrat d’émission obligataire précise que 5 % des fonds collectés doivent être alloués à cette réserve. Mais en réalité, le montant est souvent plus élevé actuellement car le cash est bien rémunéré (30 % de cash annoncé en septembre 2024). Avec la baisse des taux, cette poche sera probablement amener à diminuer.

Cette réserve de liquidité fonctionne avec des dépôts allant jusqu’à 20 000 €. Pour des montants supérieurs, les fonds seront liquides sous 1 an, par tranche de 20 000 €.

Que se passe-t-il si la réserve de liquidité n’est pas suffisante ?

Dans l’hypothèse où la réserve de liquidité de ne serait pas suffisante pour honorer les demandes de remboursement, un système de file d’attente serait mis en place (1er arrivé, 1er servi).

D’après le contrat d’émission obligataire, Livret P pourrait alors « différer à sa discrétion la date de remboursement dans la limite d’un délai de 12 mois ».

En cas de demandes de retrait massives, les actifs seraient vendus pour assurer le remboursement des épargnants.

Quels sont les frais de Livret P ?

Livret P n'impose pas de frais aux investisseurs. En effet, la plateforme ne facture aucun frais d’inscription, de gestion ou de transaction. Cependant, si vous êtes résident fiscal français, vous devrez vous acquitter des impôts directement pris à la source, avec le prélèvement forfaitaire (flat tax) de 30 % lorsque vous recevrez des intérêts.

La plateforme se rémunère exclusivement sur la différence de rendement généré vs distribué.

Quels sont les avantages de Livret P ? Mon avis

Une solution 100 % passive

Livret P est une solution passive : les investissements locatifs et la gestion des biens sont pris en charge par Livret P.

Seul bémol, il faudra vous connecter chaque semaine à l’application pour répondre à la « Question of the Week » si vous souhaitez booster votre rendement. Il s’agit là cependant d’une contribution très limitée de votre part.

Une certaine liquidité (rare en immobilier non-côté), mais non garantie

À mon avis, c’est le gros point fort de Livret P. En effet, vous avez la possibilité de retirer votre épargne sous 2 à 3 jours ouvrés. J’ai fait un retrait de 300 € la semaine dernière qui a été honoré en 2 jours ouvrés.

Attention néanmoins, comme nous l’avons vu précédemment cette liquidité est valable jusqu’à 20 000 €, au-delà il vous faudra patienter 1 an pour récupérer vos fonds. De plus, cette liquidité n’est pas garantie, elle l'est en fonction de la disponibilité de fonds sur la réserve de liquidité de la foncière.

“Skin in the game” de l’actionnaire majoritaire de Livret P SA

Le Document d’Information Synthétique précise que la société Avant-Garde Capital SAS, actionnaire majoritaire de Livret P SA participera à l’émission obligataire en injectant 500 000 € pour financer une partie de l’acquisition des premiers biens.

Quels sont les points faibles et axes d'amélioration de Livret P ?

Un rendement faible révisable unilatéralement par Livret P

Face à un livret A à 2,4 % de rendement net de fiscalité, le rendement d’un livret P à 4 % de rendement brut (6 % avec les bonus) est reste assez moyen. Précisons cependant que ce taux peut être boosté jusqu’à +2 % grâce à la « Question of the Week » et que 87 % des investisseurs en profite en Septembre 2024.

Il faut noter qu'avez la baisse des taux, il est probable que la solution devienne plus intéressante sur ce point.

Absence de garanties et de suretés sur les obligations

Il est très surprenant que les obligataires ne bénéficient d’aucune garantie. Une hypothèque de 1er rang ou a minima une GAPD sur la foncière serait nécessaire selon moi pour rassurer les investisseurs.

Manque de transparence sur la situation de la foncière Livret P SA

Ce point est vraiment problématique pour moi et après mon échange avec l'équipe de Livret P, je ne suis pas rassuré sur ce point, la société n'a pas la volonté de partager de manière transparente ses chiffres.

Assez étrangement, cette transparence, on peut l'avoir si l'on est “courageux” car la société communique à ses membres les nouveaux investissements. Mais, il est strictement impossible d'avoir une information complète sur le sujet. De mon côté, j’aimerais pouvoir disposer d’élément sur :

- La collecte ;

- Le patrimoine immobilier et financier ;

- La situation locative des biens ;

- Mais surtout sur la réserve de liquidité.

D’autant que les comptes de la foncière ne sont pas publiés au greffe.

Un désalignement des intérêts

La rémunération de Livret P est faite entre la différence du rendement versé et du rendement réel de la société. L’objectif de la société est de maximiser cette différence :

- Soit en augmentant le rendement et le risque pris ;

- Soit en diminuant potentiellement les rendements dans le futur (c’est une simple hypothèse).

En somme, plus vous supporterez de risques et plus la société sera rémunérée. Il y a donc une totale décorrélation entre le rendement et le risque, ce qui est difficilement acceptable à mon avis.

Quels sont les risques à comprendre avant d’investir sur Livret P ?

Un risque de perte en capital

Votre épargne Livret P ne bénéficie d’aucune garantie en capital. En cas de baisse du marché immobilier, vous pourriez perdre tout ou partie de votre capital.

Un rendement non garanti

Le rendement de 4 % n’est pas garanti et peut fluctuer à la hausse comme à la baisse à la discrétion de Livret P, en fonction de l’évolution des loyers encaissés, des charges afférentes aux biens détenus, et de la valorisation du patrimoine immobilier.

Un risque d’illiquidité

Même si Livret P assure une certaine liquidité grâce à une réserve de liquidité, celle-ci n’est pas garantie et des délais dans les remboursements pourraient survenir en cas de forte demande.

En conclusion : mon avis Livret P pour l'année 2025

Mon avis sur Livret P est mitigé, même si l’application mobile est une réussite. L’idée de “gamifier” l’épargne est intéressante, cependant, je trouve le rendement un peu faible même si 87 % des utilisateurs profitent d'un rendement de 6 %.

Ce qui est encore plus problématique selon moi, c'est :

- L’absence de garanties adossées aux obligations ;

- Le manque de transparence sur la foncière Livret P SA.

- Les intérêts entre les investisseurs et Livret P sont presque contraires.

De mon point de vue, si vous souhaitez investir sur Livret P, je conseille d'investir au maximum 10 000 à 15 000 € pour rester en dessous du palier de liquidité et vous devez répondre aux questionnaires chaque semaine pour rester à 6 % de rendement. Il faut aussi avoir conscience que cette solution n'est pas régulée pour le moment.

Points forts

- Une solution d’investissement 100 % passive

- Une certaine liquidité (rare en immobilier non-côté), mais non garantie

- Ticket d’entrée accessible à partir de 100 €

- “Skin in the game” de l’actionnaire majoritaire de Livret P SA

Points faibles

- Un rendement révisable unilatéralement par Livret P

- Un désalignement important des intérêts

- Absence de garanties et de suretés sur les obligations

- Absence de transparence sur la foncière Livret P SA

- Une foncière non régulée

FAQ : se faire son propre avis sur Livret P en 2025

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d'une banque privée, il a décidé de partager son expérience d'investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d'investissements (assurances vie, CTO, PEA …).

Livret c’est du gigantesque et volumineux n’importe quoi. Je ne conseille à personne vraiment à personne d’y adhérer. Aucune communication, aucun conseiller, aucune solution pour récupérer son argent. Franchement c’est nul et zéro. Je le dis sans état d’âme mais pour de vrai.

Bonjour,

J’avoue que votre commentaire me laisse dubitatif. Ils ont des défauts et aucun produit n’est parfait, mais ils ont toujours été réactif dans nos échanges, il y a des communications régulières et plusieurs membres m’ont signalé que les retards (dans la limite des 20 000 €) sont relativement rapides. Pouvez vous présenter/argumenter plus en détail votre expérience ?

Votre commentaire, me laisse penser à un mécontentement “gratuit”, quelque soit la motivation derrière ce dernier. Je ne voudrais pas que Investissements Faciles soit le vecteur d’attaque “gratuite”.

Bien à vous,

Alexandre

Bonjour Alexandre,

Je suis Jill, responsable marketing et communication chez Livret P. J’ai lu avec attention ton article et je voulais d’abord te remercier pour l’analyse franche que tu as partagée. C’est toujours super intéressant d’avoir des retours extérieurs, même (et surtout) quand ils pointent les aspects qu’on peut encore améliorer.

Je me disais que ce serait intéressant d’échanger directement, pour te présenter plus en détail notre solution et de discuter des points que tu as soulevés. On a fait quelques évolutions récemment, et je pense que ça pourrait t’intéresser.

Est-ce que tu serais dispo pour un call bientôt ?

À bientôt,

Jill

Bonjour Jill,

Nous avons pu prendre contact, on échange très vite !

BOnne journée,

Alexandre