Je vous propose aujourd’hui ma sélection des meilleurs ETF Monde 2025 pour votre compte-titres. Beaucoup d’investisseurs connaissent le MSCI World, un indice certes très intéressant mais qui se limite aux grandes sociétés de 23 pays « développés ». Dans cet article, je vous proposerai également quelques ETF intéressants qui répliquent d’autres indices mondiaux encore plus larges intégrant par exemple les marchés des pays émergents, ou des entreprises de taille plus modeste.

⭐️ Pour aller plus loin en Bourse, Mathieu Louvet, créateur de la chaîne YouTube S'investir (170 000 abonnés) et Conseiller en Gestion de Patrimoine, publie “Tout le monde peut réussir en Bourse“. Ce livre rassemble 21 principes pratiques pour investir efficacement et développer votre patrimoine, notamment grâce aux ETF.

Conçu pour être accessible à tous, il propose une méthode efficace et simple à appliquer, issue de son expérience et son expertise.

📖 En bonus : des outils, tutoriels, simulateurs et mises à jour accessibles via le QR code disponible dans le livre.

Ceci est une campagne publicitaire

Sélection des meilleurs ETF Monde de 2025

Pour faire mon choix des meilleurs ETF Monde 2025, les critères principaux sont l’indice répliqué par le tracker, son encours (taille du fond) et ses frais de gestion annuels. Il est également important de sélectionner des ETF qui répliquent bien la performance de leur indice de référence (tracking error faible).

| Nom de l’ETF | Code ISIN | Prix de la part | Frais de gestion annuel | Taille du fond | Indice |

| Vanguard FTSE All-World | IE00BK5BQT80 | 135 € | 0,22 % | 16 300 M€ | FTSE All-World Capitalisant |

| SPDR MSCI ACWI IMI | IE00B3YLTY66 | 235 € | 0,17 % | 2 300 M€ | MSCI ACWI IMI Capitalisant |

| iShares MSCI ACWI | IE00B6R52259 | 90 € | 0,20 % | 16 500 M€ | MSCI All Country World Index (ACWI) Capitalisant |

| iShares Core MSCI World | IE00B4L5Y983 | 105 € | 0,20 % | 91 500 M€ | MSCI World Capitalisant |

| Amundi MSCI ACWI SRI PAB | IE0000ZVYDH0 | 15 € | 0,20 % | 75 M€ | MSCI ACWI SRI Filtered PAB Capitalisant |

| Xtrackers MSCI World Quality Factor | IE00BL25JL35 | 70 € | 0,25 % | 2 200 M€ | Xtrackers MSCI World Sector Neutral Quality Capitalisant |

| Xtrackers MSCI World ESG | IE00BZ02LR44 | 40 € | 0,20 % | 7 300 M€ | MSCI World Low Carbon SRI Selection Capitalisant |

Tous les trackers que j’ai sélectionnés sont des ETF capitalisants car cela permet d’optimiser votre investissement : ils réinvestissent automatiquement vos dividendes dans le fonds en question. La plupart de ces indices sous-jacents fonctionnent avec la réplication physique par échantillonnage. Cette technique de réplication permet d’avoir un panel d’entreprises moins important, tout en optimisant les frais de gestion.

Afin de vous diversifier toujours plus, ma liste de meilleurs ETF Monde 2025 intègre plusieurs grandes sociétés de gestion et des alternatives au MSCI World, comme l’indice FTSE All-World ou MSCI ACWI.

Comparatif de la performance des meilleurs ETF Monde

Cependant, pour faire des choix éclairés, il est toujours intéressant de se pencher sur le sujet. À titre informatif, voici un tableau de leurs performances, sur 1, 3 et 5 ans.

| Nom de l’ETF | Performance sur 1 an | Performance sur 3 ans | Performance sur 5 ans |

| iShares MSCI ACWI | +26,79% | +33,80% | +73,26% |

| Vanguard FTSE All-World | +26,53% | +33,30% | +72,79% |

| iShares Core MSCI World | +28,01 % | +38,16 % | +83,44 % |

| SPDR MSCI ACWI IMI | +25,75 % | +31,69 % | +70,29 % |

| Amundi MSCI ACWI SRI PAB | +18,39 % | N/A | N/A |

| Xtrackers MSCI World Quality Factor | +25,37 % | +38,66 % | +79,51 % |

| Xtrackers MSCI World ESG | +26,82 % | +41,68 % | +87,30% |

De manière globale, on remarque que ces indices mondiaux performent très bien ! La raison principale est qu’ils sont tous fortement ou très fortement exposés au marché américain et à ses géants de la tech (les fameux GAFAM entre autres).

L‘indice MSCI ACWI SRI PAB est encore trop jeune pour que nous puissions avoir un retour complet sur 3 ou 5 ans.

Rappel : N’oubliez pas que les performances passées ne permettent pas de présumer les futurs résultats, la bourse est un investissement volatile avec un certain niveau de risque.

Quel est le meilleur ETF monde de cette sélection?

Si je dois faire un choix, pour ce type d'ETF, je privilégierai des indices les plus diversifiés, selon ce critère le Vanguard FTSE All-World me semble être un excellent choix en 2025. Il se distingue par un indice large et une très belle diversification et il dispose d'un encours très important. De plus, Vanguard est un des plus grand gestionnaire d'actifs au monde.

iShares MSCI ACWI

Code ISIN : IE00B6R52259

Société de gestion : iShares

Encours : 16 500 M€

Frais de gestion annuels : 0,20 %

Performance sur 1 an / 3 ans / 5 ans : +26,79 % / +33,80 % / +73,26 %

L'ETF iShares MSCI ACWI réplique la performance de l’indice MSCI All Country World Index (ACWI). Ce sont des sociétés de très grande taille ainsi que quelques moyennes, dans 23 pays développés et 24 pays émergents. Cet indice offre donc une exposition large et diversifiée à l'échelle mondiale (2 800 sociétés).

Cet ETF capitalisant géré par iShare cherche à répliquer la performance de l'indice avec un nombre réduit de positions (1 725) par rapport au nombre total de sociétés dans l'indice. C’est cela, la réplication par échantillonnage qui permet d’optimiser les frais de gestion (0,20 %).

Cependant, même si la pondération des 10 principales valeurs ne représente que 20 %, vous vous exposez fortement aux États-Unis (64 %). Logiquement, les trois principaux secteurs d'activité sont la technologie de l’information, la finance, et la santé, avec des leaders comme Microsoft, Apple et NVIDIA.

Vanguard FTSE All-World

Code ISIN : IE00BK5BQT80

Société de gestion : Vanguard

Encours : 16 300 M€

Frais de gestion annuels : 0,20 %

Performance sur 1 an / 3 ans / 5 ans : +26,53 % / +33,30 % / +72,79 %

Le Vanguard FTSE All-World UCITS ETF vous offre une exposition diversifiée et globale en suivant l'indice FTSE All-World Index. Cet indice couvre plus de 50 pays (marchés développés et émergents), et se compose de plus de 4 200 entreprises, ce qui permet de s’exposer à des sociétés de taille moyenne également.

Malgré cette nuance, l'ETF maintient une forte concentration aux États-Unis, zone qui représente 62 % de l'indice (mêmes secteurs et leaders).

C’est également un ETF capitalisant à réplication physique par échantillonnage (3 665 valeurs). Cela permet de réduire les coûts (0,22 %) tout en maintenant un tracking error faible !

Notons que ce tracker géré par Vanguard est jeune. Cependant, ses performances semblent similaires à celles de son homologue.

iShares Core MSCI World

Code ISIN : IE00B4L5Y983

Société de gestion : iShares

Encours : 91 500 M€

Frais de gestion annuels : 0,20 %

Performance sur 1 an / 3 ans / 5 ans : +28,01 % / +38,16 % / +83,44 %

L'iShares Core MSCI World UCITS ETF est également géré par iShares mais il suit l'indice MSCI World Index (1 500 sociétés de marchés développés, hors marchés émergents). Il offre une très forte concentration sur l’économie américaine (70 %).

Ce meilleur ETF Monde est l'un des plus gros qui existent (65 milliards de dollars sous gestion). Il offre par échantillonnage une réplication optimisée de son indice (1 475 valeurs).

Très représentatif de sa forte exposition au marché américain, les trois principaux secteurs sont les technologies de l'information, la finance, et la santé, avec des leaders comme Microsoft, Apple et NVIDIA.

SPDR MSCI ACWI IMI

Code ISIN : IE00B3YLTY66

Société de gestion : SPDR

Encours : 2 300 M€

Frais de gestion annuels : 0,17%

Performance sur 1 an / 3 ans / 5 ans : +23,93 % / +26,94 % / +62,89 %

Le SPDR MSCI ACWI IMI UCITS ETF s'aligne sur la performance du MSCI ACWI IMI Index. À ma connaissance, c’est l'un des indices les plus diversifiés au monde (environ 9 000 valeurs), aussi bien géographiquement (sociétés dans 45 pays) que sectoriellement (beaucoup d’entreprises de petite et moyenne taille).

Ce meilleur ETF Monde 2025 capitalisant géré par SPDR a une réplication par échantillonnage (sous-ensemble de 3 527 valeurs) pour reproduire sa performance de manière plus efficace.

Enfin, notons que ses 10 principales valeurs représentent seulement 17 %, ce qui limite les risques de trop forte concentration, mais que son exposition au marché américain est importante (62 % de ses actifs).

Amundi MSCI ACWI SRI PAB

Code ISIN : IE0000ZVYDH0

Société de gestion : Amundi

Encours : 72 M€

Frais de gestion annuels : 0,20 %

Performance sur 1 an / 3 ans / 5 ans : +18,39 % / N/A / N/A

L’Amundi SMCI ACWI SRI PAB réplique la performance de l’indice MSCI ACWI SRI Filtered PAB. C’est une version filtrée de l'indice MSCI ACWI qui offre une exposition à de belles entreprises avec de fortes notations ESG (470 sociétés sur les 2 800, dans 23 pays développés et 27 pays émergents).

Ces critères ESG sont alignés sur les critères de l'Accord de Paris sur le climat. Ce tracker est donc un choix pertinent si vous visez à investir avec un but écologique et contre le réchauffement climatique.

Malgré cette sélection rigoureuse, ce meilleur ETF Monde 2025 capitalisant géré par Amundi parvient à maintenir une diversification raisonnable (technologies, finance et santé à environ 15 %), et une concentration de 25 % sur les 10 plus grosses valeurs de l’indice.

Son positionnement de niche a cependant quelques limites : par exemple son très faible encours de 75 millions d’euros, ce qui peut être un risque, par exemple de fermeture si Amundi considère qu’il n’est pas assez rentable pour lui…

Xtrackers MSCI World Quality Factor

Code ISIN : IE00BL25JL35

Société de gestion : Xtrackers

Encours : 2 200 M€

Frais de gestion annuels : 0,25 %

Performance sur 1 an / 3 ans / 5 ans : +25,37 % / +38,66 % / +79,51 %

Le Xtrackers MSCI World Quality Factor suit l'indice MSCI World Sector Neutral Quality Index (USD) (TRN). C'est un indice qui ne sélectionne que des entreprises internationales dites de qualités, très bonnes, de grande et moyenne taille.

Avec ce tracker capitalisant, seulement 300 sociétés sur les 1 500 du MSCI World sont retenues, basées sur des critères de qualité comme le retour sur capitaux propres (ROE), la croissance du chiffre d'affaires (CA), et un faible niveau d’endettement.

Ses performances sont les importantes parmi tous les meilleurs ETF Monde 2025 de notre sélection (+79,51 % sur 5 ans) !

Niveau diversification, on remarque une fois encore une très forte concentration aux USA (75 %), et une pondération des 10 principales valeurs relativement importante (37 %), dans les mêmes secteurs et avec les mêmes grands acteurs américains.

Xtrackers MSCI World ESG

Code ISIN : IE00BZ02LR44

Société de gestion : Xtrackers

Encours : 7 300 M€

Frais de gestion annuels : 0,20 %

Performance sur 1 an / 3 ans / 5 ans : + 26,82 % / + 41,68 % / + 87,30%

Le Xtrackers MSCI World ESG suit l’indice MSCI World Low Carbon SRI Selection. Il vous expose à des actions de grandes et moyennes capitalisations dans les pays développés. Il couvre environ 600 entreprises (avec des gros acteurs mondiaux, par exemple Nvidia, Microsoft, Alphabet, etc.).

Niveau diversification, ses 10 principales valeurs représentent environ 40 % des titres détenus par ce fonds, ce qui est correct.

C’est un ESG moins strict que d’autres indices, dans la mesure où il est enregistré sous l’Article 8 SFDR (et non Article 9 qui demande un niveau d’exigence supplémentaire).

Certes, il exclut certaines sociétés controversées ou fortement émettrices, mais il ne va pas aussi loin que les standards de décarbonation imposés par les accords de Paris.

Il intègre des critères extra-financiers, sans viser un alignement strict sur l’objectif 1,5 °C comme son homologue Amundi MSCI ACWI SRI PAB.

Pourquoi investir dans un ETF Monde ?

Un ETF Monde vous offrent une diversification très forte. En investissant dans un seul tracker répliquant un indice mondial, vous vous exposez à des milliers d'entreprises à travers le globe, réparties sur plusieurs secteurs économiques.

Cela réduit le risque à des secteurs, des entreprises ou des pays/zones spécifiques. Néanmoins, si vous avez déjà investi en bourse et en ETF, faites attention au doublon avec le S&P500 par exemple. Comme vous avez pu le constater, les indices répliquant le monde reste très fortement concentré sur l’économie américaine qui possède les plus grandes entreprises au monde.

Parmi les indices Monde les plus intéressants, on retrouve :

- Le MSCI World : 1 400 entreprises issues de 23 pays développés ;

- Le FTSE All-World : 4 000 grandes et moyennes entreprises de de 49 pays développés et émergents ;

- Le MSCI ACWI (All Country World Index) : 3 000 entreprises de 47 pays développés et émergents ;

- Le MSCI ACWI IMI (All Country World Index Investable Market Index) : plus de 9 000 entreprises de 47 pays développés et émergents, couvrant les grandes, moyennes et petites capitalisations?

Exemple avec le MSCI World, l’indice des entreprises des pays développés

Sa composition

Le MSCI World est le plus grand indice de ce type. Il comprend entre 1 400 et 1 500 entreprises issues de 23 pays développés.

Les entreprises incluses dans cet indice sont parmi les plus grandes et les plus importantes au monde, par exemple Apple, Microsoft ou encore Nvidia (> 4 % chacun). Leur pondération étant basée sur leur capitalisation boursière, les géants technologiques américains occupent aujourd’hui une place importante.

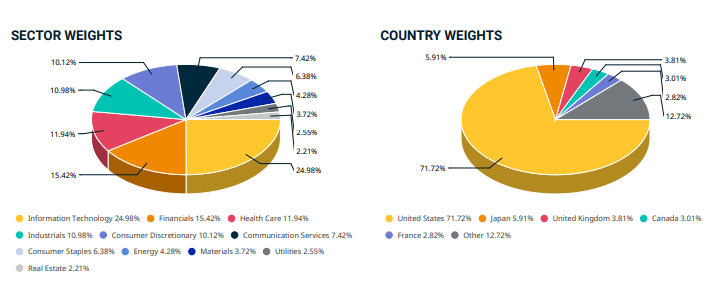

Sa diversification sectorielle/géographique

L’un des grands avantages d’un ETF Monde est sa diversification sectorielle et géographique. Par exemple, l’indice MSCI World est fortement diversifié :

- Sectoriellement (technologie, finance, santé, consommation, etc.) ;

- Géographiquement, avec une exposition importante aux États-Unis, à l’Europe, au Japon et à d’autres économies développées.

Cette diversification permet de réduire les risques liés à la dépendance d'un seul marché ou secteur, en équilibrant les performances entre différentes régions du globe.

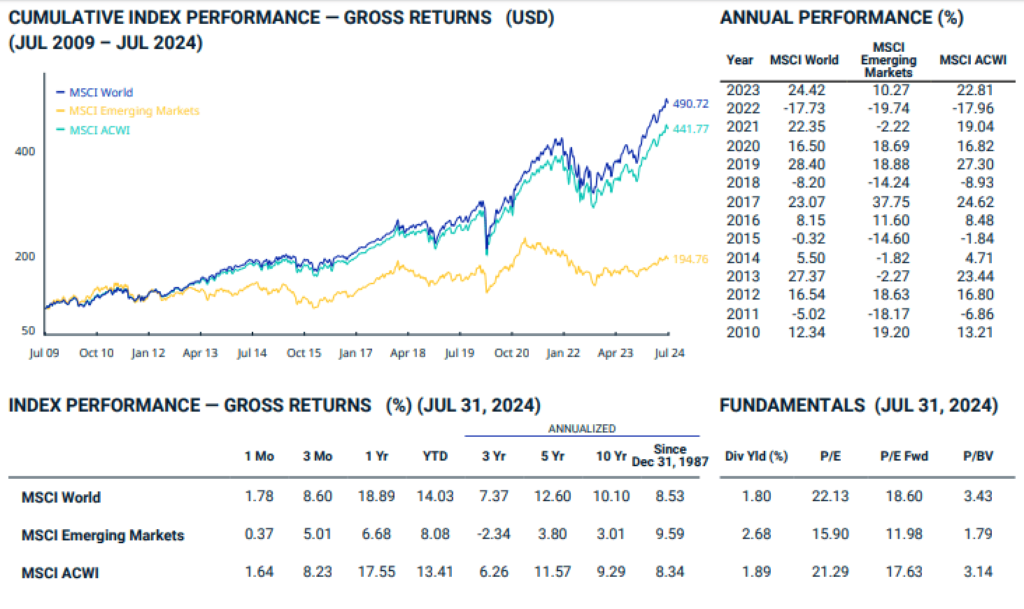

Sa performance historique

Même si les performances passées ne présument pas des performances futures, historiquement, les indices mondiaux comme le MSCI World ont offert une belle sur le long terme. Cela reflète la croissance globale de l'économie mondiale.

Par exemple, malgré les crises économiques et les fluctuations à court terme, le MSCI World a généralement affiché une tendance à la hausse sur plusieurs décennies, avec des rendements annuels moyens supérieurs à 8 % (depuis 1988).

Quels sont les différents types d’ETF Monde ?

Les ETF « Monde Développé »

Les ETF Monde Développés se concentrent exclusivement sur les marchés des pays développés. Ils répliquent généralement des indices comme que le MSCI World ou le FTSE Developed World.

Ils incluent des actions d’entreprises situées dans des économies stables comme :

- Les États-Unis ;

- Le Japon ;

- L’Europe de l’Ouest ;

- Ou encore l’Australie.

Ces trackers Monde sont plébiscités pour leur relative stabilité et leur exposition aux plus grandes entreprises mondiales. En investissant dans un ETF qui réplique la performance des grandes entreprises de pays développés, vous accédez aux géants de l'économie mondiale, avec une forte pondération dans les secteurs technologiques, financiers ou de la santé.

Les ETF All-World (pays développés + émergents)

Les ETF All-World sont plus globaux. Ils incluent à la fois les marchés développés et les marchés émergents. Ils répliquent des indices comme le FTSE All-World ou le MSCI ACWI (All Country World Index).

Ce type d’ETF vous permet de diversifier votre portefeuille :

- Dans les pays les plus développés ;

- Mais aussi dans les économies en croissance rapide d’Asie, d’Amérique Latine, d’Europe de l’Est, et d’Afrique.

Les ETF All-World offrent une diversification maximale, ce qui peut réduire les risques liés aux fluctuations économiques dans une région spécifique, tout en profitant du potentiel de croissance des marchés émergents. Cependant, ces nouveaux marchés sont souvent plus volatils que les marchés bien installés.

Les ETF All-World + sociétés moyennes

Les ETF All-World + Sociétés Moyennes vont encore plus loin dans la diversification en incluant les grandes entreprises mondiales des pays développés et émergents, mais aussi les sociétés de taille moyenne.

Ces trackers répliquent la performance d’indices comme le MSCI ACWI IMI (Investable Market Index), qui couvre presque l'intégralité des entreprises cotées, en incluant les Mid Caps (entreprises de taille moyenne).

L’ajout de sociétés moyennes permet de bénéficier de la croissance potentielle de ces entreprises qui sont souvent en pleine expansion, mais qui ne sont pas encore des leaders mondiaux.

D’autres sélections d’ETF pour investir en 2025

Votre CTO vous permet d’investir dans de très nombreux trackers, qu’importe l’indice, la zone du monde ou les matières premières. Si vous cherchez à vous diversifier, voici quelques sélections d’ETF qui devraient vous intéresser :

- Meilleurs ETF Inde 2025 ;

- Meilleurs ETF Chine 2025 ;

- Meilleurs ETF Suisse 2025 ;

- Meilleurs ETF or 2025 ;

- Meilleurs ETF matières premières 2025 ;

- Meilleurs ETF Tech.

Pour aller encore plus vite, je vous propose ma sélection des meilleurs ETF 2025.

Alternative possible : si vous voulez des trackers Monde éligibles au Plan d’Épargne en Actions, voici les meilleurs ETF MSCI World PEA 2025.

Disclaimer

Cet article présente une analyse indépendante, mais il contient des liens d’affiliations ou des offres vers différents produits, dont des partenaires d'Investissements Faciles. Il constitue donc une communication commerciale.

Ce contenu est destiné exclusivement à des fins pédagogiques, éducatives et informatives et ne doit pas être considéré comme un conseil en investissement. Il ne s’agit en aucun cas d’une recommandation pour acheter ou vendre un instrument financier. Il est important de rappeler que tout investissement présente un risque de perte totale ou partielle des sommes investies et que les performances passées ne constituent aucune garantie pour l’évolution future. Avant d’investir, vous devez réaliser vos propres recherches et/ou consulter un conseiller financier professionnel.

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d'une banque privée, il a décidé de partager son expérience d'investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d'investissements (assurances vie, CTO, PEA …).