Les foncières cotées sont des entreprises qui possèdent et gèrent des biens immobiliers afin de générer des revenus locatifs. En France, on les appelle Société d'Investissement Immobilier Cotée (SIIC) alors que dans les pays anglo-saxons, elles se nomment Real Estate Investment Trust (REIT).

Si vous êtes ici, c’est probablement que vous vous demandez si les foncières cotées peuvent constituer ou pas une bonne option d'investissement, adaptée à votre stratégie globale et votre profil d’investisseur. Vous allez découvrir un type d’investissement immobilier plus simple à mettre en place que tous les autres.

Spoiler : elles vous permettent de toucher régulièrement de bons dividendes, et peuvent diversifier votre portefeuille immobilier tout en bénéficiant de la liquidité de la bourse.

En bref : les foncières cotées

En bref : les foncières cotées

- Les foncières cotées (SIIC et REIT) sont des sociétés qui possèdent et gèrent des biens immobiliers ;

- Les statuts de SIIC et REIT imposent des contraintes, par exemple : reverser 90 % des loyers nets de charges sous forme de dividendes ;

- Selon la foncière cotée, vous pouvez espérer une rentabilité (rendements + croissance de la valeur) de 8 et 12 % ;

- Niveau risques, vous vous exposez à la volatilité du marché boursier et aux cycles économiques ;

- Le ticket d'entrée bas vous permet de diversifier (une action à 50 € peut représenter des centaines de biens).

Définition : qu'est-ce que les foncières cotées (SIIC et REIT) ?

Introduites en France en 2003 et s’inspirant du modèle des REIT américains, les foncières cotées « SIIC » est un statut particulier pour des foncières (sociétés immobilières) dont les actions sont cotées sur un marché réglementé. C’est une alternative intéressante aux SCPI ou à l’immobilier fractionné.

Les foncières cotées sont spécialisées dans l'acquisition et la gestion d'actifs immobiliers variés :

- Centres commerciaux ;

- Bureaux ;

- Parcs d’attractions ;

- Logements ;

- Entrepôts…

Ces sociétés tirent leurs revenus des loyers perçus. Ces sociétés ont l'obligation légale de reverser une grande partie des loyers nets de frais, au moins 90 %, à leurs investisseurs sous forme de dividendes. Il est d’ailleurs courant qu’une SIIC/REIT verse plus de dividendes qu’elle n’a de bénéfices.

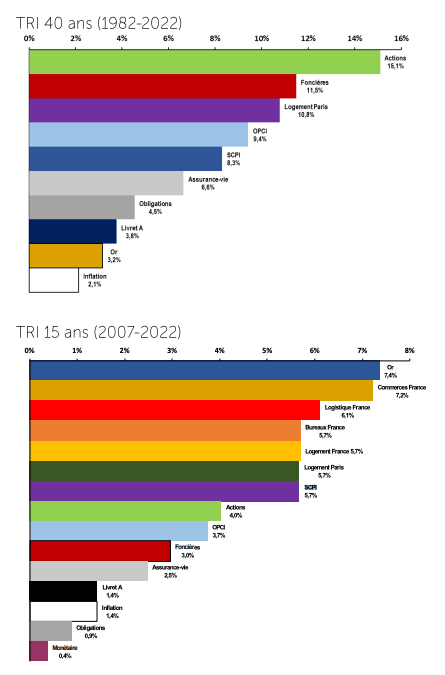

Pour ce secteur, les rendements potentiels sont généralement compris entre 6 et 10 % par an. Pour information, de 1982 à 2022, les foncières cotées ont affiché des rendements moyens de 11,3 % contre seulement 8,3 % pour les SCPI (Étude IEIF 2023, « 40 ans de performances comparées »).

Attention, les performances passées ne présument pas des performances futures. De plus, comme pour une action « classique », leurs cours peuvent être très volatiles.

Comment fonctionnent les SIIC et REIT ?

Les foncières cotées fonctionne comme un investissement en pierre-papier :

- Elles collectent des fonds apportés par les investisseurs (constitution ou augmentation de capital) mais aussi de la dette levée sur les marchés ;

- En contrepartie, les investisseurs obtiennent des actions et reçoivent des dividendes.

La grande différence d’une foncière cotée avec les autres investissements immobiliers réside dans la cotation de ses actions. Cela offre une très bonne liquidité et une facilité d'accès à des portefeuilles immobiliers diversifiés. Étant cotées en bourse, les SIIC doivent respecter des règles strictes de divulgation et de transparence.

Les foncières cotées sont sous le statut juridique de l'article 208 C du Code général des impôts. Les SIIC et les REIT ont des régimes fiscaux spécifiques qui les obligent à distribuer une grande partie de leurs bénéfices sous forme de dividendes à leurs actionnaires, à savoir :

- Au moins 95 % de leurs bénéfices immobiliers : cette distribution concerne le loyer net issu de la location d'immeubles, après déduction de tous les frais liés à l'exploitation et à l'entretien des biens (frais de gestion, de maintenance, taxes foncières et toute autre dépense nécessaire au bon fonctionnement et à la valorisation du patrimoine immobilier) ;

- Au moins 70 % des plus-values de cession d'immeubles et de titres de filiales immobilières, c'est-à-dire le bénéfice net résultant de la différence entre le prix de vente et le prix d'achat de l'actif immobilier.

Si ces conditions de redistribution sont respectées, les SIIC et les REIT sont exonérées d'impôt sur les sociétés pour la partie de :

- Leurs bénéfices provenant de la location d'immeubles ;

- Et de la plus-value réalisée sur la vente d'immeubles de placement.

Ainsi, elle ne paye pas d'impôt sur tous les loyers payés par les locataires.

Quelle est la fiscalité des foncières cotées ?

Comme cette distribution de dividendes est obligatoire, la fiscalité est supportée par l’actionnaire au travers de la fiscalité des dividendes.

En tant qu’actionnaire résident en France :

- Vos dividendes sont soumis au prélèvement forfaitaire unique (PFU), la flat tax de 30 % (qui comprend 12,8 % d'impôt sur le revenu et 17,2 % de prélèvements sociaux) ;

- Si vous vendez des parts de SIIC et réalisez une plus-value, elle est aussi taxée à 30 %.

Mais vous avez le choix : si vous préférez, vous pouvez demander que vos dividendes soient imposés selon le barème progressif de l'impôt sur le revenu, qui change selon vos revenus totaux :

- Vous bénéficiez en plus d'une réduction de 40 % sur la part des impôts sur le revenu, ce qui est intéressant avec une TMI de 0 ou 11 %.

Par exemple, si vous investissez dans une REIT américaine, alors :

- Les dividendes sont soumis à un accord de double imposition de 30 % :

- 15 % aux États-Unis, retenus à la source ;

- 15 % en France (flat tax de 30 % – crédit d’impôt récupéré) ;

- Pour la plus-value sur la vente d’actions, la fiscalité est de 30 %, selon les règles classiques applicables en France.

Les statuts SIIC et REIT (obligation, règles, etc.)

La SIIC française (Société d'Investissement Immobilier Cotée)

En plus de leur obligation de distribution de ses bénéfices, les SIIC doivent :

- Avoir pour objet principal l’acquisition ou la construction de biens immobiliers en vue de leur location ;

- Elles peuvent gérer des participations dans des filiales ayant le même objet social ;

- Une SIIC doit investir dans des biens immobiliers situés principalement dans l'Espace Économique Européen (EEE).

Pour ce qui est des conditions d’éligibilité, la société doit :

- Être cotée sur un marché réglementé ;

- Avoir un capital social minimum de 15 millions d’euros ;

- Aucun actionnaire ne doit détenir directement ou indirectement plus de 60 % des droits de vote ;

- Le régime SIIC est un engagement pour une durée minimum de 10 ans.

La REIT anglo-saxonne (Real Estate Investment Trust)

Les REIT anglo-saxonnes sont également soumises à un ensemble de règles et d'obligations visant à assurer la transparence, la diversification, et la distribution équitable des revenus aux actionnaires.

Bien que toutes ne soient pas cotés en bourse, beaucoup le sont. D’ailleurs, ces foncières cotées doivent :

- Être constituées en tant que corporations, business trusts ou associations dans leur juridiction d'origine ;

- Avoir un minimum de 100 actionnaires après leur première année d'existence ;

- Et aucun actionnaire ne peut détenir plus de 50 % de ses actions ;

- Distribuer au moins 90 % de leur revenu imposable aux actionnaires sous forme de dividendes.

En matière fiscale, ces foncières cotées REIT bénéficient d'une exonération d'impôt sur les bénéfices distribués aux actionnaires. Pour cela :

- 75 % des revenus totaux de la société doivent provenir de loyers, d'intérêts sur des hypothèques, ou de la vente de biens immobiliers ;

- 75 % de ses actifs totaux doivent être investis dans l'immobilier, des liquidités ou des équivalents.

Tableau comparatif entre la SIIC et la REIT

Ce tableau synthétise les caractéristiques clés des SIIC et REIT. Comme ces deux foncières cotées sont relativement similaires, j’ai décidé de ne mettre en avant que les différences réglementaires, fiscales, et opérationnelles importantes.

| Critère | SIIC | REIT |

| Année d’apparition | – Introduites en France en 2003 ; – Inspirées des REIT américaines. |

– Existence depuis les années 1960 aux États-Unis ; – Des variantes dans différents pays |

| Éligibilité | – Cotées sur un marché réglementé ; – Capital social minimum requis est de 15 millions d'euros ; – Aucun actionnaire ne peut détenir plus de 60% des droits de vote, ou 40% si le marché est réglementé par l'AMF |

– Minimum de 100 actionnaires après 1 an ; – Aucun actionnaire ne peut détenir plus de 50% des actions ; – Au moins 75% du revenu total du REIT doit provenir de loyers, d'intérêts sur les hypothèques finançant des propriétés immobilières ou de ventes immobilières ; – Au moins 75% des actifs totaux du REIT doivent être de l'immobilier ou des espèces. |

| Obligation de redistribution des dividendes aux actionnaires | – Au moins 95 % de ces bénéfices immobiliers (loyers nets) – Au moins 70 % des plus-values de cession immobilière |

– Au moins 90 % de leur revenu imposable ; – Au moins 70 % des plus-values de cession immobilière |

| Investissement géographique | Principalement dans l'Espace Économique Européen (EEE). | Possibilité d’investir dans le monde entier |

Quelles sont les différences entre les SIIC et les SCPI ?

Les deux structures vous permettent d'investir dans des biens immobiliers sans devoir les gérer directement et en touchant des revenus réguliers sous la forme de dividende. Cependant, les SCPI sont des sociétés de placement collectif non cotées qui proposent une liquidité moindre, la revente des parts s'effectuant sur le marché secondaire. Elles sont une fiscalité complexe qui varie selon le type de revenu de la société.

Si vous hésitez entre SIIC et SCP, votre choix doit dépendre de vos objectifs et de votre stratégie d'investissement, de votre profil et appétence pour le risque et de vos préférences en termes de liquidité et de gestion.

| Critère | SIIC/REIT | SCPI |

| Ticket d’entrée | 10 à 150 € | 180 à 10 000 € |

| Liquidité | Élevée | Pas garantie |

| Performance globale sur 40 ans (1982 – 2022) | 11,3 % | 8,3 % |

| Frais d’entrée | Aucun (frais de courtage à quelques euros) | – 8 à 12 % en général ; – Quelques SCPI à 0 % sous condition de rester plusieurs années |

| Fiscalité | Dividendes PFU 30 % | – Dépendant du moyen de détention – En pleine propriété Prélèvement sociaux + Taux marginal d’imposition – Exemple : 17,2 % + 30 % pour une TMI à 30 % |

| Distribution | Obligation de distribution élevée (au moins 90 % des loyers sous forme de dividendes) | Moins de contraintes de distribution |

| Risque | Volatilité des marchés financiers (élevé) | Volatilité du marché immobilier (faible) |

Comment choisir les meilleures foncières cotées ? Critères

Habituellement, le payout ratio (taux de distribution) est un critère de sélection habituellement utilisé pour évaluer la soutenabilité des dividendes. Cependant, pour les foncières cotées le payout ratio peut être trompeur. Pour les SIIC et REIT, le calcul du dividende basé sur les revenus et non les bénéfices, et elles ont l’obligation de verser au minimum 90 % de dividendes.

Solidité financière de la société

Un des premiers aspects à examiner est le taux d’endettement de la foncière :

- Taux d’endettement = dettes totales/actifs totaux

Une foncière cotée bien gérée doit avoir un niveau d'endettement raisonnable par rapport à sa capacité de génération de revenus. Un « bon taux » est généralement compris entre 30 et 50 %.

Il faut aussi vérifier que le coût de la dette n’est pas trop important par rapport au loyer, ce que l’on nomme le ratio de couverture des intérêts ou « Interest Coverage Ratio » (ICR) :

- ICR = EBIT (bénéfice avant intérêts et taxes) / Charges d’intérêt de la dette

Ce ratio permet d’évaluer la capacité d'une entreprise à couvrir les frais d'intérêt sur sa dette avec ses revenus opérationnels. S’il est supérieur à >1,5 % voire 2 %, il est considéré comme bon. Un ratio ICR inférieur pourrait indiquer un risque financier accru puisque l'entreprise pourrait avoir du mal à répondre à ses obligations de dette si ses revenus diminuent.

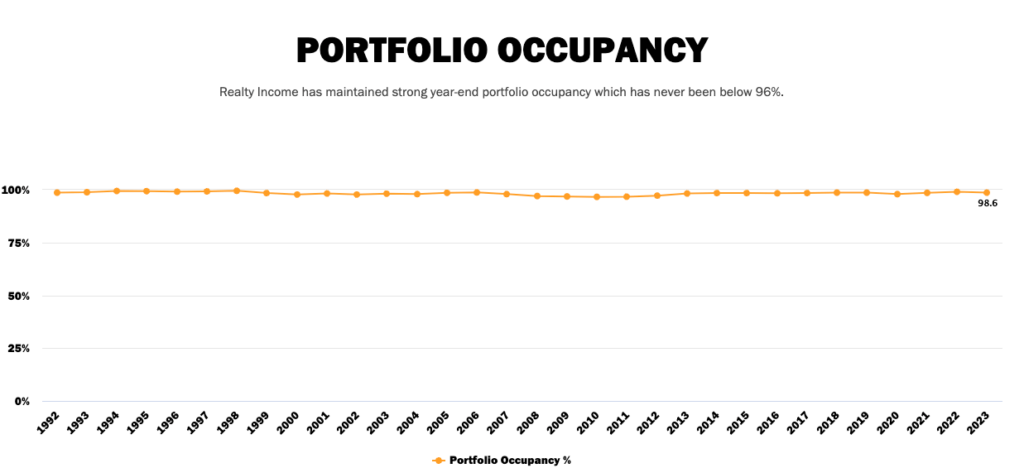

Taux d'occupation et durée des baux

Pour faire votre choix de foncière cotée, jetez un oeil sur le taux d'occupation (Occupancy Rate) et la durée moyenne des baux (Average Lease Term). Ce sont de bons indicateurs pour jauger la stabilité des revenus locatifs d’une SIIC/REIT.

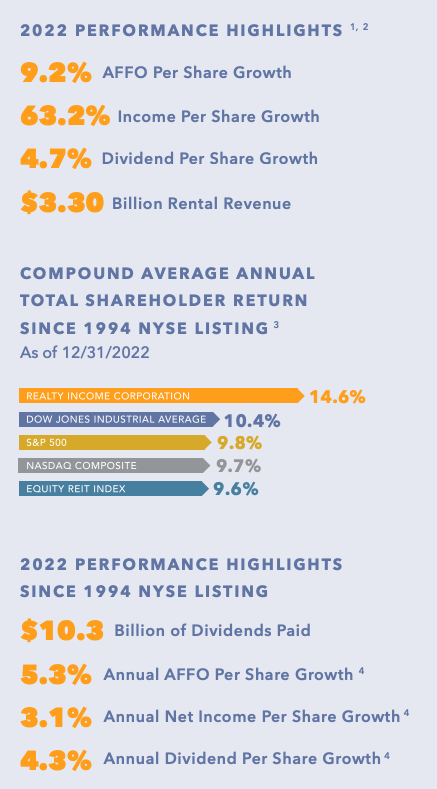

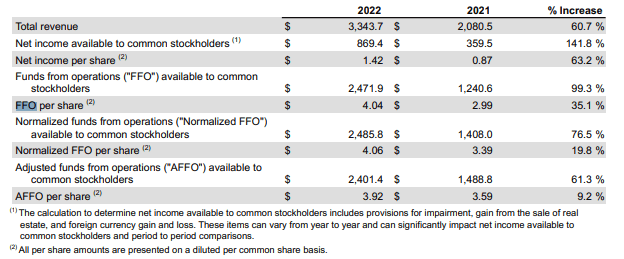

Le FFO et le AFFO

Pour les foncières cotées, je vous invite à regarder leur rapport annuel et à vous intéresser par exemple au FFO (Funds From Operations) et au AFFO (Adjusted Funds From Operations).

Le FFO mesure la performance financière des revenus locatif :

- FFO = résultats nets + amortissements et dépréciation + charges – gain/perte sur la vente d’actifs

Le AFFO ajuste le FFO pour en déduire les dépenses d’entretien du patrimoine immobilier et vous permet d'avoir une meilleure idée de la trésorerie réelle générée par le patrimoine immobilier de la foncière coté une fois ce dernier entretenu.

- AFFO = FFO – Entretien CapEx (dépenses en capital pour l'entretien)

Un critère financier que je regarde est le rapport Cours de l’action / le AFFO par action. Ce rapport ne doit pas dépasser 20 et rester idéalement sous 15.

L'ANR par action

Vous pouvez également vous intéresser à l’ANR (actif net réévalué ou NAV pour Revalued Net Asset). Il vous permet d'évaluer de manière plus précise la valeur de la foncière cotée.

- ANR par action = actif net / nombre d'actions

Idéalement, il faut que le NAV (ou ANR) de l’action soit supérieur au cours de l’action pour que vous ayez une décote sur la valeur des actifs lorsque vous investissez sur une foncière côté.

Comment investir et où acheter des SIIC ou REIT ?

Le PEA est une niche particulièrement intéressante qui permet de réduire votre imposition sur vos dividendes et gains en bourse. Elle était particulièrement (trop) efficace fiscalement avec les SIIC qui elle sont exonéré d’IS sur leurs revenus locatifs. Ce double avantage a été supprimé et vous pouvez dorénavant investir uniquement depuis votre CTO.

Investir en foncières cotées via un Compte Titres Ordinaire (CTO)

Pour vous lancer dans l'aventure des foncières cotées vous devez disposer d’un Compte Titres Ordinaire (CTO) :

- Il est simple à ouvrir ;

- Il vous donne accès à un large éventail de marchés boursiers et dont les SIIC et REIT ;

- Il est souple, avec aucune limite de versement, aucune restriction sur le choix des titres, retraits à votre guise…

À titre indicatif, voici ma sélection personnelle des meilleurs CTO actuellement disponibles :

| Plateforme | Fonctionnalités |

Frais pour 200 € / 2 000 € / 20 000 € investis en France |

Frais pour 200 € / 2 000 € / 20 000 € investis aux USA |

Frais de change |

| Trade Republic | ⭐️ | 1 € / 1 € / 1 € + Spread (0,1 à 1 %) |

1 € / 1 € / 1 € + Spread (0,1 à 1 %) |

Environ 0,2 % |

| DEGIRO | ⭐️⭐️ | 1 € / 1 € / 1 € | 1 € / 1 € / 1 € | 0,25 % |

| Interactive Brokers | ⭐️⭐️⭐️ | 1,25 € / 1,25 € / 10 € | 0,35 $ à 1 $ | 0,002 % 2 $ minimum |

Se lancer en foncière cotées via une assurance-vie ou un contrat de capitalisation

Pour optimiser votre investissement en foncière cotée d'un point de vue fiscal, vous pouvez aussi envisager de passer par une assurance-vie. Ces enveloppes fiscales sont adaptées à ce type d’investissement immobilier, surtout si vous visez un investissement à long terme :

- L'assurance-vie se distingue par sa fiscalité allégée sur les plus-values, après huit ans de détention, et la possibilité de transmission de capital ;

- Le contrat de capitalisation est particulièrement intéressant pour les gros patrimoines, avec des atouts similaires à l'assurance-vie sans les contraintes liées au décès de l'assuré.

Quels sont les principaux avantages des foncières cotées ?

Un ticket d’entrée bas pour de l’immobilier

Vous avez un petit portefeuille mais cherchez à investir dans l’immobilier ? Avec quelques dizaines d’euros, vous pouvez acheter des actions d’une foncières cotées. Elle vous permet d’investir indirectement sur le marché immobilier avec un ticket d'entrée modeste.

En comparaison, par exemple, d’un achat locatif qui peut demander quelques milliers ou dizaines de milliers d’euros.

La liquidité de ses actions

Les foncières cotées est par définition un investissement liquide. Vous avez la liberté de vendre et d'acheter des actions quand vous le souhaitez, une chose que l'on retrouve rarement dans l'immobilier direct (l’immobilier fractionné le permet mais avec des frais que les SIIC n’ont pas).

Une diversification de son portefeuille immobilier

On ne le répètera jamais assez : diversifier, c'est réduire les risques que vous prenez. Avec les foncières cotées, vous pouvez étendre votre portefeuille à une variété de secteurs immobiliers, qu'il s'agisse de :

- Bureaux ;

- Commerces ;

- Logistiques. ;

- Datacenters ;

- Antennes-relais…

Il est possible d’investir sur plusieurs SIIC et REIT spécialisés pour diversifier sur plusieurs secteurs.

En effet, ces dernières vous permettent d’affiner votre stratégie d'investissement et d’investir dans des secteurs que vous n’auriez même pas soupçonnés.

Un investissement immobilier 100 % passif

De prime abord, l'immobilier est souvent synonyme de tracas, mais ce n’est pas le cas avec les foncières cotées. La raison est simple : des professionnels gèrent pour eux, et donc à votre place cet investissement. Les SIIC et les REIT sont des investissements complètement passifs.

Ainsi, vous n’avez plus à vous occuper des :

- Gestions et vacances locatives ;

- Rénovations et travaux ;

- Factures et taxe foncière ;

- Dossiers à monter comme en SCPI…

Pas de frais à l’entrée en foncière cotée

En matière de frais, les foncières cotées ont un avantage non négligeable : l'absence de frais à l'entrée, contrairement aux SCPI (entre 8 et 12 % généralement, certaines à 0 %, mais des contraintes de détention) ou à l'immobilier fractionné (>5 %), ce qui réduit vos rendements.

Les frais sont les mêmes que lorsque vous achetez une autre action (frais de votre courtier). À la différence des SCPI et de l’immobilier fractionné qui sont des produits financiers packagés, vous devenez ici directement propriétaire de la société.

De même, il n’y a pas à proprement parlé de « frais de gestion », mais on peut considérer qu’une grande partie des charges de la société constitue ces frais de gestions, puisque la grande majorité de la masse salariale est là pour gérer l’administratif des biens et de la foncière.

Aucune paperasse et soumis à la fiscalité des actions

En plus d’être un investissement 100 % passif, les foncières cotées ont une gestion simple. En tant qu'investisseur, votre rôle se limite à acheter et vendre des actions en bourse.

La seule chose que vous avez à faire est une déclaration fiscale simplifiée avec la flat tax pour les dividendes perçus en France.

Risques et considérations avant d’investir en foncières cotées

La volatilité du marché boursier

Comme les SIIC sont des titres cotés en bourse, leur valeur… fluctue. Les actions des foncières cotées peuvent donc connaître des périodes de forte volatilité, à la hausse et à la baisse. Il existe donc un risque de perte en capital :

- Pour certains, c’est une aubaine pour acquérir des titres à bon compte ;

- Pour d’autres investisseurs, cette volatilité sera une source d’inquiétude.

Une exposition aux cycles économiques

De manière générale, les investissements sont impactés par les hauts et les bas de l’économie : les SIIC ne dérogent pas à cette règle. Leur performance est intimement liée à la bourse ET au marché immobilier.

Par exemple, une récession peut diminuer la demande de locaux commerciaux, ce qui peut très bien engendrer une baisse des loyers, et par conséquent une baisse de rendements pour vous.

Des risques locatifs

L'attractivité et l'occupation des biens sont des points importants pour votre retour sur investissement. Avec les foncières cotées, les risques de vacance locative sont bien réels. Un bien inoccupé est un bien non rentable.

Pesez donc le pour et le contre en évaluant :

- Le marché locatif, la demande et l'offre pour des biens similaires ;

- Et soyez conscient que des périodes de non-occupation peuvent se présenter.

La gestion et la performance opérationnelle de la foncière cotée

Vous devez vous informer sur l'équipe dirigeante et leur historique avant de vous engager. En effet, les compétences et l'expérience des gestionnaires sont des vecteurs déterminants pour une bonne gestion et une bonne performance d’une foncière cotée.

La qualité de cette gestion impacte directement le risque locatif, une SIIC bien gérée aura moins de vacances locatives.

L'impact des taux d'intérêt

Les foncières cotées utilisent souvent l’endettement pour agrandir leur patrimoine immobilier et sont sensibles au taux d'intérêt. Des taux en hausse signifient souvent des taux d’emprunt élevé pour la SIIC, ce qui augmentera le coût de cette dette.

À l’inverse, une baisse de ces taux est une bonne nouvelle. Les taux bas améliorent les conditions de financement de la société.

Liste des meilleures foncières cotées en 2025 : ma sélection

Comme tout investissement, les foncières cotées nécessitent que vous diversifiiez votre portefeuille sur différentes valeurs, selon la spécialisation de la SIIC/REIT ou encore sa zone géographique.

Voici une petite sélection de foncières cotées SIIC et REIT qui m’intéressent tout particulièrement.

| Foncière cotée | Spécialisation | Rendement du dividende | Cours de l'action | Zone géographique | ISIN |

| Klepierre | Commercial | 3,85 % | 23,46 € | France | FR0000121964 |

| Gecina | Immobilier mixte (bureaux, locatif) | 5,18 % | 90,30 € | France | FR0010040865 |

| Argan | Logistique | 3,65 % | 77,80 € | France | FR0010481960 |

| Altarea | Promotion immobilière | 12,18 % | 71,20 € | France | FR0000033219 |

| Immobilière Dassault | Immobilier mixte (résidentiel / bureaux) | 3,56 % | 46,90 € | France | FR0000033243 |

| Realty Income | Locaux commerciaux | 5,24 % | 52,31 $ | États-Unis | US7561091049 |

| LTC Properties | Hébergement de personnes âgées | 6,92 % | 31,69 $ | États-Unis | US5021751020 |

| Digital Realty Trust | Gestion de data centers | 3,52 % | 138, 23 $ | États-Unis | US2538681030 |

| STAG Industrial | Industrie | 3,84 % | 37,19 $ | États-Unis | US85254J1025 |

| American Tower | Infrastructures réseaux | 3,10 % | 193,76 $ | États-Unis | US03027X1000 |

Pour aller plus loin : mon classement complet des meilleures foncières cotées en 2025.

Quel est l’impact des taux d’intérêt sur le marché des foncières cotées en 2024 ?

Depuis 2022, les banques centrales ont augmenté significativement leurs taux directeurs, ce qui n’était pas forcément une bonne nouvelle pour ce type d’investissement. D’ailleurs, les incertitudes quant à la direction future des taux d'intérêt ont entraîné une volatilité accrue des prix des actions des foncières cotées.

Ces taux d'intérêt jouent un rôle prépondérant dans la valorisation et la performance des foncières cotées pour plusieurs raisons :

- Les foncières utilisent souvent l'endettement pour se financer. Des taux d'intérêt plus élevés signifient des coûts de financement plus élevés ;

- Les investisseurs cherchent des rendements attractifs par rapport aux alternatives « moins risquées », ce qui a tendance à abaisser la valeur de l’immobilier

Cependant, les perspectives pourraient changer en 2024. Les banques centrales ont annoncé leur intention de continuer à ajuster les taux d'intérêt, voire à les baisser dans le courant de l’année, ce qui serait une bonne nouvelle pour les foncières cotées.

Tout cela est sous réserve que le contexte économique international ne connaisse pas à nouveau des événements déstabilisants (accompagnés d’une hausse de l’inflation par exemple).

Conclusion : est-ce une bonne idée d’investir dans les foncières cotées en 2025 ?

Investir dans une foncière cotée en 2025 (SIIC ou REIT) pourrait être une bonne idée : baisse des taux d’intérêt, ralentissements de l’inflation, bons rendements… Néanmoins, il est de votre responsabilité d’adopter des bonnes pratiques pour investir intelligemment :

- Diversifiez car seule une bonne diversification de vos investissements peut aider à lisser le risque que vous prenez ;

- Faites vos recherches sur les foncières cotées afin d’identifier les plus intéressantes selon vous ;

- Enfin, n’oubliez pas qu’investir en foncières cotées est un investissement volatil et risqué, qui est sensible aux fluctuations du marché de l’immobilier.

Disclaimer

Cet article présente une analyse indépendante, mais il contient des liens d’affiliations ou des offres vers différents produits, dont des partenaires d'Investissements Faciles. Il constitue donc une communication commerciale.

FAQ : pour parfaire son avis sur les foncières cotées (SIIC et REIT)

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d'une banque privée, il a décidé de partager son expérience d'investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d'investissements (assurances vie, CTO, PEA …).