Voici une liste des meilleurs ETF en 2025. Ma sélection se base sur plusieurs critères de sélection comme le montant sous gestion, la qualité de réplication de l’indice qu’ils suivent ou encore par leur bas faible coût de gestion.

En effet, si vous cherchez à diversifier votre portefeuille d’investissements sans trop de frais, les trackers sont une possibilité à privilégier. Ces outils financiers, réputés pour leur accessibilité en termes de prix et leur grande liquidité répliquent la composition d’un indice de référence (boursier par exemple).

⭐️ Pour aller plus loin en Bourse, Mathieu Louvet, créateur de la chaîne YouTube S'investir (170 000 abonnés) et Conseiller en Gestion de Patrimoine, publie “Tout le monde peut réussir en Bourse“. Ce livre rassemble 21 principes pratiques pour investir efficacement et développer votre patrimoine, notamment grâce aux ETF.

Conçu pour être accessible à tous, il propose une méthode efficace et simple à appliquer, issue de son expérience et son expertise.

📖 En bonus : des outils, tutoriels, simulateurs et mises à jour accessibles via le QR code disponible dans le livre.

Ceci est une campagne publicitaire

Quels sont les meilleurs ETF en 2025 ?

Parce que l’on parle ici d’investissement boursier, donc volatil, j’ai mis l’accent sur des ETF qui suivent des indices bien diversifiés, composés d’un nombre important de sociétés. En effet, avoir une exposition équilibrée aux différents marchés vous permet de lisser les risques associés à la bourse.

Ce faisant, voici ma sélection des meilleurs ETF pour 2025 :

| Région/matière première | Nom de l’ETF | Code ISIN | Prix de la part | Frais de gestion annuel | Taille du fond | Indice |

| Monde | Vanguard FTSE All-World | IE00BK5BQT80 | 135 € | 0,22 % | 16 800 M€ | FTSE All World Capitalisant |

| États-Unis | iShare Core S&P 500 | IE00B5BMR087 | 600 € | 0,07 % | 107 500 M€ | S&P 500 Capitalisant |

| Émergents | iShares Core MSCI Emerging Market IMI | IE00BKM4GZ66 | 30 € | 0,18 % | 21 000 M€ | MSCI Emerging Market IMI Capitalisant |

| Europe | Amundi Stoxx 600 | LU0908500753 | 250 € | 0,07% | 8 900 M€ | Euro Stoxx 600 Capitalisant |

| Smart Beta | Xtrackers MSCI World Quality | IE00BL25JL35 | 70 € | 0,25% | 2 200 M€ | MSCI World Quality Capitalisant |

| Or | Invesco Physical Gold A | IE00B579F325 | 250 € | 0,12 % | 17 000 M€ | Gold Capitalisant |

Comme vous pouvez le constater, tous ces meilleurs trackers sont des ETF par capitalisation. C’est le moyen d’investissement que je considère le plus efficace car ils réinvestissent automatiquement vos dividendes dans le fonds, sans frais de transaction et sans délai pour l’investisseur.

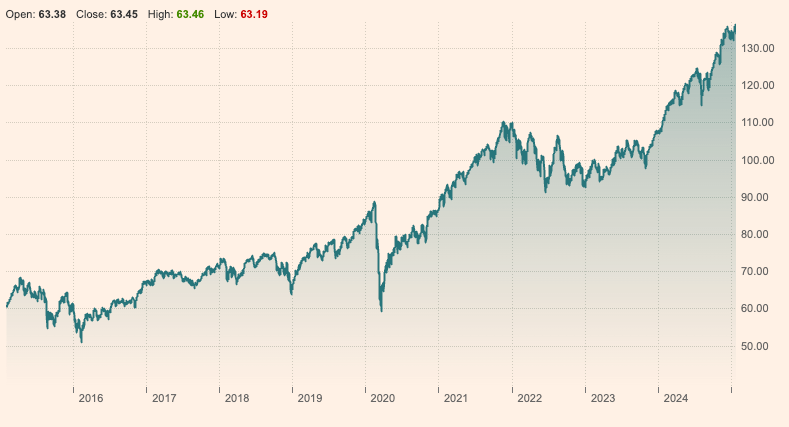

Vanguard FTSE All-World

ISIN : IE00BK5BQT80

Société de gestion : Vanguard

Encours : 16 800 M€

Frais de gestion annuel : 0,22 %

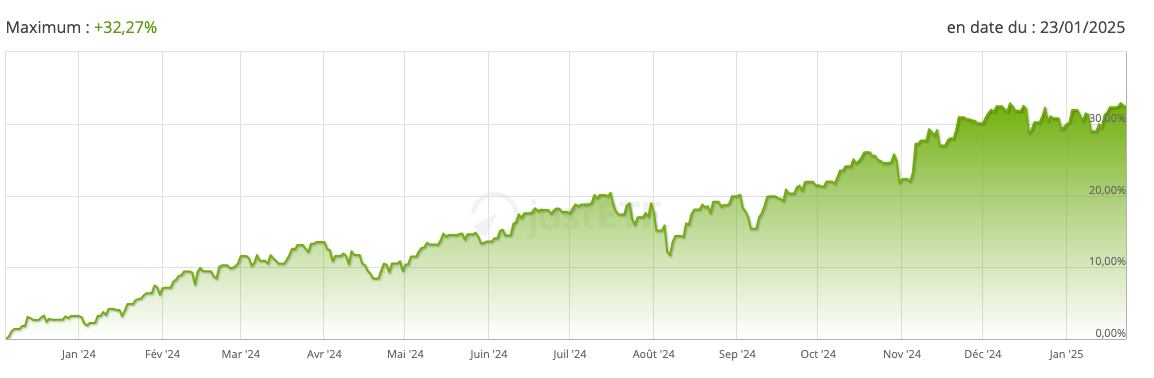

Performance sur 1 an / 3 ans / 5 ans : + 25,86 % / + 39,71 % / + 73,29 %

Le Vanguard FTSE All-World se distingue grâce à l’indice FTSE All-World qui est l’un des plus diversifiés avec plus de 4 000 actions dans près de 50 pays. D’ailleurs on a un peu plus de 2 000 sociétés dans les pays développés (Apple, Microsoft, Nvidia) et 2 000 dans les marchés émergent (comme Alibaba).

Ce tracker vous permet une exposition équilibrée à l’échelle mondiale.

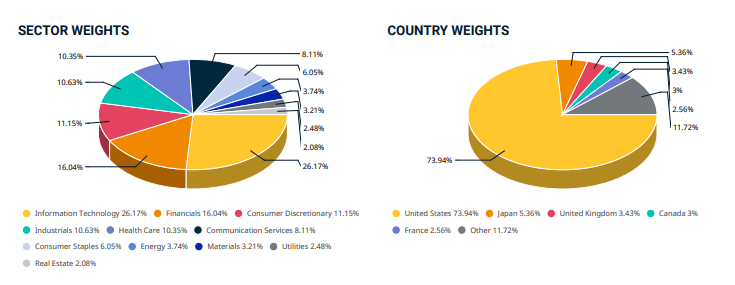

L’indice FTSE All-Wolrd est plutôt bien diversifié en termes de secteur d’activité, même si l’on note une prépondérance de la technologie qui varie entre 25 et 30 % de l’indice puisque les plus grosses sociétés au monde sont issues de ce secteur.

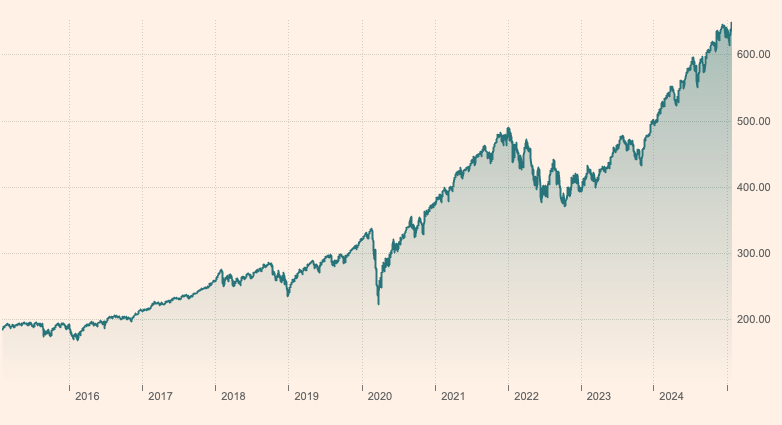

Ishare Core S&P 500

ISIN : IE00B5BMR087

Société de gestion : iShares

Encours : 107 500 M€

Frais de gestion annuel : 0,07 %

Performance sur 1 an / 3 ans / 5 ans : + 31,96 % / + 55,14 % / + 108,06 %

L'Ishare Core S&P 500 réplique l’indice S&P 500 et cible les grandes entreprises américaines : des géants technologiques (Amazon, Alphabet ou Facebook) ainsi que d’autres leaders de l’industrie (Broadcom Inc, Tesla ou Johnson & Johnson).

Se distinguant par des frais faibles de 0,07 %, c’est à mon sens l’un des meilleurs ETF. Chose notable : c’est le plus gros ETF au monde en termes de capitalisation avec plus de 100 000 M€.

Ishares Core MSCI Emerging Market IMI

ISIN : IE00BKM4GZ66

Société de gestion : iShares

Encours : 21 100 M€

Frais de gestion annuel : 0,18 %

Performance sur 1 an / 3 ans / 5 ans : + 17,21 % / + 5,84 % / + 19,90 %

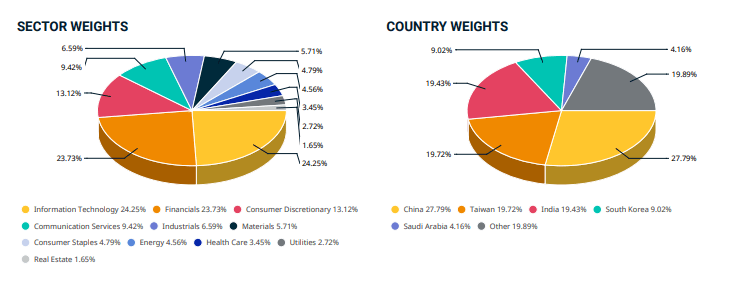

L'Ishares Core MSCI Emerging Market IMI est le plus gros tracker suivant les marchés émergents (plus de 21 000 M€ d’encours).

Il suit l’indice MSCI Emerging Markets Investable Market Index (IMI) qui comprend 3 221 sociétés de toutes tailles dans 24 pays émergeant (majoritairement en Asie et en Amérique du Sud), avec des sociétés comme Alibaba, Tencent ou Taiwan Semiconductor Manufacturing.

Il couvre environ 99% du marché librement accessible dans chaque marché émergent.

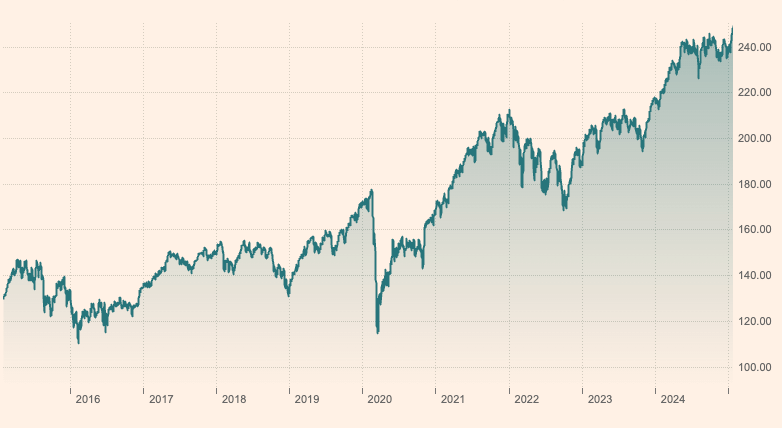

Amundi Stoxx 600

ISIN : LU0908500753

Société de gestion : Amundi

Encours : 8 900 M€

Frais de gestion annuel : 0,07 %

Performance sur 1 an / 3 ans / 5 ans : + 13,91 % / + 26,02 % / + 42,37%

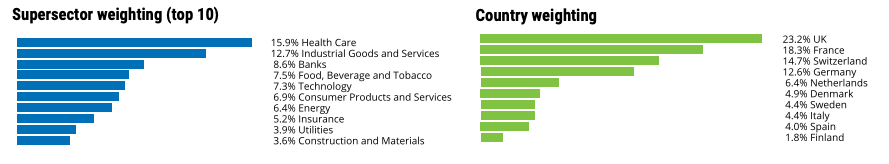

L'Amundi Stoxx 600 est un ETF qui réplique un indice large, l’Euro Stoxx 600 (la performance des 600 entreprises majeures réparties sur le continent européen) avec des frais de seulement 0,07 %.

Niveau diversification, on retrouve des sociétés bien établies comme Nestlé, LVMH ou encore Shell. Pour ce qui est des principaux secteurs d’activité : 16 % pour la santé, mais aussi les produits et services industriels et le secteur de la finance.

On notera tout de même que le Lyxor Core Euro Stoxx 600 ETF est cher puisque le prix de sa part est d’environ 250 €, donc pas vraiment accessible à toutes et tous…

Xtrackers MSCI World Quality

ISIN : IE00BL25JL35

Société de gestion : Xtrackers

Encours : 2 200 M€

Frais de gestion annuel : 0,25 %

Performance sur 1 an / 3 ans / 5 ans : + 23,53 % / + 44,37 % / + 78,91 %

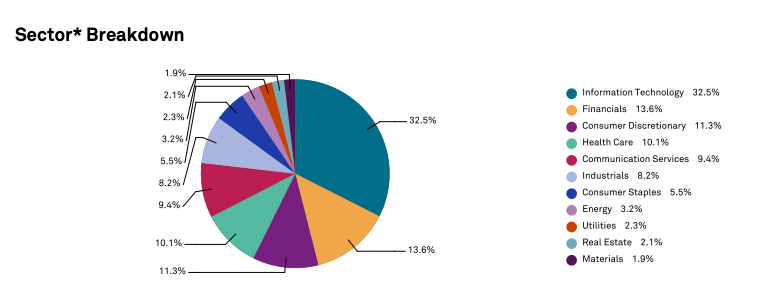

À titre personnel, je suis positionné sur cet ETF. Comme son nom l’indique, le Xtrackers MSCI World Quality réplique l’indice MSCI World Quality. Celui-ci regroupe uniquement des entreprises développées qui se distinguent par leur solidité financière, leur croissance des bénéfices constante et leur faible niveau d’endettement, par exemple Apple, Microsoft ou Johnson & Johnson.

On notera cependant que ses frais sont un peu élevés, et que son encours n'est pas le plus important, mais qu’il est suffisant pour la viabilité de ce tracker.

Invesco Physical Gold A

ISIN : IE00B579F325

Société de gestion : Invesco

Encours : 17 000 M€

Frais de gestion annuel : 0,12 %

Performance sur 1 an / 3 ans / 5 ans : + 43,32 % / + 63,84 % / + 86,67 %

Pour changer un peu, je vous propose l'Invesco Physical Gold A qui vous permet de vous exposer à l’or sans en détenir physiquement (contrainte de sécurisation, frais de stockage, etc.). Cela vous permet bénéficier d’une valeur refuge traditionnelle.

Comme l’or ne génère pas de revenu (dividendes ou intérêts), sa performance est entièrement basée sur les changements de prix dans le temps.

L’importante taille de ce fond (plus de 17 000 M€) illustre une véritable appétence des investisseurs pour cet indice et un tracker de cette nature, et démontre une bonne liquidité.

Les 5 meilleurs ETF World

Si vous souhaitez vous exposer à l’économie mondiale avec un seul produit, vous pouvez par exemple choisir un ETF suivant l’indice de référence MSCI World.

Il couvre 1 400 grandes et moyennes entreprises issues de 23 pays développés, avec une forte présence des États-Unis qui représentent environ 70 % de sa pondération, et logiquement une exposition importante à ses leaders de la technologie et de la finance.

Bien qu’il constitue un excellent moyen de diversification mondiale, son important biais américain peut vous exposer tout particulièrement aux fluctuations de la croissance aux États-Unis.

Voici ma liste des meilleurs ETF qui couvre le monde entier en 2025 :

| Nom de l’ETF | Code ISIN | Prix de la part | Frais de gestion annuel | Taille du fonds | Indice |

| Vanguard FTSE All-World | IE00BK5BQT80 | 30 € | 0,12 % | 3 300 M€ | S&P 500 Capitalisant |

| iShares MSCI ACWI | IE00B6R52259 | 90 € | 0,20 % | 17 000 M€ | MSCI All Country World Capitalisant |

| SPDR MSCI World | IE00BFY0GT14 | 40 € | 0,12 % | 10 100 M€ | MSCI World Capitalisant |

| SPDR MSCI ACWI IMI | IE00B3YLTY66 | 240 € | 0,17 % | 2 400 M€ | MSCI All Country World Investable Market Capitalisant |

| Amundi MSCI World Climate Net Zero Ambition PAB | IE000CL68Z69 | 85 € | 0,20 % | 1 400 M€ | MSCI World Climate Paris Aligned Filtered Capitalisant |

Pour une exposition diversifiée au marché mondial, le SPDR MSCI World est une bonne alternative car c’est le moins cher des trackers suivant l’indice MSCI World (et des frais de gestion de 0,12 %).

Il existe également une alternative plus « écologique », avec l’Amundi MSCI World Climate Net Zero Ambition PAB. Ce tracker est aligné avec les Accords de Paris : les critères de sélection sont relativement stricts.

Pour aller plus loin sur le sujet, voici mon article dédié aux meilleurs ETF World.

Les 4 meilleurs ETF pour les USA

Pour une exposition à l’économie américaine, vous pouvez tout à fait choisir un ETF répliquant la performance du S&P 500. Il regroupe les 500 plus grandes sociétés cotées aux États-Unis, couvrant près de 80 % de la valeur totale de la Bourse américaine.

Les entreprises technologiques, comme Apple ou Microsoft, y tiennent une place prépondérante, ce qui peut doper la performance mais aussi accentuer la volatilité. Cette référence reste un pilier incontournable pour s’exposer à l’économie américaine sur le long terme.

Voici ma liste des meilleurs ETF USA en 2025 :

| Nom de l’ETF | Code ISIN | Prix de la part | Frais de gestion annuel | Taille du fonds | Indice |

| iShares Core S&P 500 | IE00B5BMR087 | 620 € | 0,07 % | 107 000 M€ | S&P 500 Capitalisant |

| Xtrackers MSCI USA | IE00BJ0KDR00 | 170 € | 0,07 % | 8 700 M€ | MSCI USA Capitalisant |

| iShares Nasdaq 100 | IE00B53SZB19 | 1 200 € | 0,30 % | 17 000 M€ | Nasdaq 100 Capitalisant |

| Amundi S&P 500 Climate Net Zero Ambition PAB | IE000O5FBC47 | 40 € | 0,07 % | 2 000 M€ | S&P 500 Net Zero 2050 Paris-Aligned ESG+ Capitalisant |

Le Xtrackers MSCI USA suit l’indice MSCI USA, ce qui en fait un choix intéressant si vous cherchez une exposition un peu plus diversifiée aux États-Unis que le S&P 500 (plus de valeurs, environ 600, pondération inférieure des 10 principales valeurs, etc.)

Si vous souhaitez vous exposer plus à la tech américaine, le Nasdaq 100 est une possibilité, par exemple avec l’iShares Nasdaq 100. Cet indice est dominé par des entreprises technologiques comme Tesla, Apple ou encore Nvidia. Notez cependant qu’il est moins diversifié que le S&P500 !

Une fois encore, l’Amundi S&P 500 Climate Net Zero Ambition PAB est à penser comme une alternative écologique, avec son alignement avec les Accords de Paris, et des frais de seulement 0,07 % !

Pour aller plus loin sur le sujet, voici mon article dédié aux meilleurs ETF S&P500.

Les 3 meilleurs ETF pour l'Europe

Pour l’Europe, le Stoxx 600 est tout indiqué. Cet indice de référence englobe 600 actions de 17 pays européens, couvrant près de 90 % de la capitalisation boursière du continent.

Il regroupe des leaders européens dans des domaines très variés, comme la santé, le luxe, l’énergie ou l’agroalimentaire comme Nestlé, LVMH ou Total Énergies. Parmi les pays dominants figurent le Royaume-Uni, la France ou encore l’Allemagne, offrant un panorama complet de l’Europe.

Même si sa croissance est parfois plus modeste que celle des marchés américains, il reste une référence précieuse pour investir de manière diversifiée sur les entreprises européennes.

Voici ma liste des meilleurs ETF Europe en 2025 :

| Nom de l’ETF | Code ISIN | Prix de la part | Frais de gestion annuel | Taille du fonds | Indice |

| Amundi Stoxx Europe 600 | LU0908500753 | 250 € | 0,07 % | 8 800 M€ | STOXX® Europe 600 Capitalisant |

| iShares Core MSCI Europe | IE00B4K48X80 | 80 € | 0,12 % | 8 500 M€ | MSCI Europe Capitalisant |

| Amundi S&P Eurozone PAB Net Zero Ambition | LU2195226068 | 35 € | 0,20 % | 2 100 M€ | S&P Eurozone LargeMidCap Net Zero 2050 Paris-Aligned Capitalisant |

Outre les deux premiers ETF qui suivent des indices européens de référence, je vous propose une fois encore une alternative verte, avec l’Amundi S&P Eurozone PAB Net Zero Ambition.

Les 4 meilleurs ETF pour les pays émergents

SI vous souhaitez vous exposer à l’économie dynamique mais volatil des pays émergents, sachez que l’indice de référence est le MSCI Emerging Markets.

Il réunit environ 1 200 grandes et moyennes entreprises réparties dans 24 pays en développement, dont la Chine (27 %), l’Inde (20 %), Taïwan, la Corée du Sud ou encore le Brésil. La finance y représente près de 24 %, suivie de la technologie et de la consommation.

Ses 10 principales valeurs sont des géants de ces secteurs, plus ou moins connus du public européen, comme Alibaba, Tencent ou Samsung, et représentent « seulement » 26 % de l’indice, ce qui en fait un indice bien diversifié. Cet indice pèse environ 12 % de la capitalisation mondiale.

Malgré des risques liés aux devises et aux incertitudes politiques, il reste un pilier pour ceux qui cherchent une diversification tournée vers la croissance des marchés émergents.

| Nom de l’ETF | Code ISIN | Prix de la part | Frais de gestion annuel | Taille du fonds | Indice |

| iShares Core MSCI Emerging Markets IMI | IE00BKM4GZ66 | 35 € | 0,18 % | 21 500 M€ | MSCI Emerging Markets Investable Market Capitalisant |

| Xtrackers MSCI Emerging Markets | E00BTJRMP35 | 55 € | 0,18 % | 5 500 M€ | MSCI Emerging Markets Capitalisant |

| Amundi Index MSCI Emerging Markets SRI PAB | LU1861138961 | 55 € | 0,25 % | 1 350 M€ | MSCI Emerging Markets SRI Filtered PAB Capitalisant |

| Amundi Index MSCI Pacific ex Japan SRI PAB | LU1602144906 | 630 € | 0,45 % | 280 M€ | MSCI Pacific ex Japan SRI Filtered PAB Capitalisant |

De manière générale, notez que les ETF Emerging Markets ont un tracking error important. Dit autrement, ils répliquent relativement mal la performance des indices qu’ils suivent. Cela engendre souvent de gros écarts de performances… Mais cela s’explique en partie par la difficulté à acheter des actions dans certains pays émergeants et les frais que ça engendre.

L’iShares Core MSCI Emerging Markets IMI est un ETF inévitable si vous souhaitez vous exposer aux marchés émergents, avec son énorme encours de plus de 21 milliards d’euros.

Les deux derniers de ma sélection, à savoir l’Amundi Index MSCI Emerging Markets SRI PAB et l’Amundi Index MSCI Pacific ex Japan SRI PAB, vous permettent de verdir votre investissement car ils sont alignés avec les Accords de Paris.

Les 3 meilleurs ETF Smart Beta

Les ETF Smart Beta constituent une approche qui vise à combiner la diversification passive des ETF traditionnels avec une répartition pondérée selon des « facteurs » spécifiques, comme la valeur, la qualité ou la volatilité.

Au lieu de répliquer simplement un indice pondéré par la capitalisation, ils surpondèrent ou sous-pondèrent certaines caractéristiques dans l’espoir d’obtenir un meilleur couple rendement/risque.

Voici ma liste des meilleurs ETF Smart Beta pour 2025 :

| Nom de l’ETF | Code ISIN | Prix de la part | Frais de gestion annuel | Taille du fonds | Indice |

| Xtrackers MSCI World Quality Factor | IE00BL25JL35 | 70 € | 0,25 % | 2 200 M€ | MSCI World Sector Neutral Quality Capitalisant |

| Xtrackers S&P 500 Equal Weight | IE00BLNMYC90 | 95 € | 0,20 % | 13 000 M€ | S&P 500® Equal Weight Capitalisant |

| Xtrackers MSCI World Momentum Factor | IE00BL25JP72 | 70 € | 0,25 % | 1 350 M€ | MSCI World Momentum Capitalisant |

Si vous cherchez une diversification quasi parfaite, alors le Xtrackers S&P 500 Equal Weight est peut-être fait pour vous.

Avec cet ETF, la concentration de votre investissement ne repose pas fortement sur les 10 plus grosses entreprises qui dominent l’indice S&P 500 classique. Ici, chaque société représente environ 0,2 %.

Pour aller plus loin sur le sujet, voici mon article dédié aux meilleurs ETF Smart Beta 2025.

Les 3 meilleurs ETF matières premières

Les ETF matières premières permettent d’investir sur des ressources aussi variées que l’or, le pétrole, les métaux industriels ou encore les produits agricoles, sans avoir à détenir physiquement ces actifs.

Ils s’appuient souvent sur des indices comme :

- Le Bloomberg Commodity Index ;

- Le S&P GSCI…

Ils regroupent plusieurs matières premières réparties par secteur. Leur inclusion au sein d’un portefeuille global peut ainsi constituer un atout en termes de diversification.

Voici ma liste des meilleurs ETF matières premières pour 2025 :

| Nom de l’ETF | Code ISIN | Prix de la part | Frais de gestion annuel | Taille du fonds | Matière première/indice suivi |

| Invesco Physical Gold A | IE00B579F325 | 255 € | 0,12 % | 17 000 M€ | Or |

| iShares Physical Silver ETC | IE00B4NCWG09 | 30 € | 0,20 % | 1 000 M€ | Argent |

| Invesco Bloomberg Commodity | IE00BD6FTQ80 | 25v€ | 0,19 % | 2 800 M€ | Bloomberg Commodity |

Pour l’argent, l'iShares Physical Silver est tout à fait envisageable dans la mesure il ne coûte que 30 € et aligne des frais encore plus bas à 0,20 %.

Pour aller plus loin sur le sujet, voici mon article dédié aux meilleurs ETF matières premières 2025.

Les 5 meilleurs ETF écologiques (alignés avec le PAB)

Il existe des ETF qui reproduisent des indices alignés avec les objectifs des Accords de Paris en termes de réchauffement climatique. Ces indices sont nommés “Paris-Alignes Bechmark” (abrégés en “PAB”). Ils sélectionnent des entreprises qui réduisent significativement leurs émissions de gaz à effet de serre.

Selon la réglementation européenne, ils doivent afficher une empreinte carbone au moins 50 % inférieure à leur indice de référence, ainsi qu’une réduction moyenne de leurs émissions d’environ 7 % chaque année.

Dans la pratique, ces ETF reposent souvent sur :

- Des méthodologies d’exclusion de certains secteurs fortement émetteurs ;

- Pour favoriser les sociétés les plus vertueuses en matière de transition énergétique.

Cela peut offrir une exposition boursière plus respectueuse de l’environnement et parfois générer un couple rendement/risque intéressant sur le long terme.

Voici ma sélection des meilleurs ETF PAB en 2025 :

| Nom de l’ETF | Code ISIN | Prix de la part | Frais de gestion annuel | Taille du fonds | Indice | Indice Suivi |

| Amundi MSCI World Climate Net Zero Ambition PAB | IE000CL68Z69 | 85 € | 0,20 % | 1 400 M€ | Capitalisant | MSCI World Climate Paris Aligned Filtered |

| Amundi S&P 500 Climate Net Zero Ambition PAB | IE000O5FBC47 | 40 € | 0,07 % | 2 000 M€ | Capitalisant | S&P 500 Net Zero 2050 Paris-Aligned ESG+ |

| Amundi S&P Eurozone PAB Net Zero Ambition | LU2195226068 | 35 € | 0,20 % | 2 100 M€ | Capitalisant | S&P Eurozone LargeMidCap Net Zero 2050 Paris-Aligned ESG |

| Amundi Index MSCI Emerging Markets SRI PAB | LU1861138961 | 55 € | 0,25 % | 1 350 M€ | Capitalisant | MSCI Emerging Markets SRI Filtered PAB |

| Amundi Index MSCI Pacific ex Japan SRI PAB | LU1602144906 | 630 € | 0,45 % | 280 M€ | Capitalisant | MSCI Pacific ex Japan SRI Filtered PAB |

On remarque que tous les ETF PAB de ma sélection sont gérés par Amundi qui est la première société de gestion dans ce domaine, et qui semble s’être spécialisée sur le sujet.

Pour bien vous diversifier d’un point de vue des émetteurs, je vous invite ne pas investir sur plusieurs d’entre eux car vous vous exposeriez alors à la même entité, ce qui n’est pas une bonne pratique en matière de diversification.

Si vous souhaitez vous exposer à l’Asie, tout en cherchant un alignement avec les Accords de Paris, j’ajoute ici l’Amundi Index MSCI Japan SRI PAB (ISIN : LU2233156749), avec des frais intéressants à 0,18 %, mais avec un encours de seulement 360 millions d’euros.

Comment choisir un bon ETF ? Les critères

L’émetteur

L’émetteur de l’ETF joue un rôle important puisque c’est lui qui a la charge de gérer l’ETF.

Optez pour des sociétés de gestion reconnues et fiables, par exemple comme Vanguard, iShares, Amundi ou bien d’autres. Ces émetteurs disposent d’une solide réputation sur le marché et d’une expérience qui doivent assurer, dans une certaine mesure, une gestion rigoureuse de leurs fonds.

L’encours

L’encours, ou la taille du fonds, est un indicateur de la viabilité à long terme d’un ETF. Un fonds avec un encours important, de plusieurs centaines de millions voire milliards d’euros, « garantit » que l’ETF est populaire et ne devrait pas risquer d’être fermé, faute de rentabilité pour son émetteur.

En effet, les coûts de gestion annuelle d’un ETF sont de l’ordre de plusieurs centaines de milliers d’euros. Il faut s’assurer que l’émetteur est rentable avec au minimum 100 à 200 M€ d’encours.

Aussi, plus l’encours est important, plus le tracker est liquide. Cela facilite mécaniquement l’achat et la vente de vos parts d’ETF.

La qualité de réplication

Comme l’objectif d’un ETF est de répliquer la performance de son indice de référence, vous devez vérifier qu’il a une bonne qualité de réplication. Cela assure que le tracker suit fidèlement son indice de référence.

Un bon ETF doit avoir une tracking error faible, c’est-à-dire avoir un écart le plus faible possible entre sa performance et celle de son indice. Plus cet écart est petit, plus vous bénéficiez pleinement des performances de l’indice répliqué, sans surprise désagréable.

Les frais de gestion

Les frais de gestion sont l’un des aspects importants à considérer. Choisissez de préférence des ETF avec des frais annuels faibles, idéalement inférieurs à 0,20 %. Notez cependant que c’est un chiffre assez biaisé dans la mesure où certains indices sont plus complexes à répliquer, ce qui entraîne des coûts plus élevés.

Par exemple, 0,2 % peut sembler élevé pour un ETF suivant le S&P 500, mais tout à fait raisonnable pour un ETF sur les marchés émergents.

Dans tous les cas, des frais de gestion élevés ont tendance à réduire la performance nette de votre investissement et à augmenter le tracking error, c’est-à-dire l’écart entre la performance de l’ETF et celle de l’indice qu’il est censé répliquer.

Ainsi, en optant pour des ETF à faibles frais de gestion, vous maximisez votre rendement sur le long terme et minimisez les écarts par rapport à l’indice de référence.

La gestion de dividende

La gestion des dividendes par l’ETF est un facteur déterminant pour l’efficacité fiscale de votre investissement boursier.

Selon moi, les ETF par capitalisation, qui réinvestissent automatiquement les dividendes dans le fonds, sont souvent plus avantageux fiscalement que les ETF par distribution, qui versent les dividendes périodiquement.

En effet, sur un Compte Titres Ordinaire, les dividendes versés par les ETF de distribution sont imposés chaque année, ce qui peut alourdir la fiscalité de votre portefeuille. De plus, percevoir des dividendes vous oblige à les réinvestir manuellement, générant ainsi des frais de transaction supplémentaires.

À l’inverse, les ETF par capitalisation permettent une optimisation fiscale des dividendes en les réinvestissant directement dans le fonds. Éliminant la fiscalité immédiate liée à leur perception, cela maximise votre performance à long terme grâce à l'effet cumulatif de la capitalisation.

Autre point sur lequel se questionner : ETF physique ou synthétique ? Voici mon article complet.

Le prix de sa part

Le prix de l’ETF, ou sa valeur liquidative, doit être pris en compte en fonction de votre budget d’investissement. Bien que ce critère soit souvent subjectif, vous devez assurer une bonne diversification de votre portefeuille.

Des ETF avec un prix « abordable » peuvent permettre d’investir de manière plus flexible, en particulier si vous êtes un investisseur avec un petit budget mensuel pour l’investissement.

Pour en savoir plus sur le sujet, voici mon article dédié aux critères pour choisir un bon ETF.

Est-il possible d’investir dans ces ETF avec un PEA ?

La plupart de ces ETF ne sont pas éligibles au PEA (Plan d’Épargne en Actions). Néanmoins, plus de 150 ETF sont éligibles au PEA, je vous invite à lire notre article dédié aux meilleurs ETF éligibles au PEA pour 2025.

Besoin d'autres listes d'autres meilleurs ETF ?

L'Asie est un marché qui intéresse de plus en plus d'investisseurs. C'est pour cette raison que je vous propose deux sélections de trackers pour vous diversifier géographiquement dans cette grande région du monde :

Si vous cherchez à vous diversifier en Europe et à profiter d'une devise forte, voici mon classement des meilleurs ETF Suisse. Et si vous cherchez à vous diversifier encore plus, voici ma sélection des meilleurs ETF Monde.

Plus spécifique, vous pouvez également investir sur :

- Une valeur refuge avec les meilleurs ETF or ;

- Des ressources avec les meilleurs ETF matières premières ;

- Les obligations avec les meilleurs ETF obligataires ;

- La technologie avec les meilleurs ETF Tech ;

- Des stratégies spécifiques avec les meilleurs ETF Smart Beta.

Conclusion : pourquoi investir sur ces meilleurs ETF ?

Investir dans ces meilleurs ETF, et dans les trackers de manière générale permet une diversification instantanée de votre portefeuille boursier, ce qui est primordial pour réduire les risques.

Ma sélection réplique des indices diversifiés, aux différentes régions et secteurs de l’économie mondiale, avec des ETF robustes par leurs encours. C’est tout particulièrement pertinent pour un marché très volatil et un contexte économique fluctuant.

Investir sur des ETF a des avantages non-négligeables :

- La possibilité d’investir sur un large éventail de marchés ;

- Diversifier largement avec un seul instrument financier ;

- Ce qui rends la gestion du portefeuille particulièrement simple ;

Le tout avec des frais bas.

Disclaimer

Cet article présente une analyse indépendante, mais il contient des liens d’affiliations ou des offres vers différents produits, dont des partenaires d'Investissements Faciles. Il constitue donc une communication commerciale.

Ce contenu est destiné exclusivement à des fins pédagogiques, éducatives et informatives et ne doit pas être considéré comme un conseil en investissement. Il ne s’agit en aucun cas d’une recommandation pour acheter ou vendre un instrument financier.

Il est important de rappeler que tout investissement présente des risques, de perte totale ou partielle des sommes investies et que les performances passées ne constituent aucune garantie pour l’évolution future.

Avant d’investir, vous devez réaliser vos propres recherches et/ou consulter un conseiller financier professionnel.

FAQ : pour en savoir plus sur les meilleurs ETF en 2025

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d'une banque privée, il a décidé de partager son expérience d'investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d'investissements (assurances vie, CTO, PEA …).

Bonjour

Merci pour tous ces articles car je suis novice et je viens d’ouvrir un PEA.

J’ai un peu de mal à comprendre le système de capitalisation pour les ETF.

Par exemple, je viens d’acheter 175 parts de wpea à 5,88.

Si l’action monte à 6e par exemple, quel argent vais je pouvoir réinvestir ? Et comment ça se passe concrètement ? Parce qu’on parle de hausse de valeur de part.

Si vous avez un exemple parlant et simple à comprendre, ça m’intéresse ☺️. Merci beaucoup.

Bonjour Caroline,

Le système de capitalisation ne concerne que les dividendes et non la prise de valeur. Si les actions qui composent l’ETF (Les actions de l’indice qu’il suit) augmentent, alors le cours va augmenter, c’est normal, le prix de la part est le reflet de l’indice.

Par contre, si des actions de l’indice versent des dividendes, une question se pose. Que faire de ces dividendes ? Et là 2 choix s’offrent à toi :

– “Capitaliser” : Les dividendes seront réinvestis dans l’ETF de manière transparente, ce qui aide à faire monter le cours de l’ETF

– “Distribuer” : Les dividendes seront versés périodiquement aux investisseurs (généralement tous les 3 ou 6 mois) qui en feront ce qu’ils veulent.

Capitaliser est plus simple (pas d’ordre à passer) et optimise fiscalement ton investissement quand tu es en dehors du PEA. IL y a des optimisations internes dans certains cas, mais ça devient plus compliquer à expliquer.

Distribuer permet d’avoir des revenus de temps à autre si c’est ton objectif, par contre-attention, dividende = impôt si tu es sur le CTO, sur le PEA tant que tu restes sur ce dernier aucun soucis.

De mon point de vue, la capitalisation est plus optimale. Et si un jour tu as besoin d’argent, tu peux toujours revendre 😉

Si tu veux regarder les meilleurs ETF PEA, j’ai un article dédié à cela : https://investissements-faciles.com/meilleurs-etf-pea/

Bonne journée,

Alexandre