En quelques mots, Mintos est une plateforme de crowdlending européen qui vous permet d’investir dès 50 € dans des prêts, et pour lesquels vous êtes rémunéré par des intérêts. Aussi, la rémunération moyenne de Mintos est particulièrement élevée, et c’est peut-être pour cela que cette plateforme en ligne vous intéresse.

Ce rendement moyen élevé de Mintos ne vient pas sans risque et nous verrons qu’il est nécessaire de bien comprendre le business de Mintos et de choisir avec soin à qui vous prêterez votre argent.

Mon avis complet sur Mintos en 2025!

Mon avis sur Mintos est assez positif. Si vous vous intéressez au crowdlending européen (aussi appelé P2PLending), c’est un indispensable à avoir dans votre portefeuille d’investissements. Cependant, je vous déconseille d’investir à l’aveugle sur cette plateforme puisque la qualité des investissements proposés est très variable.

Il est nécessaire d’avoir un œil critique sur les sociétés de crédit que nous finançons sur cette plateforme en ligne, et d’en faire une sélection fine. Selon moi, il faut UNIQUEMENT se concentrer sur les 5 sociétés les plus solides d’après votre analyse (nous y reviendrons).

Après ce point d’attention, il est important de noter que Mintos innove régulièrement :

- Mintos est la seule plateforme de crowdlending européen à proposer une solution d’investissements réglementée ;

- Vous pouvez aussi acheter des fractions d’obligations de certaines sociétés présentes sur Mintos ;

- Mintos propose « un fonds » d’ETF avec de faibles frais, composé d’ETF action et obligation.

Pour bien investir sur Mintos et ne pas prendre de risques disproportionnés, il est important de comprendre le fonctionnement du crowdlending, nous reviendrons sur cet aspect un peu plus loin dans l’article.

Cependant, si l’on respecte quelques règles fondamentales en matière de diversification et de limitation des risques associés au crowdlending, alors, à mon avis Mintos est un excellent moyen de diversifier son portefeuille au travers de dettes prises, notamment sur des sociétés de crédit européenne.

Résumé de l’avis Mintos

Points forts

- Investissement dès 50 € (1€ sur le marché secondaire)

- Le leader du crowdlending en Europe

- Un volume de prêts disponibles important

- Le plus souvent, intérêt ou amortissement mensuel

- Diversification géographique et de typologie de projet

- Des nouveautés : obligations fractionnées, ETF

Points faibles

- Risque de change : pays et prêt hors zone euro

- Risque géopolitique et politique dans des pays moins stables que l’Europe de l’Ouest

- Le choix discutable d’offrir la possibilité d’investir dans des sociétés de crédit particulièrement fragiles

L’avis Mintos de la communauté des investisseurs

Globalement, les avis Mintos sont plutôt corrects, voire bons, malgré les périodes difficiles. Les investisseurs gratifient la plateforme de 3,8/5 avec 136 avis sur Google :

Les avis Mintos sur TrustPilot sont assez similaires, avec une note moyenne de 4,1/5 sur 4 111 avis :

Les retours d’expérience de Mintos sont plutôt bons, mais on retrouve des témoignages mitigés et négatifs, la plupart concerne :

- Certaines complexités de l’interface, relativement riche avec le nombre de fonctionnalités disponibles ;

- Les difficultés rencontrées avec des sociétés de crédit en faillite ;

- Les règles par défaut des robots investissements, exposant à trop de risque ;

Une grande partie des plaintes est due au marketing excessif autour des garanties de rachat de créances. Les investisseurs réalisent souvent trop tard que cela équivaut à une simple caution, ce qui est peu protecteur. Il est impératif de se fier à la qualité des créanciers plutôt qu’à la promesse du « buyback ».

Mes investissements P2PLending sur Mintos

J’ai commencé à investir chez Mintos en 2020, après en être sortie pendant 18 mois. Je suis de nouveau investisseur chez Mintos depuis 2024. Aujourd’hui, j’ai environ 4 000 € investis chez le leader du P2P Lending, avec un rendement moyen autour de 11 %. J’ai mis en place une sélection stricte des sociétés de crédit financées afin d’être certain de limiter les risques. Et je limite volontairement les montants investis par société, afin d’éviter de me surexposer.

Même s’il est possible de cibler des prêts à plus de 15 % sur certaines sociétés de crédit, je m’interdis d’aller sur ces sociétés beaucoup plus risquées.

Présentation générale de Mintos

Mintos est la plus grosse plateforme de crowdlending européen, dont l’activité est régulée. Mintos a financé plus de 11 milliards d’euros de prêts. Le montant est particulièrement impressionnant, néanmoins, notez bien que le montant sous gestion est beaucoup plus faible, entre 400 et 500 M€. Cela s’explique par la durée très faible de certains prêts.

Mintos vous permet de financer à plusieurs et indirectement :

- Des prêts de particuliers de toutes sortes (consommation, voiture, immobilier, des prêts sur gage) ;

- Des prêts de petites entreprises (agricoles, services, financement de créances).

En tant qu’investisseur, vous financez ces prêts au travers d’instruments financiers régulés, appelés « Notes ». Ces notes sont simplement des regroupements de prêts structurés comme un seul produit financier.

Dans la description précédente, il y a 2 mots particulièrement importants : « financer indirectement ». Dans le cadre de Mintos, vous ne financez pas directement les particuliers et les entreprises qui demandent un prêt, mais les sociétés de prêts qui, elles-mêmes, vont prêter l’argent. Nous reviendrons sur les conséquences de ce montage.

Mintos jouit plutôt d’une bonne réputation, même si elle a connu des difficultés lors de la pandémie de Covid-19 en 2020, avec plusieurs sociétés de prêts qui ont fait faillite. Certaines connaissent encore quelques difficultés depuis le début de la guerre en Russie à cause des sanctions économiques qui complexifient largement les remboursements et la relation avec les sociétés russes.

Cependant, même au plus fort de la crise en 2020, la performance globale de la plateforme n’a pas été négative, même si certains ont connu des pertes conséquentes car ils prenaient des risques importants.

| Type plateforme | Crowlending européen |

| Régulation |

Banque de Lettonie : Investment service providers (Numéro 40103903643) |

| Pays | Lettonie 🇱🇻 |

| Dirigeant et actionnaire de référence |

Martins Sulte (CEO) Martins Valters (COO) |

| Année de création | 2015 |

| Avis clients (Trustpilot / Google) | 4,1/5 et 3,8/5 |

| Taux d’intérêt moyen brut | 12,38 % |

| Investissement minimum | 50 € et 1 € (marché secondaire uniquement) |

| Montant financé | > 11 000 000 000 € |

| Montant de l’encours | > 400 000 000 € |

| Montant en « Recovery » (en montant) | 132 000 000 € |

| Perte (en montant) | 7 300 000 € |

| Bonus parrainage | Bonus parrainage du moment (jusqu’à 50 € de bonus) |

Le montant en « Recovery » est le montant actuel à recouvrir (en défaut) par la plateforme, mais notez que ce montant de défaut a été plus élevé dans le passé et que la situation s’améliore.

Aujourd’hui, le montant en recouvrement diminue très peu, et l’on peut s’attendre à ce que les pertes représentent finalement une part significative de ce montant, ce qui reste relativement faible par rapport aux montants investis (1,2 %) et aux rendements offerts.

Mintos est-elle une plateforme fiable et régulée ?

Oui. Mintos est une plateforme de crowdlending régulée en Lituanie. Elle dispose de plusieurs agréments dont l’équivaleur du Prestataire de Services de Financement Participatif (PSFP). Vous trouverez plus d’informations à ce sujet sur le site de la Banque de Lettonie.

Au delà de cet aspect réglementaire, Mintos est fiable et a montré sa capacité à gérer les périodes compliquées au cours de ces dernières années, même si tout n’a pas été parfait et qu’il y a eu des pertes et que des défauts sont en cours.

Encours : 450 000 000 €

Rendement cible : 12,3 %

À partir de 50 €

✅Diversification

✅De bons emprunteurs

ℹ️… d’autres plus risqués

Mintos : le leader d’un marché qui se structure

Mintos est le leader du crowdlending en Europe. Son principal concurrent finance 3 fois moins de prêts et propose beaucoup moins de diversité dans les sociétés à financer. Même si tout n’est pas parfait, à mon avis Mintos est une plateforme de crowdlending incontournable si l’on souhaite investir dans ce domaine . Malgré les difficultés rencontrées à plusieurs reprises, cet acteur a su s’adapter et s’améliorer au fil du temps.

Avec le recul, on constate que les investisseurs qui sont restés sur les 5 sociétés les plus solides uniquement ont subi un niveau de défaut particulièrement faible. La plateforme propose quelques sociétés qui ont bien géré ces dernières années et même su se développer malgré un contexte difficile.

Mintos est le reflet d’un adage bien connu des investisseurs : “plus le rendement est élevé, plus le risque l’est également”. Ce sont les sociétés qui proposaient les taux les plus élevés qui se sont avérées avoir le plus de difficultés, voire qui ont fait faillite. C’est le signe que les due diligences de Mintos sont plutôt cohérentes.

C’est aussi le signe que Mintos accepte de proposer des investissements dans des sociétés particulièrement fragiles et qui portent un niveau de risque certain. C’est un point avec lequel je suis moins à l’aise puisqu’un investisseur plutôt débutant aura tendance à faire l’erreur d’aller là où le rendement est le plus fort.

Il est donc préférable de viser un rendement plus faible pour limiter le risque de défaut de la société financée.

Mon avis sur le crowdlending européen / P2PLending

Ce point me différencie de beaucoup de créateurs de contenu spécialisé dans l’investissement. En effet, un certain nombre d’entre eux vous promettront un investissement avec très peu de risques et des rendements très élevés. Soyons clairs : ce sont des conneries !

Je rappelle rapidement le fonctionnement du crowdlending, aussi appelé P2PLending tel qu’il fonctionne sur Mintos. Vous financez indirectement des prêts personnels ou professionnels en finançant la société de crédit qui va émettre ce prêt. La plupart des plateformes imposent aux sociétés de mettre en place un système de rachat de crédit aussi appelé « buyback ».

Dans un fonctionnement normal, cela veut dire que si le prêt subit un retard supérieur à 60 jours, le prêt est remboursé avec les intérêts par la société de crédit. Mais que se passe-t-il si la société de crédit fait faillite ? Eh bien, les remboursements s’arrêteront brusquement puisque vous prêtez bien à la société de crédit.

Prolongeons la réflexion : si ces sociétés se financent à 12 % en moyenne sur Mintos (plus le coût de mise en place), c’est probablement qu’elles ont des difficultés à se financer ailleurs. Ces taux indiquent que l’on parle de sociétés qui, pour certaines, sont très fragiles.

On est loin du tableau idyllique décrit par beaucoup et les performances nettes estimées de Mintos sont là pour le rappeler. Malgré tout, investir sur Mintos et le crowdlending européen n’est pas une mauvaise idée, pour autant que l’on maîtrise les risques et que l’on respecte quelques règles élémentaires !

Les bonnes pratiques pour investir sur Mintos et le crowdlending européen

La première chose est de ne pas considérer chaque projet comme un élément de diversification. Vous prêtez votre argent à une société de crédit : que vous ayez 3 prêts ou 25 prêts de la même société, vous êtes exposé à une seule société.

La première règle est de considérer que vous n’êtes pas diversifié si vous investissez sur plusieurs prêts d’une même société. Si cette dernière fait faillite, tous les paiements s’arrêteront. J’irai encore plus loin : comme il est possible d’investir sur plusieurs sociétés d’un même groupe, il faut limiter les montants investis par groupe de sociétés.

Partant de ce constant, on va pouvoir en déduire 2 nouvelles règles :

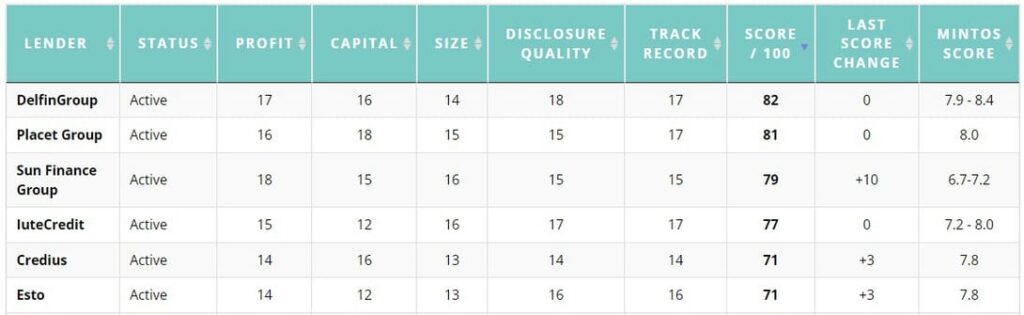

- La deuxième règle est que la due diligence doit être faite au niveau de la société de prêt. Servez-vous du scoring de Mintos, de ExploreP2P et d’une analyse des résultats de la société ;

- La troisième règle est que le montant maximum investi par société ne doit pas dépasser le montant que vous investiriez sur un projet de crowdfunding. Vous pouvez aller jusqu’au double de ce montant pour les sociétés les plus importantes et en meilleure santé, mais pas plus !

Investisseur, ces règles de bases vous incitent à réduire le risque et limiter les montants investis en crowdlending. Le crowdlending est à considérer comme un investissement exotique, et à ce titre il doit représenter une part relativement faible de votre patrimoine financier global.

Comment choisir ses sociétés de crédit sur Mintos ?

Toutes ces crises et ces événements mettent en lumière l’importance du choix des sociétés de crédit. Et l’expérience acquise nous permet de définir des bonnes pratiques dans le choix de nos investissements pour réduire le risque.

Globalement, pour limiter l’impact des crises précédentes, il aurait fallu investir :

- Dans des pays en zone Euro ;

- Dans des pays stables politiquement ;

- Dans des pays avec une situation géopolitique peu risquée ;

- Dans les meilleures sociétés de crédit présentes sur la plateforme.

Ce dernier point n’est pas forcément simple à appréhender. Cependant, j’accorde une importance particulière au choix des sociétés de crédit.

Quels sont mes différents filtres de sélection sur Mintos ?

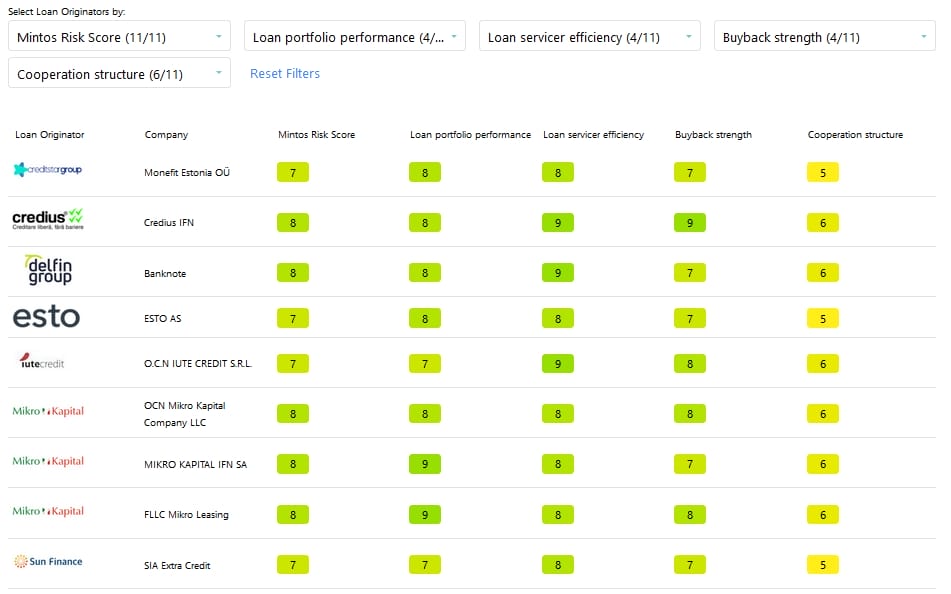

Avant de commencer, les images ont été pris courant 2023, les scores sur lesquels je me base évoluent régulièrement, il est important de refaire vous-même l’exercice !

Personnellement, je fais une première sélection à partir du Mintos Risk Score grâce à la page qui référence les notes des sociétés de crédit.

J’applique les filtres suivants :

- Structure de coopération : 5 et +

- Capacité de rachat : 7 et +

- Performance du portefeuille de prêts : 7 et +

- Efficacité de l’agent de prêt : 7 et +

Cette première sélection permet de faire ressortir une douzaine de sociétés ou groupes de société, que je filtre ensuite grâce à la notation et les commentaires proposé par ExploreP2P.Il vous restera alors entre 3 et 5 groupes selon votre exigence.

Pour chacun de ces groupes, je vais alors regarder les détails pour choisir les sociétés les plus pertinentes, au regard :

- Des risques évoqués plus haut (de change, politiques et géopolitiques) ;

- De la taille de société et du type de prêt.

Pour les investisseurs plus motivés, il sera possible d’aller voir les résultats financiers des sociétés, ce qui permet de détecter les sociétés les mieux gérées et les plus rentables.

Comment investir sur Mintos ? Les 3 stratégies existantes

Vous pourrez investir de trois manières différentes sur Mintos :

- L’investissement manuel ;

- L’investissement custom ;

- L’investissement délégué.

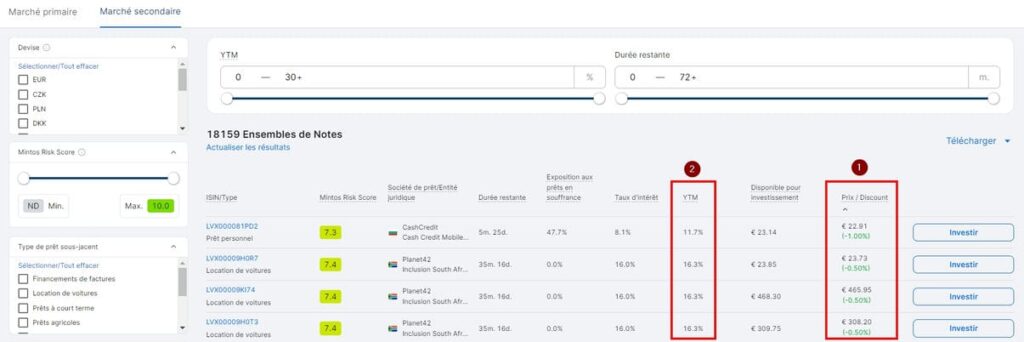

Il est tout à fait possible d’acheter sur le marché secondaire au travers de l’investissement manuel et l’investissement custom, ce qui peut offrir des opportunités intéressantes lorsque certains investisseurs sont pressés de revendre.

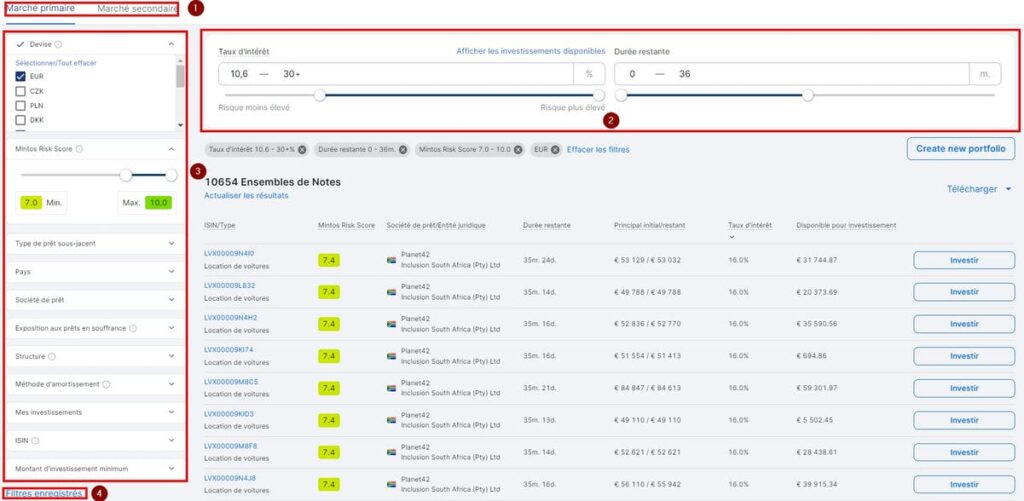

L’investissement manuel de Mintos

Comme son nom l’indique, l’investissement manuel consiste à choisir manuellement les investissements que vous souhaitez réaliser. Certes, c’est plus chronophage, mais cela vous permettra de décliner parfaitement la stratégie que vous souhaitez mettre en place, en sélectionnant un à un les prêts.

Pour investir manuellement, vous devrez :

- Passer le menu « Prêts » puis « Parcourir les annonces » ;

- Cela vous ouvre un écran vous permettant d’investir sur le marché primaire ou secondaire (1) avec de nombreux filtres (2,3) ;

- Vous pouvez ensuite sélectionner rigoureusement vos critères afin de respecter votre stratégie ;

- Bien entendu, il est possible d’enregistrer vos filtres (4) pour les réutiliser.

Les filtres les plus importants sont :

- La durée ;

- Le taux d’intérêt ;

- Le buyback ;

- La monnaie ;

- Les pays

- Le Mintos Risk Score, c’est-à-dire le niveau de fiabilité des sociétés ;

- Les sociétés de crédit.

Cette stratégie vous permet d’investir aussi bien sur le marché primaire que secondaire, en euro ou bien dans d’autres monnaies. Il est important de noter qu’il est possible de faire du change directement sur la plateforme en ligne Mintos, et ce avec des frais raisonnables !

Encours : 450 000 000 €

Rendement cible : 12,3 %

À partir de 50 €

✅Diversification

✅De bons emprunteurs

ℹ️… d’autres plus risqués

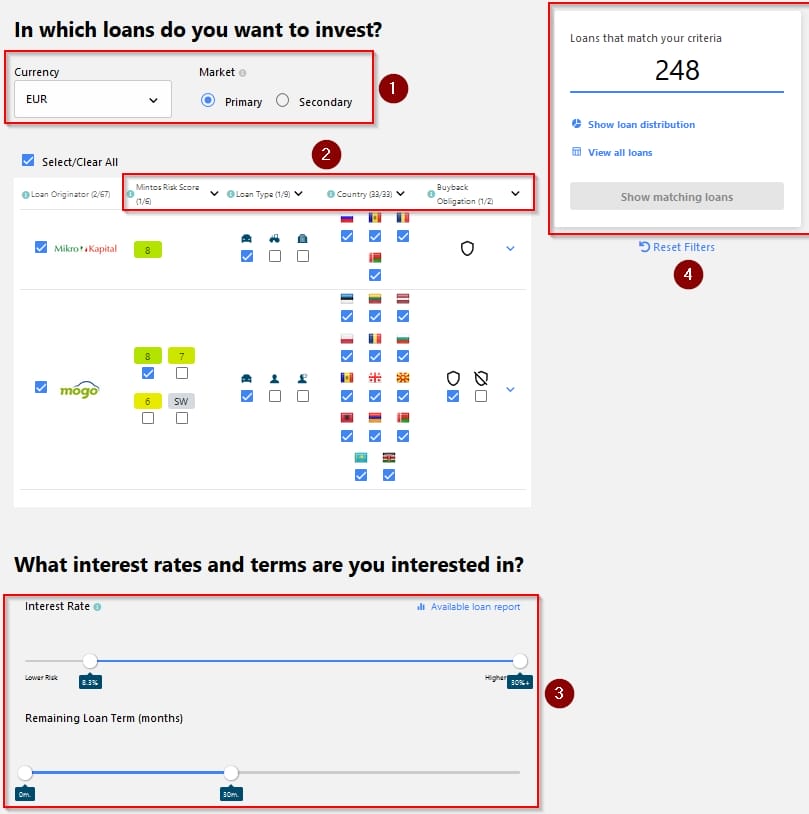

Les stratégies d’investissements custom

Il s’agit d’un outil d’investissement qui va vous permettre d’investir automatiquement en fonction des paramètres que vous saisissez. Pour y accéder, il suffit :

- S’aller sur « Prêts » puis « Créer un portefeuille » ;

- Puis sélectionnez la stratégie d’investissement « Mintos Custom » et « Automatisée ».

Vous avez alors accès un écran de paramétrage de votre stratégie d’investissement. Vous retrouvez une partie des filtres que nous avons vue pour l’investissement manuel, mais sous une forme différente.

Nous avons des filtres sur la liste de société (2) qui permettent de filtrer sur :

- Le Mintos Risk Score ;

- Les pays ;

- Le type de prêt ;

- Les sociétés à financer.

Vous pouvez ensuite paramétrer le taux d’intérêt et la durée souhaitée pour les prêts (3). À droite, vous avez le nombre de prêts disponibles actuellement avec vos paramétrages. Un peu plus bas, vous pouvez paramétrer le nom de votre stratégie, le montant maximum à investir et le montant à investir dans chaque prêt.

Il y a ensuite 3 options de diversification :

- Dynamique : gérée par Mintos en fonction du nombre de sociétés choisies et des prêts disponibles. Allocation limitée à 15 % par société sélectionnée sauf si vous n’incluez pas assez de sociétés pour que le tout fasse 100 % ;

- Personnalisée : vous choisissez la diversification exacte de votre portefeuille ;

- Désactivé : pas de règle de diversification cela se fera en fonction des prêts disponibles.

Comme il est possible de créer plusieurs plans d’investissement Custom, les possibilités sont multiples :

- 1 portefeuille custom par groupe de sociétés choisi, sans diversification particulière ;

- 1 portefeuille plus générique (tous les groupes et sociétés choisis), avec une diversification dynamique ou personnalisée en fonction du niveau de contrôle souhaité.

La première option peut mener à un peu plus de cash-drag, mais vous permettra de contrôler plus finement votre exposition. Ce type d’investissement vous permet d’investir sur le marché primaire et secondaire mais aussi d’investir au travers de 10 monnaies différentes.

L’investissement délégué

Il s’agit d’un outil d’investissement qui va investir totalement automatiquement en fonction de critères définis par Mintos. Pour y accéder, il suffit d’aller sur « Prêts » puis « Créer un portefeuille ».

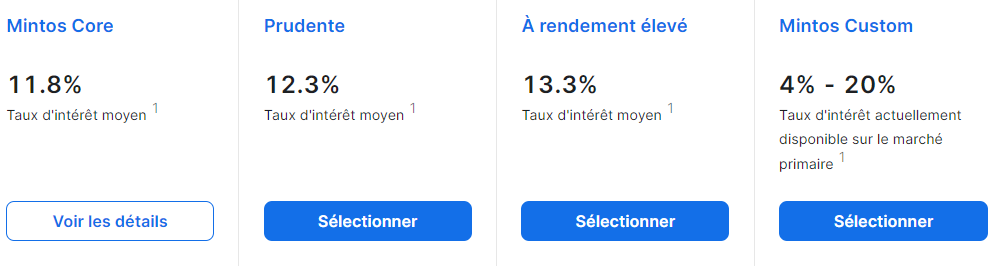

Vous pouvez ensuite choisir parmi trois stratégies :

- Mintos Core : Mintos investit dans tout type de prêt ;

- Prudente : Mintos investi seulement dans les sociétés les mieux notées ;

- À rendement élevé : Mintos investit cette fois-ci dans les prêts les plus rémunérateurs.

Comme pour l’investissement automatisé, il faut y accéder par « Prêt » puis « Créer un portefeuille », puis vous avez accès aux stratégies.

Le gros avantage de cette fonctionnalité est que vous pouvez revendre l’ensemble des prêts (sauf ceux en retard) et récupérer une part importante de vos investissements en quelques heures maximums sans frais.

Le gros inconvénient est que vous ne choisissez pas les sociétés de crédit à qui vous décidez de prêter de l’argent ! Or Mintos a déjà montré par le passé que les sociétés choisies ne sont pas forcément les meilleures et vous exposez à certains risques même avec une stratégie « prudente ».

Je ne suis pas convaincu par la qualité de ce produit. Si vous souhaitez essayer cette formule, je vous conseille de rester sur la stratégie « Prudente ».

Le marché secondaire Mintos pour revendre (et acheter) vos prêts

Le marché secondaire est une fonctionnalité très importante de Mintos car elle vous permet :

- De vendre vos prêts si vous avez besoin de liquidité, d’autres investisseurs pourront ainsi les racheter ;

- D’acheter des prêts à d’autres investisseurs, avec parfois, des remises intéressantes.

Si vous souhaitez revendre vos prêts, il faudra tout de même s’acquitter de frais à hauteur de 0,85 % du montant vendu. Ces frais sont très raisonnables selon moi.

Il est important de noter que la liquidité est généralement assez forte sauf cas exceptionnel (faillite, situation économique ou géopolitique compliquée) et que vous pourrez revendre facilement vos prêts à leur valeur ou avec une petite décote en quelques heures.

Pour y accéder, il faut suivre la même procédure que pour l’investissement manuel :

- Allez dans le menu « Investir » puis « Parcourir les annonces » ;

- Vous devez ensuite sélectionner « Marché secondaire » ;

- Vous avec maintenant le prix affiché (1) avec une remise sur la valeur initiale (en vert) ou, au contraire, une prime (en rouge) ce qui fait que vous paierez votre investissement plus cher que sa valeur initiale : ne vous faites pas piéger !

Une autre valeur importante est le YTM. Il correspond au taux d’intérêt annualisé calculé en incluant la remise ou la prime. Ce sera votre rendement annuel si vous achetez ce prêt et que vous le conservez jusqu’à son terme.

Attention : Il ne faut pas acheter n’importe quoi sur le marché secondaire sous prétexte que l’achat est décoté. Si une société est de mauvaise qualité, voire pire en difficulté, il est possible que certains investisseurs veuillent se débarrasser de leurs dettes, à juste titre !

Mon avis sur la gestion des crises de Mintos

Dans sa courte histoire (création en 2015), Mintos a déjà eu à gérer deux crises très importantes, ce qui a forcé l’entreprise à se structurer rapidement pour mettre en place un dispositif de recouvrement plus robuste. Mais cela a aussi exposé les faiblesses du crowdlending et des sociétés présentes sur Mintos.

La pandémie de 2020 sur Mintos

Je rappelle le schéma : en quelques jours, la plupart des économies mondiales ont été fermées et une partie des citoyens n’avait même plus le droit de sortir de chez eux.

La suite est simple à deviner. Les emprunteurs ne gagnaient plus d’argent pour rembourser leurs prêts, les sociétés de crédit ne pouvaient pas rembourser leurs créanciers (dont les investisseurs de Mintos) et plusieurs d’entre elles ont fait faillite.

Eh oui, tous les pays ne sont pas la France et beaucoup de pays ont un système social beaucoup moins protecteur, notamment les pays de l’Est, africains ou asiatiques d’où proviennent une partie des sociétés de crédit !

Les difficultés de Mintos

Durant cette période compliquée, les difficultés de Mintos ont été réelles, mais elles étaient logiques car personne ne savait où tout cela nous mènerait :

- Des sociétés de crédits ont arrêté de payer de manière préventive ;

- D’autres ont simplement fermé boutique ;

- L’équipe de recouvrement n’était pas prête (et ne pouvait pas l’être) pour une telle vague d’impayés.

La situation a été délicate pendant quelques mois, et a fini par revenir relativement au calme. Cependant, ce passage difficile a laissé des traces :

- Le taux de défaut s’est envolé, nuisant à l’image de Mintos ;

- Certaines sociétés ont profité des réglementations temporaires pour ne pas rembourser leur dette.

Mintos a dû se remettre en cause profondément, ce qui a amené une longue période de flottement. Il est souvent reproché à Mintos d’être la société de crowdlending qui a le plus souffert de cette période. Cependant, les modèles des principaux concurrents sont souvent différents.

Quels sont les sont les frais de Mintos ?

Globalement, les frais de Mintos sont raisonnables dès lors que vous ne gardez pas de cash inactif votre compte avec du cash qui dort dessus.

| SITUATION | FRAIS ASSOCIÉS |

| Change de devises | À partir de 0,50 % en fonction des devises |

| Marché secondaire | 0,85 % sur vos ventes sur le marché secondaire |

| Inactivité, si vous laissez plus de 100 € non-investis pendant plus de six mois consécutifs | 2,90 € par mois |

| Frais de recouvrement en cas de défaut d’une société de prêt Il s’agit de frais au succès |

Variable en fonction du recouvrement |

Le buyback ou Rachat de crédit mis en place par Mintos

Le Buyback est une fonctionnalité offerte par beaucoup de plateformes de crowdlending européen.

Le fonctionnement est simple : si votre prêt atteint un certain nombre de jours de retard (60 jours généralement), il est automatiquement racheté par la société de crédit qui l’a émis. Cela vous évite de perdre de l’argent en cas de défaut. Le garant du prêt est donc la société de crédit, elle-même.

Contrairement à ce que la majorité des investisseurs croient, cette protection est faible, c’est l’équivalent d’une caution ou d’une Garantie à la Première Demande. Si la société de crédit fait défaut, elle ne peut plus racheter votre prêt et plus d’une dizaine de sociétés de crédit disponibles sur Mintos ont fait défaut pendant la crise COVID.

C’est pourquoi le choix des sociétés est le critère le plus important sur Mintos pour réduire le risque de son investissement.

Les points faibles et axes d’améliorations possibles de Mintos

Le manque d’informations sur les projets

Il y a de quoi dérouter les aficionados des plateformes de crowdfunding immobilier en France, habitués généralement aux descriptions de projet détaillées :

Chez Mintos, vous n’aurez que les informations suivantes :

- La montant du prêt financé ;

- Le taux de rendement pour l’investisseur ;

- Le taux de rendement du prêt ;

- L’âge et le sexe de la personne qui emprunte.

Cependant, nous avons plus d’informations sur la société de crédit qui porte l’investissement. Vous avez le « Scoring Mintos« , découpé en 4 sous-scores évaluant celui-ci, une présentation corporate et des résultats financiers.

Mais notez que :

- Les résultats financiers sont des documents comptables difficiles à appréhender ;

- Le tout est en langue anglaise, bien entendu…

Bref, ces documents sont inexploitables par une part importante des investisseurs. Il serait intéressant que Mintos vulgarise ces aspects.

La mauvaise sélection des sociétés de crédit

Les différentes crises récentes ont révélé que bon nombre d’acteurs financés au travers de Mintos sont des sociétés fragiles qui ne supportent pas un changement géopolitique et économique brutal.

Le risque de défaut est relativement élevé : il ne faut surtout pas investir à l’aveugle et effectuer quelques recherches en amont de votre investissement. Il est préférable de sélectionner soigneusement les sociétés de crédit comme vous le faites en crowdfunding immobilier.

La performance affichée peut être trompeuse

La performance moyenne affichée (12,02 %) est un peu optimiste car elle inclut les sociétés de crédit les moins bien notées. Ce sont des investissements vraiment très risqués dans lesquels et il y aura des défauts et pertes qui feront baisser le rendement réel.

N’ajoutez pas du risque inutilement, et concentrez-vous sur les sociétés les plus solides qui peuvent vous apporter plus de 10 % tout en réduisant le risque de défaut. Je vous explique comment je procède pour faire ce choix dans les bonnes pratiques, un peu plus tôt dans l’article.

Les différences entre Mintos, Robocash et Peerberry

Robocash et Peerberry sont deux des concurrents les plus importants de Mintos, et les 3 sont souvent comparés. J’aurai l’occasion de faire des présentations de ces concurrents également.

Cependant, les comparaisons souffrent d’un biais important car ces sociétés ont des fonctionnements différents :

- Mintos est une marketplace : elle finance une majorité de société ne lui appartenant pas ;

-

Peerberry est également une marketplace, mais elle finance majoritairement des sociétés de son groupe :

- sur les 5 groupes référencés, le groupe qui détient Peerberry représente 75 % des sociétés ;

- Robocash finance EXCLUSIVEMENT son groupe.

Les sociétés d’un même groupe ont un actionnariat commun et vont toutes dans la même direction : il y a peu d’intérêt de ne pas payer. Mais, en cas de difficultés d’une société du groupe, cela peut pousser la plateforme à ne pas être efficace, voire à freiner des quatre fers, dans le recouvrement envers se propre société afin de la protéger. Comme cela a été le cas sur la plateforme Lendermarket (que je déconseille).

Au contraire, dans le cas de Mintos, l’intérêt des dirigeants des sociétés n’est pas du tout aligné avec celui de la plateforme de crowdlending, ce qui conduit inévitablement à des conflits.

Cependant, il ne faut pas croire que les solutions proposées par ces plateformes sont meilleures. Peerberry est très peu diversifiée et la majorité des sociétés de crédit de sont exposées à un risque géopolitique (Ukraine, Kazakhstan) ou un risque de change (Philippines, Kenya, Inde, Ukraine, Pologne, Kazakhstan).

Sur Robocash, comme il s’agit d’un seul groupe, les montants à investir en respectant une bonne diversification seront très limités et certaines de leurs sociétés sont impactées par les risques de change et géopolitique également.

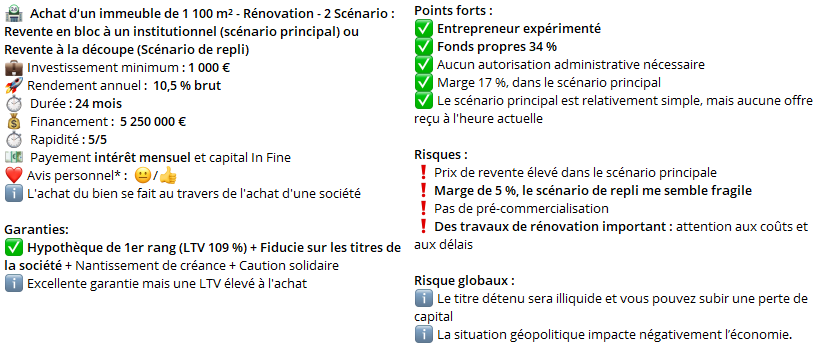

Découvrez mes avis et analyses sur le Telegram communautaire

Je partage très régulièrement des analyses de projets de mes plateformes préférées, mais aussi des descriptifs plus génériques sur certaines plateformes au gré de mes découvertes. On y échange régulièrement autour du crowdlending (P2PLending)

Pour avoir accès à ces analyses exclusives, je vous invite à rejoindre le canal Télégram de la communauté.

Comment investir sur Mintos ?

L’inscription sur Mintos est simple. Il vous suffira de débuter le processus d’inscription par ce lien. Le lien vous permettra d’obtenir un bonus jusqu’à 50 € cela dépendra du parrainage en cours.

La plateforme vous demandera un certain nombre d’informations et de documents pour justifier votre identité et l’origine de vos fonds :

- Pièce d’identité ;

- Justificatif de domicile ;

- En fonction de l’origine des fonds, vous aurez possiblement d’autres justificatifs à fournir.

Comme toute plateforme d’investissement, cette plateforme est soumise à des régulations, contre le blanchiment d’argent notamment. La procédure d’inscription complète prendra entre 5 minutes et 15 minutes selon votre aisance, et votre compte sera validé en quelques heures la plupart du temps.

Quels sont les rendements de Mintos ?

Les rendements de Mintos varient selon les sociétés financées entre 6 et 20 %. Il est important de ramener ce rendement au niveau de risque de chacun des acteurs financés pour avoir le meilleur rendement/risque.

Pour cela, il faut étudier les résultats financiers des sociétés et groupes financés par Mintos et voir si le rendement associé est pertinent. Les sociétés qui proposent des rendements élevés sont souvent les plus risquées.

Les risques à comprendre avant d’investir sur Mintos

Lorsque vous investissez sur Mintos, vous faites face à un nombre de risques relativement important dont il faut avoir connaissance :

- Le risque de faillite des sociétés de crédit : c’est le plus évident. Si une société de crédit fait faillite, elle arrêtera de vous rembourser et il faudra attendre le recouvrement. Dans ce cas, il est probable que vous subissiez une perte ;

- L’illiquidité potentielle : ce risque est relativement ténu grâce à l’existence d’un marché secondaire. Cependant, pendant des périodes de stress des marchés (guerres, instabilité économique), il peut être difficile de vendre ses positions car les acheteurs ne seraient pas au rendez-vous ;

- Le risque de change : que vous investissez sur des prêts en euros ou dans d’autres monnaies, vous pourriez y être exposé puisque certaines sociétés empruntent en euro et financent des prêts dans leur monnaie locale ;

- Le risque économique/politique et géopolitique : sur Mintos, vous investissez hors de France et vous pourriez avoir de mauvaises surprises : krach économique, révolte, guerre, situation politique tendu. Tous ces événements peuvent conduire à des difficultés de remboursement et des pertes potentielles.

Il faut faire très attention à ces risques sur Mintos, des risques faciles à réduire en prêtant uniquement aux sociétés de crédit les plus solides qui opèrent dans l’Union européenne. Ne cédez pas aux sirènes d’un taux facial élevé dont vous auriez du mal à évaluer le risque.

Mon avis final sur Mintos, le leader du crowdlending européen en 2025

À mon avis, Mintos est une plateforme intéressante dès lors que l’on en maîtrise les nombreux risques et que l’on se concentre sur les sociétés de crédit les plus solides. Pour éviter de trop concentrer vos investissements, vous devez comprendre le fonctionnement réel du crowdlending proposé par Mintos. Ainsi, en plus de faire une sélection rigoureuse des sociétés de crédit, il est nécessaire d’investir des sommes raisonnables sur chaque groupe de société pour limiter son exposition à une potentielle faillite.

Mintos est un excellent moyen de diversifier son portefeuille, et leur solution d’investissements automatisés (Mintos Custom) me paraît intéressante pour faciliter la vie de l’investisseur. Cela ne vous empêche pas de suivre régulièrement l’évolution des sociétés sur lesquelles vous investissez pour anticiper les potentiels problèmes de celles-ci.

Résumé de l’avis Mintos

Points forts

- Investissement dès 50 € (1€ sur le marché secondaire)

- Le leader du crowdlending en Europe

- Un volume de prêts disponibles important

- Le plus souvent, intérêt ou amortissement mensuel

- Diversification géographique et de typologie de projet

- Des nouveautés : obligations fractionnées, ETF

Points faibles

- Risque de change : pays et prêt hors zone euro

- Risque géopolitique et politique dans des pays moins stables que l’Europe de l’Ouest

- Le choix discutable d’offrir la possibilité d’investir dans des sociétés de crédit particulièrement fragiles

Des plateformes alternatives à Mintos ?

Mon avis sur Mintos vous encouragera peut-être à chercher des alternatives plus ou moins équivalentes. Pour parfaire votre appréciation du P2Plending, voici quelques avis d’autres plateformes de crowdlending européen, malheureusement non-régulées :

- PeerBerry : un acteur qui a bonne réputation et qui est liée à Aventus Group (domaine des solutions de crédit digital) ;

- Robocash : vous propose d’investir dans des prêts personnels en Espagne et en Asie en paramétrant un robot d’investissement.

Disclaimer

Cet article a été rédigé de manière totalement indépendante, sans intervention ou relecture de Mintos. Cependant, il contient des liens d’affiliations vers un ou plusieurs partenaires.

FAQ : questions pour parfaire son avis Mintos

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d’une banque privée, il a décidé de partager son expérience d’investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d’investissements (assurances vie, CTO, PEA …).