Depuis 2023, le crowdfunding vit une période difficile. Il a vu son nombre de retards et défauts exploser. Cela est étroitement lié à la situation économique qui s’est compliquée à cause des différentes crises traversées entre 2020 et 2022, et l’inflation qui s’en est suivie.

Au travers de cet article, je tiendrai un carnet de bord sur l’état de santé du crowdfunding, les points d’attention, mais aussi et surtout les opportunités qui découlent de cette période.

État du crowdfunding : montants levés, retards et défauts

Commençons par un état des lieux pour mieux comprendre le contexte.

Depuis 2011, lors de la naissance des premières plateformes de financement participatif, le crowdfunding est passé de quelques millions à plus de 2 milliards de collectes et a connu une croissance importante et ininterrompu jusqu’à 2022.

Mais à partir de 2023, la machine s’est grippée….

Une baisse de la collecte, notamment pour le crowdfunding immobilier

L’année 2023 a été compliquée, et 2024 s’annonce encore pire, mais il faut prendre un peu de recul.

| Année | Montants collectés financement participatif | Collectes immobilières | Collectes ENR |

| 2015 | 167 M€ | 31 M€ | 9 M€ |

| 2016 | 234 M€ (+40 %) | Inconnu* | Inconnu* |

| 2017 | 336 M€ (+43 %) | 110 M€ | 31 M€ |

| 2018 | 402 M€ (+19 %) | 209 M€ (+90 %) | 52 M€ (+68 %) |

| 2019 | 629 M€ (+56 %) | 328 M€ (+57 %) | 92 M€ (+77 %) |

| 2020 | 1 020 M€ (+62 %) | 555 M€ (+69 %) | 96 M€ (+4 %) |

| 2021 | 1 880 M€ (+84 %) | 1 146 M€ (+106 %) | 188 M€ (+96 %) |

| 2022 | 2 355 M€ (+25 %) | 1 644 M€ (+43 %) | 319 M€ (+70 %) |

| 2023 | 2 089 M€ (-11 %) | 1 171 M€ (-29 %) | 417 M€ (+31 %) |

| 2024 | -59 % sur 7 mois |

*regroupé avec d’autres catégories

Entre 2016 et 2022, le crowdfunding a connu une croissance de 1 000 % avant de connaitre sa première baisse en 2023, et 2024 s’annonce particulièrement compliquée. Mais on s’aperçoit qu’elle est principalement due à la baisse importante du crowdfunding immobilier (-29 % en 2023).

Des retards et défauts en forte augmentation en immobilier

Au-delà de cette baisse de collecte, nous constatons surtout une augmentation très importante du nombre de retards et de défauts en immobilier :

- En 2022, nous avions de 5 à 10 % des encours en retard et 1 % des projets en défaut ;

- En 2024, nous avons maintenant entre 20 et 30 % de retards et plus de 5 % de défauts.

Le chiffre des retards est probablement proche de son pic, alors que nous devrions voir augmenter le nombre de défauts, et qui pourrait atteindre 8 à 10 % à son maximum.

Il est important de rappeler que ces chiffres concernent les projets de 2021, 2022 et du premier semestre 2023. Comme nous le verrons un peu plus loin, les projets financés aujourd’hui, devraient connaitre un contexte plus positif.

Pour approfondir votre réflexion, je vous invite à visionner ma vidéo dédiée à ce sujet :

Pourquoi le crowdfunding immobilier est en difficulté ?

Inflation, taux directeur et impacts sur l’économie et l’immobilier

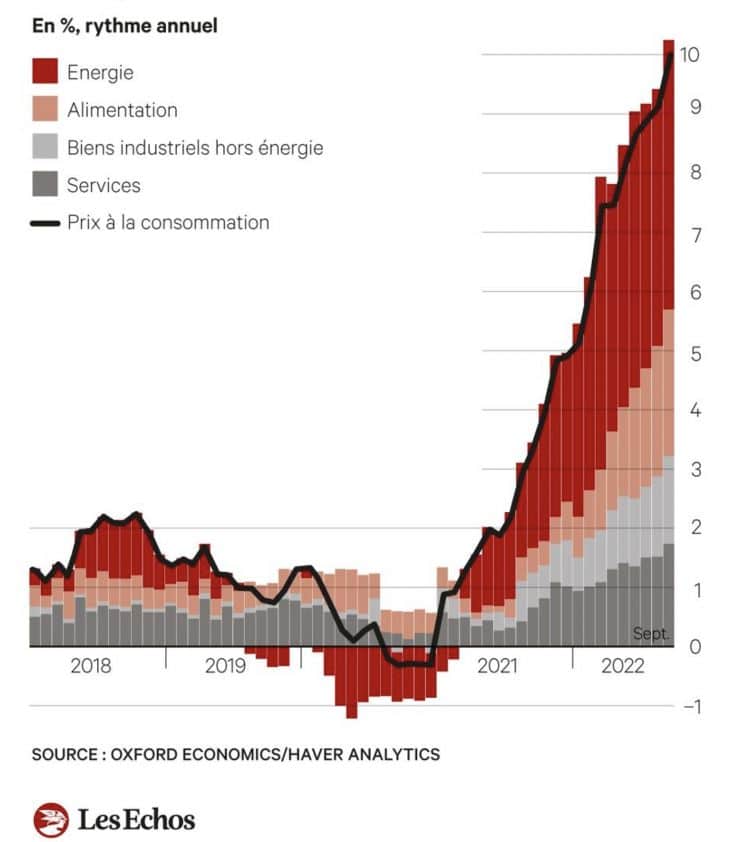

Courant 2022, l’inflation a explosé et a même été proche ou a dépassé les 10 % annuels dans une grande partie des pays développés. Cette inflation a des impacts néfastes sur l’économie et les principales banques centrales ont parmi leurs objectifs celui de maintenir un taux d’inflation autour de 2 %.

L’action des banques centrales pour réduire l’inflation

Pour simplifier, une inflation ou désinflation trop forte provient généralement d’un déséquilibre temporaire de l’offre et de la demande dans un pays. Pour agir sur l’inflation, l’action communément menée est de réduire la demande. Pour cela, les banques centrales ont un levier principal : agir sur la facilité d’accès aux crédits en augmentant les taux directeurs.

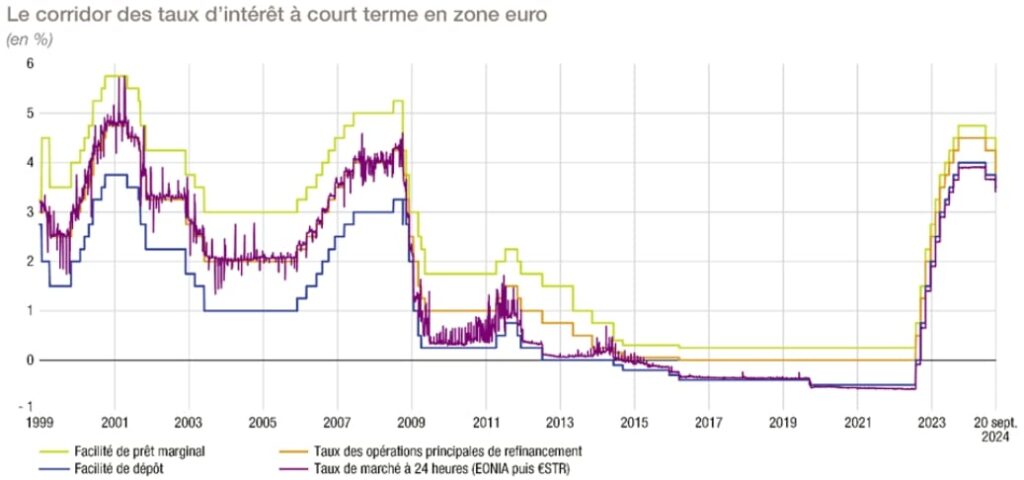

Cela a pour conséquence d’augmenter les taux des crédits des banques commerciales et de réduire l’intérêt de ces mêmes banques de produire des crédits. Cela réduit la demande de crédits pour les particuliers et investisseurs.

Vous le comprenez, si la banque centrale décide d’augmenter ces taux directeurs, les banques commerciales empruntent leur argent à des taux plus élevés, et doivent donc augmenter ces taux pour conserver leurs marges et gagner de l’argent.

De plus, lorsque les taux directeurs augmentent, les banques commerciales sont mieux rémunérées pour leurs dépôts et ont de moins en moins intérêt à prendre des risques puisque leurs liquidités les rémunèrent. Elles accordent donc moins de crédits.

D’ailleurs, nous pouvons faire une analogie avec le Livret A. Plus le taux de ce dernier augmentent plus les gens vont le remplir au lieu d’investir dans des actifs risqués puisqu’ils ont un rendement 100 % garanti et intéressant.

L’impact de ces taux sur le pouvoir d’achat immobilier

Si les taux de crédit augmentent, cela impacte directement le pouvoir d’achat immobilier des acheteurs. Si la mensualité maximale que vous pouvez supporter aux yeux de la banque est de 1 000 €, nous pouvons lever moins aujourd’hui qu’en 2022.

Voici un exemple chiffré, pour une mensualité de 1 000 € sur 20 ans vous pouvez obtenir :

- 213 278 € à un taux global de 1,20 %comme début 2022 ;

- 158 065 € à un taux global de 4,50 %au pic début 2024, soit une baisse de 25 % de la capacité d’emprunt ;

- 172 426 € à un taux global de 3,50 %en octobre 2024, soit une augmentation de 9 % depuis le début de l’année, mais une baisse de 19 % par rapport à début 2022.

Même si les salaires ont suivi l’inflation dans l’ensemble, le pouvoir d’achat immobilier s’est réduit. Cette baisse de pouvoir d’achat a fortement impacté les projets d’achat de résidence principale ou d’investissements à titre particulier.

Cela a conduit à réduire énormément le nombre de ventes.

Des prix de l’immobilier au plus haut

Post-pandémie, nous avons connu une euphorie sur l’immobilier qui a fait gonfler les prix au niveau national (prix de l’ancien) :

- +6,5 % en 2020 ;

- +5 % en 2021;

- +6 % en 2022.

Cette accélération des prix sur ces 3 années va en totale contradiction avec la réduction du pouvoir d’achat immobilier constatée en 2023-2024. La capacité d’achat des Français s’est réduite, ne leur permettant plus d’acheter les logements dont ils avaient besoin.

Des critères de sélections revues à la baisse en pleine euphorie (2021-2022)

Comme nous l’avons vu, la croissance du crowdfunding a été particulièrement forte entre 2019 et 2022,avec des sommes qui ont commencé à être significatives puisqu’en 2022, c’est plus de 1,6 milliard de projets immobiliers qui ont été financés. Et on voit bien que c’est le crowdfunding immobilier qui a cru le plus pendant cette période.

| Année | Montants collectés financement participatif | Collectes immobilières | Collectes ENR |

| 2019 | 629 M€ (+56 %) | 328 M€ (+57 %) | 92 M€ (+77 %) |

| 2020 | 1 020 M€ (+62 %) | 555 M€ (+69 %) | 96 M€ (+4 %) |

| 2021 | 1 880 M€ (+84 %) | 1 146 M€ (+106 %) | 188 M€ (+96 %) |

| 2022 | 2 355 M€ (+25 %) | 1 644 M€ (+43 %) | 319 M€ (+70 %) |

| Total | +274 % | +401 % | +246 % |

Lorsque vous devez multiplier votre collecte par 5 en 4 ans, il y a bien sûr plus de projets qui sont présentés aux plateformes. Mais je suis certain que les plateformes ont ouvert leurs critères dès 2021 alors que nous étions encore en pleine période de pandémie.

Le plus grave est qu’elles ont continué à financer encore plus de projets en 2022 alors que la situation de 2023-2024 devenait très prévisible avec l’inflation qui explosait. La preuve ? J’en parle depuis juin 2022 sans être un professionnel de l’immobilier !

Le crowdfunding immobilier : une « bulle » comme une autre

Ma conclusion est que le crowdfunding immobilier a connu une bulle. Les plateformes ont (trop) profité d’une période d’euphorie immobilière sans prendre de recul, et cette dernière leur pète au visage quand le contexte immobilier est devenu plus difficile.

Attention, je ne suis pas là pour incriminer une plateforme ou une autre, chaque plateforme à une politique de financement qui lui est propre. Cependant, cela révèle qu’il y a un réel conflit d’intérêt entre l’investisseur et la plateforme :

- La plateforme est rémunérée au moment de la levée de fonds :

- Plus elle lève d’argent, plus elle en gagne ;

- L’investisseur est rémunéré si le projet se déroule correctement :

- Pour un investisseur, la métrique la plus importante est la qualité des projets proposés, et non la quantité.

Le crowdfunding en énergies renouvelables se développe

Contrairement au crowdfunding immobilier qui souffrent énormément, les projets de crowdfunding en énergies renouvelables ont le vent en poupe.

En effet, la guerre en Ukraine a mis en lumière le besoin de diversification dans notre approvisionnement en énergie et les énergies renouvelables sont une des réponses à cette problématique. En plus de cela, il y a des volontés politique et social4e très fortes de mettre en avant l’écologie depuis quelques années.

Cela conduit à une multiplication des projets et des besoins de financement. Cerise sur le gâteau, avec la hausse des taux évoqués précédemment, les taux de rendement proposés aux investisseurs ont augmenté significativement.

Tous les ingrédients étaient réunis pour que le crowdfunding en énergies renouvelables se développe.

Mes prévisions pour le crowdfunding immobilier pour 2025 et 2026

Augmentation du pouvoir d’achat grâce à la baisse des taux d’emprunt

Si l’on reprend notre exemple précédent et que nous nous projetons un peu plus loin, pour une mensualité de 1 000 € sur 20 ans, vous pouviez obtenir :

- 213 278 € à un taux global de 1,20 %comme début 2022 ;

- 158 065 € à un taux global de 4,50 %au pic début 2024, soit une baisse de 25 % de la capacité d’emprunt ;

- 169 408 € à un taux global de 3,70 %en octobre 2024, soit une augmentation de 7 % depuis le début de l’année, mais une baisse de 21 % par rapport à début 2022.

Dans les mois à venir, nous devrions voir les taux d’emprunt reculer, avec des taux à 3 % d’ici à 6 mois et de 2,5 % d’ici 1 an environ**. On peut recalculer la capacité d’emprunt dans ces conditions :

-

180 311 € avec un taux global de 3,00 %, d’ici le premier semestre 2025 :

- +14 % par rapport à début 2024 ;

- – 15 % par rapport à début 2022 ;

-

188 714 € à un taux global de 2,50 %, d’ici le second semestre 2025 :

- + 19 % par rapport à début 2024 ;

- – 12 % par rapport à début 2022.

Il faut mettre cela en corrélation avec les augmentations de salaire qui ont été de 16 % pour le SMIC entre début 2021 et le 1er novembre 2024. Si l’on ajuste la mensualité à 1 160 € pour un taux à 2,5 %, le capital empruntable est de 218 908 € soit plus que début 2022 !

⚠️ Attention : ce sont des hypothèses basées sur mon expérience et mes connaissances en ce 11 octobre 2024. Je ne suis pas Nostradamus ou madame Irma, je peux avoir tort et les événements futurs peuvent complètement changement la donne !

Des prix de l’immobilier en baisse

En plus de la corrélation au salaire évoqué plus haut, il faut ajouter une corrélation aux prix de l’immobilier de votre zone.

Après des hausses significatives de 2020 à 2022, le prix de l’immobilier s’est légèrement tassé en 2023 d’environ 1 % et devrait être corrigé d’environ 3 à 5 % en 2024. Mais cela est très différent d’une zone à l’autre.

Des signes encourageants pour l’immobilier

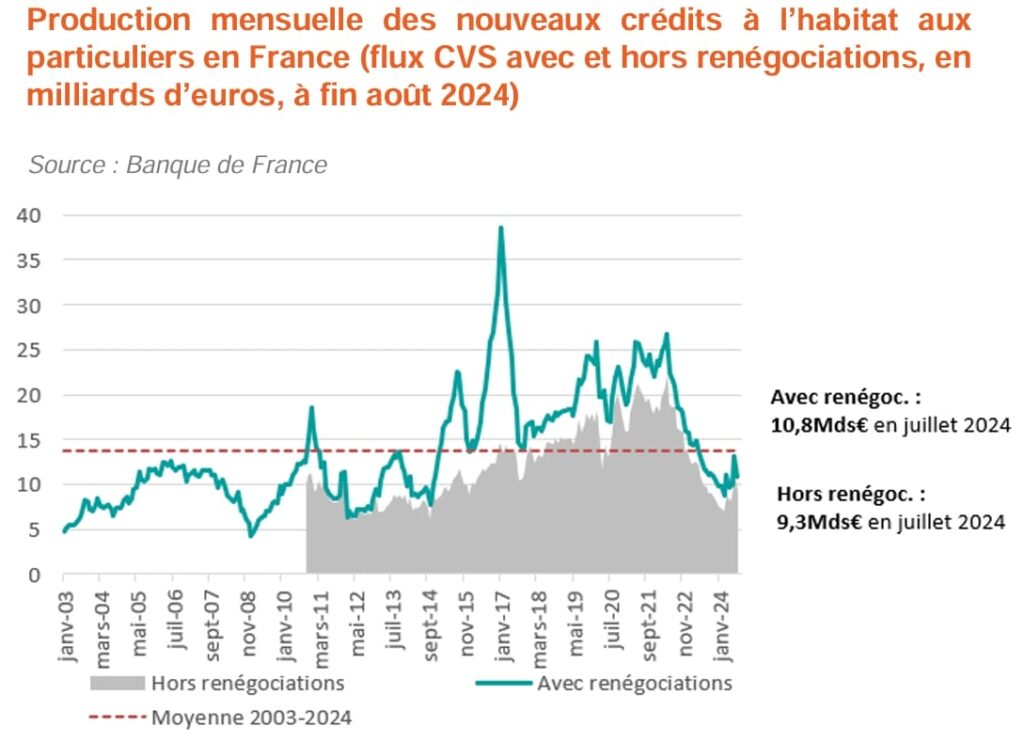

La somme de la diminution des taux, de l’augmentation des salaires et de la baisse des prix de l’immobilier est en train de produire des effets positifs. Depuis quelques mois, on observe que la production de crédits immobiliers est repartie à la hausse, après un creux au premier trimestre 2024.

C’est un signe très encourageant pour l’immobilier et le crowdfunding immobilier. Cependant, il est important d’avoir un peu plus de recul et de regarder les chiffres que nous aurons sur fin 2024 afin de valider la tendance actuelle.

Comment valider les hypothèses dans les prochains mois ?

Encore une fois, je ne suis pas devin, j’essaye t’interpréter les signaux et statistiques disponibles. Pour vérifier que mes projections continuent d’être cohérentes, je vais surveiller quelques indicateurs :

- Nombre de transactions sur le marché immobilier ;

- Montant des nouveaux prêts immobiliers émis par les banques ;

- Taux proposés par les banques ;

- Taux des banques centrales ;

- Inflation ;

- Etc…

Ainsi, si le scénario évoqué se concrétise, nous devrions voir dans les mois à venir :

- Une augmentation du nombre de transactions et de nouveaux prêts immobiliers émis ;

- Une baisse du taux de la banque centrale européenne (0,25 % par trimestre environ) et des taux de prêts bancaires ;

- Une inflation qui reste entre 1,5 et 2 % à l’échelle européenne.

Personnellement, je serai très attentif à ces différents facteurs, notamment sur la fin d’année 2024 afin de valider la reprise.

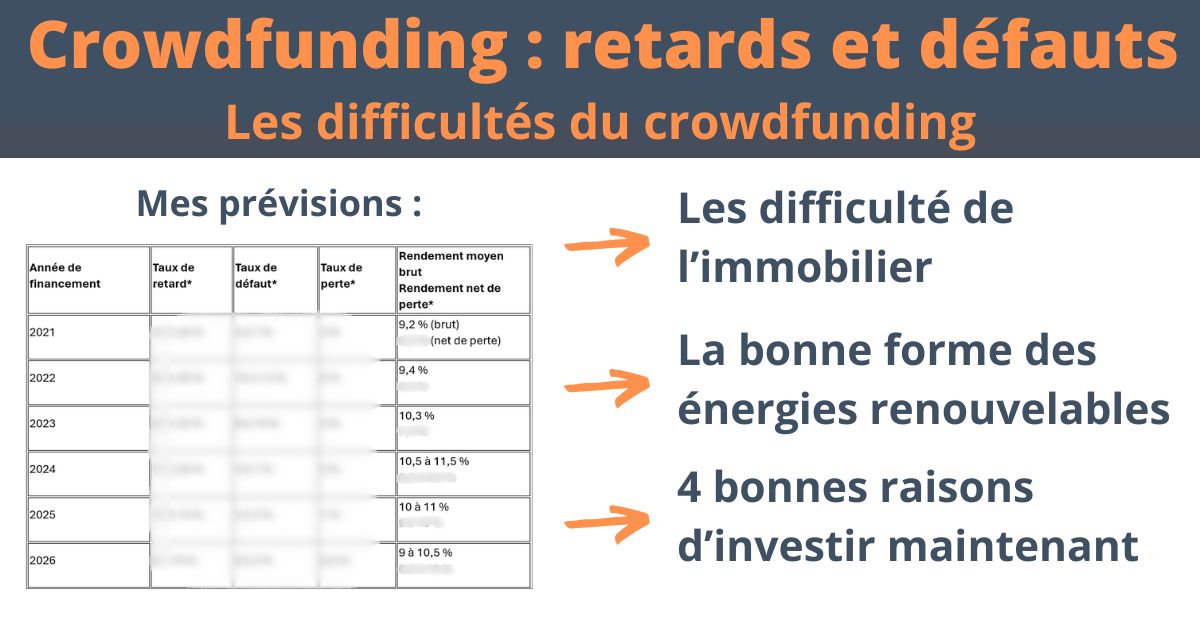

Mes prévisions de performance pour 2025 et 2026

Les prévisions peuvent se voir sous plusieurs angles :

- Comment vont se dérouler les projets déjà financés dans le futur ?

- Comment vont se dérouler les projets financés dans les années à venir ?

Il faut rappeler une évidence : quand vous investissez dans un projet, vous n’investissez pas uniquement sur le marché immobilier actuel, mais aussi et surtout sur l’état futur du marché immobilier ! C’est pour cela qu’il est important de considérer les perspectives du marché avant d’investir.

Et cela explique pourquoi les projets impactés par la crise actuelle sont surtout les projets financés dans le passé qui n’anticipaient pas ces conditions.

| Année de financement | Taux de retard* | Taux de défaut* | Taux de perte* | Rendement moyen brut Rendement net de perte* |

| 2021 | 10 à 20 % | 5 à 7 % | 3 % | 9,2 % (brut) 6,2 % (net de perte) |

| 2022 | 25 à 35 % | 10 à 15 % | 6 % | 9,4 % 3,4 % |

| 2023 | 20 à 30 % | 8 à 12 % | 4 % | 10,3 % 6,3 % |

| 2024 | 15 à 25 % | 5 à 7 % | 2 % | 11 à 11,5 % 9 à 9,5 % |

| 2025 | 10 à 20 % | 2 à 4 % | 1 % | 10 à 11 % 9 à 10 % |

| 2026 | 5 à 15 % | 0 à 2 % | 0,5 % | 9 à 10,5 % 8,5 à 10 % |

Ce sont des estimations basées sur mon expérience et sur mes projections.

Je tiens à noter que certaines typologies de projet souffrent plus que d’autres actuellement, notamment la promotion immobilière.

Les projets de 2021 à 2023 : quelles conclusions tirer de mes prévisions ?

Les projets de 2021, 2022 et début 2023 seront sévèrement touchés par la crise car une partie des entrepreneurs n’ont pas pensé leur projet pour résister aux nouvelles conditions de marché.

Pendant cette période, la collecte de certaines plateformes n’était pas raisonnable. Pour certaines plateformes, l’objectif était beaucoup plus de répondre à la demande croissante des investisseurs plutôt que choisir des projets de qualité.

Je pense qu’il peut être intéressant pour sélectionner les plateformes de regarder les plateformes qui ont connu une croissance raisonnée sur cette période et qui ont de bons résultats aujourd’hui. Je pense par exemple à Monego.

Les conditions futures qui devraient être meilleures qu’actuellement vont permettre d’améliorer le recouvrement sur ces projets en difficulté.

Les projets à partir de 2024 : quelles conclusions tirer de mes prévisions ?

La situation tend à se normaliser, même si le risque continue d’être élevé en 2024. Ce dernier va se réduire drastiquement dans les mois et années à venir si mon scénario principal se réalise.

En effet, selon les hypothèses émises précédemment dans l’article, le marché immobilier devrait se redynamiser, ce qui permettra aux projets actuels et futurs de s’écouler plus facilement.

En plus de cela, les rendements cibles sont plus élevés qu’en 2021 et 2022, et les banques financent moins les projets immobiliers, ce qui nous permet d’avoir en moyenne de meilleures garanties.

Cet ensemble d’éléments me permet d’être particulièrement optimiste et, contrairement à ce que la plupart des investisseurs imagine, je pense que nous sommes dans une période propice à investir sur le crowdfunding immobilier.

Mes prévisions pour le crowdfunding en énergie renouvelable

Le marché des projets en énergies renouvelables est beaucoup moins lisible car il est exposé à la fluctuation du marché de l’énergie et la volonté politique. Or :

- La situation géopolitique mondiale est un facteur déterminant du prix de l’énergie ;

- La situation politique française (élections 2027 et législatives anticipées) peut mettre au pouvoir des partis moins axés sur la transition écologique.

Même si le sens des choses va dans l’augmentation de la production d’énergies renouvelables, une simple remise en cause des nouveaux contrats de rachat d’électricité signés par EDF pourrait ajouter un risque important aux investissements qui seraient contraints de revendre sur le marché global.

Le prix de l’électricité : une vraie problématique à surveiller

Je vais mettre les pieds dans le plat. Le marché de l’électricité commence à être un véritable problème !

En effet, le photovoltaïque est une source d’énergie intermittente. En journée, la production peut être élevée, notamment avec des conditions météos favorables. Cependant, la production est nulle la nuit…

Cela à 2 impacts majeurs :

- Il est courant que les cours de l’électricité plongent pendant les périodes de beau temps ;

- Il devient urgent de développer des solutions de stockage.

Pour faire simple, c’est lorsque ces centrales photovoltaïques produisent le plus que le prix de marché s’effondre, réduisant leurs rentabilités si les centrales vendent sur le marché. Plus il y aura de photovoltaïque dans le mix énergétique, plus cette problématique va être importante.

Je pense qu’il va devenir urgent de coupler ces projets à des systèmes de stockage pour lisser la revente de l’électricité.

Comment adapter sa stratégie crowdfunding au contexte actuel ?

Profiter du momentum sur les énergies renouvelables

Les rendements cibles proposés par le crowdfunding en énergie renouvelable sont très corrélés à la politique de taux de la Banque Centrale Européenne. Ainsi, le rendement cible moyen des projets est passé de 5,30 % en moyenne en 2021 à 7,85 % en 2024 !

Maintenant que la BCE a commencé à diminuer ses taux et qu’elle devrait poursuivre cette politique, les rendements cibles des projets de production d’énergie renouvelable vont baisser dans les mois à venir.

Je pense que le timing est particulièrement intéressant pour investir. D’ailleurs, entre juin et septembre 2024, j’ai augmenté mon portefeuille « crowdfunding EnR » d’environ 30 %.

Voici 3 plateformes de références pour investir en crowdfunding en Energie Renouvelable :

Pour réduire les risques pris, je privilégie les projets ayant signé les contrats de revente d’électricité de 15 à 20 ans avec EDF. De plus, je surveille étroitement tout changement politique en France qui pourrait impacter l’obtention des futurs contrats.

Voici mon article complet sur les meilleures plateformes de crowdfunding en 2024.

Améliorer la sélection des projets pour l’immobilier

C’est un (très) vaste sujet et je vais tenter de le résumer le plus simplement possible. Ma sélection de projets se base sur 2 critères principaux :

- Avoir un projet cohérent ;

- Contrôler les flux financiers entrants et sortants.

Qu’est-ce qu’un projet cohérent ?

La réponse va paraître bête, mais c’est un projet qui s’inscrit dans l’endroit où il est. Par exemple :

- Une résidence luxueuse sera surement mieux avec une vue mer dans le sud ou proche des pistes dans les grandes stations de ski des Alpes ;

- La demande pour des appartements de petites tailles sera supérieure dans des villes étudiantes ou à forte tension locative.

Cela revient à étudier s’il y a de la demande là où sera le projet, au prix de sortie défini. Il faut également vérifier la cohérence globale en termes de coût (travaux, financement) et de durées (travaux, commercialisation etc.).

Autant que possible j’éviterais donc les projets avec de grosses incertitudes, par exemple si les autorisations administratives ne sont pas encore obtenues et purgées sans scénario de repli crédible.

Le contrôle des flux financiers

Pour réduire les risques de fraudes, malversations ou filouteries du porteur de projet, il faut avoir la maitrise des entrées et sorties d’argent, ce qui veut dire :

- Débloquer l’argent directement auprès du notaire pour un achat ;

- Mettre en place un déblocage sur facture pour les travaux ;

- Mettre en place des garanties pour empêcher le porteur de projets de récupérer l’argent sans nous rembourser (hypothèque, fiducie, accord tripartite avec la GFA).

Sans ces contrôles, il est très simple pour l’opérateur d’utiliser l’argent à d’autres fins ou de récupérer l’argent sans nous rembourser. En contrôlant ces points, le risque de perte lié à une malversation sera limité.

Où investir en crowdfunding immobilier ?

Je vous partage 3 plateformes qui semblent tirer leur épingle du jeu en cette période :

- Monego – Accès à des projets exclusifs à la communautés ;

- Baltis – 25 € offerts pour votre premier projet ;

- La Première Brique – 1 % de cashback sur votre 1er projet.

NB : cette liste est à prendre avec précaution, nous manquons encore une peu de recul.

Voici mon article complet sur les meilleures plateformes de crowdfunding en 2024.

Disclaimer

Je ne suis pas Madame (monsieur ?) Irma ou Nostradamus, cet article est le partage d’une réflexion personnelle. Si vous choisissez d’investir, rappelez-vous c’est votre argent et que la décision est de votre responsabilité. Prenez le temps d’analyser les projets avant d’investir.

D’ailleurs, vous pouvez partager avec la communauté, sur Telegram ou le Forum.

De plus, les plateformes citées sont susceptibles d’être des partenaires. Si c’est le cas, Investissements Faciles pourrait être rémunéré en cas d’inscription ou souscription à projet de votre part.

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d’une banque privée, il a décidé de partager son expérience d’investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d’investissements (assurances vie, CTO, PEA …).

Merci Alex pour ce super article très détaillé et très intéressant. L’immobilier fractionné peut aussi a mon avis tirer son épingle du jeu, même si c’est moins rémunérateur, les prix d’achat laissent penser à une revente dans 8-10 ans intéressante

EDIT : J’ai change ton nom par ton prénom pour éviter de donner des infos perso

Hello Daniel,

Merci poru ton retour. Il y a effectivement un momentum intéressant pour l’immobilier fractionnné, c’est dommage qu’il n’y ait pas de gros acteur très structuré.

Bonne journée,

Alexandre