Vous avez certainement déjà entendu parlé des ETF. Pour ceux à qui ce concept d’ETF ne dit rien, il s’agit de l’acronyme d’Exchange Traded Fund, ce qui signifie littéralement fonds d’investissement négociable en bourse. Concrètement, il faut retenir la métaphore suivante pour comprendre le principe : un ETF est un panier de produits financiers (actions, dettes), et lorsque vous investissez sur ce panier d’action, vous achetez en réalité un petit peu de chacune des produits financiers détenues par l’ETF

Dans cet article, nous allons voir pourquoi il peut être intéressant d’investir en bourse avec des ETF. Puis, nous vous évoquerons les éléments à prendre en considération avant votre investissement, ainsi que les erreurs classiques qu’il vaut mieux éviter (et que l’on peut facilement ne pas réaliser !).

Comme à mon habitude, les éléments que je vous partage ne sont pas des conseils en investissement, vous investissez votre propre argent, vous devez analyser les produits dans lesquels vous investissez, l’objectif de cet article est de vous donner le maximum d’éléments pour réussir vos analyses d’ETF.

Néanmoins si vous avez des questions sur les ETF ou un fonds indiciel particulier, n’hésitez pas à la poser en commentaire.

En bref : les ETF

En bref : les ETF

- Acheter un ETF, c’est investir dans un fond coté en bourse répliquant un indice de référence (CAC40 par exemple) ;

- De nombreux avantages : diversification facile et immédiate, investissement passif, frais souvent bas ;

- Il existe deux types de réplication : physique (achat direct d’actions) et synthétique (contrat SWAP) ;

- Les principaux critères de choix d’un tracker sont l’indice répliqué, la société de gestion, l’encours et le tracking error ;

- Privilégier les ETF qui répliquent des indices larges pour une meilleure diversification.

Qu’est-ce qu’un ETF (ou fonds indiciel) ?

Définition d’un ETF : c’est quoi au juste un tracker ?

Un Exchange Traded Fund (ETF) aussi appelé « Fonds Indiciel » ou encore « Tracker » est un instrument financier qui réplique la composition et donc la performance d’un indice de la manière la plus fidèle possible. Les ETF s’achètent directement auprès de votre courtier en bourse, puisqu’ils sont cotés au même titre que des actions.

Lorsque vous achetez des parts d’un tracker, vous achetez indirectement et indistinctement tous les instruments financiers qui le compose. Ce qui vous permet, dès quelques dizaines / centaines d’euros, de vous exposer à des centaines d’actions.

Les ETF sont très utilisés par les particuliers pour investir sur des indices composés d’actions de sociétés côtées en bourse. Cependant, il y a également de nombreux ETF basés sur des obligations, ce qui vous permet de vous exposer à la dette d’Etat ou de grosses sociétés et cela peut être intéressant dans le contexte de taux élevés en 2023.

Dans la suite de l’article, nous aborderons majoritairement les ETF actions qui sont les plus communément utilisés par les investisseurs.

Qu’est-ce qu’un indice ?

Un indice est un groupe d’action ou d’obligation ayant une caractéristique commune (secteur d’activité ou zone géographique principalement). Chaque indice à une valeur qui représente la valeur de l’intégralité des actions qui le compose. Les indices peuvent représenter une zone géographique comme le CAC 40 (la France, l’Europe, le monde) ou bien un secteur d’activité, une thématique (les biens de consommations, l’eau, la santé, l’IA).

Pour reprendre l’exemple du CAC 40, ce dernier est composé des 40 plus grosses capitalisations boursières françaises. Tous les 3 mois, la composition du CAC 40 est mise à jour pour suivre le marché, des sociétés font leur entrée et d’autres quittent l’indice.

Quelques indices célèbres :

- Le MSCI World : les 1500 plus grandes sociétés côtées des pays développés ;

- Le S&P 500 : les 500 plus grandes sociétés côtées américaines ;

- Le MSCI Emerging Market : les 1400 plus grandes sociétés côtées des pays émergents (Chine, Brésil, Corée du Sud, etc…) ;

- Le Euro Government Bond 1-3Y : obligations publiques des principaux Etats membres de l’Union européenne dont l’échéance se situe entre 1 et 3 ans.

La grande force des fonds indiciels : une diversification possible pour quelques dizaines d’euros

La grande force des ETFs est de proposer d’investir sur les indices dès quelques euros ou dizaines d’euros. En effet, c’est l’ensemble de l’argent collecté auprès des investisseurs qui est investi dans les indices, mais la valeur de cotation d’un ETF est généralement comprise entre 10 et 500 €.

Par exemple, avec le tracker Lyxor PEA Monde (MSCI World) UCITS ETF – Capi, vous investissez indirectement dans une petite partie des 1 500 entreprises présentent dans l’indice MSCI World à partir de 25 €. Difficile de faire plus simple et accessible en terme de diversification.

ETF à réplication synthétique ou réplication physique ?

Nous avons évoqué plus haut la métaphore du panier d’actions pour désigner un ETF. Mais, en réalité, cette métaphore ne convient véritablement que pour les ETF à réplication physique. C’est le type d’ETF le plus simple à comprendre.

ETF à réplication physique

Un tracker à réplication physique va répliquer un indice de la façon la plus exacte possible en achetant les actions ou obligations de l’indice dans les mêmes proportions. Ainsi, si LVMH représente 10% du CAC 40, alors LVMH représentera également 10% de la valeur de l’ETF qui réplique de façon physique le CAC 40. Si le CAC 40 baisse de 1,07%, alors les actions détenus par l’ETF diminueront dans les mêmes proportions.

La réplication synthétique des ETF, qu’est-ce que c’est ?

Un ETF synthétique a un fonctionnement légèrement différent et ne va pas contenir les actions de l’indice ciblé directement. Il va détenir d’autres actions et aura un contrat de « SWAP » avec un autre acteur de la finance (la contrepartie). Ce contrat de SWAP permet d’échanger la performance des actions détenues dans l’ETF contre celle de l’indice ciblé par l’ETF.

On peut penser que cela est tordu comme fonctionnement, mais cela a réellement un intérêt dans de nombreux cas :

- Dans un PEA, vous ne pouvez détenir que des actions européennes, mais grâce à un ETF synthétique, il sera possible d’être exposé à la performance d’indices américains ou mondiaux ;

- Il peut être difficile pour des acteurs européens d’investir directement sur certains marchés comme les actions chinoises, l’ETF synthétique est ici une solution de contournement ;

- Sur certains marchés, les frais de transaction peuvent être relativement élevés même pour des institutionnels (les sociétés qui créent les fonds indiciels), dans ce cas un contrat de SWAP peut être avantageux financièrement ;

- L’erreur dans le suivi de la performance d’un indice est potentiellement plus faible puisque le calcul du SWAP porte sur la valeur de l’indice directement ;

- Les fonds indiciels synthétiques permettent d’avoir des ETF à effet de levier ou de shorter le marché (le tracker monte quand le marché baisse) ;

- Certains indices reposent sur des milliers d’actions réparties sur un nombre important de marché, il est plus simple de traiter cela au travers d’un fond indiciel synthétique.

Cependant tout n’est pas parfait avec ces ETF synthétiques :

- Il est plus compliqué de connaître leur composition exacte, c’est parfois impossible pour un investisseur ;

- La contrepartie, qui offre l’échange de performance, peut connaître des problèmes et ne plus pouvoir échanger la performance pendant une période ;

- Le contrat de SWAP représente environ 10 % des sommes investies, en cas de faillite de la contrepartie, ces 10 % peuvent être en partie ou totalement perdus ;

- Ces ETF ne distribuent jamais les dividendes (à ma connaissance).

Pour aller plus loin sur le sujet, voici mon article sur les ETF physiques et synthétiques.

Un ETF vous permet d’investir dans l’ensemble d’un indice

C’est un point déterminant des fonds indiciels, ils permettent d’être exposé à toutes les sociétés qui composent un indice. Lorsque vous investissez dans un tracker CAC 40 à réplication physique, vous achetez exactement la composition du CAC 40.

Dans ce cas, si vous investissez 10 000 € dans un ETF CAC 40 vous détenez indirectement 40 actions dont voici le TOP 10 :

- 1 279 € de LVMH ;

- 814 € de TotalEnergies ;

- 688 € de Sanofi ;

- 598 € de l’Oréal ;

- 528 € de Schneider Electric ;

- 486 € d’Air Liquide ;

- 439 € d’Airbus ;

- 369 € de BNP Paribas ;

- 355 € d’ Hermès ;

- 342 € de Vinci.

La société avec la plus petite pondération est Unibail-Rodamco-Westfield avec seulement 0,33 % soit 33 € dans notre exemple. Cette composition évolue régulièrement, les valeurs présentées sont celles au 31 mars 2023.

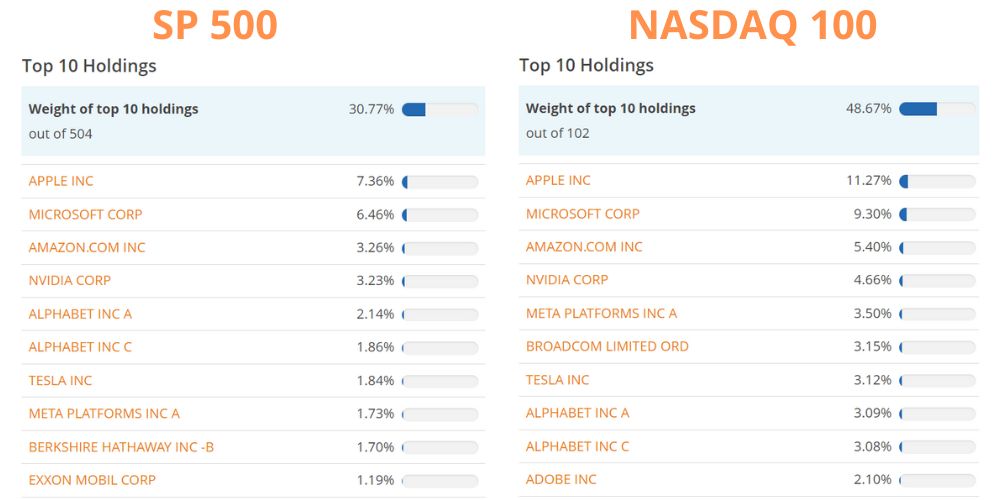

Nous le voyons, le CAC 40 est très dépendant de certaines valeurs, si vous décidez d’investir sur des indices, il faut avoir conscience de ce biais. Aux USA les indices S&P 500 et Nasdaq sont par exemple très exposés aux GAFAM.

Les grands indices utilisés par les trackers

Voici un récapitulatif des plus grands indices connus :

| Indice | Nombre de sociétés | Définition de l’indice | Poids top 5 |

| CAC 40 | 40 | plus grosses sociétés françaises | 39,1 % |

| S&P 500 | 503 | plus grosses sociétés américaines | 23,7 % |

| Nasdaq 100 | 101 | plus grosses sociétés technologiques américaines | 36,3 % |

| STOXX Europe 600 | 600 | plus grosses sociétés européennes | 11,9% |

| Russel 2000 | 2 000 | sociétés de « petite capitalisation » américaines | 1,7 % |

| MSCI World | 1 512 | plus grosses sociétés de 23 pays développés | 16,0 % |

| MSCI World Small Cap | 4 324 | sociétés de « petite capitalisation » de 23 pays développés | 0,9 % |

| MSCI Emerging Market | 1 422 | plus grosses sociétés de 24 pays en développement | 18,2 % |

| MSCI ACWI IMI | 9 168 | sociétés de toutes tailles de 23 pays développés et 24 pays en développement | 12,7 % |

Il existe de nombreux autres indices permettant d’investir spécifiquement sur le marché boursier de certains pays :

- Nikkei 225 : Japon ;

- DAX : Allemagne ;

- MSCI India : Inde ;

- MSCI China : Chine ;

- MSCI Brazil : Brazil.

Investir dans des indices sectoriels (IA, Industrie, Energies renouvelables)

Il existe aussi des indices sur des thématiques spécifiques, dit sectoriels. Vous pourriez ainsi investir sur les sociétés proposant de l’intelligence artificielle ou des énergies renouvelables.

Faites TRES attention avec cette approche, je vois plusieurs points faibles :

- Les frais sont plus élevés que les autres fonds indiciels (entre 0,3 % et 0,8 %) ;

- Ces ETF thématiques apparaissent généralement lorsqu’une bulle se forme sur une thématique. C’est souvent le PIRE moment pour investir ;

- Vous risquez de déséquilibrer votre portefeuille ;

- Vous pourriez être surpris de ce que l’on trouve dans ces ETF parfois …

- Par exemple, les principales positions d’un ETF IA, sont généralement : Facebook, Apple, Amazon et Microsoft

- Ces entreprises profiteront probablement des business autour de l’IA, mais sont loin d’être des boîtes 100 % IA.

Cependant, si vous avez une conviction personnelle forte que vous souhaitez mettre en avant dans votre portefeuille cela reste une option intéressante, en respectant quelques règles :

- Cela doit représenter une part faible de votre portefeuille ;

- N’investissez JAMAIS quand les trackers sectoriels viennent d’être créés, attendez que la « hype » soit passée pour investir à un moment plus propice ;

- Vérifiez la composition des ETF avec JustETF par exemple.

Les fonds indiciels complexes (effet de levier, short)

Il s’agit d’un autre type d’ETF qui existe grâce aux contrats de SWAP des ETF synthétiques, comme par exemple les ETF à effet de levier et ceux qui inversent la performance (dit short). Pour comprendre le fonctionnement de ces ETF, prenons 2 exemples :

Si le CAC 40 progresse de 2 % :

- Un tracker avec un effet de levier de 2 sur la CAC40 progressera de 4 % ;

- Un tracker short perdra 2 %.

Si le CAC 40 baisse de 2 % :

- Un tracker avec un effet de levier de 2 sur la CAC40 perdra de 4 % ;

- Un tracker short gagnera 2 %.

Il existe aussi des fonds qui mélangent ces deux fonctionnalités : un ETF short avec effet de levier !

Attention avec l’usage de l’effet de levier

Les ETF à effet de levier ne répliquent pas à chaque instant la performance en multipliant celle-ci par le levier. Ainsi les fonds indiciels à effet de levier sont dits « journaliers » (daily), ils se basent sur la performance en fin de journée et la multiplie par le levier.

Cette manière de fonctionner à un impact, prenons l’exemple d’un indice qui baisse de 10 % le premier jour et qui remonte de 11,11 % le second pour revenir à sa valeur initiale. Avec une base 100 cela donne :

- Pour un ETF classique :

- Avant de commencer : 100

- À la fin du jour 1 : 90 (100*0.9)

- À la fin du jour 2 : 100 (90*1.1111)

- Pour un ETF à levier *2:

- Avant de commencer : 100

- À la fin du jour 1 : 80 (100*0.8)

- À la fin du jour 2 : 97,78 (80*1.2222)

Un décalage se crée avec l’effet de levier, ce qui fait que la performance d’un ETF à levier va être amplifiée avec le temps à la hausse comme à la baisse. Le niveau de risque est particulièrement élevé.

Dans tous les cas, ces ETF sont à utiliser par des personnes très expérimentées sur des durées relativement courtes car le niveau de risque est très élevé et les frais plus importants qu’un ETF classique.

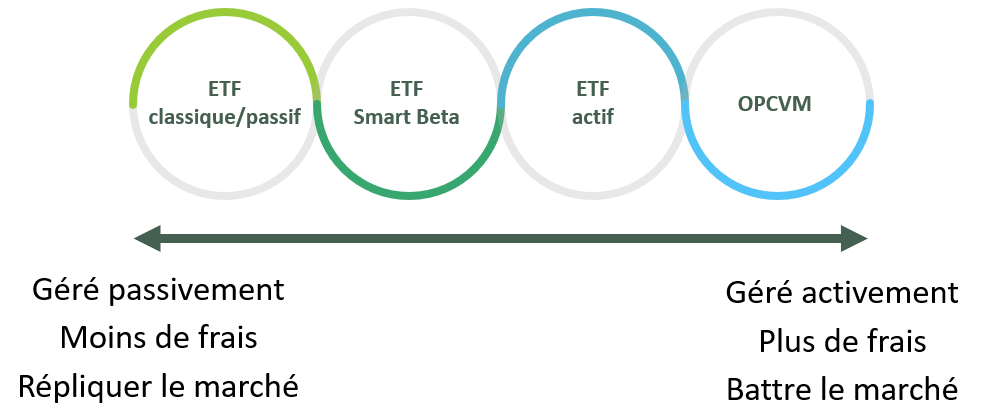

Les ETF Smart Beta

Les ETF Smart Beta sont comme leurs noms l’indiquent des « ETF intelligents » qui ne se contentent pas de suivre bêtement un indice mais appliquent également une stratégie. On retrouve par exemple les ETF :

- Value : investissements sur des sociétés peu ou sous-valorisé ;

- Growth : investissements sur des sociétés à forte croissance ;

- Quality : investissements avec des critères de rendement sur capitaux et de faible endettement ;

- Momentum : les indices momentums investissent sur les sociétés qui ont le plus performés sur une période données sans aucune autre analyse ;

- À dividendes : investissements sur des sociétés à forts dividendes ;

- Faible volatilité : investissements sur des sociétés à faible volatilité ;

- À poids égal : composé des mêmes sociétés que l’indice de référence mais toutes les sociétés ont la même pondération ;

- ESG : les fonds sélectionnent les meilleurs scores ESG (Ecologie, Social et Gouvernance), souvent ils éliminent les 25 % des pires scores ESG.

Ces ETFs peuvent vous permettre de suivre une thèse d’investissement à laquelle vous êtes sensibles mais les inconvénients sont similaires aux ETF thématiques :

- Frais plus élevés ;

- Introduction d’un biais d’investissement.

Je tiens à signaler que certains ETF quality pourraient sur-performer leurs indices de références, cependant nous avons un recul d’une dizaine année seulement, ce qui est peu en bourse pour démontrer une tendance très long terme.

Quels sont les avantages d’investir en ETF ?

L’investissement en ETF comporte de très gros avantages, notamment pour les investisseurs débutants qui y trouveront une solution d’investissement simple, efficace et qui demande assez peu de temps.

Avantage de la passivité

L’avantage d’un ETF réside dans sa construction même, ce dernier est construit pour répliquer un indice qui peut être extrêmement large, vous pouvez parier sur l’intégralité du marché avec un seul investissement. C’est simple, rapide et ça ne vous demande pas de surveiller vos investissements.

Notamment parce que les fonds indiciels sont dits « auto-nettoyants ». Pour un fonds indiciels basé sur l’indice MSCI World par exemple, vous investirez sur les 1 500 plus grosses valeurs des pays développés. Si une entreprise est en grande difficulté et que sa valeur baisse, elle quittera l’indice et sera automatiquement remplacée par une autre valeur.

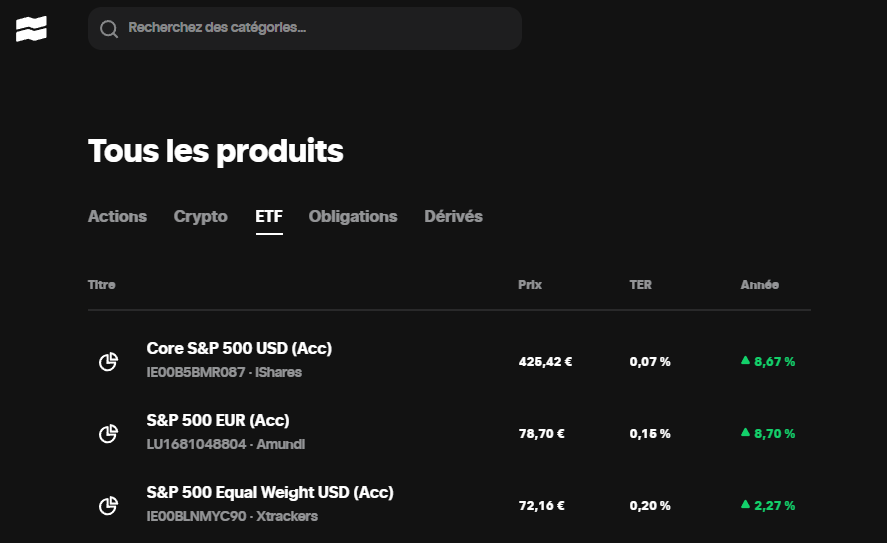

Comble de la passivité, certains outils comme Trade Republic , nous permettent de créer des plans d’investissements automatisés et proposent de nombreux ETF.

Les ETF performent mieux que 90 % des fonds d’investissements

À long terme, les ETF se sont révélés plus performants que la plupart des fonds d’investissement. La raison est extrêmement simple, les fonds sont beaucoup plus gourmands en frais que les ETF (2 % vs 0,2 %), en raison de leur gestion active. Pour battre l’indice, les fonds d’investissements doivent avoir une performance supérieure à la performance de l’indice + les frais.

Même si la performance brute des fonds est souvent supérieure aux indices, la performance nette de frais est généralement inférieure. En somme, ils ne parviennent pas à surperformer suffisamment pour compenser (et justifier) leurs frais.

L’étude SPIVA montre que seulement 90 % des fonds d’investissement européens arrivent à surperformer l’indice S&P Europe 350.

Les ETF permettent de s’exposer au monde entier au travers du PEA

Un gros avantage des ETF dans le PEA est que vous pouvez vous exposer à la performance d’actions du monde entier grâce aux ETF synthétiques, alors que théoriquement le PEA se limite aux actions européennes.

Ainsi, vous pouvez par exemple vous exposer à la performance des actions américaines en bénéficiant de l’avantage fiscal du PEA. Si vous respectez la durée d’engagement du PEA, vous ne paierez que les prélèvements sociaux. Cela représente tout de même une économie de 12,8% sur vos bénéfices. Et vous ne paierez aucun impôt tant que vous n’effectuez pas de retrait de votre PEA.

Par contre, il reste impossible de s’exposer à des ETF obligataires au travers du PEA.

Pas de frais liés à la conversion des devises en investissant en ETF

La plupart des courtiers (et courtiers en ligne) qui vous permettent de détenir des actions étrangères appliquent des frais de conversion lorsque vous passez un ordre d’achat sur des actions cotées dans d’autres monnaies que l’Euro. Et ces frais sont souvent relativement élevés sur des devises un peu plus exotiques (dollar canadien, dollar australien).

Ce sont autant de petits frais que vous n’aurez pas à payer en investissant dans des ETF exposés aux actions étrangères.

Quels sont les inconvénients d’investir en ETF ?

Les ETF ne sont pas parfaits et il est nécessaire de bien les comprendre pour faire des choix éclairés dans vos investissements. Heureusement, il n’y a rien de compliqué.

Certains indices se recoupent et peuvent faire doublon

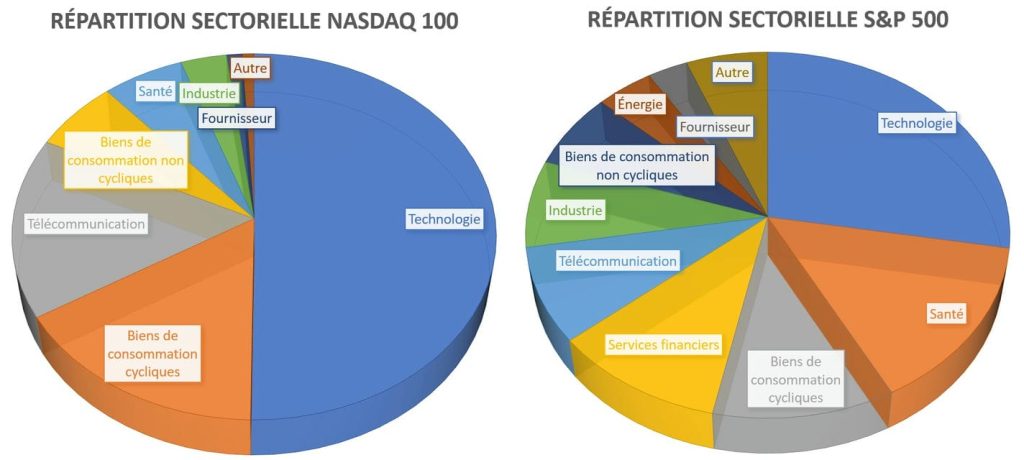

La plupart des indices intègrent les plus grosses sociétés, par exemple, si vous pensez que prendre un ETF sur l’indice S&P 500 et un autre sur l’indice Nasdaq 100 vous permet de diversifier et bien ce n’est pas franchement le cas.

Les plus grosses sociétés du S&P 500 sont les mêmes que celles du Nasdaq 100 (Les GAFAM), par conséquent, vous concentrerez plus vos investissements que vous ne les diversifierez. De manière générale, les GAFAM sont en 2023 parmi les plus grosses sociétés au monde, un ETF World y sera également beaucoup exposé.

Pour éviter de rencontrer ce problème, il y a une technique assez simple :

- Prendre un seul ETF mais le plus diversifié possible (MSCI ACWI IMI ou MSCI World) ;

- Prendre des indices qui ne se recoupent pas et ciblent des régions différentes pour votre portefeuille d’ETF :

- MSCI World + MSCI Emerging Market,

- S&P 500 (US) + STOXX Europe 600 + MSCI Emerging Market (pays en développement).

Personnellement, lorsque je présente les ETF à des personnes débutantes, je suis partisan de faire au plus simple, un ETF sur l’indice MSCI World permet d’avoir une exposition suffisamment large bien que non-exhaustive.

On ne peut pas choisir les entreprises du tracker

Lorsque vous achetez des parts d’un ETF, vous êtes exposés à toutes les actions de cet indice, cela veut dire que vous vous exposez aussi aux sociétés en perte de vitesse, voire en train de mourir.

Certes, elles finiront inexorablement par être remplacées car la composition de l’indice finira par les évincer. Cependant durant toute la période où elles se déprécient et restent dans l’indice, vous continuerez d’y être exposés.

Possibilité de concentration dans quelques entreprises

La plupart des indices sont pondérés plus ou moins fortement en fonction de la taille des entreprises qui les composent. Ainsi, des indices composés d’un nombre restreint d’entreprises ou comprenant des entreprises beaucoup plus grosses que la moyenne, peuvent vous exposer fortement à certaines entreprises.

Par exemple :

- Les 5 plus grosses entreprises du CAC 40 représentent 39,1 % de l’ensemble de l’indice ;

- Les 5 plus grosses entreprises du NASDAQ 100 représentent 36,3 % de l’ensemble de l’indice.

Vous ne surperformerez pas les indices que vous aurez en portefeuille

Cela paraît évident, mais si vous prenez un ETF sur un indice, vous ne pourrez pas surperformer l’indice. C’est parfait pour des débutants qui ne veulent pas y passer beaucoup de temps, cependant cela peut être frustrant pour une personne qui a envie de s’intéresser à la bourse et d’y passer une partie de son temps.

Attention, il est très difficile de surperformer un indice, si vous avez débuté avec les ETF mais souhaitez-vous impliquer davatange, je vous déconseille de passer de 100 % ETF à 100 % actions, mais plutôt de passer d’un mode à l’autre progressivement sur plusieurs années.

Il existe des outils très pertinents pour s’informer sur l’investissement en direct sur les actions et progresser avant de sauter le pas. Partenaire d’Investissements Faciles, Hiboo propose des analyses, des informations et des lives pour poser vos questions, qui vous permettront de monter en compétence progressivement.

Comment bien choisir son ETF ? Quels sont les critères de sélection ?

Pour investir dans un ETF, il faut comprendre le fonctionnement des fonds indiciels. Il y a un certain nombre de points à regarder. Les 5 premiers me semblent particulièrement importants, le reste est pertinent mais les erreurs et les optimisations les plus importantes se feront avec ces premiers critères :

- L’indice répliqué ;

- La société de gestion ;

- La méthode de distribution des dividendes ;

- L’encours sous gestion ;

- Le tracking error.

Ces 5 éléments sont factuels et très faciles à trouver à partir du nom de l’ETF ou du code ISIN sur des sites comme JustETF.

Pour en savoir plus sur le sujet, voici mon article dédié aux critères pour choisir un bon ETF.

L’indice répliqué par le Fonds Indiciel

C’est le premier critère et le plus important, il va déterminer les sociétés auxquelles vous serez exposés. Au travers de l’indice vous serez exposés à différents secteurs d’activités.

Par exemple, les indices américains S&P 500 et surtout le Nasdaq 100 sont particulièrement exposés à l’IT, respectivement 27 % et 48 %. Le CAC 40 est lui composé de grosses entreprises du luxe (22 %) et d’industries (21 %).

Plus vous vous exposerez à des indices larges ou des indices complémentaires, plus les biais de votre portefeuille seront faibles.

L’émetteur : qui a créé et gère cet ETF (Exchange Traded Fund) ?

L’émetteur est effectivement un critère important lorsque vous choisissez des ETF. Si vous choisissez un seul ETF, il faudra veillez à prendre un des leaders du marchés (Amundi ou iShares de Blackrock), pour vous assurer de la qualité du gestionnaire de votre ETF.

Bien entendu, le risque de faillite est faible et même en cas de faillite, l’ETF continue de détenir les actions, qui seront alors revendues pour rembourser les investisseurs, votre investissement sera juste illiquide pendant ce laps de temps.

De plus, si vous souhaitez diversifier sur différents indices, il est souhaitable de diversifier l’émetteur de votre ETF afin diversifier ce risque.

La méthode de distribution : distribuant ou à accumulation

Les ETF sont des « paniers d’actions » et certaines d’entres elles versent des dividendes. La méthode de distribution indique ce que l’ETF fait des dividendes :

- Un ETF à accumulation, appelé aussi capitalisant , réinvestira automatiquement les dividendes versés dans l’ETF pour faire grossir le portefeuille ;

- Un ETF distribuant versera les dividendes à intervalle régulier (1 à 2 fois par an généralement).

De mon point de vue, il y a très peu de débat sur la méthode de distribution à choisir, ce sera pour 98 % d’entre vous des ETF à accumulation pour une raison simple cette solution est plus efficace fiscalement.

En effet, si l’ETF réinvestit les dividendes pour vous, vous ne les percevez pas et l’administration fiscale ne les fiscalisera pas.

à noter, que si vous investissez au travers d’un PEA, il n’y a pas d’impact fiscal à choisir un ETF distribuant mais pourquoi s’embêter à réinvestir les dividendes quand l’ETF vous le propose de lui-même. Cela vous évite les frais de transactions.

Et même pour ceux qui seraient dans la phase où ils profitent de leurs rentes, il est inutile de prendre un ETF distribuant, dont la distribution ne sera pas régulière. Il est probablement préférable d’avoir des ETF à accumulation dont vous vendriez des parts quand vous le souhaitez.

Pour en savoir plus, je vous invite à lire mon article dédié « ETF capitalisant ou distribuant : que choisir ? » !

L’encours sous gestion : la taille d’un ETF

L’encours sous gestion d’un ETF permet d’estimer deux critères importants :

- La rémunération de l’émetteur ;

- La liquidité du tracker.

Plus un ETF est gros, plus ce dernier permettra à l’émetteur de gagner sa vie puisque les frais sont un pourcentage faible du montant sous gestion. Un montant trop faible sous gestion pourrait indiquer que l’ETF n’est pas rentable pour son émetteur qui pourrait le liquider (et rembourser les investisseurs).

De même, si le fonds indiciel est important, ce dernier sera plus liquide sur les marchés financiers, il y aura plus d’acheteurs et de revendeurs :

- Avec moins de 100 millions d’euros, on parle d’un petit ETF ;

- Entre 100 millions et 1 milliards d’euros, il s’agit d’un ETF de taille normale ;

- Au-delà de 1 milliards d’euros, on est en présence d’un gros ETF.

Il faut vraiment éviter les petits ETF, il n’y a aucun intérêt à aller sur ces derniers. Et si vous investissez des gros montants sur un tracker (au-delà des 100 000 €) ou pour les indices les plus connus, il est préférable de cibler des gros ETF uniquement.

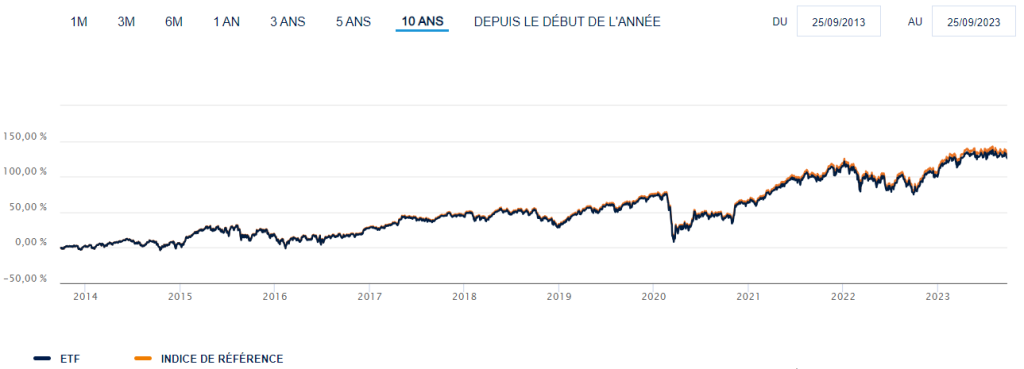

La qualité de la réplication et l’ancienneté du fonds

Il est important de vérifier la qualité de la réplication ou tracking error. Cet indicateur permet de mesurer la proximité de la performance de l’ETF par rapport à son indice de référence. Le tracking error est un outil couramment utilisé pour mesurer précisément cette corrélation. Elle consiste à calculer la différence entre le rendement d’un portefeuille et celui de l’indice de référence sur une certaine période.

Une tracking error supérieure à 0,1 % peut indiquer des soucis de réplication du fonds indiciel.

L’ancienneté du fonds permet de vérifier la qualité de la réplication de ce dernier sur le long terme. Certains ETF répliquent mal l’indice qu’ils sont sensés suivre, mais cela ne sera visible qu’après quelques années seulement. Heureusement pour nous, les fonds indiciels les plus importants ont souvent un historique qui dépassent les 5 ans.

Les frais de gestions d’un ETF

C’est un paramètre qui sera évident pour la plupart des investisseurs, si deux ETF sont similaires alors vous irez vers celui qui a le moins de frais. Mais il est bon de le rappeler tout de même car certains ETF similaires peuvent avoir des différences de frais supérieures à 0,1 %.

Attention ces frais ne font pas tout, certains ETF surperforment légèrement grâce au prêt d’actions par exemple (voir plus bas).

La couverture du taux de change

La couverture du taux de change aussi appeler hedge est un moyen de se protéger contre la fluctuation du taux de change entre 2 monnaies.

Par exemple, lorsque vous investissez sur un ETF dont l’indice comporte des actions en dehors de la zone euro, vous vous retrouvez exposer à des actions côtées en devises étrangères (dollar pour les Etats Unis par exemple). Le taux de change peut impacter votre portefeuille et notamment la volatilité (variation) de ce dernier.

La couverture du taux de change permet à certains ETF, en l’échange de frais un peu plus élevés, de supprimer ce risque de change. Ces frais supérieurs viendront cependant baisser légèrement la performance moyenne que vous pourriez obtenir.

Le prêt d’actions dans les ETF

C’est un sujet complexe qui mériterait un article à lui seul, je vais être obligé de le vulgariser mais ce dernier concerne 50 % des ETF à réplication physique en Europe. C’est un sujet important car certains trackers vont jusqu’à prêter entre 30 et 50 % de leurs actions.

Le prêt d’actions est le fait de prêter ses actions à un tiers contre une rémunération. Généralement, plus le titre est à la mode et de petite taille, plus la rémunération peut être importante.

Cette rémunération est souvent partagée avec les investisseurs, ce qui peut être vu comme un point fort, cependant que se passe-t-il si l’emprunteur fait faillite (le risque de contrepartie) ? Le trackers pourrait se trouver avec au mieux des actions bloquées pendant une période, au pire une perte qui serait imputée sur les investisseurs.

Il est bon de noter qu’il y a souvent un intermédiaire dans la transaction qui offre une assurance, cependant on reste tributaire de la solidité de cette intermédiaire.

C’est un risque à comprendre et intégrer, notamment dans l’hypothèse ou une grosse institution financière viendrait à faire faillite. Il n’y a pas eu de problème de ce type à ma connaissance, mais nous ne sommes pas à l’abri que cela se produise.

Comprendre le nom d’un ETF

Le nom d’un fond indicile permet à lui seul de comprendre une grosse partie des critères évoqués ci-dessus. Le plus simple est de prendre un exemple pour l’étudier Amundi CAC 40 UCITS ETF DR EUR (C) :

- Amundi est le nom de l’émetteur du fonds :

- Il en existe de nombreux autres : iShares, Invesco, Xtrackers ;

- CAC 40 est l’indice répliqué, vous pourriez retrouver ici les indices cités dans cet article mais aussi des dizaines (centaines ?) d’autres ;

- UCITS ETF est la norme des ETF distribués en Europe ;

- DR indique que c’est l’indice dividendes réinvestis que nous répliquons ;

- EUR est la monnaie de cotation, cela pourrait être USD, cette mention n’est pas systématique ;

- (C) indique que c’est un fonds indiciel capitalisant (à accumulation) :

- Vous pourriez trouver aussi Acc ou C,

- Pour un fonds indiciel distribuant ce sera (D), D, Dis, Dist.

C’est un exercice qui peut paraître complexe mais on s’habitue vite à cette notation

Les erreurs communes lors de l’investissement en Exchange Traded Funds

Les ETF sont une manière très simple d’investir, si l’on reprend tout ce qui a été expliqué dans l’article, on peut ressortir quelques points de vigilance simple à mettre en place :

- Vérifiez l’encours sous gestion pour vous assurer d’une bonne liquidité et de la pérennité du fonds ;

- Limiter vos investissements dans des ETF exotiques (short, effet de levier, nouvelle thématique) ;

- Attention aux trackers dont le périmètre se recoupent, vous pourriez vous surexposer à certaines grosses valeurs ;

- Prendre des ETF distribuant peut être pénalisant fiscalement et réduire votre performance.

Où et comment en acheter pour investir dans les ETF ?

Investir dans un ETF est aussi simple que dans une action. Vous devez possédez simplement un compte chez un courtier (en ligne).

Lorsque vous avez trouvé le ou les ETF qui vous intéressent, il suffira de copier son nom ou son ISIN (un code unique à chaque instrument financier) dans la barre de recherche de votre courtier et de passer votre ordre d’achat.

Que ce soit sur un Compte-Titres Ordinaire (CTO) ou un PEA, le mécanisme est le même, il faudra seulement choisir un ETF éligible au PEA pour le second cas.

Quelques courtiers en ligne intéressants

Depuis quelques temps, des courtiers en ligne se spécialisent dans l’approche DCA, ce sont souvent des courtiers avec des frais relativement faibles, avec une UI intuitive et avec un choix très large d’ETF. Malheureusement, ces derniers ne proposent pas de PEA.

- Trade Republic est un des leaders européens qui vous permet d’investir à intervalle régulier dès 10 €, sans frais de transaction ;

- Scalable Capital est une structure plus petite avec des caractéristiques similaires.

Cette approche peut paraitre simpliste, mais si c’est pour investir dans des ETF ou des sociétés de taille significative (pas la PME du coin) ces courtiers font très bien le travail et permettent d’automatiser vos investissements avec des frais faibles.

Pour investir au travers du PEA, le choix du courtier le moins cher sera Bourse Direct (LIEN) qui reste la référence en termes de tarifs. Sur le PEA il ne sera pas possible en revanche d’automatiser vos investissements.

Assurance vie et ETF

De plus en plus de contrats d’assurance vie vous permettent d’investir en ETF et de profiter de l’avantage fiscal et successoral de ce support d’investissement

Vous pouvez choisir d’investir par vous-même, sur une assurance vie tel que Linxea Avenir 2 ou bien sur des assurances vie à gestion pilotée comme Yomoni ou Nalo. Ces derniers construisent pour vous un portefeuille avec des ETF.

Quels ETF choisir pour les débutants ? 10 trackers pour bien commencer

Voici une liste d’ETF qui me semble intéressants pour commencer. Attention, cela est valable au moment ou j’écris ces lignes (été 2023). Avant d’investir, vérifiez également par vous-même que c’est bien toujours le cas.

5 ETF éligibles au Plan d’Epargne en Actions (PEA)

Commençons par 5 ETF éligibles au PEA. La plupart des ETF éligibles au PEA avec de gros encours sont gérés par Amundi (Lyxor appartenant aussi à Amundi), une entreprise Française, filiale du Crédit Agricole. Il peut être plus difficile de diversifier les émetteurs. Point rassurant, Amundi est un acteur sérieux, réputé et de grande taille.

| ETF | ISIN | Indice | Encours | Frais | Tracking Error |

| AMUNDI ETF PEA S&P 500 UCITS (C/D) | FR0013412285 | S&P 500 | 865 M€ | 0,15 % | 0,04 % |

| BNP Paribas Easy STOXX Europe 600 UCITS | FR0011550193 | STOXX 600 | 760 M€ | 0,20 % | 0,05 % |

| Amundi CAC 40 ESG UCITS ETF DR EUR (C) | LU1681046931 | CAC 40 | 663 M€ | 0,25 % | 0,26 % |

| AMUNDI MSCI WORLD UCITS ETF | LU1681043599 | MSCI World | 2,65 Md€ | 0,38 % | 0,05 % |

| Amundi ETF PEA MSCI Emerging Markets UCITS ETF (C/D) | FR0013412020 | MSCI Emerging Markets | 393 M€ | 0,20 % | 0,02 % |

À noter que le Tracking error de Amundi CAC 40 UCITS ETF DR EUR est particulièrement élevé car le tracker sur-performe légèrement l’indice chaque année probablement grâce aux prêts d’actions.

Envie d’en savoir plus sur les meilleurs ETF éligibles au PEA ? C’est par ici !

5 ETF non éligibles au PEA

Il existe un nombre très élevé d’ETF dans le monde, je vais prendre des exemples, avec des ETF particulièrement connus mais aussi d’autres qui permettent d’investir sur des actifs précis.

| ETF | ISIN | Indice | Encours | Frais | Tracking Error |

| SPDR MSCI ACWI IMI UCITS ETF | IE00B3YLTY66 | MSCI ACWI IMI | 583 M€ | 0,17 % | 0,69 % |

| Xtrackers MSCI World UCITS ETF 1C | IE00BJ0KDQ92 | MSCI World | 10.45 Md€ | 0,19 % | 0,05 % |

| Amundi MSCI Switzerland UCITS ETF EUR (C) | LU1681044720 | MSCI Switzerland | 309 M€ | 0,25 % | 0,05 % |

| iShares Edge MSCI World Value Factor UCITS ETF | IE00BP3QZB59 | MSCI World | 3,34 Md€ | 0,30 % | ?? |

| iShares Core S&P 500 UCITS ETF (Acc) | IE00B5BMR087 | S&P 500 | 55,79 Md€ | 0,07 % | ?? |

L’ETF MSCI Switzerland permet de s’exposer aux sociétés suisses. L’ETF MSCI World Value Factor est un ETF Smart Beta qui permet d’investir dans les sociétés de pays développés qui ont une valeur décotée selon des critères précis (plus d’information sur la page de l’ETF).

Dès que l’on sort des fonds éligibles au PEA, il y a beaucoup plus d’émetteurs ce qui permet de diversifier facilement ce critère, il y a notamment beaucoup plus d’ETF de Blackrock (vendu sous la marque iShares).

Voici mon article complet sur les meilleurs ETF pour compte-titres.

Besoin d’exemples de portefeuilles d’ETF ?

Portefeuille 1 : Au plus simple

Si l’on investi au travers des ETF, c’est pour simplifier vos investissements boursiers. Dans cette optique, je suis partisan de faire au plus simple.

Si vous investissez sur votre CTO :

| Indice de l’ETF | Exemple d’ETF | Frais | Pourcentage |

| MSCI World | iSharesCore MSCI World UCITS ETF | 0,20 % | 100 % |

Si vous investissez depuis PEA :

| Indice de l’ETF | Exemple d’ETF | Frais | Pourcentage |

| MSCI World | Amundi MSCI World UCITS ETF EUR (C) | 0,38 % | 100 % |

Si vous avez un portefeuille de taille plus modeste, l’ETF Amundi est un peu cher et il est préférable de se rabattre sur le iShares MSCI World Swap PEA (C).

Portefeuille 2 : Optimisation des frais

Il est possible d’optimiser les frais car les ETF avec les indices les plus larges ont des frais légèrement supérieur, attention tout de même en multipliant les ETF, vous multipliez les frais de transaction.

Si vous investissez sur votre CTO :

| Indice de l’ETF | Exemple d’ETF | Frais | Pourcentage |

| S&P500 | Vanguard S&P 500 UCITS ETF | 0,05 % | 60 % |

| MSCI Europe | iShares Core MSCI Europe UCITS ETF EUR | 0,12 % | 30 % |

| MSCI Emerging Market | Xtrackers MSCI Emerging Markets UCITS ETF 1C | 0,18 % | 10 % |

Si vous investissez depuis PEA :

| Indice de l’ETF | Exemple d’ETF | Frais | Pourcentage |

| S&P500 | Lyxor PEA S&P 500 UCITS ETF – Capi | 0,15 % | 60 % |

| STOXX 600 | BNP PARIBAS EASY STOXX EUROPE 600 UCITS | 0,20 % | 30 % |

| MSCI Emerging Market Asia | AMUNDI PEA MSCI EMERGING ASIA UCITS ETF | 0,20 % | 10 % |

Il y a aussi l’alternative MSCI Europe en remplacement du STOXX600, mais les ETF sont moins importants et vous seriez très exposé à Amundi , par exemple : AMUNDI PEA MSCI EUROPE UCITS ETF avec 0,15 % de frais

Découvrez nos comparatifs d’ETF pour votre PEA

Si vous souhaitez investir sur des indices bousiers particuliers via votre PEA, je vous invite à consulter mes autres sélections d’ETF éligible au PEA :

- Liste des meilleurs ETF World PEA ;

- Liste des meilleurs ETF CAC 40 PEA ;

- Liste des meilleurs ETF SP500 PEA ;

- Liste des meilleurs ETF NASDAQ PEA ;

- Liste des meilleurs ETF Europe PEA ;

- Liste des meilleurs ETF Small Cap PEA.

Sinon, vous pouvez tout simplement jeter à oeil à ma sélection des meilleurs ETF pour PEA en 2025, tout indice confondu.

Les ETF : Un moyen simple, efficace et accessible d’investir en bourse

Cette présentation des ETF avait pour but d’être relativement exhaustive sur les différents points clés d’un ETF. Cependant, pour simplifier votre approche, il est possible de retenir quelques critères importants pour choisir son ETF :

- L’indice répliqué ;

- La société de gestion ;

- La méthode de distribution des dividendes ;

- L’encours sous gestion ;

- Le tracking error.

Ce sont les éléments principaux qui permettent de définir s’il est cohérent pour vous d’investir dans un ETF. Le reste est intéressant et pertinent pour les investisseurs qui souhaitent perfectionner leur connaissance de l’instrument financier et optimiser leur investissements.

Disclaimer

Cet article présente une analyse indépendante, mais il contient des liens d’affiliations ou des offres vers différents produits, dont des partenaires d’Investissements Faciles. Il constitue donc une communication commerciale.

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d’une banque privée, il a décidé de partager son expérience d’investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d’investissements (assurances vie, CTO, PEA …).

Bonsoir,

Tout d’abord, merci pour toutes les informations.

2 petites questions :

1) SUR LE PORTEFEUILLE 1, vous préconisez un ETF MSCI WORLD (que pensez-vous du SPPW ou du LCWD), toutefois quid d’un MSCI ACWI (IMIE) ou ACWI IMI (ACWE) qui, en plus des pays développés, permet de se placer sur les pays émergents.

2) SUR LE PORTEFEUILLE 2, que pensez-vous du SPLY au lieu du VUSA (qui est distribuant) ? Du MEUD à la place du EUNK ? Et du EMIM en lieu et place du XMME ?

Merci d’avance pour votre retour.

Hello Connen,

1/ Oui c’est possible. Cela permet une exposition plus large.

Quand aux choix des ETF, je n’ai pas le temps là maintenant, il faut regarder la taille de ces derniers et la qualité de la réplication. Si les performances sont proches de l’indice répliqué et qu’il fait plus de 500 M€ tout en appartenant à une société de gestion reconnu, le risque est vraiment très faible. Le reste se joue sur des détails et me semble un peu moins important.

Belle journée,

Alexandre

Bonjour je suis inscrit chez courtier Trade Republic, j’ai 1500€ en Espèces, et j’aimerais investir sur msci world, alors donc sur etf ishares msci world valent 82€, je propose une question, il faut combien investir sur msci world avec Épargner programmé 25€ ou 50€ ou +100€ pour chaque semaine ou chaque mois ?!

Merci…

Bonjour Terkmane,

Je suis pas certain de comprendre. Tu cherches à investir les 1 500 € en cet ETF ou savoir le budget à y investir en plus des 1 500 € ?

Dans le second cas, je ne peux pas t’aider.

Pour le premier, je pense qu’il ne sert à rien d’investir un somme initiale sur une période de plus de 6 mois pour lisser son point d’entrée (qui est une pratique sous optimale, mais rassurante). Dans ce cas cela correspond environ 50 € par semaine ou 250 € par mois.

Bonne journée,

Alexandre pour Investissements Faciles