Vous vous demandez comment investir en Bourse en 2025, mais ne savez pas par où attaquer ? Vous n’osez pas ? Qu’est-ce qu’une action ou une obligation ? Dans quoi investir et comment ? Et les ETF, qu’est-ce que c’est ? Ça répond à quel type d’investissement ? Dans cet article, nous reviendrons sur certaines définitions et énoncerons quelques bonnes pratiques.

L’objectif est de vous fournir le « matériel de base » pour pouvoir commencer à investir par vous-même et faire vos premiers achats en Bourse.

En bref : la bourse

En bref : la bourse

- Une bourse est une place de marché où des gens achètent ou vendent des instruments financiers ;

- Vous pouvez y acheter des actions (parts d’entreprise), des obligations (dettes) ou encore des ETF (fonds indiciels) ;

- Plus un investissement a de hauts rendements, plus les risques sont importants (une obligation peut être plus risquée qu’une action) ;

- Les risques principaux sont la volatilité et les fluctuations économiques et géopolitiques ;

- Pour investir, il existe 2 supports principaux : le CTO (meilleure flexibilité d’investissements) et/ou le PEA (avantages fiscaux).

Pourquoi investir en Bourse ?

L’investissement en bourse est souvent vu comme risqué à cause de la volatilité des marchés. En effet, comme ils ne progressent pas de manière linéaire, cela peut dissuader de nombreux investisseurs potentiels…

Pourtant, sur le long terme, les données historiques montrent que le couple rendement/risque en bourse est généralement favorable pour ceux qui investissent patiemment et qui sont capables de tolérer les fluctuations du marché. Si c’est votre cas, alors la Bourse est une voie à considérer !

Comment investir en Bourse ?

Si vous envisagez d’investir en Bourse, vous devez commencer vous familiariser avec le vocabulaire boursier. Ensuite, il faut que vous choisissiez les bons outils, c’est-à-dire les enveloppes d’investissement qui hébergeront vos placements. Il en existe plusieurs, à savoir :

- Le CTO ;

- Le PEA et le PEA-PME ;

- L’assurance-vie.

Pour remplir ces enveloppes, vous avez plusieurs options de produits d’investissement :

- Les titres vifs (actions, obligations)

- Les fonds actifs ;

- Les fonds passifs (ETF).

Enfin, vous devez adopter un bon comportement d’investisseur pour réussir sur le long terme. Vous devez avoir un portefeuille diversifié, viser long terme, mettre en place un plan d’investissement et vous y tenir, et rester informé et vous former régulièrement.

Nous allons revenir sur tout ces points, mais vous pouvez trouvez ci-dessous une fiche synthétique des principaux aspects à retenir en amont de votre lecture.

Les notions de base sur l’investissement en Bourse

Pour se lancer dans l’investissement boursier, vous devez connaître les concepts et le jargon de l’investisseur en bourse.

Comprendre les actions

Une action, c’est le titre de propriété d’une entreprise qui est cotée en Bourse. Elle représente une partie du capital financier de cette compagnie. Plus vous détiendrez d’actions, en tant qu’actionnaire, plus votre part dans son capital, et donc votre influence de décision, sera grande.

Quand vous décidez d’investir en Bourse, généralement, vous décidez de placer votre argent dans des sociétés que vous croyez sûres et stables et qui vous feront bénéficier de leur croissance. Et vous espérez que cela se traduira par une hausse du cours de leurs actions dans le temps.

Dans ce cas, si ces sociétés bien portantes décident de redistribuer une partie de leurs bénéfices à leurs actionnaires, vous pourrez bénéficierez du paiement de dividendes liés au nombre d’actions que vous détenez.

Différencier l’action au porteur de l’action « au nominatif »

En devenant actionnaire, vous pouvez détenir vos actions sous deux formes différentes : « au porteur » et « au nominatif ».

Les actions « au porteur »

Cela permet de détenir toutes vos actions sur le compte-titres que vous avez ouvert (PEA, CTO ou assurance-vie). Votre nom ne figure pas sur un listing d’actionnaires de la société. Par conséquent, vous ne recevez pas d’informations spécifiques ou de convocations aux AG. Ce type d’action est le plus fréquent.

Les actions « au nominatif »

Vous devenez un actionnaire connu par la société. Celle-ci peut vous tenir informé de tout et vous convier aux AG. Il faut distinguer deux types d’actions nominatives pour savoir où sont détenus vos titres :

- Le nominatif pur : ce qui veut dire que vous ouvrez un compte-titres chez la société cotée et vos actions y seront déposées, avec votre nom ;

- Le nominatif administré : vos actions sont déposées sur le compte-titres que vous avez ouvert chez votre intermédiaire (banque, broker, assurance), mais la société émettrice des actions reporte, sur un listing, votre nom et la quantité d’actions que vous détenez.

Dans certains cas, les actions « au nominatif » permettent d’avoir des avantages, des votes doubles, des tarifs spécifiques sur les produits de la société ou un dividende bonifié (par exemple : SEB ou Air Liquide).

Comprendre les obligations

Une obligation représente une dette contractée par un État, une collectivité locale ou une société. En échange de cet argent, vous obtenez des obligations. Une obligation est un contrat qui détermine les conditions du prêt : l’échéance, le taux d’intérêt, aussi appelé “ coupon” et la fréquence de ces intérêts.

Ces titres de créances s’échangent sur le marché et leur cours varie en fonction :

- Des politiques de taux d’intérêt ;

- De la situation géopolitique ;

- La situation économique de l’entité change ;

- Ou encore les dates d’échéances ;

Le niveau de risque des obligations est très variable et dépend de la santé financière de l’emprunteur (l’émetteur). Plus le risque est élevé, plus le rendement l’est aussi.

Comprendre les ETF (ou fonds indiciels)

Un ETF ou Exchange Traded Fund, aussi appelé « fonds indiciels » ou « trackers », reproduit un indice boursier et sa performance.

Par exemple, en achetant un ETF CAC 40, l’ETF lié au CAC 40, votre investissement suit l’évolution du CAC 40. C’est bien plus simple, le budget est bien moins important, que d’avoir à acheter les 40 actions cotées au CAC40, en fonction de leurs pondérations dans l’indice.

Comme une action ou une obligation, les ETF sont aussi côtés sur les marchés, tout au long de l’ouverture des marchés boursiers. Vous pouvez donc en acheter ou en vendre à tout moment, contrairement aux autres types de fonds, en plaçant votre ordre à travers votre plateforme ou votre banque, selon les mêmes critères (prix, durée, …) que pour une action.

L’avantage des ETF réside dans deux facteurs :

- La diversification ;

- L’accessibilité (quelques dizaines d’euros généralement).

Quelques prérequis pour investir en Bourse

S’il est important de connaître un minimum de vocabulaire boursier, il est encore plus important de connaître les bonnes pratiques pour limiter l’impact des erreurs qui nous réalisons.

Avoir une épargne de précaution

Avant d’investir, il faut s’assurer d’avoir une épargne de précaution. C’est-à-dire que vous devez vous assurez d’avoir 3 à 6 mois de dépenses courantes d’avance (loyer, crédits, dépenses courantes et extras). L’objectif est de pouvoir répondre à vos besoins urgent en cas de coup dure.

Il n’est pas question d’investir cet argent en Bourse !

Diversifier ses investissements

Il est nécessaire de diversifier vos investissements. Il n’est pas question d’investir la totalité de votre enveloppe Bourse sur 1 seule action, mais de faire un panachage sur 15 à 25 actions. C’est d’ailleurs tout l’intérêt des ETF qui permettent cette diversification, simplement. Nous en reparlerons par la suite.

Investir sur le long terme

Au cours de votre vie d’investisseur, vous connaitrez des krachs boursiers très violents, avec des baisses de 30 à 50 % en quelques semaines. Dans ces moments-là, il faut se rappeler de notre objectif initial qui est d’investir à long terme ! Les mouvements à court terme ne doivent pas nécessairement impacter notre stratégie.

Ne pas croire au stratégies miracles

« Les performances passées ne présagent pas des performances futures. » c’est un adage régulièrement mis en avant par l’Autorité des Marchés Financiers (AMF, le régulateur Français).

Entrepreneur, lorsque quelqu’un vous vendra une stratégie miracle qui se basent sur la performance de ces 10 dernières années, cela veut dire que pour reproduire cette performance, il faudrait s’être positionné il y a 10 ans ! Et que la performance des 10 prochaines années ne seront probablement pas les mêmes.

Si vous souhaitez en savoir plus sur les bonnes pratiques dans l’investissement, voici un article vous permettant d’éviter les 6 principales erreurs que font les investisseurs.

Vidéo : comment bien débuter à investir en bourse en 2025 ?

Pour bien investir en bourse, vous devez bien comprendre ses mécanismes et les différents produits financiers disponibles (actions, obligations, ETF, etc.). Pour ce faire, je vous propose cette vidéo a été conçue pour expliquer ces concepts et vous fournir les outils nécessaires.

Au programme ?

- La bourse et son fonctionnement au quotidien ;

- Les différents produits financiers disponibles, leurs différences et caractéristiques ;

- Les erreurs à éviter et les pièges les plus fréquents ;

- Les stratégies efficaces pour optimiser vos investissements ;

- Les meilleurs PEA et CTO…

Sur quel support investir en Bourse ? CTO VS. PEA

Le CTO (ou compte-titres ordinaire)

Le CTO est l’instrument le plus souple pour investir car il n’y a pas de limite de dépôt et vous pourrez investir dans de très nombreuses actions, obligation ou encore divers fonds d’investissements (dont les ETF), ainsi que d’autres produits complexes.

Le courtier qui propose le compte de titres ordinaire se charge pour vous :

- Du passage de vos ordres ;

- De la détention des titres ;

- Du paiement des dividendes, etc.

La fiscalité du CTO

La fiscalité du CTO est relativement simple. Chaque année, vous serez taxé sur les gains réalisés (en cas de revente) et les dividendes perçus au prélèvement forfaitaire unique (30 %), ou au barème d’IR + 17,2 % de prélèvements sociaux, en fonction de ce qui est le plus avantageux pour vous.

Certains dividendes de société étrangère donnent lieu à des prélèvements à la source, le plus souvent vous pourrez déduire ces montants de votre imposition.

Le PEA (ou Plan d’Épargne en Actions)

Le PEA est une enveloppe qui permet de détenir des actions uniquement européennes, ainsi que des fonds composés d’au moins 75 % d’actions européennes. L’AMF liste les titres admis au PEA.

Comme pour le CTO, votre courtier s’occupe de tout et ses frais sont réglementés et plafonnés depuis la loi Pacte de 2019.

Si la limitation géographique semble un inconvénient, elle peut cependant être franchie avec certains outils, dont les ETF à réplication synthétique. Cependant, le PEA présente aussi d’autres limitations :

- Plafond de dépôt maximum de 150 000 € ;

- 1 seul PEA par personne physique.

La fiscalité du PEA

La fiscalité du PEA n’intervient que lorsque vous retirez de l’argent de ce dernier.

Avant 5 ans d’existence du PEA, tout retrait ou rachat entraine sa clôture et les rendements réalisés depuis l’ouverture sont soumis à la flat-tax de 30 % (ou 17,2 % + le barème progressif de l’IR si vous avez choisi ce calcul d’imposition). Il existe des situations d’exonération :

- Le titulaire du PEA décède ;

- Les retraits sont utilisés pour créer ou reprendre une entreprise.

Après 5 ans, les profits réalisés sur le PEA ne sont plus imposables. Il faudra quand même payer les 17,2 % de prélèvements sociaux.

Les retraits peuvent être installés en rente viagère qui sera exonérée d’impôt sur le revenu.

Quelles sont les plateformes les plus adaptées pour commencer à investir en Bourse ?

Se lancer sur le marché boursier peut être onéreux en frais de transactions. Mais les fintechs ont prévu ça. Il y a donc de très bons avantages à réaliser votre investissement en ligne en passant par des plateformes spécialisées :

- Frais moins élevés et elles proposent souvent des forfaits ;

- Pas de frais de garde ;

Comparatif des meilleurs courtiers CTO 2025

À partir de plusieurs critères, voici un tableau comparatif des meilleurs Compte-Titres Ordinaires (CTO) en 2025 :

| Plateforme | Fonctionnalités |

Frais pour 200 € / 2 000 € / 20 000 € investis en France* |

Frais pour 200 € / 2 000 € / 20 000 € investis aux USA* |

Frais de change |

| Interactive Brokers | ⭐️⭐️⭐️ | 1,25 € / 1,25 € / 10 € | 0,35 $ à 1 $ | 0,002 % 2 $ minimum |

| DEGIRO | ⭐️⭐️ | 1 € / 1 € / 1 € | 1 € / 1 € / 1 € | 0,25 % |

| Saxo Bank | ⭐️⭐️ | 2 € / 2 € / 16 € | 1 $ / 1,6 $ / 16 $ | 0,25 % |

| Trade Republic | ⭐️ | 1 € / 1 € / 1 € + Spread (0,1 à 1 %) |

1 € / 1 € / 1 € + Spread (0,1 à 1 %) |

Environ 0,2 % |

Remarques concernant ce tableau :

- Trade Republic, pour limiter le spread il est conseillé de passer ces ordres aux heures de marché ;

- DEGIRO applique une tarification spécifique pour les obligations (2 €) et les ETF (0 ou 2 € selon l’ETF) ;

- Interactive Broker propose plusieurs tarifications, je me base sur la tarification dégressive ;

- Saxo Bank est adapté aux investisseurs « allergiques » à la fiscalité, avec des portefeuilles > 50 000 €.

En fonction de votre expérience, de la taille de votre portefeuille et des outils dont vous avez besoin, ces 3 solutions me semble les plus pertinentes. Pour les deux extrêmes, Trade Republic est particulièrement adapté à un public plutôt débutant alors que Interactive Brokers sera à destination des publics avertis avec un gros portefeuille (> 50 000€).

Ces courtiers sont très peu compétitifs sur les ordres hors Euronext (France, Pays-Bas et Bruxelles) et sont peu adaptés pour leurs CTO respectifs. Pour optimiser, il est nécessaire de prévoir un Compte Titre Ordinaire.

Comparatif des meilleurs courtiers PEA en 2025

À titre indicatif, voici ma sélection des meilleurs PEA pour 2025 :

| Courtier | Tarif non coté | Tarif ordre* 500 € | Tarif ordre* 2 000 € | Tarif ordre* 10 000 € | Transfert PEA |

| Saxo Bank | X | 2,00 € | 2,00 € | 8,00 € | Jusqu’à 160 € de frais remboursés |

| BforBank | 1,20 % | 2,50 € | 5,00 € | 13,00 € | Jusqu’à 2 000 € de frais remboursés |

| Fortuneo | 1,20 % | 1,95 € | 3,90 € | 20,00 € | Jusqu’à 2 000 € de frais remboursés |

| Bourse Direct | 1,20 % | 0,99 € | 2,90 € | 9,00 € | Jusqu’à 200 € de frais remboursés |

* Ce sont les frais appliqués pour des ordres de d’achat ou de vente du montant.

Il est important de choisir votre PEA en fonction de ce que vous en ferez :

- Si vous achetez simplement des actions et ETF côtés, alors Bourse Direct fera l’affaire ;

- Si vous souhaitez inscrire des actions au nominatif ou investir dans des titres non-cotés (crowdfunding notamment), j’aurai une préférence pour BforBank ou Fortuneo ;

- Saxo Bank est le plus avantageux pour les ordres importants.

Sur quel support acheter ses actions : CTO ou PEA ?

Stratégiquement, ouvrez un PEA dès que possible et faites un premier versement pour « prendre date » afin de commencer le décompte des 5 premières années, période après laquelle la fiscalité devient particulièrement avantageuse.

De prime abord, le PEA présente davantage de contraintes que le CTO, notamment en termes de sélection géographique. Initialement, celui-ci permet de vous concentrer sur les actions européennes. Néanmoins, l’achat d’ETF éligibles au PEA est possible et permet de contourner cette limitation géographique et de diversifier vos investissements à l’échelle mondiale (S&P 500, NASDAQ 100, MSCI World, etc.).

Le PEA est particulièrement adapté pour 95 % des investisseurs, en raison de ses avantages fiscaux.

Il y a tout de même de nombreuses raisons de posséder également un Compte Titre Ordinaire :

- Si vous avez un gros portefeuille ;

- Pour faire du stock-picking ou hors Europe ou investir dans des fonds actions non-éligibles ;

- Pour acheter des obligations ou vous exposer à d’autres produits complexes.

En effet, le CTO offre une plus grande flexibilité et un éventail plus large de produits financiers accessibles (obligations, fonds internationaux, actions fractionnées).

Pour ma part, je possède :

- Un PEA pour les investissements éligibles ;

- ET un CTO pour les besoins spécifiques non couverts par le PEA peut offrir une combinaison optimale.

Comment acheter votre première action en Bourse ?

Maintenant que vous en savez un peu plus sur la Bourse… par où commencer pour se lancer et investir ? Je vous donne quelques tuyaux.

Comment acheter des actions et passer un ordre en Bourse ?

Une fois que vos PEA ou votre compte-titres est ouvert, il est temps de passer… à l’action !

Trouver le code ISIN de l’action ou le fonds dans lequel vous souhaitez investir !

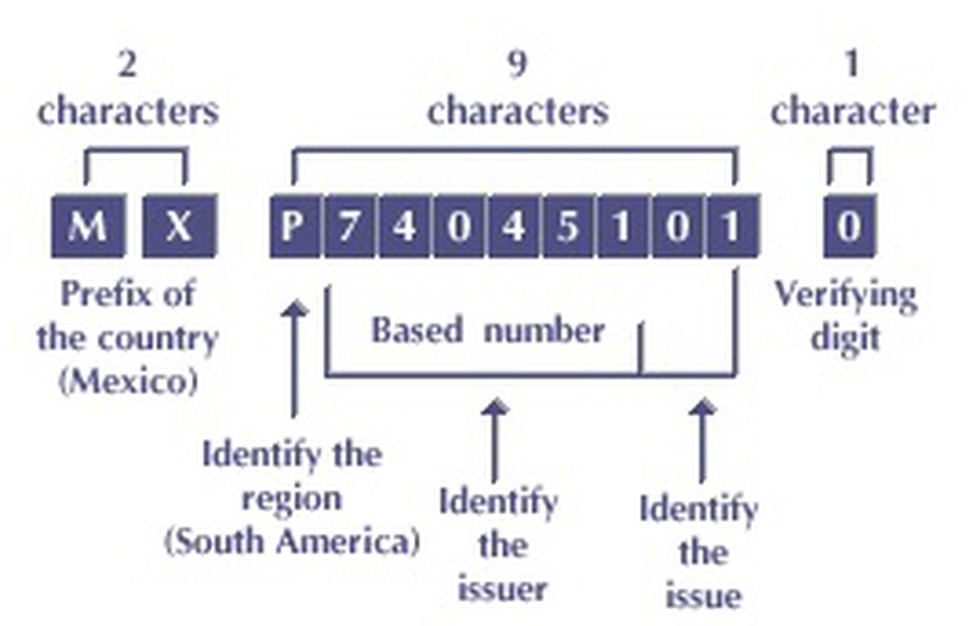

La plupart du temps, le nom de la société ou du fonds d’investissement suffira, mais l’ISIN permet d’être certain à 100 % du produit financier acheté. L’ISIN – International Securities Identification Number – est un code unique composé d’une suite de 2 lettres et 12 chiffres.

Besoin d’un exemple ?

- Action : Apple Inc. ;

- Code ISIN : US0378331005.

Passer un ordre en Bourse

J’ai détaillé dans cet article, « Comment passer un ordre de bourse ? » tout ce qu’il y a à savoir à ce sujet. Je vous en fait un résumé ici :

- Recherchez la valeur chez votre courtier ;

- Choisir le sens de votre ordre : achat ou vente ;

- Saisir la quantité de titre ;

- Choisir le type d’ordre, l’ordre au marché convient pour 90 % des cas, sauf les actions peu liquide (peu d’action disponible à l’achat ou la vente). Rendez-vous sur ce même article pour connaître la différence entre ces types d’ordres ;

- Précisez, si besoin, la validité de votre ordre. Par principe, un ordre est valable pour la journée, sauf instruction contraire de votre part.

Gestion libre VS. gestion pilotée : que choisir ?

Je vous rappelle rapidement la différence entre les deux gestions que vous pouvez choisir.

Gestion libre : sélectionnez vous-même vos investissements

Avec la gestion libre, vous décidez quoi, combien, quand et où investir.

La gestion libre vous laisse en autonomie complète et vous pourrez faire des erreurs coûteuses. C’est pourquoi il convient pour les débutants d’utiliser des stratégies les plus simples possibles, en commençant par exemple avec une stratégie à ETF qui vous permettra d’investir sereinement avec quelques instruments financiers seulement (1 ETF MSCI World peut suffire).

Gestion pilotée : laissez le gestionnaire

C’est l’opposé de la gestion libre. Vous déléguez la gestion de votre argent à un gestionnaire de portefeuille, ce dernier investira selon la stratégie convenue en fonction du niveau de risque que vous acceptez de prendre.

Cette approche a un coût relativement important. Les frais liés à la gestion pilotée peuvent donc réduire d’autant le rendement de votre investissement. Je ne vous conseille pas cette voie car peu de gestionnaires arrivent à surperformer le marché.

Gestion libre vs pilotée : que choisir ?

Personnellement, je suis un fervent défenseur de la gestion libre : cette stratégie est adaptée à tous les publics, même aux débutants ! En tant que débutant, vous pouvez vous lancer dans une stratégie d’investissement à ETF. Ce qui limitera vos erreurs et réduira vos frais.

Quelles sont les risques associés à l’investissement en Bourse ?

Il faut toujours garder en tête que le risque « zéro » n’existe pas dès lors on investit. Il faut donc être prêt perdre tout ou une partie de vos investissements. Et plus le rendement est élevé, plus le risque le sera également.

L’impact des fluctuations du marché sur les investissements (la variance)

Les marchés financiers cotes tout au long de la journée (de 9h à 17h35 en France), le prix d’une action réagit tout au long de la journée à l’offre et la demande qui est influencé par de nombreux facteurs.

Le moindre évènement géopolitique ou les statistiques économiques peuvent faire varier fortement le marché. Ainsi, il est possible de perdre 20 à 40 % de sa valeur en quelques jours voire quelques semaines en cas de période compliqué (guerre, complications économiques, etc.), c’est ce que l’on appelle « la variance ».

Lorsque l’on investit en Bourse, et encore plus dans des actions, il faut accepter ces variations.

Connaître sa tolérance aux risques

Pour savoir si vous êtes capable de supporter cette volatilité, il est important de définir votre tolérance aux risques. Êtes-vous prêt à supporter des pertes importantes pour risquer des gains importants ou être-vous plus sage ?

Ainsi, voici comment utiliser les produits disponibles en bourse :

-

Les obligations et fonds obligataires :

- Horizon de court à long terme, en fonction de leur niveau de risque ;

- Tolérance au risque plus ou moins élevée en fonction de l’obligation.

-

Les actions et fonds en actions :

- Horizon long terme uniquement ;

- Tolérance au risque élevée.

Plus votre tolérance au risque est élevée, plus vous pourrez détenir une part importante d’action, surtout si vous avez une vision à long terme.

Investissement en Bourse : un engagement à long terme

Lorsque vous investissez en Bourse, il est important d’investir à long terme (5 à 10 ans minimum). Cela permet de réduire le risque et la volatilité.

Un adage dit que ce sont les portefeuilles des morts et de ceux qui ont perdu leur mot de passe qui performent le mieux…

Les bonnes pratiques pour bien investir en Bourse

On ne le dira jamais assez : la Bourse est un investissement à long terme. Pour partir du bon pied et avoir l’expérience la plus agréable et la plus fructueuse possible, voici quelques bonnes pratiques à suivre.

Définir ses objectifs

Avant de vous lancer dans tout investissement, il est important de comprendre la raison pour laquelle vous le faites :

- Acheter votre résidence principale ;

- Épargner pour votre retraite ;

- Vous achetez la maison de vos rêves à 50 ans ;

- Prévoir pour les études de vos enfants.

L’objectif vient généralement avec une échéance, par exemple « me constituer un apport de 30 000 € pour l’achat dans ma résidence principale dans 5 ans maximum ».

Cet objectif vous permettra de comprendre :

- Le niveau de risque acceptable (plus c’est du long terme, plus le risque est toléré) ;

- La performance envisageable sur cette durée pour le portefeuille ;

- Le montant à épargner chaque mois et/ou à placer dès le départ pour y arriver.

L’importance d’une stratégie d’investissement adaptée

Une bonne stratégie d’investissement ne peut se faire sans définir une durée d’investissement en fonction d’un objectif donné, ce qui détermine une éventuelle prise de risques.

Prenons un exemple : vous voulez financer un gros voyage qui aura lieux dans 2 ans, n’allez surtout pas en Bourse. À un terme aussi court, cette dernière pourrait avoir des performances significativement négatives, et le voyage de votre rêve pourrait se retrouver en camping 2 étoiles !

Diversifier son portefeuille boursier

Ça semble évident, mais il vaut mieux le répéter : diversifiez vos investissements. Lorsque vous décidez d’investir dans une classe d’actifs, il ne faut pas se concentrer sur un seul actif. Ne mettez pas l’ensemble de votre portefeuille sur une seule action.

Si vous décidez de choisir d’investir dans des actions, investir dans 15 actions différentes me semble un minimum, bien que partir sur 20 est plus confortable encore.

Les fonds d’investissements et les ETF sont un excellent moyen de diversifier facilement. Mais attention aux fonds à gestion active qui, pour cette diversification, peuvent facturer des frais de gestion importants (plus de 2 % par an parfois contre 0,2 à 0,3 % par an sur les ETF).

Choisir ses actions (principaux critères)

N’oubliez pas que l’achat d’une action revient à acheter un « morceau » d’entreprise. Il est important de garder ce point en tête.

Le management

La qualité du management s’observe au travers des communications de l’équipe dirigeante, de sa capacité à gérer les périodes de crises en prenant des décisions rapides et pertinente. Un bon management a une approche à long terme et ne voit pas son profil à court terme.

Un management sera d’autant plus attentif à faire du bon travail sur le long terme s’il est un actionnaire important de la société.

La croissance du chiffre d’affaires et des bénéfices

Pour mesurer le développement d’une société, il faut s’intéresser à son taux de croissance du chiffre d’affaires et des bénéfices.

La croissance sur le chiffre d’affaires reflète la capacité de la société à développer son business quand La croissance du bénéfice reflète la capacité de l’entreprise à être rentable. Idéalement, il faut que la croissance du bénéfice soit au minimum égale à celle des marges.

Le business

Connaître le secteur d’activité ou le type de produits, ou encore la zone géographique dans lesquels évolue la société dont on veut acheter des actions semble logique. Cela vous permet d’en déduire le potentiel à venir et les éventuels problèmes qu’elle va rencontrer.

Certains business ont aussi des potentiels plus importants que d’autres. On sent bien qu’aujourd’hui l’intelligence artificielle a plus d’avenir que les calèches…

La dette (dette/rentabilité d’exploitation de la société)

Le rapport entre taux d’endettement de l’entreprise et la rentabilité d’exploitation de la société (EBITDA) est un point important qui vous permet de comprendre combien d’années de résultat d’exploitation seront nécessaire pour rembourser la dette. Idéalement, je préfère les sociétés avec un ratio d’endettement inférieur à 3.

Ratio d’endettement = Dette nette / EBITDA

Un endettement faible veut dire que la société a la capacité d’investir pour se développer, que ce soit au travers du développement de nouveaux produits ou l’acquisition de concurrents.

Quelques ratios financiers (PER, PEG, etc.)

Il faut aussi s’assurer d’acheter les actions « au bon prix », il y a deux indicateurs principalement utilisés pour cela :

- Le PER – Price Earning Ratio – qui donne une mesure sur la valorisation (prix) de l’action par rapport aux bénéfices. Vous le trouverez dans des analyses financières par valeur ;

- Le PEG – Price Earning to Growth –. Il est calculé par le PER, divisé par le taux de croissance du chiffre d’affaires. Il est pertinent pour les sociétés à forte croissance qui ont des PER élevés car les investisseurs anticipent les revenus futurs de la société.

Il est très difficile de donner des valeurs standards à ces éléments puisque cela dépendra fortement du secteur d’activité et du marché en question.

C’est tout l’intérêt de bien connaître le secteur d’activité, géographique et économique de la société.

Ne pas céder à la panique ou à l’euphorie

Pour être un bon investisseur en Bourse, il faut quelques qualités et les travailler. Calme, patience, maîtrise de soi sont essentiels. La dégringolade qui a suivi l’annonce du confinement, les chutes de cours qui ont répondu à l’invasion de l’Ukraine et d’autres peuvent vous faire perdre votre sang-froid, ce qui aurait été une erreur puisque très vite les cours sont revenus à leurs plus hauts.

Vous pouvez prendre en exemple ce qu’il s’est passé sur les marchés avec la crise de 2007-2008, la pandémie de 2020, ou encore l’invasion de l’Ukraine. Le CAC 40 et autres indices ont dévissé. Pourtant, en 2023, le CAC 40 a clôturé à un niveau haut record en 2023.

Mais n’oubliez pas :

- Investir en Bourse se fait sur le long terme. Changer d’avis régulièrement ou céder à ses émotions est le meilleur moyen de perdre de l’argent ;

- Vous n’êtes pas l’investisseur du siècle et moi non plus. Gardez les pieds sur terre et continuez de suivre votre stratégie.

Idéalement, investissez dans ce que vous comprenez

Ça semble évident, mais l’enthousiasme ou suivre un effet de tendance peuvent vous amener à faire de mauvais choix sur la base d’éléments qui ne sont pas factuels. Moins vous comprendrez comment une société génère de l’argent, plus vous êtes susceptible de faire des erreurs.

Au contraire, si vous maitrisez un secteur d’activité, vous aurez un niveau d’information supérieur à la moyenne des investisseurs et vous pourrez en tirer parti et réaliser beaucoup plus de profits sur le long terme.

Comment investir en Bourse avec un petit budget ?

Prenons un exemple : vous avez envie d’investir sur les valeurs du CAC 40. Vous verrez rapidement qu’acheter 10 ou 20 actions différentes demande un certain budget. En effet, l’action la plus chère du CAC40 dépasse les 2 000 € l’unité.

Pas de panique : il existe des solutions qui vous permettent d’investir dès 1 € et des produits financiers avec un ticket d’entrée très bas donc accessible.

Faire le choix astucieux des ETF

Pensez aux ETF. C’est un type de fonds d’investissement qui reproduit un indice. Ainsi, si un ETF répliquant l’indice du CAC 40 côté à 30 €, avec ces 30 €, vous aurez diversifié votre investissement sur l’intégralité du CAC 40 et les 40 entreprises qui le compose.

Toutes les plateformes en ligne proposent un nombre important d’ETF parmi lesquels vous pourrez investir, que ce soit sur votre PEA ou un CTO.

Partir sur des actions fractionnées

Certaines plateformes sont allées plus loin. Trade Republic ou Interactive Brokers par exemple.

Avec son plan d’investissement programmé et la possibilité de faire des dépôts hebdomadaires, vous pouvez acheter des fractions d’actions dès 1 €, chaque semaine et, là aussi, profiter de l’effet DCA.

Quel que soit votre capacité d’investissement, il existe une solution pour vous lancer. Le tout est de tenir la distance, engagement sur du long terme, et de suivre les bonnes pratiques de gestion.

Il est important de noter que cette solution n’est possible que sur un compte-titres ordinaire, le PEA n’autorisant pas ce type de pratique.

Comprendre l’investissement en Bourse : les meilleures ressources

Livres, blogs, chaines YouTube, ou sites internet, ce n’est pas ce qui manque sur le sujet. Voici quand même une sélection pour vous.

Les livres pour comprendre la bourse et l’investissement

- L’épargnant 3.0 d’Edouard Petit pour commencer avec des ETF ;

- L’investisseur Intelligent de Benjamin Graham, le mentor de Warren Buffet, pour comprendre l’approche value ;

- Les principes du succès de Ray Dalio, qui reporte les grands principes qui ont le succès de l’auteur. Ray Darlio est moins connu que Warren Buffet mais est l’un des plus grands investisseurs du monde.

Les sites web pour suivre l’actualité de la bourse et se former

- Yahoo Finance et Google Finance sont très accessibles, même pour les débutants ;

- Zone Bourse offre toutes les infos et détaille tous les marchés.

Nos éléments sur les ETF + les meilleurs ETF pour votre PEA en 2025

Si vous souhaitez investir sur des indices boursiers via votre PEA, je vous invite à consulter mes autres sélections d’ETF éligible au PEA :

- Les meilleurs ETF World admissibles au PEA , investissez sur tous les pays développés avec un seul ETF ;

- Les meilleurs ETF SP500 pour un PEA pour investir sur les 500 plus grosses entreprises US avec un seul ETF ;

- Retrouvez toutes mes autres sélections d’ETF sur Investissements Faciles

Conclusion : faut-il investir en Bourse actuellement ?

Investir en Bourse implique que vous partez sur du long terme, 8 ans minimum. Logiquement, il n’y a pas de “bon moment” pour se lancer. Cela est d’autant plus vrai que personne n’est capable de prédire le futur tant il y a de paramètres et son évolution est imprédictible.

Si vous décidez de vous lancer, ouvrez rapidement un PEA et commencez avec un faible montant pour tester. Choisissez bien vos actifs et rappelez-vous que les ETF sont parfait pour débuter et diversifier vos investissements à peu de frais. Et surtout investissez de l’argent dont vous n’avez absolument pas besoin dans les 5 années à venir.

Risques et disclaimer

Cet article présente une analyse indépendante, mais il contient des liens d’affiliations ou des offres vers différents produits, dont des partenaires d’Investissements Faciles. Il constitue donc une communication commerciale.

Ce contenu est destiné exclusivement à des fins pédagogiques, éducatives et informatives et ne doit pas être considéré comme un conseil en investissement. Il ne s’agit en aucun cas d’une recommandation pour acheter ou vendre un instrument financier.

Il est important de rappeler que tout investissement présente des risques, de perte totale ou partielle des sommes investies et que les performances passées ne constituent aucune garantie pour l’évolution future.

Avant d’investir, vous devez réaliser vos propres recherches et/ou consulter un conseiller financier professionnel.

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d’une banque privée, il a décidé de partager son expérience d’investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d’investissements (assurances vie, CTO, PEA …).

Blog très bien fait, beau travail ! Bravo !