Dans cet article, je vous explique le fonctionnement du financement participatif, aussi appelé « crowdfunding » (anglicisme). Derrière ces deux termes se cache le fait de lever de l’argent auprès du grand public. Découvrons ensemble ces différents types de financement auprès de la foule, du don, en passant par le prêt et l’investissement dans des parts d’entreprise.

Pour chacun, nous verrons leur fonctionnement, leurs qualités et défauts, ainsi que les meilleures plateformes pour vous lancer en 2025.

Définition : qu’est-ce que le financement participatif ?

Le financement participatif est ce que l’on nomme plus généralement le « crowdfunding ». C’est un financement de projets réalisé par l’intermédiaire de contributions collectées auprès de la foule (les particuliers que nous sommes).

Pour faire simple, un entrepreneur propose un produit ou un projet et demande une aide financière auprès de particuliers. Cet argent est collecté auprès de plateforme en ligne réglementée.

Le financement participatif englobe plusieurs sous-catégories :

- Le don (avec ou sans contrepartie « crowdgiving ») ;

- Le prêt participatif (crowdlending européen, crowdfunding immobilier, crowdfunding EnR) ;

- La prise de participation en action (crowdequity).

Voici une fiche synthétique des informations les plus importantes à retenir :

Le fonctionnement du financement participatif

Le financement participatif permet à un porteur de projet de solliciter directement le soutien financier par des particuliers (donateurs ou investisseurs) plutôt que de dépendre de sources de financement traditionnelles comme les banques ou les investisseurs institutionnels.

Les collectes sont dites « désintermédiées » car elles mettent en relation les porteurs de projets avec des contributeurs potentiels. Le fonctionnement du financement participatif a un cadre juridique particulier :

- Les plateformes de dons ou de prêts sans intérêt sont réglementées par l’AMF avec le statut d’Intermédiaire en Financement Participatif (IFP) ;

- Dès lors qu’il s’agit d’un prêt avec intérêt ou d’un investissement en actions, les plateformes sont réglementées par le statut de Plateforme de Service de Financement Participatif (PSFP).

Les acteurs principaux du financement participatif

C’est un écosystème qui comprend généralement 3 acteurs :

- Le porteur du projet : un particulier ou une entreprise qui propose un projet ou une idée à financer (entrepreneurial, immobilier, artistique, humanitaire, etc.) ;

- La plateforme de financement participatif : l’interface en ligne sur laquelle les porteurs de projets peuvent présenter leurs initiatives aux potentiels financeurs/ Elles ont aussi un rôle de « filtre » pour ne présenter que les projets sérieux ;

- Vous et moi : comme particuliers, finançons les projets, soit au travers de dons, d’un prêt ou d’un investissement en action.

Quel est l’intérêt du crowdfunding ?

Grâce au don, le financement participatif permet à des entrepreneurs de mesurer l’intérêt du public pour leur produit et de récolter de l’argent pour lancer leur projet ou soutenir une cause. Aujourd’hui, la grande majorité des collectes sont plus ou moins des « pré-commandes » de produit pour payer les coûts de productions.

Pour les collectes qui proposent un prêt ou un investissement en action, cela permet aux entrepreneurs de trouver une alternative aux banques qui peuvent être frileuses selon la typologie de projet.

Pour l’investisseur ou le donateur

Le financement participatif vous permet de :

- Soutenir un entrepreneur, un créateur qui vous suivez et qui souhaite lancer son produit ;

- Financer des produits ou projets qui ont du sens pour vous et que vous souhaitez aider ;

- Investir dans des projets concrets qui peuvent compléter et diversifier un portefeuille d’investissement traditionnel.

Ce type de financement vous implique « directement » dans le succès de projets qui vous intéressent ou qui correspondent à vos valeurs personnelles.

Pour le porteur de projet

Tout d’abord, c’est une alternative aux voies traditionnelles de financement, avec souvent des contraintes un peu moins fortes. Et surtout, des collectes de fonds plus rapides, en comparaison d’un emprunt bancaire.

Une campagne de financement participatif réussie peut aussi être un très gros atout marketing quand il s’agit de mettre en avant un produit. Cela permet de créer un engagement autour du produit ou de la marque, et de se constituer une communauté.

Cette base de soutien peut :

- Promouvoir le projet (ambassadeurs) ;

- Fournir des retours précieux (par exemple jauger l’intérêt potentiel du marché pour un produit ou un service avant sa production).

Les différents types de financement participatif

Le financement participatif sous forme de don (crowdgiving)

Sans contrepartie

Vous financez un projet sans attendre à un quelconque retour sur investissement. Cette typologie de financement participatif s’apparente plus à de la charité qu’à de l’investissement. Aucune contrepartie n’est attendue : vous donnez juste de l’argent (un don).

Ce type de projet est relativement rare.

Avec contrepartie

Vous financez un projet ou la production d’un produit que vous recevrez en récompense en échange de votre soutien financier. Pour créer un maximum d’engagement, les porteurs de projets donnent souvent des avantages significatifs au plus gros contributeurs des projets (produits, goodies, services ou encore expériences exclusives).

C’est ce type de projet qui a démocratisé le financement participatif puisqu’il peut être utilisé pour pré-commercialiser des produits et/ou être une stratégie marketing.

Le financement participatif sous forme de prêt (crowdlending)

Le financement participatif sous forme de prêt se nomme le crowdlending. Il vous permet de financer divers types de projets comme :

- De l’immobilier (marchands de biens ou promoteurs)

- Des startups ou des PME-TPE ;

- Des sociétés de crédit (crowdlending européen / P2P Lending).

Le prêt à des PME et le prêt à des sociétés immobilières (crowdlending immobilier)

Ici, il s’agit de prêter de l’argent à des porteurs de projets en échange d’un remboursement avec intérêts. C’est dans cette catégorie que se trouve par exemple le crowdfunding immobilier, un investissement que j’apprécie tout particulièrement !

Les rendements peuvent être attrayants, parfois supérieurs à 10 % par an, mais ils comportent des risques : par exemple, en cas de difficulté du porteur de projet, vous risquez de perdre une partie ou la totalité de votre capital initial.

Ainsi, en participant à ce type de crowdlending, vous endossez le rôle de la banque, en devenant vous-même le créancier. Ce n’est pas un investissement sans risque, vous pourriez perdre jusqu’à l’intégralité de votre investissement.

Le prêt pour financer des projets durables (crowdfunding EnR)

Le crowdfunding des énergies renouvelables vous permet de financer des projets durables, par exemple des parcs solaires, éoliens ou des initiatives de production d’énergie verte.

Dans ce type de financement, vous prêtez de l’argent à des porteurs de projets liés aux énergies renouvelables. En échange, vous recevez des remboursements avec intérêts, généralement entre 5 % et 9 % par an. C’est une manière de soutenir des initiatives écologiques tout en espérant un retour sur investissement.

Les rendements proposés par le crowdfunding EnR sont attrayants, mais ce type d’investissement n’est pas sans risques, même si celui-ci est généralement moins risqué que le crowdfunding immobilier.

Le prêt à des sociétés de crédit (crowdlending européen / P2P Lending)

Le fonctionnement est très similaire aux deux point précédents. Le crowdlending européen/P2P Lending vous permet de prêter de l’argent à des sociétés de crédit qui vont elle-même prêter cet argent à des particuliers ou des professionnels. Ce n’est pas directement le professionnel ou la personne que vous financez, mais bien la société de crédit.

Ce type de crowdlending propose des rendements moyens potentiels de 11 %, ce qui est beaucoup. Toutefois, gardez à l’esprit que ces hauts rendements s’accompagnent de risques très importants.

Personnellement, je considère que c’est un investissement particulièrement risqué : si la société de crédit est en difficulté, vous risquez de perdre jusqu’à l’intégralité de votre investissement.

Le financement participatif contre actions (crowdequity)

Le crowdequity est le dernier type de financement participatif :

- Vous contribuez au capital de jeunes entreprises en échange d’actions de l’entreprise que vous financez ;

- Il s’agit d’actions non cotées, aussi appelé Private Equity.

En raison de leur jeunesse et de leur taille, il est probable que la moitié des sociétés fasse simplement faillite et que vous perdiez l’intégralité de votre investissement sur ces dernières. D’un autre côté, il est possible d’investir sur une société qui va exploser et vous permettra de multiplier votre mise de départ par 10 ou 100.

Vous l’aurez compris, le niveau de risque, comme le niveau de récompense potentielle sont élevés.

Il est important de noter que c’est un investissement long terme et peu liquide. Vous ne pourrez pas revendre vos parts quand vous le souhaitez, et il est possible que vous deviez attendre plus de 5 ans avant de pouvoir sortir de votre investissement.

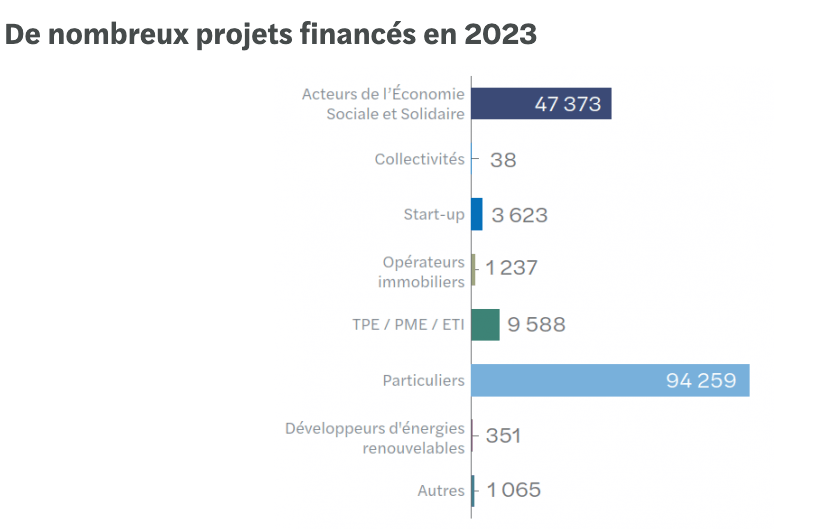

Pour vous donner un ordre d’idée, voici les typologies de projets de crowdfunding financés en France en 2023 :

Quelles sont les meilleures plateformes de financement participatif en 2025 ?

Il existe de très nombreux acteurs sur Internet. Pour identifier une plateforme de financement participatif fiable et répondant à vos critères, il faut vérifier que la plateforme est immatriculée comme IFP (pour les plateformes de dons) ou comme PSFP ou PSI (pour les plateformes d’investissement prêts/actions)

Voici mon classement des meilleures plateformes de crowdfunding en 2025 (crowdfunding immobilier, énergies renouvelables, immobilier fractionné, etc.).

Les meilleures plateformes pour investir en crowdfunding

Voici une présentation de cinq des meilleures plateformes de crowdfunding (crowdfunding immobilier et énergies renouvelables). Elles permettent de diversifier vos investissements, avec de bons rendements.

Néanmoins, vous devez rester conscient des risques associés, y compris la perte du capital investi.

Plateformes de crowdfunding immobilier

Anaxago

Cette plateforme se distingue dans le financement participatif de l’immobilier, des entreprises et du crowdequity. En 2025, elle affiche une performance moyenne impressionnante de 9,7 %.

Anaxago est un acteur que j’apprécie pour son large choix de projets, une expérience utilisateur très agréable et son partenariat stratégique avec Cap Horn VC pour des opportunités en Private Equity.

Quelques points à améliorer : un investissement minimum assez élevé de 1 000 € et des descriptions de projets plus détaillées.

Collecte : 880 000 000 €

Rendement cible : 9,9 %

À partir de 1 000 €

✅Excellent suivi

✅Qualité des projets

✅Expérience utilisateur

Baltis

Cet acteur du financement participatif offre des opportunités dans l’immobilier, les entreprises et le crowdequity, avec une performance moyenne de 10,09 % en 2025. Ses descriptions de projet sont parmi les meilleures du marché, et elle permet l’éligibilité de certains projets au PEA-PME.

Toutefois, la plateforme Baltis connaît des taux de retards élevés, souvent dus à une sous-estimation des durées des projets.

Collecte : 80 000 000 €

Rendement cible : 10,6 %

À partir de 1 000 €

✅Diversité des projets

✅PEA-PME

✅Descriptions soignées

La Première Brique

Cette plateforme est très accessible, avec un investissement minimum de seulement 1 €. Cela en fait une option de choix si vous débutez par exemple, ou que vous souhaitez vous diversifier.

En effet, La Première Brique propose une grande diversité géographique des projets en crowdfunding immobilier, spécifiquement pour les marchands de biens, avec une performance moyenne de 11,3 % en 2025.

Cependant, la plateforme est encore un peu jeune pour avoir un recul suffisant.

Collecte : 205 000 000 €

Rendement cible : 11,4 %

À partir de 1 €

✅Nombreux projets

✅Projets diversifiés

✅Très accessible

Pour aller plus loin, voici mes avis sur d’autres acteurs intéressants :

- Monego ;

- Clubfunding ;

- Citesia.

Plateformes de crowdfunding énergies renouvelables (EnR)

EnerFip

Enerfip est le leader des plateformes de financement participatif des énergies renouvelables. Elle se concentre sur le solaire, l’éolien et la biomasse, et offre une performance moyenne de 5,62 % en 2025. L’entrée est facilitée par un ticket minimal de 10 €.

Les rendements sont généralement inférieurs à ceux d’autres financements participatifs, mais c’est également un investissement moins risqué, par exemple que le crowdfunding immobilier. De plus, la durée des projets peut parfois être longue.

Collecte : 570 000 000 €

Rendement cible : 6,3 %

À partir de 10 €

✅Marché secondaire

✅PEA-PME

✅Projets durables

Lendosphere

Cette plateforme excelle également dans le financement des énergies renouvelables, avec une performance moyenne de 5,83 % en 2025. Lendosphere vous permet un investissement initial de 50 € et n’a connu aucun retard ou perte, ce qui en fait une option sûre pour les investisseurs.

L’interface utilisateur est bien conçue, bien que les collectes puissent être longues et que certaines restrictions géographiques s’appliquent à des projets spécifiques.

Les meilleures plateformes de financement participatifs de dons

Ulule

Ulule offre une plateforme qui couvre un large éventail de projets, incluant des causes caritatives. Bien que plus connue pour le crowdfunding de projets créatifs et innovants, elle inclut aussi des campagnes de dons.

Son interface est agréable, et vous permet de suivre les projets que vous financez. Vous pouvez également avoir accès à de nombreux projets internationaux.

KissKissBankBank

Cette plateforme est similaire à Ulule dans sa diversité de projets soutenus, y compris les initiatives caritatives et sociales. Elle a une forte inclinaison vers les projets créatifs, culturels et sociaux.

Pourquoi investir dans le crowdfunding ?

Soutenir une cause, un projet ou un entrepreneur (crowdgiving)

Nous sommes ici sur une approche philanthropique ou une forme de soutien au travers de pré-commandes ! En effet, le crowdgiving vous permet de contribuer directement à une cause qui vous tient à cœur ou à un projet qui a besoin de financement pour avancer voire lancer sa production.

Il est possible de soutenir tout type de projet : artistique, humanitaire ou d’entrepreneuriat.

Cette approche est désintéressée car vous n’aurez aucun retour financier. Mais l’objectif est ailleurs : aider un porteur de projet et avoir une connexion directe avec « un projet qui a du sens » (sentiment de communauté et impact personnel dans le succès de l’initiative soutenue).

Investir dans l’économie réelle

Si vous souhaitez faire du financement participatif un investissement avec retours financiers, vous pouvez investir dans l’économie réelle (à l’inverse des unités de compte d’une assurance-vie par exemple).

Ce type de placement vous permet de sélectionner :

- Des projets locaux (par exemple à quelques kilomètres de chez vous) ;

- Des typologies de projet à impact positif et/ou qui ont du sens pour vous (transition écologique, centres urbains, etc.).

Avec le financement participatif, vous savez à quoi va servir votre argent !

Un investissement à haut rendement potentiel

Le crowdfunding vous permet également de financer des projets variés (startups/ PME, immobiliers, etc.). Ce type de placement offre généralement des rendements importants :

Par exemple :

- Le crowdfunding EnR propose des rendements moyens de 7 % par an en 2025 ;

- Le crowdfunding immobilier aligne des rendements moyens supérieurs à 10 % par an.

N’oubliez jamais que plus le rendement est élevé, plus le niveau de risque l’est aussi !

Une participation accessible à tous

Le financement participatif est accessible à la plupart des personnes, même dans l’investissement puisque certaines plateformes permettent d’investir dès quelques euros ! Et généralement, il n’y a pas de minimum en matière de dons.

Autrefois, investir dans des startups ou des projets immobiliers était souvent réservé à des investisseurs avec plusieurs dizaines de milliers d’euros à investir. Le financement participatif a changé la donne, permettant à quiconque d’investir avec des sommes relativement modestes.

Cela démocratise l’investissement et permet à un plus grand nombre de personnes de participer à des projets intéressants et/ou potentiellement lucratifs.

Une démarche simple et transparente

D’expérience, il est très simple et rapide de donner ou d’investir sur une plateforme de financement participatif. En quelques clics et quelques minutes, vous pouvez financer un projet. Cependant, dans le cas d’un investissement en financement participatif, vous devrez analyser les projets avant de vous lancer. C’est très important !

À ce sujet, je partage très régulièrement mes analyses de projets et mes avis sur les plateformes de financement participatif sur WhatsApp et Telegram !

Notons également que ces acteurs en ligne :

- Communiquent régulièrement avec leur communauté ;

- Permettent de consulter en amont les détails du projet sélectionné ;

- Permettent de suivre l’évolution de la collecte et de l’avancée du projet.

Cette transparence aide à construire une relation de confiance entre la plateforme et les contributeurs, et de faciliter vos prises de décision.

Une diversification des financements participatifs

Comme vous avez pu le voir précédemment, le financement participatif n’est pas monolithique car il englobe divers secteurs et typologies de projet, et ce, que votre objectif soit de faire un don ou d’investir (crowdgiving, financement sous forme de prêts ou de royalties…).

Cette variété de crowdfundings permet :

- Aux donateurs, de choisir le type d’engagement qui leurs correspond le mieux ;

- Aux investisseurs, de diversifier leurs placements pour réduite les risques pris.

Tableau comparatif avantages/inconvénients des différents financements participatifs

| Type de financement participatif | Rendements moyens | Objectifs | Limites et risques |

| Don sans contrepartie | Aucun | – Soutien à des causes charitables – Sentiment de communauté et de contribution directe | Aucun retour financier |

| Don avec contrepartie | Aucun (biens ou services reçus) | Aider le lancement d’une société ou d’un produit | Aucun retour financier |

| Crowdfunding immobilier | 8 à 13 % | Financer des projets immobiliers définis | – Investissement illiquide – Marché secondaire limité – Risque de pertes en cas de difficultés de l’entrepreneur ou sur le projet |

| Crowdfunding énergies renouvelables (EnR) | 5 à 9 % | Investissement dans des projets durables | – Investissement illiquide – Risque de pertes en cas de difficultés de l’entrepreneur ou sur le projet |

| Prêt à des sociétés de crédit (P2P Lending) | 6 à 15 % | Financer des sociétés de crédit | – Très haut niveau de risque – Risque de pertes en cas de difficultés de la société de crédit – Très exposé aux risques géopolitiques (contexte international) |

| Crowdequity | 8 à 10 % | Participation au capital de jeunes entreprises | – Investissement illiquide – Investissement long terme – Marché secondaire limité – Risque de pertes élevés |

Disclaimer

Cet article présente une analyse indépendante, mais il contient des liens d’affiliations ou des offres vers différents produits, dont des partenaires d’Investissements Faciles. Il constitue donc une communication commerciale.

FAQ : en savoir plus sur le financement participatif avant de se lancer

Alexandre est investisseur depuis 2016. Après 9 ans de carrière dans le développement de logiciels, dont 2 ans au sein d’une banque privée, il a décidé de partager son expérience d’investisseur en créant Investissements-Faciles en 2020. Fort de 4 années consacrées à la création de contenus, Alexandre vous apporte ses connaissances en crowdfunding, bourse ou encore sur les différents supports d’investissements (assurances vie, CTO, PEA …).